Акции с потенциалом роста

Содержание:

- Где и как можно купить акции Газпрома, Сбербанка, Роснефти, Лукойла и других предприятий обычному человеку

- Плюсы и минусы инвестиций в акции

- Как искать самые дешевые акции

- Мелодия здоровья 0 0 0 отзывов

- Газпром (GAZP)

- Акции компаний, которые всегда приносят прибыли

- Российские дивидендные акции список лучших

- Управление рисками

- Детки 1 1 1 отзыв

- Выявляем акции роста

- Где можно найти дешевые ценные бумаги

- StoneCo

- Куда пойти за акциями

- Преимущества и недостатки торговли ценными бумагами

- Российские брокеры ценных бумаг

- Как выбрать брокера

Где и как можно купить акции Газпрома, Сбербанка, Роснефти, Лукойла и других предприятий обычному человеку

Как мы узнали ранее, это легко можно сделать при помощи брокера.

Через брокера можно получить доступ к любой торговой площадке мира, будь то фондовые рынки США, Европы, Индии, Китая, Бразилии или Австралии и покупать/продавать торгующиеся там бумаги.

Вам остается только открыть счет у выбранного брокера, внести деньги, выбрать тарифный план который включает в себя доступ к нужной вам торговой площадке.

Далее выбираем акции, сверяемся с текущим курсом и оставляем заявку на покупку. Если работаем через интернет, то здесь нам помогут специальные программы, например QUIK, MetaTrader5.

Независимо от способа покупки акции будут иметь виртуальный вид, так как привычная бумажная форма уже отменена. При приобретении ценных бумаг производится две записи в депозитарии. Одна в компании о том, что вы стали акционером, другая у вашего брокера.

Впрочем, сейчас акции можно приобрести почти как и любой другой товар в интернет магазине.

Плюсы и минусы инвестиций в акции

Главный плюс для любого инвестора, который вкладывает деньги в акции, — возможность получения дополнительного пассивного дохода. В первую очередь это касается долгосрочных вложений. Инвестор не делает ничего, за него все делает фондовый рынок.

Из этого вытекает и минус — акции необязательно быстрорастущие, да и вообще растут в цене. Они могут падать и не расти годами, иногда десятилетиями.

При этом дивидендная политика тоже возможна разная — от хороших выплат до полного отсутствия. Покупая ценные бумаги, инвестор несет все рыночные риски.

Риски и как их минимизировать

Обычный человек, который собирается вложить деньги в акции на долгий срок, не располагает мощным инструментарием риск-менеджмента, который доступен профессиональным участникам рынка.

Но ему доступны простые принципы для снижения рисков:

- Не покупайте только одну или две ценные бумаги. Покупайте как минимум 5–7. Это называется диверсификация рисков. Акции надежных компаний с высокой капитализацией получают бОльшую долю в портфеле, рискованные бумаги с высоким уровнем дивов покупать не более чем на 20%, если выбрали консервативную стратегию — максимум 10–15%.

Как искать самые дешевые акции

Еще в 40-е годы прошлого столетия были сформулированы подходы к отбору дешевых акций для инвестирования. Книги Бенджамина Грэма «Анализ ценных бумаг» и «Разумный инвестор» стали настоящим открытием для многих выдающихся инвесторов.

Уоррен Баффетт признавался, что книга «Разумный инвестор» стала для него настоящим откровением. Многие поколения учились и использовали подходы к торговле акциями, описанные Грэхемом. Многое остается актуальным и сегодня.

Критерии поиска дешевых акций, в которые стоило инвестировать, сводились к исследованию четырех категорий:

- стабильность бизнеса;

- стабильность выплат дивидендов;

- дешевизна акций по показателю Р/Е;

- дешевизна акций по показателю P/BV.

При анализе стабильности бизнеса Грэхем рекомендовал обращать внимание на такие показатели, как выручка, доход на акцию, показатели ликвидности. Наиболее универсальным показателем для отбора акций и сегодня является коэффициент Р/Е (Price/Earning)

Рекомендованные для вас статьи:

Как заработать на Penny stocks (центовые акции) в подробностях

Обзор акций Citigroup (цена онлайн) и Пример покупки

Акции Pfizer – Стоимость на бирже (онлайн), Дивиденды и Покупка

Какие лучше акции покупать сегодня

Насколько важно время для покупки акций

Р/Е – это отношение текущей рыночной цены акции к величине чистой прибыли на одну акцию за период (год, квартал). Показатель отображает стоимость единицы чистой прибыли компании. Чем меньше величина коэффициента, тем более это акция недооценена. Имеет смысл сравнить значение данного коэффициента со средним показателем по отрасли. Грэхем рекомендовал рассматривать акции, Р/Е которых менее 40% средне-рыночного значения.

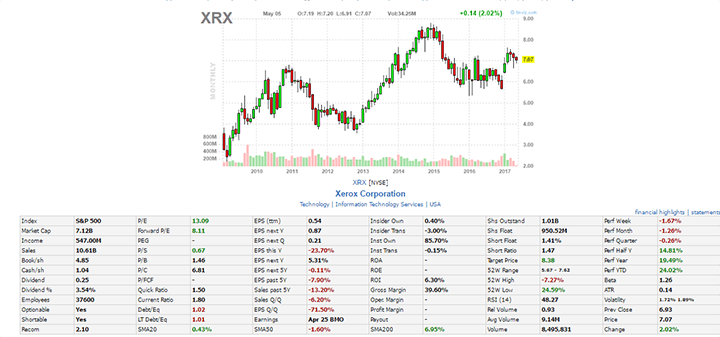

Например, сейчас можно считать акции Citigroup дешевыми, так как их P/E менее 15, взгляните на график этого коэффициента:

И посмотрите на динамику стоимости ценных бумаг Citigroup:

Если говорить о России, то большинство российских акций по-прежнему считаются недооцененными. Наиболее интересными для инвесторов представляются акции электроэнергетики, дешевые акции компании Аэрофлот, недооцененные акции «Газпрома».

Большинство российских компаний отличаются высокой дивидендной доходностью при низких ценах на акции, что делает их потенциально выгодными объектами для инвестирования. Посмотрите на низкие значения коэффициента P/E на 2014 и 2015 годы:

Сегодня мало что изменилось, но несмотря на универсальность данного показателя, он имеет некоторые недостатки. Во-первых, существуют факты некорректных данных финансовой отчетности, публикуемых некоторыми компаниями. Во-вторых, коэффициент невозможно применить, если по итогам отчетного периода компания показывает убытки.

Еще один показатель дешевых ценных бумаг – соотношение между капитализацией и балансовой стоимостью – P/BV. Значение коэффициента менее 1, свидетельствуют, что акции торгуются ниже их балансовой стоимости. Чем выше значение, тем более вероятна переоценка акций.

Ниже перед вами таблица дешевых российских акций по данному показателю:

При исследовании деятельности компании, немаловажное значение имеет коэффициент P/S – отношение капитализации к выручке (Price/Sales) или соотношение цены акции к продажам, приходящимся на одну акцию. Значение коэффициента рассматривают в динамике

Рекомендуется выбирать значение коэффициента меньше 2. Значение больше может свидетельствовать о переоценке акций.

Соотношение капитализации и денежного потока характеризуют обеспеченность компании денежными средствами (Price/Cash flow). Низкое значение показателя показывает, что компания достаточно обеспечена денежными ресурсами.

Значения фундаментальных показателей отражены в финансовой отчетности компаний – Балансе, Отчете о прибылях и убытках, Отчете о движении денежных средств. Их можно посмотреть на многих официальных ресурсах – Yahoo Finance, Finviz.com, Nasdaq.com, и другие.

Мелодия здоровья 0 0 0 отзывов

Газпром (GAZP)

Будущее зависит от тебя… Шучу). У тебя нет будущего в этой стране… пока ты не начнешь инвестировать и познавать финансовую грамотность. Поэтому, второй акцией в твоем портфеле обязательно должен быть Газпром.

Все нормальные страны уже давно отказываются от угля. Топить углем экологически вредно, затратно, да и борцы с экологией могут по тыкве настучать).

Природный газ намного экологичнее. Все развитые страны отказываются от угля в пользу газа. А где самые большие залежи газа? Ааааа??? Вот именно, в России. А сколько труб протянул Газпром и в какие страны? Сила Сибири, Северный поток, Турецкий поток, еще какие-то потоки… Короче говоря, все хотят газ и будут покупать его именно у Газпрома еще очень-очень долго, так как альтернативы у газа пока что нет и не будет еще долгое время.

Газпром не рос и оставался очень дешевым, но нынче он отблагодарил всех терпеливых инвесторов своей щедростью. Акции взлетели как ракета.

Дивиденды Газпром платил всегда и довольно неплохие

Акции компаний, которые всегда приносят прибыли

Конечно, так однозначно выразиться довольно трудно. Потому что даже опытные трейдеры знают, что любые акции могут неожиданно обвалиться. И даже самые надежные компании не могут гарантировать стабильности и постоянно растущей цены. Капризный рынок настолько изменчив, что любое вложение — это большой риск. И вы должны это учитывать. Мы подобрали для вас список наиболее стабильных компаний, чьи акции всегда в цене. И на которых можно действительно зарабатывать.

Как вы помните, собираясь купить акции компании, которой вы доверились, вы должны учитывать:

- ее положение на рынке;

- доверие покупателей и пользователей, о котором можно почитать или посмотреть ролики в интернете;

- отзывы других акционеров;

- процент дивидендов, которые выплачивает эта компания;

- перспективы ее развития, относительно сроков нахождения на рынке;

- аналитические прогнозы экспертов.

И это далеко не полный перечень тех условий, которые необходимо выполнить, чтобы получать стабильные прибыли. Но с опытом вы научитесь определять, каким компаниям можно доверять, а каким нет. Конечно, потери сопровождают почти всех. И вы должны быть готовы к тому, что часть денег, возможно, к вам уже не вернется. Но только опыт, технические знания и развитая интуиция помогут вам научиться обходиться без потерь.

Российские дивидендные акции список лучших

Татнефть (TATN_P)

Компания платит одни из самых высоких дивидендов на российском рынке, но размер и даты выплаты пока не заявлены. Кроме дивидендной доходности в 18,99% Татнефть может похвастаться низким уровнем долговых обязательств, что в условиях кризиса и нефтяного конфликта добавляет компании финансовой устойчивости. В связи с этим ценные бумаги компании пользуются повышенным спросом инвесторов даже в текущих условиях рынка, что привело к их стремительному восстановлению после падения.

Рекомендуемая цена для приобретения привилегированных акций Татнефти 400-477 руб. И 440-530 руб. для обычных.

Эти критерии в среднесрочной и долгосрочной перспективе приятно повысят доходность вашего инвестиционного портфеля.

Детский мир (DSKY)

Компания отчиталась о взрыве онлайн-продаж по причине коронавирусной инфекции, выручка выросла более чем в 3 раза по сравнению с аналогичным периодом 2019г. Поэтому акции DSKY начали стремительно расти после падения 18 марта 2020г. Что касается дивидендов, то выручка компании по итогам работы за 2019г. увеличилась на 16,1%, а прибыль на 11%. По прогнозам экспертов компания выплатит в среднем 5,55 руб. на акцию, а годовая дивидендная доходность может составить 10,1%.

Рекомендованная цена для приобретения – до 90 руб.

МТС (MTSS)

Последние годы невозможно представить себе лучшие российские дивидендные акции без ценных бумаг компании МТС. Акционерное общество предпочитает выплачивать дивиденды 2 раза в год в виде фиксированных выплат на акцию. В начале января 2020г. компания уже выплатила по 13,25руб. дивидендов на 1 акцию. Но эта выплата была связана с заключением сделки по реализации филиалов на Украине. Дата и размер выплаты дивидендов по результатам работы за 2019г. пока компанией не разглашались. Но руководство заявило, что готовит Buyback на 15 млр. рублей, что также добавляет привлекательности ценным бумагам в глазах инвестора.Прогнозируемая экспертами дивидендная доходность может составить 12,2%.

Покупать акции лучше у отметки до 280 руб.

3 лучших стратегии инвестирования в дивидендные акции

- Покупка акции в надежде на регулярные дивидендные выплаты в течение следующих нескольких лет.

Для этого выбираются не очень динамичные компании, но со стабильной, устоявшейся позицией на рынке. Однако это не обязательно должен быть гигант рынка или компания из сектора коммунальных услуг. Подойдут и более мелкие предприятия, которые при отсутствии значительного спроса на капитал регулярно делится своей прибылью с акционерами. Правда в этом случае инвестор несет больший риск, но выгоды также удваиваются. Как увеличение стоимости акций, так и выплаченных дивидендов может принести значительную норму прибыли. Здесь дивиденды не являются основной целью инвестиций, как в случае с компаниями с большой капитализацией, а представляют собой дополнительную прибыль и некоторую гарантию для акционеров.

Помимо выбора компании, существует также проблема самих дивидендов. Выберите компанию, которая выплачивала регулярные, растущие (или, по крайней мере, уменьшающиеся) дивиденды в течение многих лет или где дивиденды невелики, но потенциал их увеличения и, следовательно, наша ставка дивидендов для частных лиц, намного выше.

- Приобретение акций заранее с ориентиром, что информация о дивидендах увеличит их стоимость.

Данная стратегия основывается на использовании информации о размере дивиденда, его изменении или обновлении политики в сторону увеличения размера дивидендов.

- Покупка ценных бумаг после отсечки дивидендов, надеясь, что со временем ставка вернется на прежний уровень.

Некоторые компании характеризуются не только повторением крайних сроков рекомендаций советов директоров, но и тем, как их ставки ведут себя одинаково до и после дня дивидендов. Одним из популярных методов может быть использование механизма отсечки дивидендов. В день отсечки происходит коррекция курса на размер дивидендов (дивидендный гэп). Совершая сделку в этом момент инвестор не получит дивиденды, но вступит во владение акциями по более низкой стоимости. Такой маневр может окупиться, учитывая, что многие компании быстро возвращаются к ценам, действовавшим перед дивидендной выплатой.

Для максимизации прибыли рекомендую комбинировать разные методы и создавать инвестиционный портфель акций на основе нескольких стратегий.

Как я уже говорил, российские дивидендные акции в кризис обладают большим потенциалом роста, поэтому их грамотное приобретение в период кризиса по низким ценам может принести доход, которые превысят размер дивидендов в несколько раз. Главное не увлекаться одним сектором, а грамотно распределить риски.

Управление рисками

Многие новички вкладывают все средства в одну акцию и ожидают стабильной доходности. Например, вложив 5000 евро в «одну копилку», вы не оставите свободных денег, которые могут пригодиться при появлении возможности совершить более выгодную сделку. Вдобавок, резкое временное падение/повышение цены может привести к тому, что инвестор закроет позицию преждевременно, забыв о долговременной перспективе.

Одним из лучших способов защитить свои вложения является распределение инвестиций между акциями нескольких компаний из различных секторов (например, IT, ценные металлы и транспорт). Когда один из секторов терпит убытки, второй может быть в отличном положении. Такой метод позволяет создать сбалансированный портфель и минимизировать возможные риски.

Технический, отраслевой и фундаментальный анализ

Внимание! Следующий раздел посвящен тому, в какие акции лучше инвестировать в 2020 году. Но перед этим необходимо определить, какими анализами руководствуются опытные инвесторы при поиске акций с высокой дивидендной доходностью:

- Технический. Сюда входит анализ торговой цены организации. изучив технические торговые индикаторы, вы сможете определить, кто доминирует на рынке (продавцы или покупатели).

- Отраслевой. Как мы уже отмечали, вкладывание средств в различные сектора позволит организовать сбалансированный портфель акций. Отраслевой анализ направлен на выявление компаний из каждого сектора, например, финансы, торговля, реклама и др.

- Фундаментальный. В фундаментальный анализ входят показатели эффективности продаж, графика доходов, примерная задолженность, экономическая среда и прочие параметры компании.

Детки 1 1 1 отзыв

Выявляем акции роста

Акции роста — это перспективные ценные бумаги, котировки которых растут быстрее, чем другие активы на фондовой бирже. Эмитентами таких бумаг являются не только развивающиеся молодые технологические компании, занимающиеся инновационными отраслями, но и корпорации-гиганты, давно работающие в своей области, успешно выпустившие новый продукт или в разы увеличившие финансовые показатели за короткий период.

Часто такие компании выделяются конкурентными преимуществами, такими как уникальные патенты, не имеющие аналогов в мире, редкие технологии и инновации, позволяющие акциям таких компаний дорожать быстрее, чем аналогичных фирм-конкурентов.

Это своего рода компании-монополии в узком сегменте. Но именно такое “привилегированное” положение и отсутствие прямых конкурентов обеспечивает постоянный спрос на продукцию, работы или услуги компании, гарантируя высокие финансовые показатели. Опережающие темпы роста выручки и прибыли приводят к стремительному росту биржевых ставок независимо от внешне-экономических факторов (кризиса и т.д.).

Компании, выпустившие и владеющие акциями роста, направляют чистую прибыть в быстрое завоевание рынка и дальнейшее развитие технологий. Их дивидендная политика достаточно жесткая, вкладчики получают минимальные проценты или не получают дивиденды вовсе. Заработок при обращении таких ценных бумаг генерируется из роста котировок. При этом значения стандартных финансовых мультипликаторов и фундаментальных показателей по ним могут быть намного выше средних. Таким образом, часто акции роста бывают переоценены.

Приобретать растущие акции для получения от них дивидендов не стоит. Некоторые акции с потенциалом роста могут совсем не приносить дивидендного дохода. Порой для быстрого увеличения котировок эмитенты проводят реинвестирование и прекращают выплату дивидендов.

Знающие и практикующие инвесторы могут найти акции роста практически в любой области. На данный момент лидирующими отраслями по таким активам являются биофармацевтика и отрасли высоких технологий.

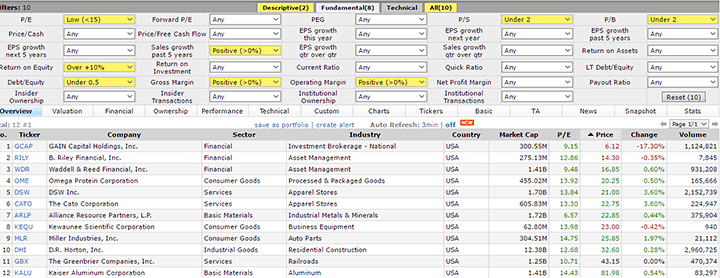

Где можно найти дешевые ценные бумаги

Для поиска дешевых акций можно использовать фильтры (скринеры акций). Наиболее эффективным вариантом поиска является сервис Screener на сайте Finviz.com.

Для начала необходимо определить такие критерии как страна, биржа на которой торгуются акции. Отрасль промышленности или сектор экономики, которые восстанавливаются после недавнего спада – области, где можно найти дешевые недооцененные акции, потенциально интересные для инвестора.

Устанавливая различные параметры поиска, можно увидеть, сколько стоят самые дешевые акции по отраслям экономики, в различных секторах, в разных странах.

- P/E ratio – устанавливается значение менее 15.

- Price to sales – меньше 1.

- Price to book – меньше 2.

- Return on equity – более 10 – показатель характеризует доходность акционерного капитала, поэтому инвесторам интересно, чтобы их доход был не меньше, чем доходность от вложений в облигации или банковский депозит .

- Total debt/equity – меньше 50 – соотношение заемных и собственных средств – важный показатель, характеризующий зависимость компании от внешних источников финансирования.

- Operating margin – показатель операционной маржи не может быть отрицательным, поэтому выбирается значение больше 0.

- Gross margin – также выбирается значение больше 0.

- Last price – больше 0.

После ввода всех заданных параметров открывается список недооцененных акций.

Открыв график интересующей акции, можно посмотреть значения финансовых коэффициентов и финансовую отчетность компании.

В параметрах поиска можно задавать любые границы цены – менее 5 долларов, менее 1 доллара. Таким образом, откроется список самых дешевых акций зарубежных компаний.

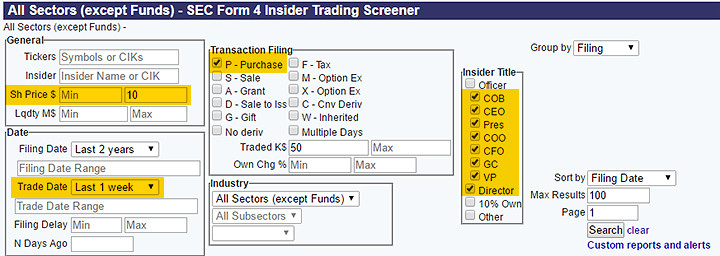

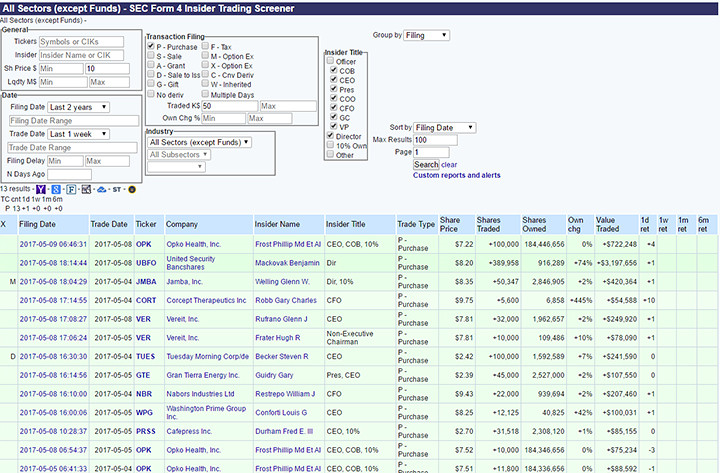

Еще один хороший способ найти самые дешевые акции и повод их купить – скринер openinsider.com. Вот что нужно заполнить:

Мы указали максимальную цену акций в $10, показать только сделки инсайдеров, среди которых директора, топ менеджмент и другие высокопоставленные лица, а также активность за последнюю неделю. И получили список покупок акций инсайдеров за последние 7 дней, ценных бумаг до $10:

Это может говорить об инсайдерской торговле, и о том что есть поводы для роста акций.

Не всегда дешевые акции могут означать стоимость в 8-15 долларов, так как, например, в 2015 году акции The Priceline Group (NASDAQ: PCLN) считались дешевыми, при том что их стоимость была $1165 за одну бумагу, но потенциал роста был на 22%. Через полтора года их акции поднялись до $1900.

Именно поэтому при поиске дешевых акций нужно понимать, что вы ищите – номинально не дорогие ценные бумаги, или качественно недооцененные акции.

StoneCo

- Рыночная стоимость: 10,7 млрд долларов.

- Мнения аналитиков: 7 Strong Buy, 0 Buy, 6 Hold, 0 Sell, 2 Strong Sell.

StoneCo (STNE, 38,57$) – латиноамериканская финансово-технологическая компания. В частности, это четвертая по величине фирма из сферы электронных платежей в Бразилии.

Это акции, которые обычно остаются ниже линии обзора инвесторов… если бы не их статус «акций Уоррена Баффета». Компания Berkshire Hathaway (BRK.B) Уоррена Баффета приобрела долю в StoneCo в октябре 2018 года, когда она стала публичной. В настоящее время ей принадлежит более чем 5% всех акций STNE, находящихся в обращении, что делает её пятым по величине акционером компании по состоянию на момент подачи самого последнего отчёта 13F.

Баффетт не новичок в финтех-индустрии, достаточно вспомнить его легендарные инвестиции в American Express (AXP), а также относительно недавние покупки акций Visa (V) и Mastercard (MA). Но StoneCo представляет собой гораздо более агрессивный вариант инвестиций на пересечении электронных платёжных решений (таких как системы для точек продаж и электронной коммерции) и развивающихся рынков. На самом деле эта покупка была совершена не Баффетом, а менеджером Berkshire Тоддом Комбсом.

StoneCo была одной из лучших акций роста в прошлом году должна закончить 2019 год с ростом на 53,1% по верхней строке и на 89,2% в строке прибыли. В 2020 году аналитики ожидают более скромных, но всё равно выдающихся результатов: 41,1% и 42,8% роста выручки и прибыли, соответственно.

Джозеф Форси из Cantor Fitzgerald входит в число оптимистов и даёт компании оценку Overweight (эквивалент Buy), при этом целевой уровень цены повышен с 39$ за акцию до 40$. По его мнению, компания имеет достаточно хорошие позиции, чтобы получить долю в быстро развивающейся платёжной индустрии Бразилии.

Куда пойти за акциями

Немного интересной статистики. По данным Московской биржи на ноябрь 2019 г., в Системе торгов было зарегистрировано 3,527 млн клиентов – физических лиц. Это лишь 2,4 % от общего числа населения России. Но в 2018 году эта доля составляла всего 1,33 %. Рост очевиден. Для сравнения в США доля частных инвесторов – более 52 % от общего числа населения страны.

Почему мы так отстаем? Ответ очевиден – причина в низкой финансовой грамотности населения, большой степени недоверия к фондовому рынку, который у многих ассоциируется с казино и лотереей. Но это не игра “повезет – не повезет”, а серьезный профессиональный институт. Миллионы людей по всему миру формируют с его помощью свой капитал, который позволяет им в будущем чувствовать себя финансово независимыми, а при правильно составленной стратегии – передать капитал детям и внукам.

Местом, где продают и приобретают ценные бумаги, в том числе и акции всех известных российских компаний, является Московская биржа. Но свободный доступ к торгам частным лицам закрыт. На бирже работают официальные посредники, с которыми надо заключить договор для возможности покупать и продавать акции.

Такими посредниками могут быть компании и банки, имеющие лицензию Центробанка на осуществление брокерской деятельности. Список есть на сайте ЦБ. Но быстрее можно его посмотреть на самой Московской бирже. Заключенный договор позволит открыть инвестору брокерский счет, в том числе и ИИС, и счет депо.

На брокерском счете учитываются деньги для совершения торговых операций на бирже. На счете депо хранятся записи о приобретенных частным инвестором ценных бумагах, учет ведет депозитарий.

Покупка физическими лицами акций зарубежных компаний возможна одним из следующих способов:

- получение статуса квалифицированного инвестора, который дает через наших брокеров прямой выход на иностранные фондовые биржи;

- покупка акций разных иностранных фирм на Санкт-Петербургской бирже, но не все брокеры дают к ней доступ;

- самостоятельное открытие счета у зарубежного брокера;

- открытие субброкерского счета, когда клиент получает доступ на иностранную биржу через оффшорную компанию российского брокера.

Брокер – связующее звено между вами и биржей, поэтому к его выбору надо отнестись со всей серьезностью. Я уже подробно описывала, по каким критериям это надо делать. Сегодня остановлюсь на топ-6 популярных брокеров российского фондового рынка. В первую очередь при составлении списка для обзора я ориентировалась на рейтинг Московской биржи. Она составляет его ежемесячно. Критериями выступают количество клиентов и объем торговых операций.

Из книги вы узнаете, как устроен мир прибыльного инвестирования

Скачать книгу

Преимущества и недостатки торговли ценными бумагами

Торговля ценными бумагами имеет ряд преимуществ и недостатков, правильно оценивая которые, вы сможете зарабатывать высокий доход и минимизировать финансовые потери по сделкам.

Преимущества торговли акциями:

- возможность вложения минимального капитала;

- высокий потенциал дохода;

- высокая рентабельность продаж (в отличие от банковских вкладов, на акциях можно заработать не 20% годовых, а 20% и более в месяц);

Недостатки проведения торговых сделок с ценными бумагами:

- Высокий риск финансового ущерба. Даже с использованием специальных знаний и прогнозов, на некоторых продажах можно потерпеть убытки. Для диверсификации рисков инвесторы внимательно анализируют информацию на финансовых рынках и вкладывают средства в акции разных компаний.

- Оплата комиссионных брокеру. За работу посредник взимает комиссионные – в независимости от того, получили ли вы прибыль или потерпели убытки.

Как минимизировать риски по сделкам с акциями — советы экспертов:

покупайте акции так, чтобы сумма одной сделки не превышала 2% от вашего личного счета;

при уменьшении счета на 5% от суммы, внесенной как первоначальный взнос, прекращайте торговлю до конца месяца;

используйте вариант доверительного управления своим инвестиционным портфелем (особенно на первоначальных этапах);

обращайте внимание на приобретение структурных продуктов;

применяйте стоп-заявки.

Похожие материалы:

Голубые фишки

Я никогда не покупаю акции на IPO, но Snowflake может быть исключением

3 компании, на которые стоит обратить внимание на фондовом рынке на этой неделе

Заблуждения о фондовом рынке, которые мешают новичкам

Как управлять акциями и зарабатывать на акциях

Передача акций в доверительное управление

Российские брокеры ценных бумаг

В России всего несколько брокеров с лицензией ЦБ РФ, у которых вы можете открыть торговые счета и покупать акции. Ниже я приведу список компаний, входящих в топ 10 крупнейших брокеров страны по объемам торгов на Мосбирже.

Рейтинг брокеров, где покупать акции компаний

| Платформа/Брокер | Количество открытых счетов* |

| Сбербанк | 1,96 млн |

| Тинькофф | 1,1 млн |

| ВТБ брокер | 0,5 млн |

| БКС брокер | 0,4 млн |

| Открытие | 0,2 млн |

| Финам брокер | 0,2 млн |

*данные представлены на конец апреля 2020 года.

Рассмотрим каждого по отдельности, в частности торговые условия, преимущества и недостатки.

Сбербанк брокер

Лидирующий по количеству клиентов брокер в России. Обусловлено это тем, что у подавляющего большинства населения имеются вклады в Сбербанке и когда выходит срок всем предлагают отрыть ИИС, обещая более высокую доходность. Сбербанк предоставляет возможность формировать инвестиционный портфель самостоятельно или передать деньги в доверительное управления через пакеты, разработанные аналитиками компании. По собственному опыту, не рекомендую брать эти пакеты.

Тарифы на обслуживание не самые выгодные по сравнению с другими брокерами:

| Самостоятельный | Инвестиционный | |

| Сделки до 1 млн. | 0,06% | 0,30% |

| Сделки 1-50 млн. | 0,03% | 0,30% |

| Более 50 млн. | 0,018% | 0,30% |

| Тарифы при сделках на ММВБ | ||

| До 250 тыс. руб. | 0,3% | 0,30% |

| 0,25 -1 млн. руб. | 0,06% | 0,30% |

| 1 – 50 млн. руб. | 0,035% | 0,30% |

| Более 50 млн. | 0,018% | 0,30% |

При совершении сделок на валютном рынке комиссия по всем тарифам 0,2%, по тарифу самостоятельный при сумме сделок более 100 млн. рублей – 0,02%.

Плюсы:

- Быстрое открытие счета,

- Минимальный порог 1000 рублей,

- Есть торговый терминал Quik,

- Широкое покрытие офисов по России.

Минусы:

- Нет Питерской биржи, соответственно доступа к зарубежным акциям,

- Отсутствует стакан цен,

- Для решения большинства вопросов потребуется визит в офис компании. А зная тех поддержку Сбербанка это придется делать постоянно.

Тинькофф инвестиции, где покупать акции компаний

Один из популярных брокеров для покупки акции в России. Активно увеличивает свою клиентскую базу, продвигая в массы:

- удобное приложение,

- быстрый доступ ко всем функциям,

- моментальный вывод средств на карту,

- решение всех вопросов без визита в офис.

Счет открывается в течение 3 рабочих дней. Но предварительно нужно оставить заявку и на следующий день получить карту банка. Еще два дня потребуется на открытие брокерского счета. После активации счета пополняем карту с карты любого банка и переводим средства на брокерский счет. Все – можно покупать акции.

Тарифы Тинькофф:

| Операция | Инвестор | Трейдер | Premium |

| За открытие сделки | 0,30% | 0,05%, от 200 тыс. руб в день 0,025% | 0,025%, до 2% по некоторым инструментам |

| Обслуживание счета | Бесплатно | 0 руб., при ряде условий, либо 290 руб. в мес | 0 руб, при ряде условий, либо 3000 руб. при ряде условий |

Начинающим рекомендую минимальный тариф “Инвестор”. Если планируете активно спекулировать, то выбирайте тариф “Трейдер”. При капитале от 2 млн. рублей смотрите в сторону тарифа “Премиум”.

Плюсы Тинькофф:

- Удобное приложение,

- Возможность открытия сделок отложенным ордером,

- Выход на биржу Санкт – Петербурга, что открывает возможность покупки зарубежных акций,

- Партнерская программа,

- Стакан цен,

- Техподдержка решает все вопросы без походов в офис.

Минусы:

- Комиссии выше, чем у конкурентов,

- В начале и конце торгов – терминал может сильно зависать,

- Техподдержка не пытается вникнуть в вопрос и предоставляет шаблонные ответы.

Подробнее о брокере читайте в статье “Тинькофф Инвестиции отзывы“.

Как выбрать брокера

Существуют разного рода рейтинги, по которым оцениваются все существующие на российском рынке брокеры. Один из важнейших критериев — торговый оборот.

Критерии выбора: стоимость услуг, простота и быстрота оформления отношений, наличие онлайн инструментов работы, личного кабинета, дополнительная информация, аналитика, предоставляемая брокером. Для новичков важным моментом будет наличие бесплатного обучения, вебинаров, низкая минимальная сумма депозита

Адекватный и компетентный персонал (особенно важно для неспециализированных компаний, например для банков)

Важный момент близость и физическая доступность брокера, его филиала, лёгкость пополнения вашего счёта удобными вам платёжными инструментами, будь-то пластиковая карта, онлайн банкинг или электронные платёжные системы.

О брокерах:

- Тинькофф

- БКС брокер

- Сбербанк

- КИТ Финанс Брокер

- ВТБ

- Финам

- Открытие