Битва приложений брокеров: где открыть счёт для инвестиций

Содержание:

- ИИС — что это такое и как работает на примерах

- Названия цветов

- Условия открытия ИИС у брокеров

- Открытие Брокер. Инвестиции

- HTML Forms

- Способы открытия счета

- Кому стоит выбрать вычет типа Б

- Как получить налоговый вычет и оформить декларацию

- Перевод активов

- Как активировать ключ в Стиме

- Выбор брокера

- Выключаем безопасный режим Android комбинацией кнопок

- Типы ИИС

- Какая максимальная и минимальная сумма пополнения ИИС

- ТОП-30 лучших интернет-магазинов электроники — Рейтинг 2020 года

ИИС — что это такое и как работает на примерах

Идея довольно простая. У вкладчика есть какая-то сумма денег. Он не хочет заниматься созданием собственного бизнеса, вместо этого он решает заняться торговлей . Покупает ценные активы и ждет их подорожание. Спустя какое-то время рыночная стоимость повышается и инвестор получает свою прибыль.

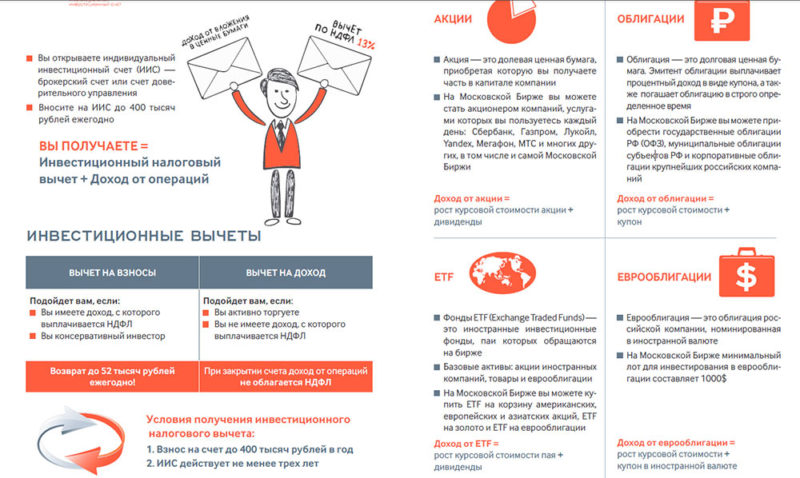

Предлагаем рассмотреть инфографику с короткой информацией по теме.

В чем выгода государства?

Понимающие люди сразу задаются вопросом, почему государство поощряет подобные действия и освобождает от уплаты налогов – основного дохода страны. Но на самом деле в выгоде остаются обе стороны.

Внутри страны вращаются огромные финансы, но они находятся у физических лиц и легально распоряжаться ими РФ не может. Если рубли не находятся в обороте, то они в скором времени теряют свою ценность из-за инфляции. Поэтому ИИС позволяет одновременно решить ряд экономических проблем:

- научить граждан рационально инвестировать и управлять финансами;

- помочь экономике в развитии с помощью притока новых денег;

- увеличить спрос на национальные акции, фьючерсы, рубли и т. п.;

- открыть доходы граждан для налоговой инспекции.

В выгодном положении остаются обе стороны:

- РФ получает приток новых финансов.

- Вкладчик учиться быть активным участником финансового мира и преумножать свои сбережения.

Принцип работы показан на схеме (Изображения кликабельны):

ИИС по простому на схеме.

ИИС по простому на схеме.

Варианты вычета

Всего существует 2 способа получить свою льготу:

- ИИС с вычетом от зарплаты. Надо предоставить информацию об уплате 13% от официальной зарплаты, после этого производят возврат НДФЛ до 52 тыс. руб. Максимальная сумма инвестирования – не более 1 000 000 в год.

- ИИС с вычетом на доход. При закрытии депозита не обязан платить 13% в общую казну. То есть в конце срока выводите весь доход, без уплаты НДФЛ.

От правильного выбора зависит количество денег, которые в будущем сможем заработать. Поэтому рекомендуем проконсультироваться с брокерским специалистом перед заключением договора. Он проанализирует официальную зарплату, риски, выгодные стратегии и на основе этой информации порекомендует выбрать тот или иной вариант.

Названия цветов

Условия открытия ИИС у брокеров

Инвестору-новичку лучше в качестве брокера выбирать крупную и надежную компанию. Проверенный наставник поможет разобраться в тонкостях бизнеса.

Финам

Финам – это один из крупнейших и известнейших брокеров. Плюсом для новичка является возможность вложить небольшую сумму – от 5 000 рублей. Однако для разблокировки торговых операций придется пополнить счет до 30 000 рублей. Эта сумма для новичков не такая уж большая, зато позволит почувствовать себя в роли инвестора. Из плюсов брокера также можно отметить:

- онлайн-открытие счета;

- широкий выбор действий – доступна работа на фондовом, валютном и срочном рынках, а также торговля на Московской и Санкт-Петербургской биржах;

- возможность заранее просчитать примерную доходность прямо на сайте, воспользовавшись онлайн-калькулятором (причем он также сразу же показывает, что будет выгоднее – получение вычета или освобождение прибыли от налогов).

Комиссия с инвесторов с оборотом меньше 1 миллиона рублей составляет 0,0354%. Для удобства новичков также предусмотрена стратегия автоследования, позволяющая получать доход, дублируя действия опытных игроков рынке.

Кстати, у брокера есть и своя УК – Финам менеджмент. С ней можно начинать инвестировать, имея 300 000 рублей. Причем зачисляются средства без комиссии, а вычет равен 10%. Дополнительная возможность – закрытие счета раньше срока без штрафов и пени.

БКС

БКС – еще один крупный и известный российский брокер. Нижний порог для входа на биржу – 300 000 рублей. Здесь инвестору также доступны фондовый, валютный и срочный рынки, а вот торговать придется на Московской бирже, так как доступа к Санкт-Петербургской нет. Зато счет здесь можно открыть, не выходя из дома.

Комиссионное вознаграждение брокера зависит от объема оборотов. Так, для мелких инвесторов с оборотами до 1 миллиона рублей оно составляет 0,0354. При увеличении этой суммы комиссия уменьшается вдвое. В любом случае единичная комиссия за сделку начинается от 35,4 рублей.

Для клиентов, только что открывших ИИС, в первые 30 дней комиссия снижена до 0,0177% — такая льгота является частью стратегии привлечения клиентов.

Для клиентов предлагается два пути: вести самостоятельную торговлю (с акциями, ОФЗ, облигациями, валютой, фьючерсами и опционами) или воспользоваться готовыми решениями БКС (максимальная доходность варьируется от 9 до 14% годовых в зависимости от типа портфеля).

Открытие

Главной особенностью брокера является отсутствие минимальных ограничений по суммам инвестирования. Открытие счета дает возможность работать на рынках всех 3 типов. Московская биржа доступна, а вот Санкт-Петербургская нет.

Комиссии по ИИС для тех, кто занимается инвестированием самостоятельно, зависят от типа операций и инвестиций. Значения варьируются от 0,015 до 0,057% от объема. Дополнительно за доступ к рабочей площадке ежемесячно взимается комиссия 250 рублей, если баланс счета меньше 50 000 рублей.

Для новичков, не разбирающихся в инвестициях, но желающих на этом зарабатывать предусмотрен Модельный портфель. Есть у Открытия и управляющая компания. Для работы потребуется не меньше 50 000 рублей. Размер комиссии составляет 15% от дохода.

ВТБ

Группа ВТБ занимается широким спектром услуг, в том числе работает в качестве брокера. Надежность – главное преимущество компании. Вместе с тем у нее имеется ряд серьезных недостатков:

- нельзя торговать на валютном рынке, Московской и Санкт-Петербургской биржах;

- нельзя открыть счет дистанционно – только посещение офиса.

Комиссии же за обслуживание счета зависят от оборота – чем больше оборот, тем выгоднее условия. Для тех, у кого оборот составляет меньше 1 миллиона рублей, комиссия равна 0,0472%. Минимальная доступна лицам с оборотом больше 10 миллионов рублей – 0,02124%.

Для новичков предусмотрена особая программа с фиксированной комиссией в 0,0413%. Дополнительно они могут воспользоваться стратегией автоследования.

Альфа Капитал

При выборе Альфа Капитала в качестве брокера придется работать через управляющую компанию. Кстати, именно эта компания является лидером по количеству открываемых ИИС. Доверяют ей деньги и сами инвесторы (портфель по этому направлению тоже самый крупный на рынке).

Здесь доступно онлайн-открытие счета. Причем работать с брокером можно, внеся даже 10 000 рублей. Компания предлагает 3 надежные стратегии с участием ОФЗ, акций и корпоративных облигаций. В этом направлении Альфа Капитал работает уже 3-й год и показывает отличные результаты.

С точки зрения затрат условия не самые привлекательные. Но если учесть, что инвестициями управляют надежные участники рынка, знающие, куда нужно вкладывать деньги для получения максимальной доходности, то 4% кажутся не такими уж большими.

Открытие Брокер. Инвестиции

Оценка на Google Play 3 (1 тысяча оценок), установок 50 000+

Количество клиентов: более 28 тысяч активных (более 250 тысяч открытых счетов)

Доступные площадки: ММВБ, СПБ.

Открытие Брокер стремится к чистому дизайну приложения, справедливо полагая, что неопытным инвесторам нравится любоваться на красивые графики, не углубляясь в сложности технического анализа. Поэтому графики есть, а прочих инструментов для технического анализа — нет. Ни торгового стакана, ни стоп-лоссов и тейк-профитов, ни прогнозов стоимости. Предоставлена информация по облигациям, купонам и дивидендам, но описание эмитентов скудное. По сути, пользователь может зайти в приложение, посмотреть на кривую роста портфеля, докупить акций и прихвастнуть непонятным графиком перед восторженными коллегами. Владельцам ИИС и сторонникам пассивных стратегий больший функционал и не требуется. Всех прочих брокер ждёт в классических торговых терминалах.

Что можно купить в приложении

Пользователям доступны акции и облигации, валюта, фьючерсы, классические и биржевые ПИФ, ETF и другие бумаги.

Как открыть счёт

Счёт открывается через сайт или мобильное приложение с использованием учётной записи Госуслуг. ИИС — одновременно с брокерским счётом.

Какие комиссии

Депозитарная комиссия составляет 175 ₽ в месяцы совершения сделок. за операции на Мосбирже — 0,057% (сюда уже включена комиссия самой биржи), на Санкт-Петербургской — 0,09%.

Также у брокера есть комиссия для счетов-малышей с остатком ниже 50 000 ₽ и составляет она 295 ₽ в месяц (в нашем примере мы заплатим её три раза). Итого инвестор потратит за год 1642 ₽.

Скачать приложение можно по

HTML Forms

Способы открытия счета

Одним из преимуществ открытия счета в Сбербанке является возможность сделать это онлайн: с телефона в мобильном приложении или в личном кабинете “Сбербанк Онлайн” с компьютера

Рассмотрим пошаговую инструкцию и моменты, на которые обязательно надо обратить внимание при заполнении форм

Через мобильное приложение

Для подачи заявки необходимо установить мобильное приложение банка на свой смартфон. Это возможно, если вы являетесь пользователем продуктов Сбербанка. Далее пошагово разберем процесс.

Шаг 1. Во вкладке “Инвестиции и пенсии” выберите “Брокерский счет”. Вам будут предлагать купить паевые фонды, пенсионные продукты и участие в стратегии доверительного управления. Если вы хотите самостоятельно управлять своими деньгами, то не выбирайте другие предложения.

Шаг 2. Выберите между основным брокерским и индивидуальным инвестиционным счетами. Банк на этом этапе предупредит о рисках и об отсутствии страховки.

Шаг 3. Подтвердите свои персональные данные, страну рождения и налоговый статус. Они подгружаются автоматически.

Шаг 4. Выберите площадки для торговли. По умолчанию стоят галочки на фондовом и валютном рынках. Рекомендую там их и оставить. Срочный рынок – это торговля фьючерсами и опционами. Не стоит туда лезть без специальных знаний. В любой момент можно подключиться к возможности торговать на срочном рынке уже после заключения договора.

Шаг 5. Если вам нужен ИИС, он подключается на этом этапе. Если нет, то уберите галочку в поле

Обратите внимание, что может быть только один ИИС (если у другого брокера вы его уже имеете, то обязаны закрыть в течение 30 дней)

Шаг 6. Выберите счет, на который будут выводиться деньги в случае успешной продажи ценных бумаг с прибылью.

Шаг 7. Подтвердите свои контакты для связи: телефон и электронную почту.

Шаг 8. Внимательно прочитайте соглашение с банком и поставьте галочку в поле о согласии с условиями договора. Нажмите кнопку “Открыть брокерский счет”.

Обратите внимание на параметры, которые вы можете изменить:

- Тариф по умолчанию установлен на “Инвестиционный”. В статье далее мы разберем особенности еще одного – “Самостоятельный”. Определитесь, какой подходит именно вам.

- Автоматически подключена опция овернайта – размещения ваших ценных бумаг в ночное время для получения дополнительного дохода. У таких операций есть риски, поэтому вы должны четко понимать, нужно ли вам отдавать свои акции и облигации кому-то в долг.

Через “Сбербанк Онлайн”

Открыть брокерский счет можно через “Сбербанк Онлайн”. Разберем этот процесс пошагово.

Шаг 1. Выберите вкладку “Прочее” и “Брокерское обслуживание”. Нажмите “Открыть брокерский счет”.

Шаг 2. Выбор торговых площадок (фондовый, валютный, срочный рынки), проставив галочки в соответствующих полях.

Шаг 3. Выбор тарифа: инвестиционный или самостоятельный. В отличие от мобильного приложения, здесь сразу дана объяснительная информация, что очень удобно.

Шаг 4. Выбор счета, куда будет перечисляться ваша прибыль от реализации активов.

Шаг 5. Согласие на овернайт. Еще одно преимущество по сравнению с мобильной версией – уже на этом этапе соглашаетесь или отказываетесь от передачи свободных ценных бумаг в долг.

Шаг 6. Запрос на использование заемных средств. Новичкам рекомендую для начала внимательно изучить тему маржинальной торговли и только потом ставить галочку.

Шаг 7. Заявка на открытие ИИС. Если вы заявите о необходимости ИИС, то получите сразу два счета: основной брокерский и индивидуальный с налоговыми льготами. Это нормальная практика у всех брокеров. Вести торговлю вы можете только на ИИС, а на основном будет 0 руб. Никаких комиссий за содержание пустого счета платить не надо.

Шаг 8. Выбор цели открытия счета: сохранить накопления или получить дополнительный доход.

Шаг 9. Заполнение анкетных данных: страна рождения, паспортные данные, налоговое резидентство, номер мобильного телефона и адрес электронной почты.

Шаг 10. Подтверждение заключения договора. Проставьте галочки о присоединении к договорам на брокерское и депозитарное обслуживание, согласие с Декларацией о рисках.

Сравнение двух вариантов открытия счета показало, что через “Сбербанк Онлайн” подать заявление намного удобнее – больше разъяснительных моментов, которые не позволят новичкам наставить галочек, где не нужно.

Кому стоит выбрать вычет типа Б

Россияне не слишком его любят и редко используют. Чтобы получить заметную выгоду, нужно иметь большой опыт инвестирования с высокими доходностями либо довольствоваться малым. Вот кому подойдёт тип Б:

- редким специалистам на фондовом рынке, способным генерировать регулярную доходность;

- активным трейдерам, совершающим большое количество операций и много теряющим на комиссиях;

- людям, не имеющим официального дохода, живущим на дивиденды или выплачивающим другие виды налогов, отличные от НДФЛ;

- супругам уверенных инвесторов, рассматривающих два семейных счёта в рамках одного портфеля;

- новичкам, желающим попробовать свои силы в инвестициях на небольшой сумме с низкими издержками;

- пассивным инвесторам с длинным горизонтом планирования и диверсифицированным портфелем. Минимизация брокерских издержек и экономия на налогах через тринадцать лет позволит второму типу обогнать в доходности первый. А через двадцать лет преимущество составит больше 5%.

Как получить налоговый вычет и оформить декларацию

Чтобы получить налоговый вычет по типу «А», предоставьте налоговую декларацию в ФНС. Она сопровождается бумагами, которые подтверждают, что вы делали зачисления на свой счет ИИС.

Для подачи налоговой декларации нужны:

- Подтверждение наличия дохода, облагаемого 13% (справка 2-НДФЛ с работы, договор купли-продажи недвижимости или ее аренды).

- Документы, подтверждающие приход денежных средств на счет (брокерский отчет за налоговый период, платежный документ).

- Договор об открытии брокерского счета.

- Заявление о возврате налогов с указанием ваших банковских реквизитов.

В течение трех месяцев с момента подачи документов налоговая проводит камеральную проверку. По ее итогам вы получите уведомление об отказе или о предоставлении вычета. Деньги, указанные в заявлении возврата, должны быть переведены на указанные реквизиты в течение одного месяца с момента получения ФНС вашего заявления.

Для получения налогового вычета по типу «Б», обратитесь к налоговому агенту или в ФНС. Агент (брокер) предоставит вам вычет на основании справки из ФНС о том, что вы не получали налоговый вычет «А».

Вы сможете получить вычет в ФНС, предоставив налоговую декларацию. Этот способ используется только в случае, если вы не получаете вычет у своего налогового агента (вовремя не предоставили справку о том, что вы не использовали возврат типа «А», из-за чего при расторжении договора с вас был удержан налог НДФЛ).

Получая вычет через агента, предоставьте справку из налоговой, что вы в течение срока существования ИИС не получали возврата, а также о том, что не открывали другие договора на инвестиционный счет. Исключение – перевод ваших активов с одного ИИС на другой в связи с закрытием первого.

Документы, которые подтверждают открытие ИИС:

- Уведомление с пояснением способа заключения договора между брокером и вами.

- Заявление о выборе условий обслуживания.

- Заявление о присоединении.

- Уведомление о заключении Договора присоединения на ваш ИИС.

Приложить документы для скачивания не могу, так как у каждого брокера форма заявлений будет отличаться.

Какие доходы могут быть базой для налогового вычета?

Прибыль, с которой вы можете получить возврат подоходного налога:

- официальная заработная плата;

- прибыль от продажи имущества;

- прибыль от предоставления услуг;

- аренда недвижимости или оборудования;

- операции с ценными бумагами, акциями;

- авторские права;

- транспорт или оборудование, которые вы можете сдавать в аренду.

Может ли ИП получать вычет по индивидуальному инвестиционному счету?

Получить возврат по типу «А» предприниматель может только, когда он ведет свою деятельность по ОСН (общей системе налогообложения) и платит налоги по ставке 13%. В остальных случаях ИП может воспользоваться типом вычета «Б».

Либо же, если ИП платит налог по ставке 6% по УСН, но при этом имеет какие-либо другие доходы, облагаемые по ставке 13%, он также может использовать вычет типа «А».

Однако если вы лично получили дополнительный доход (не от деятельности ИП), к примеру, продали недвижимость, то используйте вычет «А».

Перевод активов

Рассмотрим механизмы закрытия счета и перевода активов другому посреднику.

С ИИС на брокерский счет. Это понадобится в случае закрытия инвестсчета. Еще один аргумент в пользу того, что надо открывать оба сразу. Если не будет брокерского, тогда придется продавать все активы и выводить деньги на банковскую карту. Если брокерский счет открыт, брокер переведет ценные бумаги на него с ИИС.

С одного ИИС на другой. Может так получиться, что вас перестанут удовлетворять тарифы и условия обслуживания у вашего брокера или банка. Помним об ограничении, что инвестор может иметь только один ИИС. Но можно перевести активы с одного на другой без потери трехлетнего срока владения.

Разработана специальная процедура:

- Открыть у нового брокера ИИС, владея еще одним у другого. Государство дает 30 дней на закрытие старого и перевод активов (деньги или ценные бумаги) на новый счет.

- Для перевода активов понадобятся два заявления: на списание у старого брокера и на зачисление у нового.

- После перевода всех активов нужно закрыть ИИС у старого брокера. Для подтверждения процедуры закрытия новому посреднику надо предоставить документ “Сведения о физическом лице и его ИИС”.

Если все сделано правильно и вовремя, то клиенту не придется заново отсчитывать трехлетний срок владения. На бумаге все выглядит просто, на деле подключается человеческий фактор.

Перевод с брокерского счета на ИИС денег или ценных бумаг невозможен.

Как активировать ключ в Стиме

После этого кликните по кнопке «Добавить игру» в левом нижнем углу окна и выберите в открывшемся списке пункт «Активировать в Steam…».

Откроется следующее окно, сообщающее о том, что покупку можно добавить в свою библиотеку, введя цифровой код. Нажимаем «Далее».

В следующем окне предложат ознакомиться с лицензионным соглашением Стим, разъясняющим торговую политику компании и права пользователя. Чтобы продолжить нажмите «Соглашаюсь».

Появится само окно ввода. Скопируйте набор символов в единственное поле или введите его вручную, если он записан на физическом носителе. После чего нажмите «Далее».

После завершения активации появится окно, сообщающее об успешном завершении процесса и игре которую получил пользователь.

Выбор брокера

Начинающие трейдеры хотят работать с надёжным брокером и часто не знают, как выбрать компанию для открытия ИИС. При выборе нужно учитывать ряд параметров:

Параметры

Действия

Сумма минимального взноса

Здесь будущий инвестор должен учесть величину средств, которыми он располагает. Если стартовых средств немного, то обращаться в компанию, где начальный взнос составляет крупную сумму, не имеет смысла

Способ открытия ИИС

Очень удобно, если есть возможность открыть счёт у брокера в онлайн-режиме. Если подобную услугу конкретная компания не оказывает, а её офиса в городе проживания клиента нет, открыть счёт будет невозможно

Комиссии и дополнительные платежи

Обычно выбирают брокеров с минимальными комиссиями, которые выплачиваются с оборота. Дополнительно клиент платит ежемесячную фиксированную плату

Зная примерную сумму инвестиций, можно сделать расчёт расходов на брокера

Брокерское обслуживание

Новичку важно, чтобы брокер оказывал помощь в решении возникающих трудностей. Поэтому поддержка должна быть квалифицированной в вопросах инвестирования

В этом плане среди брокеров быстрым и качественным обслуживанием отличается БКС, сотрудники которого отлично разбираются в терминологии и инвестиционных стратегиях

Условия и предлагаемые продукты

Условия зависят от политики деятельности определённого брокера. Некоторые предлагают выгодные условия мелким инвесторам, другие привлекают крупных клиентов (скидками и бонусами). Известные крупные брокеры, играющие на бирже, чаще выбирают вторую стратегию с разным минимальным депозитом для получения привилегий (у одного это 50 тыс. р., у другого — 300 тыс. р.)

Доступ к рынкам

При максимальной открытости брокера, ограничений у него нет. Однако, существуют компании, которые не работают на некоторых типах рынков

Отзывы клиентов

Сравнивая брокеров, нужно изучить мнения клиентов о них. При большом количестве хороших отзывов, подтверждается надёжность и высокий уровень обслуживания компании

Кроме этого, необходимо обращать внимание на следующие критерии выбора:

- надёжность сотрудничества;

- установление контакта;

- возможность выведения заработанных дивидендов на расчётный счёт;

- ограничивается ли пополнение счёта;

- доступность функционала;

- автоматическое перечисление процентов (при остатке на счету);

- предоставление готовых стратегий.

Выключаем безопасный режим Android комбинацией кнопок

Иногда перезагрузка не помогает и гаджет постоянно загружается в безопасном режиме. Чаще всего это происходит из-за сбоя заводских приложений, которые настроены на автозапуск. На некоторых телефонах “safe mode” можно отключить следующим образом:

- Выключите устройство;

- Зажмите кнопку переключения громкости (вниз) и кнопку питания. Держите обе клавиши до тех пор, пока телефон не зайдет в Recovery. Теперь вытащите батарею и попробуйте включить устройство;

- Если все прошло успешно, гаджет должен загрузиться в обычном режиме.

Откройте системное приложение “настройки”. Перейдите в раздел “восстановление и сброс” или “резервное копирование и сброс”. Нажмите кнопку “сброс до заводских настроек”. Подождите пока устройство восстановится до дефолтного состояния и перезагрузится.

Откройте системное приложение “настройки”. Перейдите в раздел “восстановление и сброс” или “резервное копирование и сброс”. Нажмите кнопку “сброс до заводских настроек”. Подождите пока устройство восстановится до дефолтного состояния и перезагрузится.

Если в “safe mode” у вас не получается сделать ребут, воспользуйтесь следующей инструкцией:

- Выключите устройство;

- Одновременно нажмите на кнопку уменьшения громкости (на гаджетах от Prestigio, HTC, Motorola, Huawei, LG) и на кнопку включения/выключения. Если нужно выключить безопасный режим на Андроиде на Samsung, зажмите кнопку “Home” и кнопку управления громкостью вверх;

- Дождитесь загрузки Recovery;

- В появившемся меню выберите пункт “reboot” или “сбросить устройство” или “стереть данные” (на разных прошивках по разному);

- Клавишами настройки звука выберите этот пункт и подтвердите, нажав кнопку питания.

Остальные способы выключить безопасный режим в андроид

Если вышеперечисленные ответы на вопрос как убрать безопасный режим на Андроиде не решили вашу проблему, попробуйте воспользоваться другими методами, которые иногда помогают:

- Извлеките батарею и вставьте обратно через несколько минут. Возможно, safe mode не отключается из-за того, что информация о нем сохраняется в кратковременной памяти, которая отвечает за временное хранения текущего времени, даты, часового пояса после извлечения аккумулятора;

- Удалите недавно установленные приложения. Возможно, проблема с отключением безопасного режима связана со сбоем в работе одного из приложений, которые вы недавно скачали. Такое бывает редко, но иногда случается;

- Удалите приложения, которые загружаются в оперативную память сразу после загрузки. В большинстве случаев именно они становятся причиной того, что из safe mode невозможно выйти. Удалите такие программы и попробуйте перезагрузить устройство. Определить, какое именно приложение вызвало проблему, можно “методом тыка” — стирайте ПО по очереди до того момента, пока не добьетесь нужного эффекта.

Не помог ни один метод возвращения в обычный режим? Отнесите гаджет в сервисный центр или поменяйте прошивку самостоятельно. Скорее всего, на вашем телефоне произошел сбой в работе прошивки. Он иногда случается после обновления, после установки неофициальной версии прошивки, после получения рут-прав и неправильной модификации файлов системы и т.д. Откатить изменения в таком случае без компьютера и замены прошивки не получится.

Еще 3 полезных статьи:

Новый смартфон или планшет на базе Андроид всегда работает без сбоев и глюков. Но что же делать, если в дальнейшем использовании устройство вдруг «тормозит», замедляется скорость его работы, неправильно работают приложения, нестабильно реагирует сенсор? Такие проблемы можно решить, включив безопасный режим работы. В устройстве под управлением Андроид, безопасный режим (Safe Mode) даст возможность определить, из-за чего происходят неполадки.

Типы ИИС

ИИС бывают двух типов:

- Тип А (вычет на взносы).

- Тип Б (вычет на доходы).

Тип А

Можно вернуть ДО 52 000 рублей в год! (при ЕЖЕГОДНОМ пополнении на 400 000 рублей)

Разберем подробнее, чтобы было понятнее.

Если вы работаете, то работодатель удерживает с Вас 13% дохода и платит их налоговый орган (НДФЛ — налог на доходы с физических лиц).

Государство же при открытии ИИС дает вам право вернуть эти удержанные 13%, но не более 52 000 рублей в год.

Чтобы «выбрать» ВСЕ 52 000 рублей, ваша годовая белая зарплата должна быть НЕ МЕНЬШЕ 400 000 рублей

Или же 400 000 руб/ 12 мес = 33 333 руб/месяц.

Вообщем, важно, чтобы 400 000 в белую вы в год заработали.

Тогда удержанный с Вас НДФЛ будет 400 000*13%=52 000 руб. Эту сумму вы и возвращаете.

Если же вы заработали меньше

ДО 52 000. Соответственно, если меньше — то просто меньше получите. С заработанной суммы 13%.

Пример:

Заработали 200 000 руб.

Пополнили на эту сумму счет ИИС за год.Ваш вычет 200 000*13%=26 000 руб.

Лайфхак

Некоторые брокеры дают выводить дивиденды по акциям и купоны по облигациям не на брокерский счет, а на вашу дебетовую карту.

Тогда при переводе их на ИИС — это будет считаться пополнением! Если же они сразу придут на ИИС — то ПОПОЛНЕНИЕМ СЧИТАТЬСЯ НЕ БУДЕТ.

Это имеет смысл делать в том случае, когда вам хватает заработной платы в 400 000 годовых для вычета, но денег для внесения меньше.

Тип Б

Подходит тем, у кого нет официального дохода. Т.е никто за него 13% не платит, поэтому и возвращать нечего!

Государство предлагает возвратить вам подоходный налог с прибыли, полученной на фондовом рынке.

Вычет по Типу Б можно получить при закрытии счета.

ВАЖНЫЙ МОМЕНТ: не менее чем через 3 года.

Необходимо взять у брокера справку, что вычет по типу А вы ни разу не получали (доходы на взносы).

Какая максимальная и минимальная сумма пополнения ИИС

Ограничений на минимальную сумму как таковых нет. Можно вносить хоть тысячу, хоть один рубль. Другое дело, что на малые деньги практически ничего не купишь. Да и вычет 13% с пары внесенных тысяч будет совсем смешной.

Главное в другом — тарифы и условия обслуживания брокеров. Многие вводят минимальную сумму для обслуживания счета. Обычно порядка несколько десятков тысяч рублей (от 30-50 тысяч).

В год можно пополнить ИИС на сумму до 1 миллиона рублей. Итого за время функционирования ИИС — максимально возможный взнос — 3 миллиона рублей.

Пополнять на большую сумму чем на 400 тысяч нецелесообразно (если вы выбрали ИИС первого типа).