Все о приложении сбербанк инвестор

Содержание:

- Как купить/продать ценные бумаги?

- Куда можно инвестировать?

- Как заработать через сервис «Сбербанк Инвестор»

- Сбербанк Инвестор: анализа софта

- Выбор оптимального брокера

- Чем отличается брокерский счет от ИИС в Сбербанке?

- Типы счетов

- Что такое процесс Antimalware Service Executable

- Тарифные планы

- Нарушение и способы расторжения оферты

- Полезные продукты

- Тарифные пакеты для работы с брокерскими счетами

- Вы оформили документы, что дальше?

- Как пополнить ИИС

- Progression / Интернет-реклама, Москва

- Стоимость брокерского обслуживания — тарифы и комиссия Сбербанка

- Как получить налоговый вычет

- Тарифы

- Возможности и рынки

- Как происходит торговля на Sberbank CIB

- Тарифы и стоимость обслуживания

- Отделка вагонкой

- Как накрутить подписчиков в Ютубе бесплатно

- Итоги

Как купить/продать ценные бумаги?

Зайдите в окно заявки через используемый сервис. В соответствующих полях выберите направление операции (для покупки или продажи ценных бумаг), а также номер вашего счёта, сумму сделки либо количество приобретаемых/продаваемых лотов.

В графе «Цена» следует указать:

- «По рынку» (для продажи/покупки по рыночной цене);

- желаемую сумму, убрав признак «По рынку» (для реализации ценных бумаг или их приобретения по собственным расценкам).

Если у вас не получается купить ценные бумаги или инвестировать в другие финансовые инструменты, проверьте остаток счёта. Как правило, сделка не совершается из-за отсутствия необходимой суммы на балансе.

Вы можете самостоятельно отменить нереализованную операцию, зайдя в раздел «Заявки и сделки», выбрав нужную заявку и переместив её в корзину.

Куда можно инвестировать?

Весь инвестиционный механизм состоит в следующем: Вы собираете определённый набор ценных бумаг в единый портфель, а затем продаёте или покупаете эти ценные бумаги в зависимости от роста или падения цен на них. Сбербанк предоставляет выход на Фондовый рынок, Срочный рынок, Внебиржевой рынок и Валютный рынок и позволяет торговать различными видами ценных бумаг:

- Акции российских компаний — ценные бумаги, позволяющие их владельцу участвовать в управлении компанией и получать прибыль в виде дивидендов. Ключевые характеристики:- Продавая свои акции, предприятие привлекает новые средства, идущие на развитие собственного бизнеса;- Покупая акции, инвестор становится совладельцем компании и претендует на получение своей части прибыли в виде дивидендов;- Доход можно получать не только как дивиденды, но и от разницы курсовой стоимости акций, которая имеет свойства изменяться в зависимости от различных экономических и внеэкономических факторов.Время торгов: 10:00-18:50 МСК.

- Акции иностранных компаний. Сбербанк предлагает своим клиентам торги на внебиржевом рынке, где они могут приобрести акции крупнейших международных компаний, таких как Apple, Facebook, Google и т.д. Внебиржевой рынок предполагает прямое проведение операции между покупателем и продавцом без посредничества брокера.Время приёма поручений: 9:30-18:40 МСК.

- Облигации — ценные бумаги, обязывающие компанию или государство выплачивать инвестору определённый доход и процент в течение определённого срока. Доход инвестора образуют сумма накопленного купонного дохода за период владения облигацией и разница между ценами покупки и продажи облигации. Ключевые характеристики:- Для компании-эмитента облигации — это ещё один способ привлечения дополнительных средств;- Для инвестора облигации — это займ эмитенту, за который впоследствии он получит вознаграждение.Время торгов: 10:00-18:50 МСК.

- ETF-фонды (Exchanged Traded Fund) — биржевые инвестиционные фонды. Покупая акцию ETF, Вы инвестируете не в конкретное предприятие или фирму, а в целую отрасль. Например, покупая акцию ETF FXIT, вы вкладываетесь в акции, входящие в IT-сектор США, куда входят такие компании, как Apple, Microsoft, Visa и т.д. Преимущества ETF:- Возможность инвестировать в зарубежные рынки, оставаясь в России;- Доступный инструментарий для любого инвестора, даже без специальных знаний;- Инвестиции в рублях и в валюте: возможность получения дополнительного дохода от разницы курсов;- Низкий порог входа: стоимость акции ETF — от 500 рублей;- Ликвидный инструмент с прозрачной структурой;- Минимальная стандартная брокерская комиссия.Время торгов: 10:00-18:50 МСК.

- Фьючерсы и опционы. Фьючерсный контракт — соглашение, где одна сторона обязуется поставить определённое количество товара, в другая — оплатить его по заранее оговорённой цене. Опционный контракт — право купить или продать базовый актив (акция, облигация, индексы, валюта, драгметалл) в указанный срок в будущем по фиксированной цене. Ключевые характеристики: — клиент защищён от рисков неблагоприятного изменения цены на базовый актив;- возможность получить дополнительный доход за счёт разницы между ценой покупки и ценой продажи контракта.Время торгов: 10:00-18:45 МСК. — основная сессия, 19:00-23:50 — вечерняя сессия.

- Еврооблигации — корпоративные или государственные облигации, номинированные в разных иностранных валютах. Сбербанк позволяет торговать ими на внебиржевом рынке.Преимущества еврооблигаций:- Защита от ослабления рубля: и покупка, и продажа, и выплаты происходят в иностранной валюте;- Фиксированная надёжность: купонный доход, предполагающий высокую потенциальную доходность при соответствующем риске;- Надёжность: рейтинг надёжности компаний-эмитентов подтверждается международными рейтинговыми агентствами.Время приёма поручений: 9:30-18:40 МСК.

Как заработать через сервис «Сбербанк Инвестор»

Любого потенциального инвестора волнует вопрос, как заработать в «Сбербанк Инвестор». Ведь именно для этого люди приходят на биржу и вкладывают свои финансы. Точной пошаговой инструкции не существует. Каждый самостоятельно может выбирать стратегии торговли, модель поведения и инструменты.

В сервисе «Сбербанк Инвестор» клиенту доступны все основные инструменты для инвесторов. Остается только подобрать оптимальный для себя вариант. Но нужно понимать, что слишком рискованные варианты могут обернуться финансовыми потерями.

Сегодня можно пройти различные курсы для начинающих инвесторов. Они дадут базовые понятия, некоторые идеи для инвестиций. Но все же решение окончательное остается за самим инвестором.

Акции: дивиденды и рост курса

Акции – ценные бумаги, которые фиксируют долю инвестора в компании. Они могут приносить прибыль за счет роста курса и дивидендов. Оба варианта заработка на акциях можно совмещать.

Дивиденды – это часть прибыли компании. Ее выплачивают по результатам работы организации в течение года или другого периода. Для получения дивидендов надо иметь в своем портфели акции на определенную дату, установленную собранием акционеров.

Если курс акций растет, то можно на этом также заработать, просто купив дешевле и продав дороже. Но надо понимать, что курс может не только вырасти, но и упасть.

Облигации и ОФЗ

Облигации – это долговой инструмент. Фактически компании, выпуская такие бумаги, привлекают в долг деньги. По облигациям заранее известна доходность, при этом она часто выше, чем по вкладам. Но если компания вдруг станет банкротом, то вернуть деньги владельцу облигации будет сложно невозможно совсем. Многие виды облигаций предусматривают выплату дохода не только в конце срока, но и периодически – купоны.

Отдельный вид облигаций – ОФЗ. Их выпускает государство. Гарантий в данном случае, что инвестиции вернуться в полном объеме значительно больше, все же дефолт со стороны государства – редкость. Но и доходность по ОФЗ будет не самой высокой.

Покупка долларов и евро

Заработок на разнице курсов валют еще один из вариантов для инвесторов, которые хотят получить прибыль от своих вложений. Пользователей «Сбербанк Инвестор» и других российских инвесторов обычно привлекают доллар и евро. Другими валютами люди интересуются редко.

Но надо учитывать, что за каждую сделку будет взята комиссия и ее надо окупить. Если ее разница курса не покроит, то возникнет убыток. Вариант такого заработка интересен тем, кто готов следить за изменениями курса и строить собственные прогнозы. При снижении курса есть риск и потерять некоторую часть средств. О том, стоит ли покупать доллары или евро сейчас читайте в отдельной статье.

ETF и ПИФы на бирже

ETF – это возможность приобрести пай (часть) в портфеле, специализированного фонда. Специалисты фонда самостоятельно собирают и балансируют портфель. За эти услуги в фонде остается определенная комиссия. При этом в портфель могут входить как ценные бумаги, так и инструменты товарного и/или денежного рынков.

Биржевой ПИФ (БПИФ) – относительно новый инструмент. Он похож на ETF, созданный по российскому праву. Фактически приобретаемый на бирже пай – это часть портфеля акций, который управляется фондом. За свои услуги управляющая компания, создавшая фонд, получает определенную комиссию. Она включается в стоимость пая.

В отличие от классических ПИФов БПИФы легко торгуются на бирже. А также у них есть маркет-мейкер – специализированная организация, обязанная продавать и покупать паи по ценам, близким к расчетным (допустимое отклонение – 0.5%).

Фьючерсы и опционы на срочном рынке Московской биржи

Фьючерс – это контракт, который позволяет в будущем на приобретение актив по заранее согласованной цене. Опцион – это уже срочный контракт на продажу или покупку актива в будущем. Это производные инструменты, позволяющие увеличить прибыль. Для торговли фьючерсами и опционами достаточно иметь на счете 10-15% от стоимости актива.

Торгуются фьючерсы и опционы на срочном рынке. Комиссии на нем ниже, а торговый день заканчивается позднее – в 23.50 МСК. На Московской бирже можно найти опционы и фьючерсы на ценные бумаги, валюты, товары, индексы и даже процентные ставки.

В основном интересуют данные инструменты опытных клиентов. Квалифицированного инвестора вполне может иметь понимание, где будет находиться цена актива в будущем. Для минимизации потерь могут применяться также стоп-лосс (заявка, срабатывающая при определенной цене) и т. д. Новичкам все это может показаться сложно и в интерфейсе приложения «Сбербанк Инвестор» возможность работать на срочном рынке не предусмотрена, но она доступна в QUIK.

Сбербанк Инвестор: анализа софта

Рассмотрим функционал:

«Мои счета» — это обзор инвестиционного портфеля на момент открытия вкладки, можно посмотреть, сколько денежных средств, бумаг, можно изменить валюту.

«Рынок» − котировки по всем базовым активам от облигаций до внебиржевого рынка. Можно при необходимости сортировать инструменты. Есть лупа для поиска нужного инструмента.

Вкладка «Идеи аналитиков Сбербанк»

Обратите внимание, что все идеи сортируются по степени риска.

«Заявки и сделки».

«Прочее» вкладка с различными настройками. Именно здесь можно открыть чат, чтобы задать вопрос.

Обратите внимание, если кликнуть на определенный актив, перед вами откроется отдельный обзор, в котором есть график, но по сути информации полезной нет. Отсутствует возможность переключиться на свечной график, стаканы здесь отсутствуют

И вообще информация по активу скромная.

Если кликнуть на «Купить», по умолчанию брокер резервирует на счете плюс 2% от текущей цены, покупая по текущему курсу, но делает резерв на случай, если произойдет резкое волатильное движение.

На валютном рынке, если вы нацелены купить через Сбербанк Инвестор брокер будет резервировать 3,10% от суммы сделки, минусы такой работы − минимальный размер лота тысяча условных единиц, меньше купить нельзя. В Тинькоффе можно покупать от 1 доллара/евро.

Выбор оптимального брокера

Сразу отметаем брокеров с обязательными месячными платежами и платой за депозитарий.

У нас остались 3 брокерам с комиссиями за сделку:

- УралСиб — 0,0475%;

- Атон — 0,17%;

- ВТБ — 0,05%;

- Сбербанк — 0,06%.

Я бы «выкинул» из рассмотрения Атон. Уж больно высока брокерская комиссия — 0,17%. Плюс по надежности, он вчистую проигрывает конкурентам.

Дополнительно можно добавить в список кандидатов брокеров с минимальными депозитарными расходами.

| Брокеры | Комиссия за сделку | Депозитарные расходы, в год |

| Промсвязьбанк | 0,05% | 0,012% |

| Газпромбанк | 0,085% | 0,015 — 0,023% |

| АЛЬФА | 0,04% | 0,06% |

В финальном списке осталось 5 кандидатов:

- ПСБ;

- АЛЬФА;

- ВТБ;

- ГАЗПРОМБАНК;

- УРАЛСИБ;

- СБЕРБАНК.

Продолжаем отсев.

Если нужна наивысшая надежность — то выбор естественно падет на госбанки — ВТБ, Сбер или ПСБ. Но помним, у Промсвязьбанка есть санкционный список ценных бумаг (в первую очередь конечно же ETF). И как у Сбера, нет доступа на СПБ.

Еще сократить список кандидатов можно — возможностью/невозможность личного посещения офиса. Возможно в вашем месте проживания нет отделений нужного брокера. Вычеркиваем.

Ну а дальше … считаем выгоду от использования. С учетом вашего капитала. Частоты торговли и суммы торгового оборота. Нужности-ненужности доступа на другие площадки (помимо Московской биржи).

Спасибо за внимание! Сигнализируйте об ошибках и неточностях. Удачных инвестиций с низкими комиссиями!

Удачных инвестиций с низкими комиссиями!

Чем отличается брокерский счет от ИИС в Сбербанке?

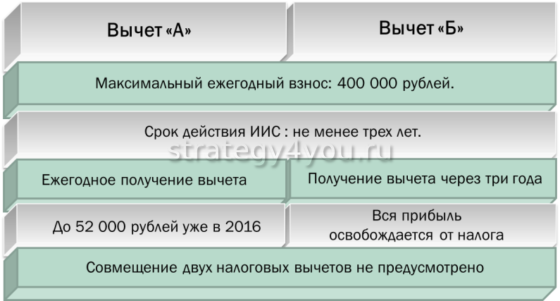

Индивидуальный инвестиционный счет доступен только физическим лицам. Он может быть лишь единичным, тогда как брокерских разрешается завести несколько. Максимальный размер депозита ограничен 400 тыс. руб. Предусмотрен и минимальный срок вклада — 3 года.

Другое существенное различие состоит в том, что счет у брокера можно пополнять и деньгами, и эмиссионными бумагами, тогда как на ИИС в Сбербанке зачисляются только финансовые средства. Вывод средств со второго досрочно возможен лишь с утратой налоговых льгот и прибыли, а разрешено в любое время.

Другое существенное различие состоит в том, что счет у брокера можно пополнять и деньгами, и эмиссионными бумагами, тогда как на ИИС в Сбербанке зачисляются только финансовые средства. Вывод средств со второго досрочно возможен лишь с утратой налоговых льгот и прибыли, а разрешено в любое время.

Для ИИС предусмотрены налоговые льготы в размере 13% и вычеты на доходы и взносы. На счете от брокера льготный режим начинает действовать только после 3 лет владения активами.

ИИС не предоставляет клиенту свободы в управлении своим вкладом, больше напоминая обыкновенный долгосрочный депозит в банке.

Типы счетов

Ниже описание двух типов счетов на ИИС Сбербанка.

Вычет на взносы

Или Тип А. Вычет в размере 13% от внесенной инвестором суммы на ИИС в течение календарного года. База для расчета ограничивается 400 000 руб. То есть максимальная сумма вычета не более 52 тыс. руб. При этом никто не запрещает вносить инвестору в течение года до 1 миллиона рублей на ИИС.

Это вычет именно на взносы, которые вносит инвестор на ИИС. Доходы, полученные от торговли, дивиденды, купоны в расчетную базу не входят. Тип А предоставляется ежегодно. Только для резидентов РФ с подтвержденным источником дохода (кроме биржи).

Вычет на инвестиционный доход

Один раз за весь срок существования ИИС инвестора при его закрытии. Другое название — тип Б. Вычет на размер положенного к уплате НДФЛ. Проще — при закрытии ИИС НДФЛ не взимается. Исключение — налог с дивидендов и по операциям с валютой. Их придется оплатить.

Что такое процесс Antimalware Service Executable

Компонент Antimalware Service Executable — важная служба, необходимая для работы «Защитника Виндовс», встроенного антивируса «операционки», который работает по умолчанию. Благодаря этой программе на ПК вовремя обнаруживаются вредоносные программы, коды и файлы, которые способны нанести большой вред системе. «Защитник» может выполнять проверку по просьбе юзера или же самостоятельно — в фоновом режиме. И в том, и в другом случае задействован Antimalware Service Executable.

Исполняемый физический документ для этого процесса имеет название MsMpEng.exe — находится он, конечно же, в системной папке Windows Defender на том диске, где установлена «операционка».

Процессу Antimalware Service Executable соответствует исполняемый системный файл MsMpEng.exe

Тарифные планы

Тарифных планов предусмотрено 2 и можно выбрать для себя наиболее удобный, исходя из объемов операций и длпустимых рисков:

ТП «Самостоятельный»

Несложно догадаться по названию, что его предпочитают трейдеры со стажем, которые ориентируются на собственные стратегии инвестирования.

В этом случае им достаточно всех тех функций, которыми наделена платформа QUIK, чтобы вести самостоятельную удаленную торговлю.

Основные комиссии тарифного плана следующие:

- за подачу заявки на торги в телефонном режиме — 150 рублей; комиссия зависит от объема операций в течение биржевого дня (0,06 – 0,165%);

- фиксированная плата за контракт в течение дня составляет 0,8 рублей и еще 1,90 рублей за досрочное закрытие позиции;

- минимальный взнос на приобретение ЦБ на внебиржевых рынках составляет 100 долларов США или в рублях в эквиваленте.

ТП «Активный»

Ориентирован больше на игроков, которые ежедневно проводят множество торговых операций в активном режиме (дают заявки и указания по телефону).

Что касается тарифов, то операции на внебиржевых и срочных рынках тарифицируются точно так же, как в ТП Самостоятельный.

Телефонные заявки и поручения подаются бесплатно, и это большой плюс для трейдеров. Отличаются лишь комиссии за операции на финансовых рынках (брокер установил диапазон 0,012 – 0,33% за каждый торговый день).

Нарушение и способы расторжения оферты

Прекратить оферту можно двумя способами:

- Добровольно – продавец отозвал предложение до его акцепта покупателем либо срок оферты закончился, а покупатель ее не подтвердил.

- В результате нарушения оформления оферты или ее условий. Предложение не считается офертой, если продавец не указал все существенные условия, – в таком случае сделка может быть расторгнута судом. Также нарушением оферты становится несоблюдение указанных в ней условий: вы покупаете товар в супермаркете по акционному ценнику, а оказывается, что его просто «забыли убрать». В такой ситуации продавец обязан вернуть деньги либо продать товар на условиях, указанных в оферте.

Полезные продукты

Тарифные пакеты для работы с брокерскими счетами

Начиная работу со Сбербанком как c брокером, необходимо открыть специальный счет, куда в дальнейшем будут зачисляться деньги для инвестиций на бирже. На выбор банк предлагает открытие основного (брокерского) или особого (индивидуального инвестиционного) счетов, или обоих одновременно. Первый счет необходим для непосредственной работы с торговыми площадками. Клиент получает доступ к просмотру актуальной информации по доступным операциям с активами, движением средств и результатами проведенных сделок.

Второй счет дает налоговые льготы, но при этом ограничивает максимально доступную для работы на сумму в размере до 400 тыс. руб.

В арсенале у Сбербанка всего два действующих тарифа: инвестиционный и самостоятельный. И этого вполне достаточно для полноценной деятельности как новичков, так и профессионалов.

Инвестиционный тариф

Пакет «Инвестиционный» гарантирует каждому трейдеру постоянную поддержку и помощь от специалистов аналитического отдела. Среди полезной информации клиенты будут получать:

- аналитику и актуальные прогнозы,

- новости о развитии национального и мирового валютного рынка;

- инструкции, позволяющие быстро обучиться основам работы на фондовом рынке, а также данные, чтобы принимать правильное решение в процессе проведения очередной сделки;

- изменения в портфеле облигаций в трех мировых валютах;

- стратегии по комплексам финансового инвестирования.

Такой тарифный пакет особенно актуальным будет для новичков, которые еще только обучаются стратегиям и особенностям торгов на бирже. При этом такой пакет стоит выбирать тем, кто не особо хочет вникать в суть торгов, и готов пользоваться уже готовыми схемами инвестирования.

Что же касается стоимости услуг, то сам пакет предоставляется бесплатно, при этом процент за совершение сделок на фондовом рынке составляет 0,3%, на валютном – 0,2%, а на срочном за каждую сделку берется 0,5 р.

Самостоятельный тариф

Пакет «Самостоятельный» – это тариф для опытных трейдеров, прекрасно разбирающихся в стратегиях работы на бирже, и не нуждающихся в сторонней помощи аналитиков.

В этом пакете предусмотрено:

- многофункциональный ЛК с продвинутым списком инвестиционных инструментов;

- самостоятельный выбор активов и контроль за их движением;

- ежемесячные инвестиционные отчеты от специалистов аналитического отдела Сбера;

- полный контроль за проведенными сделками и работа на бирже по собственной стратегии.

Стоит отметить, что тарифы в этом пакете более лояльные. Опытному игроку фондовой биржи придется платить от 0,018% до 0,06% от проведенного дневного оборота, но если заявка сделана по телефону и сумма менее 250 тыс. руб., то комиссия повышается до 0,3%. Сделки на валютном рынке сопровождаются комиссией в размере 0,2%, а на срочном рынке будут стоить все те же 0,5 р. за один контракт.

Вы оформили документы, что дальше?

После проведения всех бумажных процедур, вам будет нужно забрать в финансовом учреждении следующий пакет документов:

- тарифные планы по услугам профессионального участника рынка ценных бумаг (депозитария);

- анкету, полностью заполненную инвестором;

- официальный государственный документ (декларацию), в котором описаны все риски, возможные при работе с ценными бумагами;

- перечень тарифных планов по обслуживанию брокера (стоимость комиссии финансовой организации);

- ксерокопию заявления, заполненного инвестором, на получение обслуживания от брокера;

- карту кодовой таблицы и ксерокопию акта приёма-передачи.

Теперь вам позволено воспользоваться услугами индивидуального брокера Сбербанка. Как только установите вышеупомянутую систему QUIL, можете сразу начинать изучать азы инвестирования.

Как пополнить ИИС

Самый простой способ — внутрибанковский перевод с помощью приложения банк-клиент «Сбербанк Онлайн». Десктопная версия работает как WEB-интерфейс, установки на компьютер не требует. Мобильная версия устанавливается из магазинов приложений PlayMarket (под Android) или AppStore (iOS). При внутрибанковском переводе комиссию Сбербанк не взимает.

Способы пополнения

- Через программу банк-клиент физического лица «Сбербанк Онлайн». Выбираем в основном меню «Переводы и платежи», далее «Страхование и инвестиции/Брокерские счета».

Выходим на форму пополнения брокерского счета. Выбираем счет списания или карту, назначение платежа.

- Через мобильное приложение «Сбербанк Онлайн».

Progression / Интернет-реклама, Москва

Стоимость брокерского обслуживания — тарифы и комиссия Сбербанка

Сколько стоят посреднические услуги для инвестора, какая взимается комиссия по проведенным сделкам, зависит только от выбранного тарифного плана. Поэтому предварительно стоит внимательно ознакомиться со всеми условиями банка и принять обдуманное решение.

Тариф «Самостоятельный» помогает немного сэкономить за счет сниженной комиссии, поэтому лучше подойдет для начинающих, обладателей небольшого депозита. Выбирать и назначать валюту может сам клиент.

«Инвестиционный» тарифный план относится к профессиональным. Сервис предусматривает расширенную аналитическую поддержку, включающую ежедневные обзоры и регулярную рассылку дайджестов.

Способ вычета комиссионных банка зависит от сегмента рынка, в котором инвестор осуществляет операции. Процент отчисляется из дневного заработка для фондового и валютного рынка, а в случае со срочным — за 1 контракт.

В обоих тарифах заявки и голосовые распоряжения принимаются по телефону. Если количество звонков превышает 20, стоимость каждого поручения будет 150 руб.

В обоих тарифах заявки и голосовые распоряжения принимаются по телефону. Если количество звонков превышает 20, стоимость каждого поручения будет 150 руб.

Плата за хранение в депозитарии составляет 30 руб. Если за отчетный период остатки активов изменились, взимается 149 руб. ежемесячно. Занесение записи в реестр обойдется дополнительно 1 тыс. руб.

Благодаря «Инвестиционному» тарифу клиент банка получает доступ к ресурсам аналитического агентства «Sberbank Investment Research».

Как получить налоговый вычет

Главное преимущество ИИС перед обыкновенным брокерским счетом — налоговые льготы двух типов. Разбираемся, как их получить:

- Зарегистрироваться на сайте ФНС, если не сделали этого раньше. Через личный кабинет удобно подавать декларации и делать платежи.

- Получить неквалифицированную электронную подпись. Заменяет подпись под документами, которая ставится собственноручно.

- Подготовить необходимые документы. Понадобятся справка 2-НДФЛ, скан договора обслуживания в Сбербанке и подтверждение зачисления средств на ИИС*.

- Заполнить декларацию 3-НДФЛ.

- Отправить заявление на налоговый вычет по ИИС.

- Дождаться, когда ФНС рассмотрит декларацию и перечислит деньги — это может занять несколько дней.

*Как подтвердить зачисление средств на ИИС Сбербанка? Если вы пополняли инвестсчет наличными, то нужен приходной кассовый ордер. Если перечисляли с банковского счета — платежное поручение. Если деньги пришли на ИИС с другого брокерского счета, то к декларации приложите платежное поручение и отчет брокера.

Тарифы

Сбербанк брокер предлагает два тарифа для работы: «Самостоятельный» и «Инвестиционный». Оба тарифа предоставляют доступ к одинаковому количеству инструментов. Ключевым отличием тарифа «Инвестиционный» является доступ к информационному дайджесту с идеями и аналитикой, а также порталу Sberbank Investment Research.

Комиссия за совершение сделок на фондовой секции Мосбирже (т.е. за покупку акций, облигаций и ГДР) по тарифу «Самостоятельный» зависит от оборота в день:

- 0,06% – при обороте до 1 млн рублей;

- 0,035% – от 1 млн до 50 млн рублей;

- 0,018% – свыше 50 млн рублей.

На тарифе «Инвестиционный» комиссия не зависит от оборота и составляет 0,3%.

За совершение сделок на валютном рынке по тарифу «Самостоятельный» комиссия 0,2% при объеме сделок до 100 млн рублей и 0,02% при обороте свыше 100 млн рублей. На тарифе «Инвестиционный» комиссия 0,2% вне зависимости от оборота.

За сделки на срочном рынке комиссия не зависит от тарифа и составляет 50 копеек за контракт. За принудительное закрытие позиций комиссия составляет 10 рублей за контракт.

Комиссия за депозитарий в Сбербанке брокер не взимается с апреля 2019 года.

Также можно подключить опцию овернайт, когда брокер может пользоваться бумагами инвестора для торговли в ночную сессию. Вознаграждение – 2% годовых от суммы использованных в овернайте средств.

Комиссий за неактивность не предусмотрено.

Возможности и рынки

Свою деятельность брокерская компания осуществляет не только на фондовом, но еще и внебиржевом и срочном рынках. На Московской бирже с ее помощью клиенты могут приобретать и продавать российские, а также зарубежные финансовые инструменты.

Любители отечественных активов без проблем могут вложить свои сбережения в:

- акции российских предприятий-эмитентов;

- инвестиционное участие в ПИФах в виде доли (пая);

- депозитарные расписки;

- всевозможные виды облигаций (евро, ОФЗ, муниципальные, федеральные, корпоративные).

Для желающих поработать с иностранными финансовыми инструментами предусмотрена возможность покупки некоторых акций, депозитарных расписок, ETF, облигаций и пр.

Купить акции онлайн

Что касается срочных рынков, то Московская биржа прославилась своей надежностью, технологичностью, высоким уровнем обслуживания, умеренными затратами за сервис.

Услуги брокера позволяют проводить операции хеджирования, торговать спекулятивными инструментами, использовать «кредитное плечо».

Любители инвестировать во фьючерсы смогут выбрать различные из них:

- на поставку,

- товарные,

- на валюту,

- фондовые индексы.

Внебиржевые рынки предоставляют возможность совершать сделки покупателям и продавцам напрямую, не привлекая для этого биржу. В первую очередь, популярны операции с облигациями в иностранной валюте.

Такие инструменты уберегают инвестора от инфляционных рисков, которым подвержен российский рубль. Доходность по ним является фиксированной.

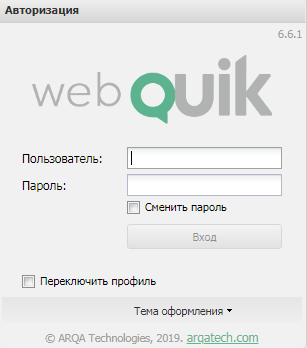

Как происходит торговля на Sberbank CIB

В системе QUIK, которая предназначена для интернет-торгов, происходит большинство операций с финансовыми активами.

Как свидетельствуют отзывы опытных участников, установить необходимое программное обеспечение достаточно просто на компьютер или ноутбук.

Все сделки происходят с помощью данного программного обеспечения в режиме реального времени.

Установить программу можно с официального сайта Sberbank CIB.

Можно воспользоваться и веб версией этой программы WebQuick, которая будет открываться в окне любого популярного браузера.

Также можно использовать и упрощенный вариант терминала webQUIK, который приспособлен для работы на мобильных устройствах — WebQUIK Mobile.

За установку такого приложения придется выложить 850 рублей. Сумма не такая уж и большая, учитывая то, что оно разработано как для пользователей ОС Андроид, так и iOS.

В любом случае, для начала работы необходимо получить от брокера индивидуальный VPN ключ и сохранить его на ПК или внешний носитель.

Для тех, кто не уверен, что сможет произвести установку Quick своими силами, на сайте выложено руководство пользователя и обучающий курс по основным действиям в системе.

Задать уточняющие вопросы технического характера можно у поддержки ресурса, который предоставляет бесплатные консультации в рабочие дни.

Тарифы и стоимость обслуживания

Брокер «Сбербанк» предлагает своим клиентам два тарифных плана — «Самостоятельный» и «Инвестиционный», которые можно использовать и на обычном брокерском счете и на ИИС.

«Инвестиционный» подключается при открытии ИИС автоматически. Изменить в личном кабинете. С осени 2019 плату за депозитарное обслуживание Сбербанк не взимает.

Доходность

По предлагаемым стратегиям «Накопительная» и «Российские акции» на историческом промежутке времени можно посмотреть на странице сайта УК Сбербанк «Управление активами», меню «Индивидуальный инвестиционный счет».

«Накопительная» — низкий уровень риска. В описании стратегии есть калькулятор для расчета доходности.

«Российские акции» — высокий риск. Расшифровка прошлой доходности и активах вложений на странице сайта.

Важно! Доходность на прошлом периоде не дает гарантию прибыли в будущем. 2019 год был очень удачным для фондового рынка

Не стоит рассчитывать на бесконечное продолжение банкета быков. Будьте осторожны при выборе активов для вложений или стратегий.

Готовые портфели для инвестирования средств

На ИИС Сбербанк предлагает два типа торговых стратегий — «Накопительная» и «Российские акции». Это управление вашими деньгами.

(N.B.!) При оформлении ИИС обратите особое внимание на рамки предлагаемого сотрудничества. Если вы не хотите отдавать деньги в доверительное управление — внимательно читайте документы при подписании лично или удаленно

Что-то непонятно — обязательно уточняйте у менеджера. К сожалению, на поддержку Сбербанка часто жалуются клиенты. Плюс не самые низкие комиссии при управлении и дополнительные сборы при выводе денег.

Отделка вагонкой

Технология, как поэтапно производится отделка внутри бани вагонкой своими руками:

Для установки вагонки нужно закрепить на стенах помещения каркас. Он может быть металлическим и деревянным. Для бани мастера рекомендуют использовать древесные несущие системы. Разметка начинается от самой низкой точки у потолка (удобнее всего мерить от угла и постепенно продвигаться к низу помещения). Найти нужный угол можно при помощи строительного водяного уровня или лазерной указки;

По нанесенной на стену разметке нужно установить планки. Они могут быть монтированы горизонтально, вертикально и диагонально. Различие заключается в разности направления разметки. В горизонтальном линии намечаются параллельно полу и потолку, в вертикальном – стенам. В диагональном варианте схема строится при помощи измерения диагоналей стен. Для отделки бани рекомендуется использовать вертикальную разметку или диагональную;

По готовому каркасу разветвляется проводка. В бане нужно использовать провода с хорошей изоляцией и заземлением

Обратите внимание, в парилке они должны дополнительно защищаться трубками;

После устанавливается гидроизоляция и пароизоляция. Для этого по каркасу перед отделкой вагонкой баня обшивается фольгой

Таким образом Вы предотвратите гниение каркаса, который будет постоянно находиться во влажной среде и защитите проводку;

Технология монтажа вагонки при отделке бани ничем не отличается от установки покрытия в любом другом помещении. Можно использовать крепление шурупами или гвоздями, но домашние мастера чаще всего прибегают к установке при помощи кляймеров. Скоба забивается под доску при помощи небольшого куска дерева (чтобы не повредить древесину на панели). После в отверстие устанавливается крепежный элемент. На один лист вагонки требуется до 4 кляймеров в зависимости от его размера и несущей способности крепежей;

Для покрытия потолка используются специальные навесные скобы, их тоже называют клляймерами. Принцип тот же, что и при отделке стен: панели вставляются под «язычок» скобы, после чего кляймер прикрепляется к каркасу. Это позволяет обеспечить прочное и скрытое крепление материала.

После окончания работ можно покрыть вагонку лаком или антисептиком и спустя несколько суток после его высыхания помещение разрешается эксплуатировать.

Если по каким-то причинам не получается самостоятельно осуществить облицовку, то можно обратиться за помощь к специалистам. Цены в городах Российской Федерации на отделку бани вагонкой приблизительно одинаковые, стоимость может зависеть лишь от конкретной компании и объема работ. К примеру, в Самаре квадратный метр обшивки обойдется в 10–20 долларов, в Москве на пару единиц выше (до 25).

Как накрутить подписчиков в Ютубе бесплатно

С помощью нескольких не трудных способов можно накрутить несколько тысяч подписчиков, хотите узнать как накрутить подписчикв в Ютубе бесплатно? Для этого воспользуемся бесплатными сервисами, которые занимаются взаимной накруткой. Это когда вы подписались на канал, либо сделали просмотр или поставили лайк получаете за это балы за которые можете сами совершить накрутку.

Сервис обмена только с живыми людьми

К сожалению, не так много людей знают, но есть один интересный сервис по обмену лайками, просмотрами и подписками друг на друга. При этом это делают обсалютно живые и вменяемые люди, с которым можно рекомендовать свои новые видео и они активно их смотрят. Вообщем сервис на 5 балов!

Как быстро накрутить подписчиков на Youtube канал (платно)

Ну а люди, которые не хотят париться могут просто купить балы у любого из сервисов, которые приведены выше. Либо воспользоваться услугами профессионалов, которые скорее всего пользуются такими же способами накрутки, но будет это скорее всего чуть-чуть получше, но и дороже.