Брокер пао сбербанк

Содержание:

- Как пользоваться банковским продуктом

- Удобство работы

- Какие счета предлагает открыть Сбербанк?

- Стоит ли открывать счет для торгов на фондовой бирже в Sberbank?

- Условия обслуживания и тарифы Сбербанка КИБ

- Возможности и преимущества

- Тарифные пакеты для работы с брокерскими счетами

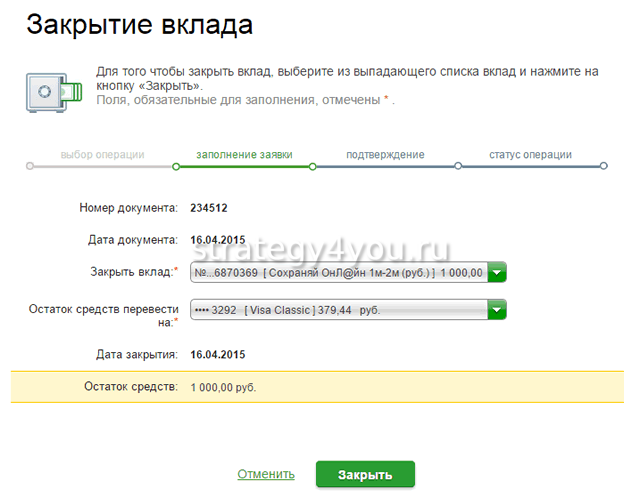

- Как закрыть счет?

- Какие элементы станут составляющими для садовой мельницы

- РАСТИТЕЛЬНЫЙ ПОКРОВ И ГРУНТЫ

- Возможности

- Брокерский счет в Сбербанке. Недостатки

- 1 Высокие комиссии за сделку и депозитарное обслуживание.

- 2 Нестабильная работа приложения «Сбербанк Инвестор».

- 3 Плохая работа службы поддержки.

- 4 Нет доступа на Санкт-Петербургскую Биржу.

- 5 Нет стакана котировок в приложении «Сбербанк Инвестор».

- 6 Нельзя купить еврооблигации через терминал.

- 7 Навязывание доверительного управления.

- Внимание: брокерский счет или ИИС (индивидуальный инвестиционный счет)

- Progression / Интернет-реклама, Москва

- Что делать для того чтобы открыть основной счёт в Сбербанке?

- Как открыть брокерский счет?

- Что такое вообще Сбербанк CIB

- Итоги

Как пользоваться банковским продуктом

Чтобы осуществлять финансовые операции, скачайте на смартфон приложение «Сбербанк брокер». Акции приобретаются одним кликом, действия подтверждаются кодом, высланным на ваш сотовый телефон. Для компьютера и планшета разработана специальная программа Квик. Судя по отзывам опытных инвесторов, программа даёт возможность использовать любые инструментарии для проведения технического анализа. Финансовая организация ежедневно представляет отчёты по аналитике.

Стоимость ценных бумаг в течение дня может изменяться несколько раз. Зарабатывайте деньги на протяжении суток, продавая и покупая акции. Пакет акций можно пополнять каждый день – лимиты отсутствуют. Допустимо вносить в систему 2-3 миллиона рублей и ежедневно получать доход на разнице акций в размере 50-100 тысяч рублей.

Сделки на фондовом рынке совершаются по своему усмотрению. Следует тщательно проанализировать текущую ситуацию, чтобы минимизировать возможные риски. Ежедневные советы аналитиков банка помогут выбрать верную стратегию.

Чтобы вывести финансы, пользуются любым удобным вариантом:

- Присоединение к пакету ценных бумаг.

- Перевод на пластиковую карту.

- Отправка на личный счёт.

Деньги выводятся в один клик. Но брокеру придётся заплатить комиссию – 0,3% от суммы.

Удобство работы

Удобно ли сотрудничать с таким брокером как Сбербанк? Этот параметр можно оценить по наличию следующих признаком:

- торговые терминалы;

- подача заявок и скорость их обработки;

- грамотная техническая поддержка;

- информационная поддержка для начинающих инвесторов;

- возможность профессионально анализировать операции;

- возможность работы с помощью личного инвестора или в режиме онлайн;

- механизмы отслеживания состояния текущих сделок;

- инструменты, позволяющие проводить документооборот удалённо;

- сервисы брокера Сбербанка для вывода денежных средств, и, конечно, для ввода.

В каждом пункте у Сбербанка достаточное количество торговых терминалов. Подача и обработка заявки представляют собой простую и быструю процедуру. Кроме постоянно действующей техподдержки, брокер Сбербанк предоставляет отличную информационную помощь для начинающих инвесторов.

А система QUIK позволяет каждому инвестору работать через личный кабинет, прослеживать передвижения по счетам, наблюдать изменения котировок и пользоваться другими вспомогательными инструментами в режиме онлайн. Для работы с системой Сбербанк существует отдельная огромная инструкция, в которой рассказывают, как правильно установить программный продукт и дальше работать с ним.

Какие счета предлагает открыть Сбербанк?

Отзывы о брокере Сбербанка существуют как положительные, так и отрицательные. Данная финансовая организация предоставляет своим клиентам открытие на выбор следующих счетов:

- основной (брокерский);

- особый (индивидуальный и инвестиционный).

Один инвестор при желании может одновременно открыть оба счёта. Брокерский (обычный) счёт открывается в Сбербанке для непосредственной работы с торговыми площадками. При этом клиент может просмотреть все доступные операции с ценными бумагами, передвижения средств в текущем времени и результаты проводимых операций.

Индивидуальный счёт отличается от обычного тем, что обладает определенными налоговыми льготами, а также ограничивает сумму, доступную для доступа – максимум 400 тыс. рублей.

Стоит ли открывать счет для торгов на фондовой бирже в Sberbank?

Начинающий инвестор находится в затруднительном положении из-за недостатка информации. Необходимо выбрать объект вложений и найти добросовестного посредника. Операции на рынке должна проводить брокерская компания с лицензией, заключающая сделки от имени клиента.

Открывая брокерский счет в Сбербанке, вы получаете ряд преимуществ:

- Отпадает необходимость приезжать в офис, подписывать договор и регистрировать ключи для сделок на различных платформах.

- Открытие кабинета проходит в режиме онлайн. Загружается мобильное приложение (Сбербанк.Инвестор) или торговая платформа для ПК QUIK.

- Заработанные деньги можно вывести на банковскую карточку или депозит.

- Достаточно начать работы с минимальной суммой в рублях и валюте (примерно от 1000 рублей).

- Центр аналитики высылает рассылки и отчеты, позволяющие выбрать идею для инвестиций. Опытные специалисты дают прогнозы и сообщают последние новости, которые могут повлиять на принятие инвестиционных решений.

- Брокер для частных инвесторов предлагает выбрать сегмент рынка. Фондовый занимается облигациями и акциями, депозитарными расписками. Срочный ориентирован на опционы и фьючерсы. Валютный завязан на курсе доллара и евро.

Репутация Сбербанка не вызывает сомнений. Долголетняя работа на рынках позволила накопить опыт, открыть дочерние компании и предложить комплекс услуг частным клиентам.

Условия обслуживания и тарифы Сбербанка КИБ

Открыть торговый счёт у Сбербанк брокера можно в любом отделении СБ или онлайн. При открытии брокерского счёта нужно указать реквизиты счёта, на который будут выводиться деньги при их снятии. Удобнее, если он также открыт в Сбербанке. Обычно наряду с брокерским счётом сотрудники банка предлагают еще открыть индивидуальный инвестиционный счёт (ИИС), позволяющий получать налоговые вычеты по одному из типов: А или Б. Открыть такой счёт можно как через ПАО Сбербанк, так и через управляющие компании (Сбербанк КИБ и Сбербанк Управление Активами). Открывать через управляющую компанию не рекомендуется: в этом случае придётся заключать договор доверительного управления и платить комиссию как за открытие счёта, так и за его закрытие. Торговые операции, совершаемые на брокерском счёте и на ИИС, учитываются отдельно.

Одно из главных преимуществ Сбербанк брокера для начинающих инвесторов – отсутствие ограничения минимальной суммы для открытия брокерского счёта. Теоретически начать работу можно при депозите в несколько тысяч рублей. Разумеется, это не относится к инвестированию в ПИФы, а также к услугам доверительного управления. Несмотря на то что география деятельности компании Сбербанк КИБ включает ряд мировых финансовых центров, таких как Нью-Йорк, Лондон и Цюрих, доступ к иностранным активам открыт только для корпоративных клиентов. Вообще заметно, что брокерское обслуживание Сбербанка нацелено скорее на них, чем на частников. Получить исчерпывающую информацию об условиях и тарифах для частников через официальный портал Сбербанк брокера крайне сложно, в некоторые разделы проще попасть через интернет-поиск.

На данный момент частные инвесторы могут выбрать один из двух тарифов: базовый под названием «Самостоятельный» и «Инвестиционный», который могут оформить только квалифицированные инвесторы. Комиссии тарифа «Инвестиционный» значительно выше, зато в него включена ежедневная рассылка аналитических материалов и доступ к порталу Sberbank Investment Research. Качество аналитики Сбербанк брокера традиционно было одним из его конкурентных преимуществ. К сожалению, после недавнего скандала, связанного с публикацией доклада о Газпроме, аналитический отдел лишился своих лучших специалистов. Основные сведения о тарифах собраны здесь.

Также не стоит забывать про комиссии депозитария.

В целом, комиссии брокера Сбербанк не самые низкие на рынке, но вполне терпимые. Вопросы вызывает неожиданно высокая для такого крупного банка стоимость кредитования сделок РЕПО под залог ценных бумаг, причём, для обоих тарифных планов:

Однако на практике эта проблема не очень существенна: маржинальные сделки с высоким плечом совершают только квалифицированные инвесторы, а большинство частных клиентов Сбербанк брокера к ним не относятся. Куда более серьёзный недостаток – отсутствие выбора торговой платформы. Единственная площадка, предлагаемая клиентам Сбербанк брокер – QUIK, а ведь у большинства топовых брокеров есть специальные платформы для торговли опционами, позволяющие применять сложные стратегии. Платформа QUIK для этого совершенно не приспособлена.

Возможности и преимущества

Открытие счета в Сбербанке дает доступ к таким инструментам и площадкам:

- Срочный рынок – фьючерсные контракты.

- Внебиржевой рынок — акции, депозитарные расписки, акции зарубежных ETF, еврооблигации.

- Основной рынок Московской биржи – акции и облигации (корпоративные, муниципальные, субфедеральные, государственные).

Преимуществом открытия счета в Сбербанке является наличие дополнительных услуг брокера:

- подача заявки в телефонном режиме или по системе QUIK;

- маржинальная торговля;

- внебиржевые операции РЕПО;

- наличие операций ОТС-РЕПО-овернайт, что позволяет получать дополнительную 2% годовую прибыль от активов, размещенных в портфеле;

- курсы и семинары для новичков;

- содействие в подготовке документации, а также в оценке рисков.

Тарифные пакеты для работы с брокерскими счетами

Начиная работу со Сбербанком как c брокером, необходимо открыть специальный счет, куда в дальнейшем будут зачисляться деньги для инвестиций на бирже. На выбор банк предлагает открытие основного (брокерского) или особого (индивидуального инвестиционного) счетов, или обоих одновременно. Первый счет необходим для непосредственной работы с торговыми площадками. Клиент получает доступ к просмотру актуальной информации по доступным операциям с активами, движением средств и результатами проведенных сделок.

Второй счет дает налоговые льготы, но при этом ограничивает максимально доступную для работы на сумму в размере до 400 тыс. руб.

В арсенале у Сбербанка всего два действующих тарифа: инвестиционный и самостоятельный. И этого вполне достаточно для полноценной деятельности как новичков, так и профессионалов.

Инвестиционный тариф

Пакет «Инвестиционный» гарантирует каждому трейдеру постоянную поддержку и помощь от специалистов аналитического отдела. Среди полезной информации клиенты будут получать:

- аналитику и актуальные прогнозы,

- новости о развитии национального и мирового валютного рынка;

- инструкции, позволяющие быстро обучиться основам работы на фондовом рынке, а также данные, чтобы принимать правильное решение в процессе проведения очередной сделки;

- изменения в портфеле облигаций в трех мировых валютах;

- стратегии по комплексам финансового инвестирования.

Такой тарифный пакет особенно актуальным будет для новичков, которые еще только обучаются стратегиям и особенностям торгов на бирже. При этом такой пакет стоит выбирать тем, кто не особо хочет вникать в суть торгов, и готов пользоваться уже готовыми схемами инвестирования.

Что же касается стоимости услуг, то сам пакет предоставляется бесплатно, при этом процент за совершение сделок на фондовом рынке составляет 0,3%, на валютном – 0,2%, а на срочном за каждую сделку берется 0,5 р.

Самостоятельный тариф

Пакет «Самостоятельный» – это тариф для опытных трейдеров, прекрасно разбирающихся в стратегиях работы на бирже, и не нуждающихся в сторонней помощи аналитиков.

В этом пакете предусмотрено:

- многофункциональный ЛК с продвинутым списком инвестиционных инструментов;

- самостоятельный выбор активов и контроль за их движением;

- ежемесячные инвестиционные отчеты от специалистов аналитического отдела Сбера;

- полный контроль за проведенными сделками и работа на бирже по собственной стратегии.

Стоит отметить, что тарифы в этом пакете более лояльные. Опытному игроку фондовой биржи придется платить от 0,018% до 0,06% от проведенного дневного оборота, но если заявка сделана по телефону и сумма менее 250 тыс. руб., то комиссия повышается до 0,3%. Сделки на валютном рынке сопровождаются комиссией в размере 0,2%, а на срочном рынке будут стоить все те же 0,5 р. за один контракт.

Как закрыть счет?

Сбербанк-брокер прочно занял свой сегмент в российском брокеридже. Несмотря на критику высоких комиссий банка со стороны трейдеров, устойчивая репутация и многолетний опыт присутствия на рынке свидетельствуют в пользу надежности торгового агента, а Сбербанк среди трейдеров противоречивые, но преобладают положительные.

И еще несколько отзывов клиентов брокера

1. Олеся Ветер: Сбер в последнее время начал развиваться. Недавно появился новый сервер для Quik. Мне стали присылать подробные смс о поступающих на счет дивидендах, давно этого ждала эту функцию, меня она очень радует. Не зря плачу им свою комиссию))). Появилась даже более менее вменяемая информация о депозите в личном кабинете в «сбербанк-онлайн» (хотя компании есть еще над чем поработать). Наконец-то уже присылают вполне читабельные отчеты брокера в формате пдф, тоже большой плюс для меня лично. В общем — вообщем молодцы, так держать ребята, надеюсь, будут уверенно двигаться и дальше в том же направлении)). Еще бы хорошо допилили мобильную версию квика и цены бы им точно не было).

1. Олеся Ветер: Сбер в последнее время начал развиваться. Недавно появился новый сервер для Quik. Мне стали присылать подробные смс о поступающих на счет дивидендах, давно этого ждала эту функцию, меня она очень радует. Не зря плачу им свою комиссию))). Появилась даже более менее вменяемая информация о депозите в личном кабинете в «сбербанк-онлайн» (хотя компании есть еще над чем поработать). Наконец-то уже присылают вполне читабельные отчеты брокера в формате пдф, тоже большой плюс для меня лично. В общем — вообщем молодцы, так держать ребята, надеюсь, будут уверенно двигаться и дальше в том же направлении)). Еще бы хорошо допилили мобильную версию квика и цены бы им точно не было).

2. Тимофей Мартынов: Поделюсь своим опытом, как я пытался открыть счет в Сбербанке. Пришёл значит в самое большое отделение гор. Пушкин, сказал им: хочу брокерский счет и ИИС открыть. Так мальчик-консультант на входе странно смотрел на меня так, как будто это был первый вопрос на эту тему в истории его личной карьеры. Ну а красивая молодая девочка, которая выкатила из Сбербанк-Премьер, сказала мне, что у нее на сегодня все к сожалению расписано, дала свою визитку и предложила позвонить мне и записаться на встречу по телефону. Таким образом, ушёл я без совершенно без открытого счета…

2. Тимофей Мартынов: Поделюсь своим опытом, как я пытался открыть счет в Сбербанке. Пришёл значит в самое большое отделение гор. Пушкин, сказал им: хочу брокерский счет и ИИС открыть. Так мальчик-консультант на входе странно смотрел на меня так, как будто это был первый вопрос на эту тему в истории его личной карьеры. Ну а красивая молодая девочка, которая выкатила из Сбербанк-Премьер, сказала мне, что у нее на сегодня все к сожалению расписано, дала свою визитку и предложила позвонить мне и записаться на встречу по телефону. Таким образом, ушёл я без совершенно без открытого счета…

3. Дмитрий: Открыл давненько на Сбере свой ИИС. Уже больше года пользуюсь. Нравится намного больше чем альфа. Из минусов могу выделить: — огромные тарифы (для ИИС на пенсию покупки делаю не чаще раза в 1 квартал). — СПб биржа совершенно недоступна и не будет к сожалению. — как по мне, то долгий ввод/вывод денег. При переводе больше 100к. рублей нужен обязательно контрольный звонок (хотя это может и + но совсем неудобно).

Из минусов могу выделить: — огромные тарифы (для ИИС на пенсию покупки делаю не чаще раза в 1 квартал). — СПб биржа совершенно недоступна и не будет к сожалению. — как по мне, то долгий ввод/вывод денег. При переводе больше 100к. рублей нужен обязательно контрольный звонок (хотя это может и + но совсем неудобно).

Из плюсов — пытаются конечно развиваться, но как мне кажется — очень небыстро. + убрали тарифы по ETF. + опционы для торговли стали доступны совсем недавно (и только на ближайшие 6 мес). + сделали неплохую интеграцию брокерского счета в сбербанк-онлайн (пока конечно демо и пока кривовато, но уже кое-что).

Какие элементы станут составляющими для садовой мельницы

РАСТИТЕЛЬНЫЙ ПОКРОВ И ГРУНТЫ

Возможности

Чтобы гарантировано получать доход от инвестиции, используя удобную площадку Сбербанка, его программы и обслуживание, брокерский счет крайне важен. Его возможности, прежде всего, заключаются в том, что он позволяет выгодно продавать или приобретать ценные бумаги, отслеживать движение облигаций, акций на них.

Следуя общероссийским и местным законам, можно инвестировать в следующие активы:

- Акции иностранных (Apple, Google и др.) и российских предприятий (Газпром и др.). Прибыль в виде дивидендов.

- Облигации государственные/корпоративные (получение купонного дохода при их покупке).

- Фонды ETF. Инвестировать можно акции, облигации, драгметаллы (охват широкий — Россия и зарубежье).

- Фьючерсы, опционы, работа на срочном рынке (в торговых сессиях фиксируется величина курса валюты).

- Еврооблигации. Доход получает выше, чем, если открывать валютный вклад.

Базовыми активами фьючерсов или опционов являются:

- ценные бумаги;

- нефть;

- товары в форме золота, серебра;

- индексы;

- валюты.

Заходя на фондовый рынок «Группы Московской Биржи» с 10:00 до 18:50 (время по МСК), можно включиться в активные торги по продаже и покупке акций производств, предприятий, компаний России. Надо выбирать самые перспективные компании страны, чтобы получать хорошие дивиденды. Площадка предоставлена в секторе «Основной рынок».

При инвестировании облигаций Сбербанка потенциально компания прогнозирует доходность от брокерского счета в 10% годовых. Вложения к возврату полностью гарантируются. Даже начинающий инвестор вполне может получать доход в 12,3% годовых, если будет прислушиваться к рекомендациям экспертов.

Брокерский счет в Сбербанке. Недостатки

1 Высокие комиссии за сделку и депозитарное обслуживание.

Комиссия Сбербанка за сделки при небольших оборотах высоковата, собственно, именно из-за нее у всех и возникают основные претензии к брокеру. Например, у «ВТБ» комиссия за сделку на фондовом рынке составляет 0,0413% (+105 руб./мес. за депозитарий при наличии сделок и 1 лота акций «ВТБ», если акций «ВТБ» нет, то будет 150 руб./мес.) против 0,165-0,125% у Сбера (+149 руб. в месяц, в котором были сделки на фондовом рынке, за депо), у «ПСБ» – 0,05% (+ с осени 2018 появилась небольшая комиссия за компенсацию услуг вышестоящих депозитариев, в среднем составляет несколько рублей в месяц), у «Альфы» – 0,06% (+0,04% в год за депозитарий), у «Открытия» 0,057% (+ 10 руб./мес. за депозитарий, + есть ещё комиссия при активах менее 50 000 руб.). У «Тинькофф Брокер» на тарифе «Инвестор» комиссия 0,3% + 99 руб./мес., в котором были сделки.

За покупку валюты у Сбера надо заплатить 0,3%, у «ПСБ» за покупку валюты на сумму более эквивалента в 100 000 руб. установлена комиссия в 0,1%, у «Открытия» на «Конверсионном» тарифе комиссия составляет 0,03875% + 0,02% за вывод валюты на банковский счет.

UPD: 16.04.2019

С апреля 2019 в Сбербанке действуют вполне конкурентные тарифы на брокерское обслуживание, хотелось бы, конечно, еще чуть пониже.

Теперь при дневном обороте до 1 млн руб. комиссия за сделку на Фондовой секции составит 0,06%, при обороте от 1 млн руб. до 50 млн руб. — 0,035%. На Валютной секции комиссия была снижена с 0,3% до 0,2%.

UPD: 06.09.2019

С сентября 2019 депозитарная комиссия в 149 руб./мес. была отменена.

2 Нестабильная работа приложения «Сбербанк Инвестор».

Аналогично приложению «Тинькофф Инвестиции», стабильность работы приложения «Сбербанк Инвестор» тоже оставляет желать лучшего, хотя подобных отзывов про Сбер все-таки на порядок меньше, чем про «Тинькофф». В основном, проблемы наблюдаются при серьезных движениях на рынке.

Стационарный QUIK в Сбербанке тоже вполне может тормозить:

3 Плохая работа службы поддержки.

Я решил написать простенький вопрос в чат поддержки в приложении «Сбербанк Инвестор», но ответа до конца дня так и не получил. Звонок в службу поддержки тоже оказался неудачным, мне просто надоело 20 минут слушать музыку и ждать ответа оператора. Судя по отзывам, с подобными проблемами сталкивался не я один:

4 Нет доступа на Санкт-Петербургскую Биржу.

Купить иностранные акции на Санкт-Петербургской Бирже через «Сбербанк Брокер» не получится, Сбер не дает доступа к этой площадке.

5 Нет стакана котировок в приложении «Сбербанк Инвестор».

Приложение «Сбербанк Инвестор», конечно, рассчитано на новичков, но кто сказал, что новичкам не нужно видеть стакан котировок при совершении сделок? Если для покупки высоколиквидных акций это не так актуально, то вот для облигаций просто необходимо оценить объем спроса и предложения. Иначе, если потребуется купить большой объем, сделка может пройти по очень неприятным ценам, поскольку по адекватным ценам просто не будет необходимого количества бумаг и сработают заявки, выставленные «на дурака».

Однако в Сбербанке всегда можно посмотреть стакан в другом терминале, например webQUIK. «Тинькофф» так своих клиентов не балует, там кроме приложения “Тинькофф Инвестиции” пока ничего нет.

6 Нельзя купить еврооблигации через терминал.

В торговом терминале Сбербанка нельзя купить еврооблигации на Московской Бирже, у которых 1 лот равен 1000$ (например Рус-28, еврооблигации ВЭБа, подробно о них можно почитать в статье “Еврооблигации как альтернатива валютному вкладу: плюсы и минусы”). Сбер предлагает купить еврооблигации только на внебиржевом рынке.

7 Навязывание доверительного управления.

Брокерский счет с самостоятельным управлением открывается через «Сбербанк Онлайн» или в специальных офисах Сбербанка, в обычных отделениях вам оформят доверительное управление от «Сбербанк Управление активами», даже если вы будете говорить, что вам нужен брокерский счет именно с самостоятельным управлением.

Внимание: брокерский счет или ИИС (индивидуальный инвестиционный счет)

Если кратко, то брокерский счет — это для покупки и продажи акции и других ценных бумаг в свободном порядке, а ИИС — снять деньги можно не ранее 3 лет. Т.е. это для долгосрочных вложений!!! Полное описание тонкостей возможно напишу попозже ( в том числе наличие налоговых вычетов и тд), но в данный момент я рассматриваю оперирование своими деньгами без дополнительных обязательств.

И так допустим вы открыли брокерский счет и пополнили его, далее Вам предложат использовать для купли-продажи мобильное приложение Сбербанк Инвестор.

картинка кликабельна для увеличения

По идее это очень удобно и я им пользовался достаточно долго, после перехода на более продвинутый инструмент для компьютера как Quik. И так самое главное!!!

Подводные камни при торговле — тарифы

картинка кликабельна для увеличения

Главным подвохом является тариф, изначально по умолчанию вам поставят тариф инвестиционный, а не самостоятельный. В чем разница спросите вы? А вот…

- Инвестиционный тариф — 0.3% комиссия

- Самостоятельный тариф — 0,06% и ниже, в зависимости от объёма операций

картинка кликабельна для увеличения

Progression / Интернет-реклама, Москва

Что делать для того чтобы открыть основной счёт в Сбербанке?

Перед тем, как пользоваться услугами Сбербанка, вам следует в этом финансовом учреждении открыть соответствующий счёт. Для этого клиенту нужно лично присутствовать в ближайшем отделении банка с пластиковой картой Сбербанка, паспортом, идентификационным номером и заполнить соответствующее заявление.

Адрес брокерского отдела Сбербанка в столице: ул. Б. Якиманка, д. 18 м. «Полянка», м. «Третьяковская» (внутренний телефон располагается у поста охраны). Получить там обслуживание могут как юридические, так и физические лица. Все вопросы можно задать и по телефону горячей линии — 8 (800) 555-55-50.

Далее условия брокера Сбербанка гласят, что для совершения операций вам необходимо лишь распечатать все реквизиты открытого счёта. Подтверждения операций будут приходить в форме одноразового кода на действующий электронный ящик или телефон, который вас попросят указать. Вся эта волокита с бумажками в общей сложности займёт примерно полчаса.

Вот такой Сбербанк разносторонний и многообещающий брокер. Минимальный депозит, который окажется на вашем брокерском счёте, зависит от платёжеспособности и желания. А всё потому, что данная финансовая организация не выдвигает конкретные требования относительно минимальной суммы взноса. Поэтому данную сумму определяет сам инвестор. Только вам решать, сколько это будет: 1000, 5000 или 50 000 рублей.

Как открыть брокерский счет?

В отделении банка

Сбербанк предлагает осуществить открытие брокерского счета двумя методами — необходимо выбрать депозит или обзавестись пластиковой карточкой.

Для подписания в офисе необходимо:

- через портал банка выяснить адрес отделения;

- собрать минимальную документацию (паспорт, карточку, ИНН);

- изучить анкеты, тарифы, уведомление о рисках, кодовую таблицу, акт приема и передачи;

- заполнить заявление, сообщить электронный адрес и номер телефона;

- после сверки получить конверт с картой инвестора;

Флешка нужна клиентам, не проводящим сделки через интернет.

Через Сбербанк.Онлайн

На открытие брокерского счета отводится 2 дня. На привязанный смартфон поступит уведомление с кодом договора. Комбинация будет логином, одноразовый пароль поступает во втором сообщении.

Что такое вообще Сбербанк CIB

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Подробнее

Сбербанк CIB – инвестиционная компания, 100% акций которой принадлежит ПАО Сбербанк. Помимо банковских сервисов, специализируется на финансово-аналитических отчетах, а также предлагает своим клиентам ряд инвестиционных инструментов. Отзывы о Сбербанк КИБ я уже публиковал на блоге.

Сбербанк уверенно держит лидирующие позиции на рынке предоставления финансовых услуг частным лицам. Например, он занимает первое место по сумме размещенных на его счетах вкладов. При этом обгоняет расположившийся на втором месте ВТБ более чем в три раза. Кроме того, Сбербанк является активным проводником на Московскую биржу для тех, кто заинтересовался возможностью получения доходности, превышающей ставки по вкладам. По состоянию на декабрь 2019 г. этот брокер занимает:

- Первое место по количеству зарегистрированных клиентов;

- Шестое место по числу активных клиентов;

- Двадцать первое место по объему совершенных операций.

Из этой статистики видно, что брокерский счет в нем открывают преимущественно инвесторы, придерживающиеся консервативной стратегии, а также те, для кого это становится первым экспериментом. Чаще всего в Сбербанк обращаются при открытии индивидуального инвестиционного счета (ИИС). Если инвестор подаст заявку на эту услугу, с ним будет заключено сразу два договора. Отказаться от стандартного брокерского счета нельзя.