Облигации банков

Содержание:

- Как рассчитать доходность облигации

- Как сопоставить различные наименования одной и той же облигации?

- Как работают облигации

- Лучшие брокеры

- Виды купонов

- Как получить доступ на биржу

- Операционный офис г. Москва (ул. Большая Семёновская)

- Могу ли я продать облигацию до момента погашения или выплаты купона

- Насколько рискованно их покупать

- Список самых доходных облигаций с ежемесячным купоном в 2020 году

- Таблица рейтинга самых доходных облигаций в 2020 году

- Еврооблигации

- Депозиты или облигации – что выгодней в 2020 году

- Кто их выпускает?

- Потребительские кредиты — рейтинг 2020

Как рассчитать доходность облигации

- Купон. В типичном случае он известен заранее и выплачивается каждые 183 дня.

- Рост котировок. Если рыночная цена облигации вырастет, мы сможем сразу же продать ее с прибылью. При этом мы получим накопленный купонный доход за все время удержания бумаги.

- Возврат номинала. В этот момент можно получить как прибыль, так и убыток — зависит от цены, по которой мы покупали облигацию.

Просматривая данные по облигациям, вы столкнетесь с разными способами подсчета доходности — и порой они сильно отличаются друг от друга. Объясняем, что показывает каждая из этих цифр и как посчитать доходность облигации.

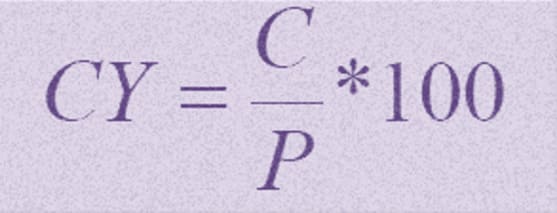

Купонная доходность (ставка купона)

Показывает величину купонного дохода в рублях или в процентах годовых. Если указана в рублях, то подразумевается выплата за 183 дня. Если в процентах годовых, то купон рассчитывается от номинала.

Пример 1: ставка купона составляет 8,8%. Это значит, что в течение года держатель облигации получит 88 руб. купонного дохода.

Пример 2: величина купона указана в рублях и составляет 44 руб. В реальности это то же самое, что в первом примере — за год инвестор получит две выплаты по 44 руб. Вместе они складываются в 88 руб. или 8,8% годовых.

Текущая доходность

Отношение годового купона к рыночной цене. Фактически это все тот же купонный доход, но теперь он рассчитывается не к номиналу, а к конкретной цене покупки.

Пример: ставка купона составляет 8,8% (88 руб. в год), цена покупки облигации — 1 030 руб. Тогда текущая доходность составит:

88 руб. / 1 030 руб. = 0,0854 (8,54%)

Текущую доходность часто указывают в параметрах облигации, но для долгосрочного инвестора она скорее вредна, чем полезна. При расчете этой метрики мы принимаем рыночную цену за константу, что верно лишь на коротком отрезке времени. Если вы планируете держать облигацию до момента погашения, вам потребуется более продвинутый показатель — эффективная доходность к погашению.

- разницу между ценой покупки и номиналом;

- купонный доход и НКД;

- доход от реинвестирования прибыли.

Последнюю фразу стоит подкрепить примером. Предположим, что мы купили облигацию с купоном 50 руб. Срок погашения облигации наступит через 2 года, то есть мы получим купонный доход 4 раза (напомним, что он выплачивается каждые 183 дня).

При расчете эффективной доходности предполагается, что полученные 50 руб. мы будем инвестировать в покупку облигаций с той же доходностью, и это будет происходить на каждой выплате купона до момента погашения. По такому же принципу работают банковские вклады с капитализацией процентов.

Когда кто-то произносит фразу «доходность облигаций», обычно имеется в виду именно эффективная доходность к погашению. Она показывает, сколько процентов годовых вы получите с учетом всех параметров сделки. Эффективная доходность к погашению — самый надежный индикатор для долгосрочного инвестора.

Как посчитать доходность к погашению облигации

Эффективная доходность к погашению рассчитывается по сложной формуле, которая не слишком удобна в практических вычислениях. Гораздо проще воспользоваться калькулятором московской биржи, который подсчитывает различные виды доходности для любой облигации.

Как работать с калькулятором. Предположим, вы хотите купить облигацию федерального займа (ОФЗ) со сроком погашения 14 апреля 2021 года. В каталоге брокера она будет представлена со своим тикером SU26205RMFS3 (или просто ОФЗ 26205)

Откроем калькулятор Московской биржи. Скопируем название или тикер в поле «Поиск по инструменту» и выберем вариант из списка.

Поиск облигации в калькуляторе Московской биржи.

В нашем примере эффективная доходность облигации составляет 4,25% годовых. И это при том, что величина купона достигает 37,9 руб., то есть 7,58% годовых — разница почти вдвое! Этот пример наглядно демонстрирует, насколько важна эффективная доходность к погашению при долгосрочном инвестировании.

Результат работы калькулятора.

Отметим, что многие брокеры указывают эффективную доходность к погашению в каталоге ценных бумаг, так что можно обойтись и без калькулятора. Например, так выглядит рассмотренная нами ОФЗ 26205 в каталоге «Тинькофф Инвестиций».

Доходность к погашению облигации в каталоге «Тинькофф Инвестиций».

Как сопоставить различные наименования одной и той же облигации?

Каждая облигация, в зависимости от источника, где требуется ее наименование – может называться по-разному, ну вроде как у человека есть имя, фамилия и отчество, так и у облигации есть несколько разных наименований. Иногда – это доставляет существенное неудобство для понимания неподготовленного инвестора.

Для примера приведу корпоративную облигацию Роснефть04.

По информации с сайта Московской биржи у этой облигации есть три имени:

Первое имя и, пожалуй, самое главное – это уникальный ISIN код. Этот идентификатор совершенно однозначно представляет облигацию и пользуясь этим кодом легко найти конкретную облигацию в любых сервисах, вот он для облигации «например» — RU000A0JT940

Есть, так называемое, полное наименование бумаги, для «например» это — ПАО НК Роснефть обл.04

Есть и краткое наименование бумаги, для «например» это – Роснефть04

Есть и еще один код ценной бумаги, для «например» этот код совпадает с ISIN — RU000A0JT940

Может пригодиться и номер государственной регистрации ценной бумаги, для «например» это — 4-04-00122-A

Казалось бы, и так много имен, неужели есть и еще?

Оказывается есть. Если мы будем искать данную бумагу на сайте агентства «Интерфакс» по ее ISIN коду, то обнаружим, что «например» там называется: Роснефть-4-об

Но это еще пол беды, а самая беда, что если мы в поисковую строку сайта агентства «Интерфакс» введем краткое наименование бумаги с сайта Московской биржи то неожиданно получим следующее сообщение в результатах поиска: «ошибка: Нет данных, соответствующих заданным параметрам. Попробуйте изменить критерии поиска…»

В общем, достаточно многоликими получаются облигации. Кстати, в файле аналитики ПСБ зачем-то «спрятан» ISIN код бумаги в крайнем левом столбце. То есть, этот код написан, но белым текстом по белому фону, поэтому столбец выглядит пустым.

Если выделить весь столбец и изменить ему цвет текста в файле Microsoft Excel – то можно узреть проставленный напротив каждой бумаги ISIN код.

Как работают облигации

Облигация — это долговая ценная бумага с фиксированной доходностью. Покупая облигацию, вы одалживаете свои деньги компании или государству — эмитенту. Эмитент обязуется вернуть вам полную стоимость ценной бумаги к конкретному сроку погашения.

С определенной периодичностью эмитент выплачивает вам купонный доход — процент за пользование заемными средствами. Купонный доход можно сравнить с регулярными выплатами по банковскому вкладу: вы передаете банку свой капитал, а он за это начисляет проценты на счет. Облигации работают точно так же, но проценты по ним обычно выше.

В отличие от банковских вкладов, облигации не застрахованы государством. Вся ответственность за выбор ценных бумаг ложится на инвестора. Кроме того, с 2021 года проценты по облигациям облагаются налогом 13% — впрочем, «закручивание гаек» коснулось и банковских вкладов от 1 000 000 рублей.

Облигация как ценная бумага намного надежнее, чем акция — но назвать эту инвестицию абсолютно безопасной нельзя. Риск банкротства есть у любой компании, и даже у целого государства! За примерами далеко ходить не надо: вспомним хотя бы дефолт 1998 года, когда правительство и ЦБ не смогли расплатиться с кредиторами.

Похожая участь может ждать и частную компанию — например, в 2015 году держатели облигаций «Трансаэро» потеряли свои деньги после банкротства авиаперевозчика.

Хорошая новость в том, что на рынке торгуется большое число стабильных бумаг, а о потенциальных проблемах можно узнать задолго до банкротства эмитента. Далее мы подробно расскажем о том, как работают облигации «для чайников», а пока кратко зафиксируем плюсы и минусы облигаций в сравнении с другими способами инвестирования.

Лучшие брокеры

Выбирать брокеров следует из числа крупных представителей. Они предлагают конкурентные комиссии при высоком уровне сервиса. Кроме того, они обладают намного большей надежностью, чем мелкие игроки.

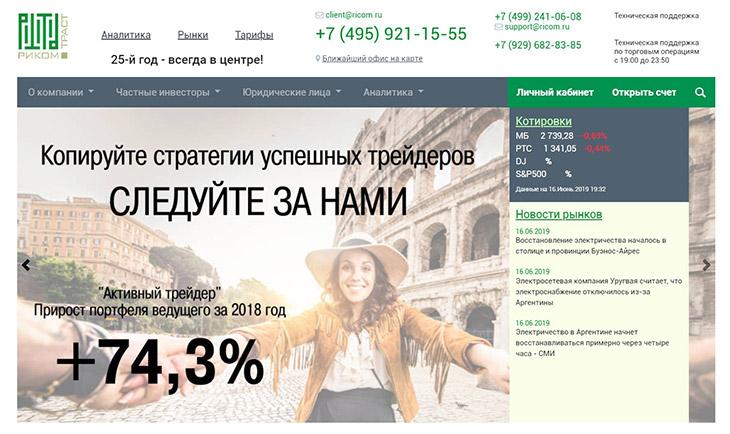

- Риком

- Кит

- Открытие

- CapTrader

- Exante

Старейший российский брокер, работает с 1994 года. Отличный выбор для тех, кто хочет подключиться к автоследованию. Плюсы:

Старейший российский брокер, работает с 1994 года. Отличный выбор для тех, кто хочет подключиться к автоследованию. Плюсы:

- никаких назойливых звонков с предложениями потратить деньги;

- собственная торговая платформа;

- впечатляющие результаты стратегий (+74% за 2018 год), к которым можно подключиться.

Из минусов:

нет Quik.

Хороший брокер для новичка. Здесь я держу российскую часть инвестпортфеля из ETF от FinEx на ИИС.

Брокер радует:

низкими комиссиями и отсутствием назойливых звонков с предложениями потратить мои деньги.

Из минусов:

слабый личный кабинет и неудобная система ежегодной перегенерации ключа.

Еще один классный брокер, с которым я проработал больше 2-х лет. Именно тут я торговал на FORTS.

Из плюсов:

- Вменяемые комиссии

- Отличный личный кабинет

- Приятные бесплатные сервисы

К минусам отнесу любовь брокера к звонкам с попыткой что-нибудь продать.

Немецкий представляющий брокер IB для прямого выхода на зарубежные рынки. Здесь находится мой инвестиционный портфель.

Из плюсов:

- Работает с россиянами

- Наличие русскоязычной версии сайта

- Вменяемые комиссии

- Отсутствие платы за неактивность

- Страховка в рамках законодательства США на $500к

К минусам отнесу:

- Поддержка исключительно на английском и немецком

- Сама служба поддержки работает плохо

Еще один интересный брокер для выхода за рубеж, причем не из семейства IB. К сожалению россиянам открывают договора только на Кипре.

Из плюсов:

- Приемлемые комиссии

- Факт успешной проверки работы со стороны SEC

- Русскоязычный сайт и поддержка

К минусам:

- Кипрская юрисдикция

- Плата за неактивность

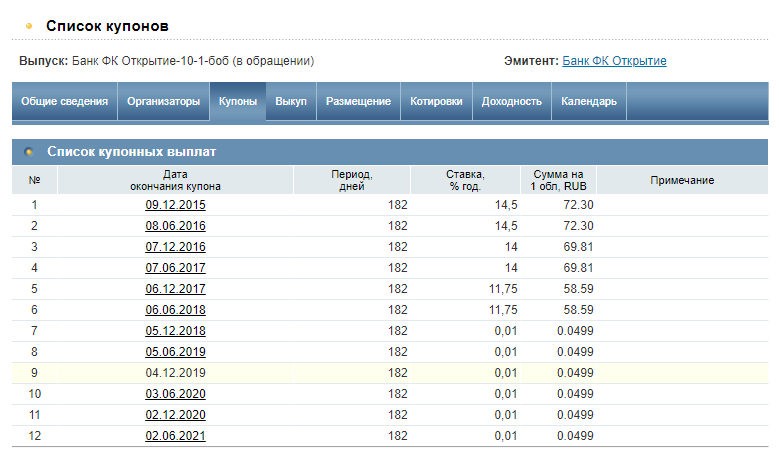

Виды купонов

Как я уже говорил, есть разные виды купонов. Подавляющее число облигаций – с постоянным купоном, т.е. с выплатой, размер которой предусмотрен заранее и обговорен в анкете выпуска. Но есть и другие виды купонов.

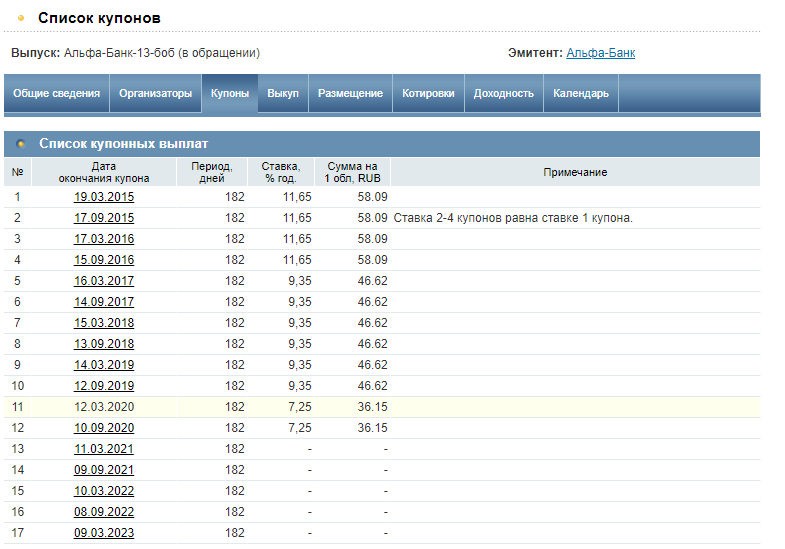

Фиксированный переменный. Ставка по каждому купону – разна. Но она указана заранее, что позволяет инвесторам спланировать свою стратегию. При этом ставка может меняться произвольно: увеличиваться или же уменьшаться, причем вплоть до 0,01% годовых. Пример на скриншоте.

Кстати, примером облигации с переменным купоном служат ОФЗ-н 4 выпуска.

Переменный. Ставка по купону определяется эмитентом, но заранее неизвестна. При этом ставка зависит от финансового состояния компании, настроений и ожиданий инвесторов и других факторов (например, нахождения Луны в Козероге).

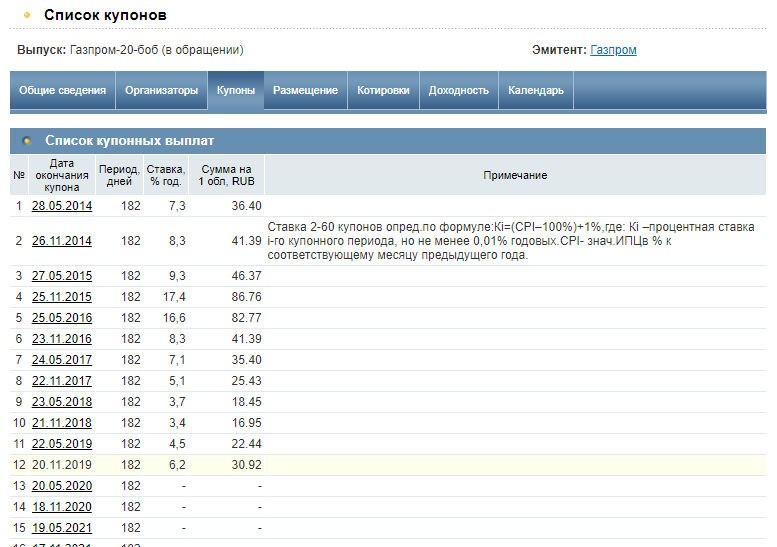

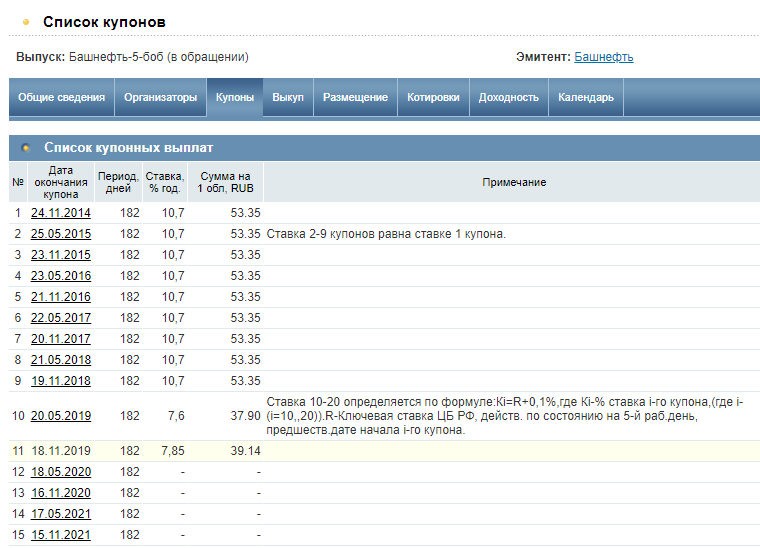

Плавающий (индексируемый) купон. Ставка по такому купону зависит от каких-то внешних показателей, например, индекса потребительских цен (проще говоря – инфляции), ключевой ставки, ставки РУОНИА, курса доллара и т.д. Формулы расчетов плавающих купонов можно найти в анкете выпуска. Плюс такого купона – доходность облигации индексируется, если в экономике что-то идет не так. Минус – предсказать точный размер купона никак нельзя.

Ипотечный. Ставка зависит от доходности ипотечной программы. Как правило, облигации с таким типом купона предназначены для институциональных инвесторов и даже не выводятся на вторичный рынок.

Купоны бондов можно классифицировать и по другим признакам. Например, по периодичности выплаты выделяют облигации с ежегодным купоном, полугодовым, квартальным и даже ежемесячным купоном. Например, ряд МФК платят купоны по своим бондам каждый месяц.

По типу выплаты выделяют периодические выплаты и кумулятивные. По периодическим купон платится постепенно (это 99% всех российских облигаций), по кумулятивным – в конце срока действия, при погашении облигации.

Как получить доступ на биржу

Достаточно открыть счет у одного из брокеров. Почитайте обзоры, которые я делал:

- Риком

- Кит

- Открытие

- Финам

- БКС

- Тинькофф

- Промсвязь

Старейший российский брокер, работает с 1994 года. Отличный выбор для тех, кто хочет подключиться к автоследованию.

Плюсы:

- никаких назойливых звонков с предложениями потратить деньги;

- собственная торговая платформа;

- впечатляющие результаты стратегий (+74% за 2018 год), к которым можно подключиться.

Из минусов:

нет Quik.

Хороший брокер для новичка. Здесь я держу российскую часть инвестпортфеля из ETF от FinEx на ИИС.

Брокер радует:

низкими комиссиями и отсутствием назойливых звонков с предложениями потратить мои деньги.

Из минусов:

слабый личный кабинет и неудобная система ежегодной перегенерации ключа.

Еще один классный брокер, с которым я проработал больше 2-х лет. Именно тут я торговал на FORTS.

Из плюсов:

- Вменяемые комиссии

- Отличный личный кабинет

- Приятные бесплатные сервисы

К минусам отнесу любовь брокера к звонкам с попыткой что-нибудь продать.

Крупнейший брокер и инвестиционная компания в России. Сам с ними не работал, но коллеги отзываются очень положительно.

Из плюсов:

- Не глючащий терминал Transaq

- Возможность пополнения\снятия денег со счета без комиссии (через свой банк)

- Куча первоклассных сервисов (например бесплатно можно скачать историю котировок)

- Возможность открытия счета в зарубежных юрисдикциях.

К минусам отнесу навязчивость продавцов.

Второй крупнейший брокер после Финама.

Из плюсов:

- Низкие комиссии

- Приятная поддержка

- Обмен валюты по биржевому курсу

К минусам отнесу любовь брокера к попыткам продать «структурные продукты».

Молодой и стремительно набирающий популярность брокер.

Плюсы:

- удобное мобильное приложение;

- бесплатное обслуживание счета, если нет сделок.

Минусы:

- высокие комиссии;

- мало инструментов доступно на стандартном тарифе.

Плюсы:

надежность;

Минусы:

- Слабый личный кабинет

- Ограничения на торговлю иностранными активами

Операционный офис г. Москва (ул. Большая Семёновская)

Могу ли я продать облигацию до момента погашения или выплаты купона

Да, продать облигацию на бирже можно в любой момент.

В этом случае вы получите две выплаты

Рыночную цену облигации. Она может быть как выше, так и ниже первоначальной цены покупки

Обратите внимание: досрочно продать облигацию по номиналу нельзя. Сделка будет заключена по рыночной цене на момент продажи.

Накопленный купонный доход (НКД)

Его размер пропорционален количеству дней, в течение которого вы удерживали облигацию.

В этом случае вы получите

- 1 005 руб. от продажи облигации на бирже.

- Накопленный купонный доход за 100 дней: 44 руб. / 183 * 100 = 24,04 руб.

Таким образом, вы сохраните свой купонный доход при досрочной продаже облигации. Единственное, на чем можно потерять деньги — разница между ценой покупки и продажи бумаги.

Насколько рискованно их покупать

Покупая высокодоходные облигации, инвестор действительно сталкивается с повышенным риском. На рынке это практически аксиома.

Дисконт также может даваться за размер бизнеса и наличие кредитной истории.

Небольшие компании, пока еще не зарекомендовавшие себя, считаются менее надежными, чем мастодонты отраслей. Поэтому прежде чем покупать высокодоходные облигации, стоит разобраться с финансовой подноготной эмитента, чтобы понять, в чем кроется причина премии к среднерыночной доходности.

Сколько можно заработать

Теоретически на высокодоходных облигациях можно зарабатывать очень много. Особенно, если покупать конкретные подешевевшие облигации, которые могут восстановиться в стоимости. Но этот подход хорошо работает только в теории.

На практике нет смысла вкладываться в одну или две высокодоходные бумаги, так как велик риск потери капитала. Поэтому инвесторы используют принцип диверсификации и создают портфели из большого количества таких бондов. Доходность этих портфелей при соизмеримом риске может достигать 20-30% годовых в усредненном значении.

Однако здесь существуют подводные камни, о которых я расскажу дальше.

Выгодно ли покупать

На самом деле, если сравнивать с другими инструментами, высокодоходные купонные облигации российских эмитентов покупать невыгодно. Связано это с тем, что облигации, выпущенные после 1 января 2017 года, освобождаются от налога на купонный доход в размере 13%.

Но зато прибыль по бондам, доходность которых на 5% превышает ключевую ставку, теперь облагаться налогом в 35% от суммы профита, превышающего эту величину.

Список самых доходных облигаций с ежемесячным купоном в 2020 году

А вот и сама таблица. Еще раз указываю – это просто информация для ознакомления, а не рекомендация к действию. Изучите облигацию самостоятельно прежде, чем принимать решение о покупке.

| Название облигации | Дата погашения | Ставка купона | Эффек-тивная доходность к погашению | Цена облигации, в рублях | Аморти-зация | Пере-менный купон |

| Быстроденьги-001Р-01 | 17.11.2022 | 16% | 15,13% | 1025,2 | Есть | Нет |

| АПРИ Флай Плэнинг-БО-П01 | 27.01.2022 | 16% | 14,77% | 1029,3 | Нет | Нет |

| КарМани МФК-03-боб | 24.12.2022 | 15% | 14,35% | 1025,7 | Есть | Нет |

| Нафтатранс плюс-БО-02 | 26.09.2024 | 13% | 14,32% | 9996 | Есть | Да |

| Калита-001Р-01 | 19.09.2023 | 15% | 14,28% | 1037,7 | Есть | Нет |

| ОАЭ-БО-П03 | 22.05.2023 | 13,75% | 14,26% | 1008,6 | Есть | Нет |

| МигКредит-БО-01МС | 19.06.2022 | 16% | 14,16% | 1024,6 | Есть | Нет |

| МСБ-Лизинг-002Р-02-боб | 30.04.2024 | 12,75% | 14,08% | 992 | Есть | Нет |

| Дядя Дёнер-БО-П02 | 25.04.2023 | 13,5% | 13,82% | 10112 | Нет | Нет |

| Роделен-ЛК-001Р-02 | 16.09.2022 | 12% | 13,48% | 992,9 | Есть | Нет |

| Лизинг-Трейд-001Р-01 | 07.01.2023 | 12,5% | 13,31% | 999 | Есть | Нет |

| ГрузовичкоФ-Центр-БО-П04 | 12.03.2023 | 14% | 12,7% | 10448 | Нет | Нет |

| МясничийТД-БО-П03 | 17.02.2024 | 13,5% | 12,4% | 1033,2 | Есть | Нет |

| Обувь России-001Р-02 | 14.11.2024 | 12% | 12,25% | 1010,3 | Есть | Нет |

| Транс-Миссия-БО-П01 | 18.05.2022 | 15% | 10,63% | 10438,61 | Есть | Нет |

Вот такой список облигаций с купоном каждый месяц, актуальный по состоянию на середину 2020 года. Брать их или нет – решайте сами. В любом случае не забывайте о диверсификации и о том, что ВДО не могут составлять весь портфель – лучше отвести под них объем не более 10-15%, т.е. это будет спекулятивная часть. Не забывайте о рисках, удачи, и да пребудут с вами деньги!

Таблица рейтинга самых доходных облигаций в 2020 году

Доходность облигаций различается в зависимости от их вида. Государственные ценные бумаги показывают процент рентабельности ниже, чем корпоративные (8,3% по сравнению с 11%). А в среднем бизнесе выгода составляет 11,5-15% в год.

Таблица 1 — Рейтинг облигаций по доходности 2020 года

| №п/п | Название | Год погашения | Срок обращения, дней | Доходность, % в год |

|---|---|---|---|---|

| 1 | Легенда-001Р-01-боб | 2021 | 566 | 15,32 |

| 2 | ОАЭ-БО-ПО2 | 2023 | 990 | 14,62 |

| 3 | МСБ-Лизинг-002Р-01-боб | 2021 | 409 | 14,39 |

| 4 | Мясничий ТД-БО-ПО2 | 2021 | 728 | 14,06 |

| 5 | Ред-софт-001Р-01 | 2020 | 421 | 13,92 |

| 6 | СофтЛайн Трейд-001Р-01 | 2020 | 552 | 12,20 |

| 7 | Мечел-16-об | 2021 | 669 | 11,62 |

| 8 | ДОМ.РФ-16-об | 2021 | 408 | 10,26 |

| 9 | ОФЗ-46020-АД | 2036 | 3378 | 8,39 |

| 10 | ОФЗ-26225-ПД | 2034 | 3321 | 8,32 |

Еврооблигации

Еврооблигации Тинькофф Банка номиналом $1000 и периодом обращения в 2015 дней. Погашаются 06 июня 2018 года. Купон в размере 14% годовых ($70 на облигацию) выплачивается дважды в год. Ставка купона зафиксирована до момента погашения. К сожалению на бирже они не доступны…

РенессансКредит-1-2018-ев

Еврооблигации КБ «Ренессанс Кредит» номиналом $1000 погашаются в конце июня 2018 года. Купон в размере 13,5% годовых ($67,5 на одну облигацию) выплачивается два раза в год. На бирже так же не торгуются.

Банк ВТБ-31-1-евро

А вот как раз тот вариант, который все еще можно купить на бирже. Еврооблигации ВТБ номиналом $1000 погашаются в 2022 году. Купон выплачивается 2 раза в год и составляет 9.5%. Текущая стоимость 103%

Депозиты или облигации – что выгодней в 2020 году

И по банковскому депозиту, и по облигациям выплачиваются проценты. Поэтому для инвестора покупка долговой бумаги или открытие счета в банке является по своей сути одним и тем же процессом. Он по этим вложениям вправе ожидать регулярного дохода. Только в том случае, когда инвестор купит облигацию, он сразу предоставит кредит какой-либо компании. Если же разместит деньги на депозите, то сделает это через посредника. Ведь понятно, что банк не станет просто так держать деньги на своих счетах. Он их даст в долг другим гражданам или компаниям, но под более высокий процент, чем тот, который выплачивает вкладчику.

В последние годы ставка по депозитам постоянно снижается, а доходность облигаций остается достаточно высокой. По мнению экспертов, процентные выплаты в рублях по облигациям на 1–2,5 п. п. выше, чем по срочным банковским депозитам. Если же сравнивать облигации с вкладами, с которых можно снимать часть средств или, наоборот, пополнять их, то калькулятор доходности показывает еще большую разницу – до 4 п. п.

Например, открывая вклад в Сбербанке на 3 года, можно получить максимум 6,81% годовых, и это при размере депозита от 700 тысяч рублей, с учетом запрета на досрочное снятие средств и капитализации процентов. Купив трехгодичные облигации этого же банка, можно получить доход на уровне 9,71%. Продать портфель или какую-то его часть можно без потери начисленного купона и в любой момент.

Сейчас на 2020 году выгодно купить облигации с более длинными сроками погашения, поскольку банковские ставки будут, скорее всего, снижаться. А как известно, доходность долговых бумаг сильно зависит от ставки Центрального Банка. Но следует помнить, что инвестиции в облигации, в отличие от депозитов, не защищены государством. Если ЦБ отзовет лицензию у какого-либо банка, то Агентство по страхованию вкладов вернет владельцу депозита до 1,4 млн рублей, а у держателей бумаг такой возможности нет.

Рисками при вложениях в облигации можно управлять с помощью широко диверсифицированного инвестиционного портфеля. Так как высокодоходные корпоративные и муниципальные бумаги несколько проигрывают депозитам по уровню риска, не стоит оставлять без внимания те активы, гарантом которых является само государство.

Речь идет об облигациях федерального займа (ОФЗ). По уровню риска они даже надежнее вкладов. Поэтому когда нужно распределить капитал между несколькими видами ценных бумаг, чтобы собрать портфель с хорошим ежемесячным доходом и минимальным риском, лучше покупать облигации, эмитируемые государством, наряду с корпоративными бондами крупнейших компаний.

Облигации по сравнению с банковским депозитом имеют такие преимущества:

- Высокая доходность. При сопоставимых сроках инвестирования долговые ценные бумаги могут принести намного большую прибыль, чем самые привлекательные депозитные ставки. Конечно, все зависит от надежности эмитента и риска дефолта по облигациям, но во многих случаях бумаги банка имеют более высокую доходность к погашению, чем ставки по депозиту в этом же банке.

- Ликвидность. Облигации можно оперативно купить или продать по среднерыночной стоимости с сохранением процентов, накопленных за период владения ими. Забрать свои деньги и закрыть банковский вклад без потери процентов не получится.

- Широкий выбор. Существует множество видов облигаций. Следовательно, инвестор имеет возможность собрать собственный инвестиционный портфель, оптимальный по степени доходности и риска.

Из минусов можно отметить то, что облигации – довольно сложный инвестиционный инструмент. Чтобы разобраться в нем, понадобятся определенные знания и практика. Кроме того, частное лицо не может самостоятельно участвовать в торгах на бирже. Ему для этого понадобится посредник – брокер, с которым следует заключить договор на оказание услуг.

Облигации являются хорошим финансовым инструментом, позволяющим не только сохранить денежные средства, но и получить умеренный пассивный доход при относительно невысоких рисках. Но следует учитывать, что все риски ложатся исключительно на инвестора, даже если он торгует на бирже через брокера.

Опубликовано:

Добавить комментарий

Вам понравится

Кто их выпускает?

Выпускать облигации могут как крупные компании, так и государственные структуры. Их называют эмитентами. Именно у них инвесторы приобретают ценные бумаги. В зависимости от эмитента, облигации классифицируют на 4 вида:

- Корпоративные. Выпускаются крупными организациями (ООО, ЗАО, ОАО) и юридическими лицами с целью финансирования своей деятельности. Доходность таких бумаг определяется надежностью того, кто их выпускает.

- Коммерческие. Выпускаются частными компаниями. Распространяются исключительно по закрытой подписке или адресно (на бирже купить их не удастся).

- Муниципальные. Выпускаются органами местного самоуправления (областными и городскими властями) или отдельными структурами государства. Ими могут быть федеральные органы, которые планируют обеспечить средства для реализации определенных проектов.

- Государственные – ОФЗ. Выпускаются Министерством финансов Российской Федерации для устранения дефицита бюджета. Остановимся на них подробнее.

Облигации федерального займа

ОФЗ или облигации федерального займа для физических лиц с гарантией от государства. Это ценные бумаги, что выпускаются Минфином с целью получить за них от инвесторов деньги на установленный срок. Являются наименее прибыльными, но и менее рискованными из всех, поскольку гарантируют владельцу возврат вложенных средств. Котируются (обращаются) на Московской Бирже.

Существует отдельный подвид этих ценных бумаг – ОФЗ-Народные, которые распространяются среди обычных граждан. Купить их проще, нежели классические рыночные/биржевые облигации. Как и по другим разновидностям, их держатели на протяжении всего периода действия получают купонный доход по фиксированным ставкам (как правило, раз в полгода). Доходность примерно соответствует ключевой ставке ЦБ РФ. После завершения срока владельцам возвращается первоначальная стоимость каждой ценной бумаги.

ОФЗ характеризуются рядом преимуществ:

- низкий порог входа – от 1 000 рублей за штуку;

- прибыль растет на протяжении всего периода владения облигацией;

- доход не облагается налогом НДФЛ;

- по истечению срока государство обязуется выкупить эти бумаги;

- есть возможность сохранения прибыли при продаже до установленной даты погашения;

- возврат средств гарантирован, что делает ОФЗ одним из самых надежных инструментов капиталовложения;

- подходят для клиентов, у которых нет опыта биржевой торговли.