Как оформить самозанятость: способы и особенности регистрации

Содержание:

- Как пользоваться симкой?

- Ограничения по видам деятельности

- Штрафы для самозанятых

- Недостатки регистрации в приложениях

- Так стоит ли становиться самозанятым?

- Как сейчас действует механизм налогового вычета?

- Что ещё нужно знать

- Информационные сайты и страницы организации в социальных сетях

- Уведомляем налоговую

- Адреса банкоматов

- Частые вопросы

- Кто может стать самозанятым ?

- Как прекратить действие нового налогового режима

- Самозанятость и отличие от индивидуального предпринимательства

- Кто может получить статус самозанятого

- Особенности патентной системы

- Порядок регистрации в приложениях

- Отзывы о тарифах связи Тинькофф Мобайл 2020 года в Москве и Московской области

- Новинки каталога памятных и инвестиционных монет

- Ограничения по видам доходов

- Список запрещенных видов деятельности

- Самозанятость, определение

Как пользоваться симкой?

Симка Тинькофф, установленная в смартфон, позволяет не только совершать звонки и выходить в интернет. На сайте или в мобильном приложении можно выбрать дополнительные опции и настроить тарифный план под себя.

Какие услуги можно подключить?

Помимо базовых опций в свой пакет можно включить дополнительные сервисы. Вот основные из них.

Тинькофф Мобайл постоянно добавляет новые возможности для своих абонентов. Подробные условия по сервисам вы найдете на официальном портале.

Можно ли завести 2 номера на одной симке?

Такая возможность тоже есть. На одну симку Tinkoff можно дополнительно подключить виртуальный номер. Он стоит от 49 до 99 руб/месяц, в зависимости от региона. Это удобно – можно разделить общение по работе и личные разговоры.

По умолчанию исходящие звонки делаются с обычного номера. Но в приложении есть раздел, где доступны настройки. Там можно изменить параметры и выбирать, с какой симки сделать тот или иной звонок.

Как настроить переадресацию?

Абонентам доступна переадресация вызова на Тинькофф Мобайл. Например, если нет возможности ответить по своему телефону, с помощью этой услуги указывается номер, на который звонок должен перейти. Настройка функции зависит от операционной системы устройства.

- Для гаджетов на Android установка производится в разделе «Настройки». Далее нужно выбрать «Настройки вызовов» и «Переадресация».

- Те, кто пользуется «яблочными» девайсами, должны зайти в раздел «Телефон» и установить переадресацию там.

Пользователи ТМ нередко жалуются, что у них не получается настроить перевод звонка на другую SIM-карту. Активировать опцию нужно именно в своем смартфоне, тогда она подключается корректно.

SIM с новым номером

Стоимость выпуска

0 руб

Дополнительный номер

Есть

Пробный период

7 дней

Роуминг по РФ

Нет

Без скрытых услуг и подписок

Оформить

SIM со старым номером

*Подарок*

1000 руб

Совместимость

Для всех

Срок переноса номера

8 дней

Перевод с симки на карту

0%

600 минут, 20 ГБ, безлимитные СМС

Оформить

Ограничения по видам деятельности

Есть ограничения по видам деятельности.

То есть, к физическим лицам, которые не могут быть признаны самозанятыми гражданами, относятся:

-

лица, которые осуществляют продажу подакцизных товаров и товаров, подлежащих обязательной маркировке;

-

лица, которые осуществляют перепродажу товаров, имущественных прав, за исключением реализации имущества, которое использовалось ими для личных, домашних и (или) иных подобных нужд;

-

лица, которые занимаются добычей и (или) реализацией полезных ископаемых;

-

лица, которые имеют работников, с которыми заключены трудовые договоры;

-

лица, которые осуществляют предпринимательскую деятельность в интересах другого лица в рамках договоров поручения, договоров комиссии либо агентских договоров, за исключением лиц, оказывающих услуги по доставке товаров и приему (передаче) платежей за указанные товары (работы, услуги) в интересах других лиц;

-

лица, которые применяют другие режимы налогообложения или лица, которые осуществляют предпринимательскую деятельность, доходы от которой облагаются налогом на доходы физических лиц, за исключением случаев применения иных режимов налогообложения и исчисления налога на доходы физических лиц с доходов от предпринимательской деятельности до перехода на указанный специальный налоговый режим.

Таким образом, самозанятые граждане не могут:

-

осуществлять оптовую или розничную торговлю чужими товарами;

-

вести деятельность в рамках агентского договора, договора комиссии и договора поручения;

-

осуществлять добычу полезных ископаемых;

-

реализовывать подакцизные товары, а также товары, которые подлежат обязательной маркировке. Такими товарами являются алкоголь, табачная продукция, лекарства, а также все другие товары, которые будут маркироваться, начиная с 2019 года.

Также физическое лицо не может стать самозанятым гражданином, если у него есть (или будут в будущем) наемные работники.

Остальными видами деятельности самозанятым гражданам можно заниматься.

Но при соблюдении условии, что услуги предоставляются лично или продается товар собственного производства.

Штрафы для самозанятых

Большой Брат видит все транзакции. И это хорошо для регулирования. Закон гласит: самозанятый, который скрывает информацию о доходах, будет оштрафован на 20% от суммы нарушения в первый раз и 100% — во второй.

Какие платежи заменяет налог на профессиональный доход

Самозанятые и ИП не платят НДФЛ с дохода, на который был уплачен налог на профессиональный доход. Кроме того, ИП не платят налог на добавленную стоимость, не считая НДС при импорте товаров и не платят фиксированные взносы.

Налоговые вычеты

Для самозанятых действует налоговый вычет. Он равняется 1% от доходов, полученных от физических лиц и 2% — от ИП и предприятий. Схема действует до тех пор, пока сумма всех вычетов не достигнет 10 000 руб.

Предположим, что я в течение месяца оказывал услуги физлицам и заработал 50 000 руб. Тогда вместо 4% налога я заплачу 3%. В денежном выражении это означает, что я заплачу не 2000 руб., а 1500 руб. Величина вычета таким образом составляет 500 руб. В запасе у меня остаётся 9500 руб.

Прошёл ещё один месяц. Снова те же выручка, процент по налогу и вычет. В запасе у меня остаётся 9 000 руб. До тех пор, пока значение запаса не исчерпается, я могу делать вычет.

Налоговый вычет для самозанятых — это, по сути, аванс в размере 10 000, который государство даёт предпринимателю.

В моём примере я взаимодействовал только с физлицами, но то же самое справедливо и для юрлиц и ИП. Я могу совершать вычеты для обоих, но расходуют они один и тот же аванс, то есть общие 10 000 руб. Если я совершаю вычет и по выручке от физлиц, и по выручке от ИП и предприятий, то мой запас иссякнет быстрее.

Настоятельно рекомендую делать вычеты, потому что 10 000 руб. на дороге не валяются.

Минусы

У данного режима есть 2 недостатка.

- Не исчисляется пенсионный стаж. Его нет в обязательном порядке, но самозанятый может добровольно совершать взносы в Пенсионный фонд РФ. В 2020 году сумма взноса составляет 32 448 р.

- Нельзя делать взносы в ФСС и получать оттуда пособия. Однако самозанятый по-прежнему может получать бесплатную медицинскую помощь, как и любой гражданин РФ.

Я обращаю особое внимание на пенсионный стаж. Если не платить добровольно взносы в ПФ, то в будущем государство ничего не вернёт и самозанятому придётся довольствоваться минимальной пенсией

Недостатки регистрации в приложениях

Регистрироваться через приложения достаточно просто, но пользователи отмечают некоторые недостатки. Чаще всего они связаны с ошибками регистрации. В доступе к приложению будет отказано, если сделанное фото несущественно отличается от фотографии в паспорте. Решить эту проблему помогает прохождение процедуры через персональный кабинет на портале ФНС. Для этого придется указывать ИНН.

Другими минусами регистрации посредством приложений считаются:

- Внушительный вес ПО: 224 мб на iOS и 96,39 мб на Android.

- Отсутствие ясности по поводу хранения сведений о пользователях и гарантии их безопасности.

- Отсутствие альтернативы – все финансовые операции самозанятый должен производить именно через это приложение.

- Отсутствие синхронизации с системами оплаты (Робокассой или другими), из-за чего приходится выписывать виртуальные счета вручную.

- Проблемы с установкой десктопной версии приложения на компьютер.

В целом работа приложений особых нареканий не вызывает. Многие самозанятые считают этот вариант весьма удобным и функциональным.

Так стоит ли становиться самозанятым?

Рассмотрев все плюсы и минусы самозанятости, можно сказать, что эта форма работы выглядит довольно привлекательно, но и недостатки у неё имеются. И всё же если стоит выбор между работой «в черную» и работой по НПД, предпочтителен второй вариант. Раньше людям, работающим на себя, приходилось выбирать между ИП и ООО. В обоих случаях нужно было улаживать большое количество формальностей, постоянно взаимодействовать с налоговой, подавать декларации и различную отчетность.

Самозанятость – это совершенно новый формат, позволяющий любому гражданину России полностью легализовать доходы, пройдя через минимум формальностей. Такой способ проще и доступнее, при этом ставки НПД гораздо ниже, чем в других схемах налогообложения. А в современных условиях, важным преимуществом самозанятости становится также то, что её можно оформить, не выходя из дома.

Как сейчас действует механизм налогового вычета?

Государство, в лице фискальных органов, каждому зарегистрировавшемуся самозанятому гражданину предоставляет некую виртуальную сумму — 10.000 рублей. Которую он не получит наличными деньгами. Она будет висеть в базах данных налоговой инспекции.

Когда вы получите первое налоговое требование об уплате налога 4%, либо 6%, за отчетный период, то можете обратить внимание — вы будете платить не 4%, а только лишь 3%. Вот этот один недостающий процент налоговая инспекция будет вычитать из тех 10.000, которые виртуально висят у нее в базах данных

Вот этот один недостающий процент налоговая инспекция будет вычитать из тех 10.000, которые виртуально висят у нее в базах данных.

Соответственно, один налоговый период, второй, третий, пятый, десятый. У кого как. Когда эта сумма — 10.000 виртуальных — у кого то закончится, то вы начнете получать требование об уплате налога на все 4%, либо 6%.

В зависимости от того, с кем вы работаете — с юридическими лицами или с физическим лицами и индивидуальными предпринимателями. Вот это то, что касается налоговых каникул.

Нам сложно сказать, насколько это будет эффективно. Но это то, что нам сейчас предоставляет закон.

Что ещё нужно знать

Тем, кто стал самозанятым, предоставляется «бонус» — основной налоговый вычет в размере 10 000 рублей. Кроме того, из-за пандемии в 2020 году все самозанятые могут получить ещё один дополнительный вычет-бонус в размере одного МРОТ, или 12 130 рублей. Однако эта «плюшка» действует лишь до конца текущего года, а в 2021 году такая возможность аннулируется. Всего в 2020 году самозанятым «прощается» 22 130 рублей уплаты налога на профессиональный доход.

Налог на профессиональный доход нельзя совмещать с упрощённой системой налогообложения. Но если предприниматель начнёт заниматься бизнесом, не предусмотренным для самозанятых (например, перепродажей товаров других производителей), его самозанятость автоматически прекращается. И в этом случае физлицо уже не сможет, например, сдавать свою недвижимость на специальных условиях, а должен будет платить налог на доход в размере 13%.

Информационные сайты и страницы организации в социальных сетях

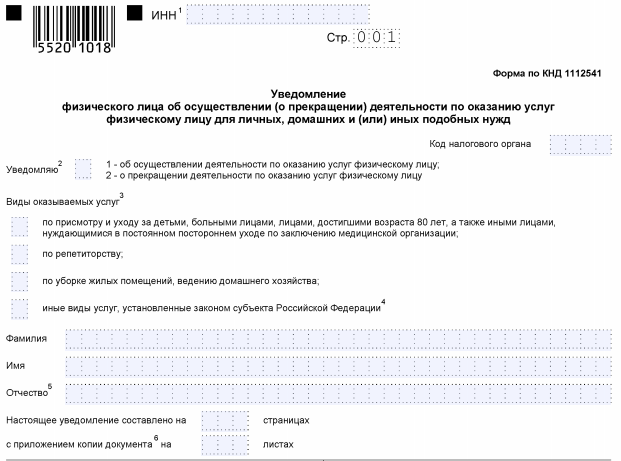

Уведомляем налоговую

ВАЖНО! Законодательно понятие «самозанятый» не установлено, хотя и повсеместно, в том числе и должностными лицами официальных органов, употребляется. Закон же (в частности, п. 7.3 ст. 83 НК РФ) данную категорию описывает как физических лиц, не зарегистрированных в качестве ИП и осуществляющих деятельность по оказанию услуг при отсутствии наемных работников

Итак, как стать самозанятым лицом в России в 2020 году. Для этого необходимо направить в налоговый орган заполненное уведомление установленной формы об осуществлении такой деятельности. Аналогичный документ требуется представить в налоговую инспекцию и в том случае, если указанная деятельность физическим лицом более не осуществляется.

Форма данного документа утверждена приказом ФНС России от 31.03.2017 № ММВ-7-14/270@.

Этим же приказом установлен порядок заполнения формы.

Чтобы зарегистрироваться как самозанятый, гражданину необходимо указать в уведомлении:

- ИНН (при наличии);

- код налогового органа, в который направляется уведомление;

- вид деятельности (в соответствии с НК или региональным законом);

- Ф.И.О. заявителя;

- его пол и дату рождения;

- реквизиты удостоверяющего личность документа (для граждан РФ — общегражданский паспорт);

- адрес места жительства или пребывания в стране;

- реквизиты регионального закона и виды деятельности в соответствии с ним, если осуществляемая деятельность не установлена НК;

- дату составления документа и подпись.

Уведомить налоговый орган о том, что человек будет работать как самозанятый, можно различными способами. Подробнее о них расскажем ниже.

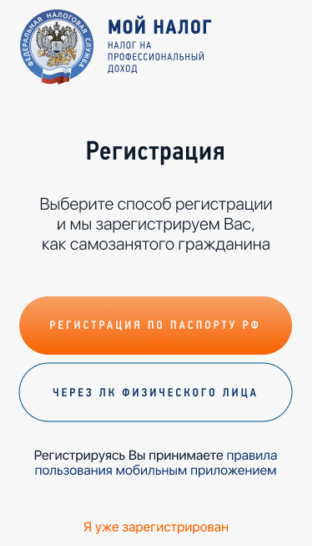

С помощью приложения «Мой налог»

Приложение «Мой налог», в силу ст. 3 закона «О проведении эксперимента по установлению специального налогового режима “Налог на профессиональный доход”» от 27.11.2018 № 422-ФЗ, предназначено для плательщиков этого налога. Это означает, что использовать его могут лишь те самозанятые лица, которые проживают в указанных в ст.1 закона субъектах РФ. С 2020 года список субъектов значительно расширен. Подробности см. здесь.

Рассмотрим, как зарегистрироваться самозанятым в 2020 году через это приложение:

- скачать приложение «Мой налог» на планшет или телефон через AppStore или Google Play (в зависимости от операционной системы);

- указать номер мобильного телефона;

- выбрать один из регионов, участвующих в эксперименте;

- добавить фото паспорта гражданина;

- сфотографировать лицо;

- подтвердить свои данные.

Уведомление при этом будет сформировано автоматически, дополнительных действий от заявителя не потребуется.

См. также «»Мой налог»: самозанятым за регистрацию начисляют бонусы».

Через личный кабинет на сайте ФНС

Непосредственно через личный кабинет налогоплательщика — физического лица регистрация самозанятых граждан в настоящее время не реализована. Однако наличие доступа в кабинет облегчает доступ к приложению «Мой налог» и регистрации в нем. Итак, как оформиться самозанятым гражданином в 2020 году через «Мой налог» при наличии личного кабинета:

- Установите программу на любое доступное устройство.

- Введите действующий номер телефона.

- Выберите субъект РФ из предлагаемого перечня.

- Введите ИНН и пароль для доступа в личный кабинет налогоплательщика.

- Придумайте и введите ПИН-код для дальнейшего доступа в приложение.

В этом случае паспорт не требуется, как и фотография заявителя.

Прибегнув к помощи в банке

На основании ч. 3 ст. 3 закона 422-ФЗ физическое лицо имеет право уполномочить на информационный обмен с налоговыми органами специальные площадки и кредитные организации. Иными словами, зарегистрироваться в качестве самозанятого можно через банк.

Рассмотрим, как зарегистрироваться самозанятым в 2020 году через банк на примере мобильного приложения «Сбербанк Онлайн»:

- Скачайте приложение на мобильное устройство и войдите в него (для клиентов Сбербанка).

- Перейдите на вкладку «Платежи».

- В категории «Госуслуги» выберите сервис «Свое дело».

- Пройдите регистрацию, следуя подсказкам приложения.

Данный сервис доступен только тем клиентам Сбербанка, которые проживают (имеют открытые счета и банковские карты) в одном из субъектов РФ, где реализуется эксперимент.

https://youtube.com/watch?v=sBv3y5zA48A

Как стать самозанятым в 2020 году с помощью «Сбербанк Онлайн», а также о работе сервиса по регистрации подробно рассказано в личном кабинете пользователя приложения (в категории «Госуслуги» сервис «Свое дело»). Услуга предоставляется и в некоторых других банках.

Адреса банкоматов

Частые вопросы

?Могут ли заморозить вклады из-за коронавируса?

По словам главы Банка России Эльвиры Набиуллиной для моратория на снятие банковских вкладов нет никаких оснований. «Это невозможно ни юридически, ни правовым образом. Ни гражданский кодекс, ни законодательство банковское не позволяют вводить такие ограничения», — отметила глава ЦБ. Она подчеркнула также, что проблем с ликвидностью банковской системы нет. «Поэтому никакой необходимости, ни целесообразности, ни оснований для этого вообще нет», — сказала Набиуллина.

?Будут ли расти проценты по вкладам в ближайшее время?

Сейчас Банк России снижает ключевую ставку, а вслед за ней уменьшаются и проценты депозитов. Так что повышения доходности без скачка инфляции ждать не приходится.

Печальную картину уже давно рисует Председатель правления банка «ФК Открытие» Михаил Задорнов. По его словам, российское население впервые осознает, что в банковской системе ставки по депозитам могут быть и 4%, и 5%.

«Ясно, что российский гражданин, который в основном привык либо жилье покупать как инвестиционное вложение, либо хранить деньги в банках, будет уделять все больше внимания инвестиционным продуктам и инвестициям», — считает он.

?Застрахованы ли вклады физических лиц в МКБ?

Да, вклады застрахованы государственной корпорацией «Агентство по страхованию вкладов» на сумму до 1 400 000 рублей.

Кто может стать самозанятым ?

Для легальной работы «на самого себя» сегодня предлагается получить статус самозанятого.

Согласно закону от 27.11.18 № 422-ФЗ, рассчитывать на самозанятость могут те категории граждан, которые соответствуют следующим требованиям:

- Уже открыто собственное дело.

- В официальном штате нет наемных работников.

- Доход от профессиональной деятельности не превышает показателей в 2,4 млн рублей за последние 12 месяцев.

Следовательно, ИП, у которого нет работников по найму, имеет право перевести статус на «самозанятого». При этом имеется возможности перехода со своей налоговой системы на НПД (налог на профессиональный доход).

Подать документы могут:

- Няни.

- Дизайнеры.

- Арендодатели – жилые помещения подпадают под возможность оплаты налогов по системе НПД.

- Репетиторы.

- Фрилансеры.

Не смогут получить статус:

- Госслужащие (им нельзя заниматься никаким видом предпринимательства).

- Адвокаты и нотариусы.

- Оценщики.

- Посредники.

- Арендодатели нежилых и производственных площадей.

- Агенты (например, страховые).

- Продавцы различной продукции – особенность: если в категорию товаров для реализации входят алкоголь, меха, лотерея, лекарства, прежде чем подавать документы на получение нового статуса, необходимо получить соответствующие продукции маркировки, если их выдадут, то стать самозанятым не получится по закону.

Также оформить самозанятость не имеют право люди, добывающие полезные ископаемые частным порядком.

Ограничение на статус имеются у тех, кто выбрал основным видом деятельности доставку. Самозанятость доступна той категории, которая доставляет уже оплаченный клиентом товар и принимает плату только за оказанные услуги по транспортировке. У курьера должен быть кассовый терминал, чтобы фиксировать все поступающие финансовые операции. В этом случае курьер в статусе самозанятого имеет право получить от клиента денежные средства.

Еще одна особенность нового статуса: человек не ограничивается только на своем деле. Для него открыта работа в штате наемных сотрудников, он имеет возможность отчислять НДФЛ с зарплаты (за сотрудника это делает работодатель) и одновременно вносить оплату по налогам НПД от собственного бизнеса.

Основное условие: работодатель не имеет права быть клиентом самозанятого гражданина. В случае увольнения подобный запрет сохраняется и действует следующие 24 месяца.

| Могут получить статус | Не имеют права |

| Швеи | Государственные служащие любого уровня |

| Няни | Продавцы натуральной кожи, мехов, драгоценных металлов |

| Репетиторы | Арендаторы, сдающие в наем нежилые или производственные помещения |

| Фрилансеры | Адвокаты |

| Дизайнеры (любая направленность) | Нотариусы |

| Фотографы, парикмахеры, стилисты и т.д. | Посредники и оценщики |

Более подробно о том, что такое самозанятость, какие виды деятельность подпадают под режим НПД и как осуществляется налогообложение, мы писали в отдельной статье.

Как прекратить действие нового налогового режима

Если нужно закрыть самозанятость, то достаточно написать заявление в ФНС о снятии с учета. Также возможно снятие с гражданина статуса самозанятого самой налоговой, если его доход стал превышать 2,4 млн руб. или обнаружено иное несоответствие требованиям закона.

Насколько выгодны для самозанятых условия проводимого в 2019 г. эксперимента, зависит от суммы дохода и многих других факторов. Оформить новый статус и отчитываться самозанятым очень просто. Все сведения в налоговую можно отправлять через мобильное приложение. Не менее очевидна и выгода юридических лиц при работе с самозанятыми. Такие отношения позволяют первым экономить на затратах, связанных с оформлением сотрудника в штат.

Самозанятость и отличие от индивидуального предпринимательства

Изначально может показаться, что самозанятость полностью совпадает с определением индивидуального предпринимателя. Однако это вовсе не так, иначе бы не потребовалось создавать отдельный термин.

Процесс регистрации:

У ИП – Необходимо пройти процедуру регистрации индивидуального предпринимателя в ФНС, оформление заявления, сбор необходимой документации и оплату государственной пошлины.

У самозанятых граждан – наиболее вероятно необходимо будет приобрести специальный патент, который значительно упростит регистрацию.

Регистрация:

У ИП – необходимо оплатить 800 рублей.

У самозанятых граждан – заявленная стоимость 100 рублей.

Налогообложение:

У ИП – может быть выбрана одна из систем налогообложения: ОСНО, УСН, ПСН, ЕНВД.

У самозанятых граждан – будет доступно только приобретение патента.

Налоговая отчетность:

У ИП – может либо присутствовать, либо же отсутствовать в зависимости от выбранной системы налогообложения.

У самозанятых граждан – при приобретении патента вести налоговую отчетность не требуется.

Рабочие:

У ИП – есть право нанимать сотрудников.

У самозанятых граждан – не могут нанимать на работу.

Из вышеописанного можно сделать вывод о том, что основным отличием понятия индивидуального предпринимателя от самозанятого гражданина является невозможность нанимать сотрудников. Это связанно с тем, что деятельность этой категории осуществляется благодаря их личным усилиям.

Кто может получить статус самозанятого

С 2019 г. граждане России, работающие «на себя», могут оформиться как самозанятые и платить налоги по новому режиму. Об этом говорит Федеральный закон от 27 ноября 2018 г. № 422-ФЗ. Сколько будет составлять налог, зависит от того, кому услуги оказываются. Если это физлицо — 4%, юрлицо — 6% от получаемого дохода. Описываемый режим объявлен экспериментальным и действует только в республике Татарстан, Москве, Московской и Калужской областях. Налоги по новому режиму уплачивают:

- специалисты в индустрии красоты (мастер маникюра, парикмахер, косметолог);

- няни;

- сиделки;

- репетиторы;

- таксисты;

- швеи;

- уборщики;

- фрилансеры;

- производители и по совместительству продавцы продуктов питания (тортов, молочных изделий).

Это далеко не исчерпывающий список специальностей, которые можно официально оформить по новому закону. У всех имеются общие черты:

- нет необходимости приобретать лицензию на осуществление деятельности;

- выездной характер работы;

- возможность удаленного сотрудничества;

- отсутствие одного постоянного работодателя.

Статус самозанятого человека недоступен следующим категориям населения:

- госслужащим;

- лицам, работающим в муниципальных компаниях;

- нотариусам;

- адвокатам;

- оценщикам;

- медиаторам;

- арбитражным управляющим.

Для оформления самозанятости необходимо подать заявление для получения нового статуса и соответствовать следующим критериям:

- осуществление деятельности в регионе проведения эксперимента;

- отсутствие наемных работников по трудовым договорам;

- ежегодный доход не превышает 2,4 млн руб. (его обязательно нужно подтвердить).

Лицо, получившее статус самозанятого, в случае необходимости сможет беспрепятственно:

- оформить кредит;

- получить пособие (часто требуется справка о доходах);

- усыновить ребенка;

- встать на учет на получение жилья.

Работодатели после вступления в силу нового налогового режима не только не спешат принять на работу новых сотрудников, но и рассматривают варианты перевести рабочего в статус самозанятого, с которым заключается договор ГПХ. Такой перевод позволяет юрлицам существенно экономить на налогах и взносах. Им остается только нанять самозанятого и оплатить стоимость его услуг.

Особенности патентной системы

В перечне самозанятых числятся люди, которые вправе выкупить патент за определенную сумму. Данная сумма устанавливается властями региона, но не должна превысить 20 000 рублей. Выплаты разделяются на части:

- Уплата взносов в ФОМС.

- Деньги, перечисляемые в ПФР.

- Налоговая составляющая.

Оплата вносится единоразово, сумма автоматически распределяется казначейством. Заявка на предоставление патента заполняется у налоговиков. При оформлении надо предъявить паспорт и документально подтвердить отсутствие регистрации как ИП.

Важно! В патентном документе указывается, какие услуги может оказывать самозанятый. Разрешается вести исключительно эту деятельность и только в пределах региона, где была выдана бумага

При нарушении этих требований налоговики вправе аннулировать разрешение и даже привлечь самозанятого к ответственности.

Для желающих реализовать свои идеи в бизнесе на условиях самозанятости патент имеет определенные преимущества:

- Затраты на получение документа не привязаны к предположительному доходу, в отличие от режима ПСН.

- Нет необходимости в ведении бухгалтерской отчетности.

- Налог и все отчисления государству оплачиваются сразу при покупке патента.

- Регистрация в налоговой службе без получения статуса ИП производится автоматически без соблюдения особых юридических требований.

- Будущий бизнесмен не рискует имуществом, в отличие от ИП.

Важно! Нижний предел действия патента – 1 месяц, максимальный период – год.

В дальнейшем перечень услуг самозанятых граждан планируется расширить. В него могут быть внесены видеосъемка, ремонт обуви и одежды, переводы иностранных текстов, самостоятельное производство молочной продукцией.

Порядок регистрации в приложениях

Перед тем как зарегистрироваться, как самозанятый, нужно скачать соответствующее приложение. Проще всего воспользоваться специально созданным продуктом «Мой налог», доступным в Google Play и App Store. Программа работает на планшетах, компьютерах, смартфонах при условии подключения к интернету.

Далее необходимо:

- Пройти верификацию – подтвердить личные данные через кабинет налогоплательщика или вручную прописать паспортные реквизиты.

- Получить доступ к кабинету через учетную запись на сайте ФНС или Госуслуг.

- Указать пароль и ИНН.

- При прохождении регистрации по паспортным данным указать номер телефона.

- Получить по указанному номеру код безопасности и указать его в форме.

- Выбрать регион работы.

- Отсканировать паспорт с фото при помощи приложения.

- Сверить результаты распознавания с реальными данными, при наличии ошибок повторить процедуру.

- Нажать кнопку подтверждения, если сведения отображаются корректно.

После этого надо сфотографироваться так, чтобы лицо было хорошо видно. Следующим шагом станет подтверждение постановки на учет или отказ продолжения процесса.

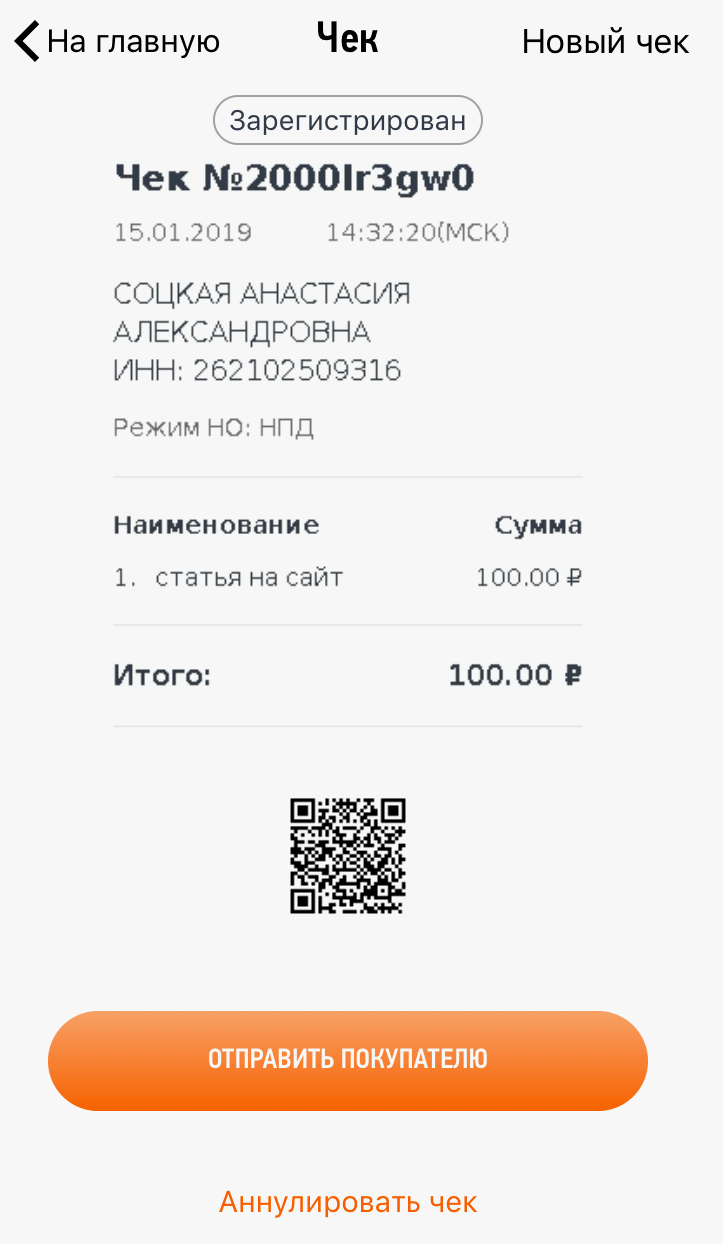

По инструкции ФНС, необходимо выбрать вид деятельности из 105 предложенных вариантов. Выбирать разрешается лишь один из них. На этом процедура регистрации завершается, и приложением можно пользоваться для фиксирования оплат и передачи сведений налоговикам. Возможно настроить доступ по идентификации лица или отпечатку пальца, это зависит от функционала телефона и никак не влияет на работу программы.

Важно! Через сутки после получения заявки налоговики отправляют через то же приложение уведомление, подтверждающее постановку на учет. Отказ в регистрации возможен при выявлении недостоверных сведений или отсутствия у гражданина прав на применение спецрежима.. После регистрации может прийти уведомление, что самозанятому предоставлен тестовый доступ

Он будет действовать в период проверки поступивших данных налоговиками, но не более шести дней. При этом предприниматель может формировать чеки, отправлять их покупателям

После регистрации может прийти уведомление, что самозанятому предоставлен тестовый доступ. Он будет действовать в период проверки поступивших данных налоговиками, но не более шести дней. При этом предприниматель может формировать чеки, отправлять их покупателям.

Отзывы о тарифах связи Тинькофф Мобайл 2020 года в Москве и Московской области

Новинки каталога памятных и инвестиционных монет

Ограничения по видам доходов

Под объектом налогообложения подразумеваются доходы от реализации товаров (работ, услуг, имущественных прав).

При этом есть целый перечень доходов, которые не признаются объектом налогообложения, а именно:

-

доходы, которые получены гражданином в рамках трудовых отношений;

-

доходы от реализации недвижимого имущества, транспортных средств;

-

доходы от реализации (передачи) имущественных прав на недвижимое имущество (за исключением аренды (найма) жилых помещений));

-

доходы государственных гражданских и муниципальных служащих, за исключением доходов от сдачи в аренду (наем) жилых помещений;

-

доходы от реализации имущества, которое использовалось налогоплательщиком для личных, домашних и (или) иных подобных нужд;

-

доходы от продажи ценных бумаг и производных финансовых инструментов;

-

доходы от передачи имущества в доверительное управление, а также от участия в договоре простого товарищества (договоре о совместной деятельности);

-

доходы, полученные от выполнения физическими лицами услуг (работ) по гражданско-правовым договорам, в которых заказчиком услуг (работ) выступает работодатель указанного физического лица или лицо, бывшее его работодателем менее двух лет назад;

-

доходы от деятельности, указанной в пункте 70 статьи 217 Налогового кодекса Российской Федерации, полученные лицами, состоящими на учете в соответствии с пунктом 73 статьи 83 Налогового кодекса Российской Федерации;

-

доходы, полученные от уступки (переуступки) прав требований;

-

доходы, полученные в натуральной форме.

Список запрещенных видов деятельности

Самозанятость, определение

Законодательная практика показывает, что актуальное законодательство должно охватывать все население. В случае же исключений и недоработок его обязательно необходимо дополнить.

Правительству стало понятно, что действующий налоговый кодекс значительно упускает из виду большую часть населения – самозанятых граждан, которым присвоили такое название для выделения их от понятия индивидуального предпринимателя.

Итак, самозанятые граждане – это категория представителей малого бизнеса, которые не проходят процедуры регистрации. Соответственно они не оплачивают налоговые отчисления и отсутствуют на учете в Федеральной налоговой службе. Как правило, эти лица самолично организовывают свой бизнес и в последующем в одиночку работают и развивают его. Так они могут получать оплату за предоставляемые услуги.