Дебетовые карты без комиссий

Содержание:

- 5 место. Сберегательный счет (Почта Банк) — МИР

- Реквизиты Генбанка

- Видео: Как позвонить в техподдержку QIWI?

- 1 место. Победитель. Яндекс.Плюс (Альфа-Банк) — MasterCard

- Доверие под контролем. Аспекты корпоративной безопасности.

- Как начисляется комиссия

- Что такое на самом деле кредит и какова его история?

- Citi Priority MasterCard World от Ситибанка

- Opencard банка «Открытие»

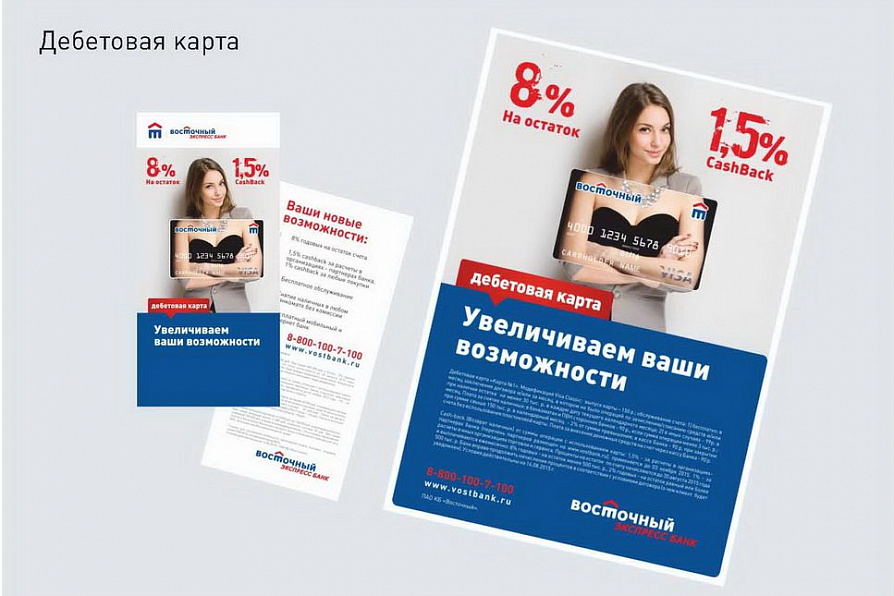

- Восточный банк / №1 Ultra

- «Карта №1» от Восточного экспресс банка

- Что представляет собой Центральное бюро кредитных историй?

- «Пакет Простой доход» MasterCard Gold от Локо-банка

- Как заказать обратный звонок от службы поддержки банка «Возрождение»

- Как получить

- Мультикарта ВТБ

- Преимущества Грин Мани

- Как правильно выбрать дебетовую карту с бесплатным обслуживанием и кэшбеком: 5 советов

- Общее описание услуги

- MTS Cashback

- Регистрация личного кабинета Грин Мани

- Лучшие дебетовые карты

- Дебетовые карты VISA Platinum и Gold MasterCard от Русского ипотечного банка

- 7 место. Польза (Хоум Кредит) — Visa

- Альфа-Банк / Альфа-Карта

- Заключение

5 место. Сберегательный счет (Почта Банк) — МИР

5 место

Почта Банк — это совместный проект группы ВТБ и Почты России, который был создан на базе Лето Банка. Он появился в феврале 2016 года и с того времени стал одним из самых быстроразвивающихся банков страны. Карта этого банка служит дополнением к накопительному счету, и поэтому бесплатно выпускается и обслуживается.

Условия

Условия карты подойдут пенсионерам и бюджетникам.

Использование

Подойдет для хранения денег и получения различных выплат.

Бонусы

Пенсионерам и зарплатникам доступен небольшой кэшбэк.

Надежность

Банк входит в группу ВТБ — одну из самых надежных в стране.

Доступность

Можно оформить доставку карты в любое почтовое отделение.

- Условия бесплатного обслуживаниянет

- Снятие наличныхв банкоматах группы ВТБ и почтовых отделениях — бесплатно

- Проценты на остатокдо 7% годовых в зависимости от остатка и категории клиента (обычный, зарплатный или пенсионер)

- Бонусы за покупкикэшбэк до 3% в аптеках, в общественном транспорте, в такси и на АЗС (для зарплатного и пенсионного тарифов)

- Дополнительные возможностиможно выпустить как пенсионную

- Стоимость открытиябесплатно, именная карта — 500 рублей, доставка почтой — 100 рублей

- Способ оформленияонлайн с доставкой в отделение банка или Почты России

- Сроки оформления2-3 дня

Преимущества

- Доставка в любое почтовое отделение

- Можно оформить с 14 лет

- Повышенные проценты для пенсионеров

Недостатки

- Кэшбэк — только для пенсионеров и зарплатных клиентов

- Платный выпуск именной карты

Подробнее

Реквизиты Генбанка

Видео: Как позвонить в техподдержку QIWI?

1 место. Победитель. Яндекс.Плюс (Альфа-Банк) — MasterCard

1 место

Это второй крупнейший банк страны после Сбербанка, который также популярен у населения. Его отделения и банкоматы есть во многих городах России. Карта Яндекс.Плюс от Альфа-Банка заинтересует тех, кто активно пользуется сервисами Яндекса. Кроме бесплатного выпуска и обслуживания, она предлагает крупный кэшбэк в этих сервисах и бесплаьное снятие наличных при активном использовании.

Условия

Карта обслуживается бесплатно без каких-либо условий.

Использование

Яндекс.Плюс подойдет для оплаты покупок и хранения денег.

Бонусы

Банк возвращает до 10% в сервисах Яндекса.

Надежность

Один из самых надежных российских банков.

Доступность

Отделения банка есть во многиз регионах страны.

- Условия бесплатного обслуживаниянет

- Снятие наличныхв любых банкоматах — бесплатно при сумме трат от 10 000 рублей в месяц или среднемесячном остатке от 30 000 рублей

- Проценты на остатокдо 6% годовых при остатке от 10 000 рублей

- Бонусы за покупкикэшбэк 10% в избранном сервисе Яндекса (меняется каждый месяц), 5% в остальных сервисах Яндекса и в категориях «Рестораны», «Развлечения», «Спорт» и «Образование», 1% за прочие покупки

- Дополнительные возможности бесконтактная оплата, поддержка Apple Pay, Samsung Pay и Google Pay

- Стоимость открытиябесплатно

- Способ оформленияонлайн с доставкой на руки или в отделение банка

- Сроки оформления2-5 дней

Преимущества

- Быстрая доставка в крупных городах России

- Крупный кэшбэк за все покупки

- Снятие наличных без комиссии

- Возврат платы за подписку на Яндекс.Плюс при тратах от 5 000 рублей в месяц

Недостатки

Сложные условия начисления процентов на остаток

Подробнее

Доверие под контролем. Аспекты корпоративной безопасности.

Как начисляется комиссия

Стоимость годового обслуживания банковской карточки зависит от условий, на которых платежный инструмент оформляется.

К примеру, пластиковые карты, выпускаемые Сбербанком, являются отдельным продуктом и оплачиваются, согласно условиям оформления.

Некоторые финансовые организации выпускают бесплатные банковские карты для потребителей, открывших депозитный вклад.

Тарифы платежных инструментов, принадлежащих одной платежной системе, не имеют отличий.

Например, карточные продукты системы MasterCard Standart могут быть как стандартными кредитками, так и кобрендинговым инструментом.

Стоимость годового обслуживания пластика в обоих случаях обойдется в 700-900 ₽ в год. За обслуживание некоторых банковских карточек оплата взимается, начиная со второго года пользования.

Что такое на самом деле кредит и какова его история?

Об этом, наверное, мало кто задумывается. Как правило, в обществе на подсознательном уровне существует представление о том, что кредит является весьма обременительной платой за полученные блага. Однако это не совсем так.

Первые упоминания о кредите, а именно о его примитивных формах займа существовали ещё в эпоху Древнего Египта, Античных Греции и Рима. Первые кредитные отношения на уровне государства, весьма схожие по своим экономическим правилам к теперешнему времени, стали возникать в Европе в середине XV века. Это во многом было вызвано началом промышленного развития Старого Света, а также тому, что церковь перестала осуждать различные долговые займы, векселя, расписки. Одними из первых стали создаваться банки в Италии и Англии. Процентные ставки по кредитам европейских банков изначально доходили до 10%, а в последующие 100 лет снизились до 6 % годовых.

Спустя 200 лет первые кредитные организации стали появляться и в Российской Империи. Так, в 1754 году по указу Елизаветы Петровны были образованы первые кредитные банки, которые открылись в Санкт-Петербурге и Москве. Также по данному указу ограничивался максимальный размер кредитной ставки, который не должен был превышать 6% годовых.

Повсеместно роль кредитов в Европейской банковской сфере, а позднее и в мировой, становилось все более и более весомой. Очередной виток развития банковского кредитования приходится на вторую половину XIX века. Этому весьма сильно способствовало начало индустриальной революции, которая в особенности была связана со строительством железных дорог и экспоненциальном увеличением объёмов производства металла. А в России ко всем данным экономическим изменениям свою положительную роль играла отмена крепостного права, что повлияло на резкое увеличение торговых отношений.

После 1917 года потребность кредитов в Советской России резко сократилась. Лишь после распада Советского Союза роль кредитов в экономиках уже независимых государств и их граждан стала снова набирать свою значимость и популярность. Однако на протяжении всего 20 века роль кредитов в банковской сфере стран с рыночной экономикой с каждым десятилетием только усиливалась. Эти два примера показывают то, что кредит является очень важным и необходимым инструментом в жизнедеятельности экономики любого современного государства, а также в повседневной жизни её граждан. Однако значимую роль играет грамотное использование данного «инструмента», благодаря которому жизнь любой страны и её жителей должна становится только лучше, комфортнее и многограннее. О том, как правильнее и для чего воспользоваться различными кредитными предложениями, как заработать и начать свой успешный бизнес при помощи кредитов, будет рассказано в цикле статей «Всё о кредитах».

И помните о том, что благополучие в ваших руках, в том числе и в нужных кредитах!

Citi Priority MasterCard World от Ситибанка

Удобным расчетным инструментом для тех, кто много путешествует, является дебетовая карта от самого надежного российского банка, по версии Forbes в 2016 г., Ситибанка. Бесплатной она становится при условии поддержания среднемесячного баланса в размере от 400 тыс. р. или эквивалента в валюте. Годовая ставка на остаток средств — до 8%. Основное преимущество в том, что в банке можно открыть карточный счет в любой валюте:

- долларах США;

- евро;

- швейцарских франках;

- британских фунтах и др.

Владельцу доступны следующие привилегии:

- Снятие наличных во всех банкоматах мира бесплатно при условии, что среднемесячный баланс на карте будет составлять более 400 тыс. р.

- Осуществление бесплатных рублевых переводов в другие банки через CitiPhone, в Citibank Online, Citi Mobile.

- Возможность стать участником программы Citi Select, просто подтвердив свое согласие после получения пластика. Владелец платежного инструмента будет получать бонусные баллы при совершении покупок с возможностью обмена их на деньги, баллы партнеров Банка или промокоды. 1 селект равен 20 потраченным рублям.

Если установленный среднемесячный баланс за календарный месяц, предшествующий расчетному, будет нарушен в сторону уменьшения, то банк возьмет плату за обслуживание в размере 250 р. При расчете среднемесячного баланса, берут остатки на начало каждого дня месяца по всем счетам держателя карты. Складывают их, а сумму делят на число календарных дней в месяце.

Opencard банка «Открытие»

Не взимает платы за обслуживание своего пластика Opencard и банк «Открытие».

Эта карточка также интересна условиями начисления кэшбэка. Cachback за покупки выплачивается, если в текущем месяце клиент совершит хотя бы одну операцию в мобильном или интернет-банке.

Повышенный кэшбэк в размере 5% можно получать в одной из выбранных категорий («Транспорт», «Кафе и рестораны», «Путешествия», «Красота и здоровье»). За все остальные траты возвращается 1%. Также держатель пластика может подключить опцию, при которой ему будет начисляться 2% кэшбэка за все совершенные покупки.

Премиальные клиенты банка «Открытие», которые держат на счетах в этом учреждении более 500 тысяч рублей, могут рассчитывать на 11% кэшбэка в любимой категории (либо 3% за все совершенные траты). Cachback начисляется в баллах. Ими можно компенсировать покупки стоимостью более 1 500 рублей.

Пакет sms без уведомлений о совершенных операциях банк предоставляет бесплатно. В рамках этой услуги клиентам будут приходить только смс-ки с кодами подтверждения операций. Полный пакет «SMS-Инфо» с информацией обо всех совершенных списаниях и остатке на счете стоит 59 рублей в месяц (первые 45 дней — бесплатно).

Заказать выпуск Opencard вы можете на этой странице.

Восточный банк / №1 Ultra

Посмотрим, насколько хорошие условия для рядового пользователя предлагает банк “Восточный” и его дебетовая карта №1 Ultra.

Условия обслуживания

За оформление придется заплатить 500 ₽. Восточный не возьмет плату за обслуживание, если соблюдено хотя бы одно из условий:

- в первый месяц открытия карты;

- на счете 0 ₽ в течение расчетного периода;

- неснижаемый остаток на счете – от 50 000 ₽;

- поступление на счет заработной платы, пенсионных выплат.

Во всех остальных случаях плата ежемесячно составит 150 ₽.

На остаток по карточному счету от 10 000 до 1 млн ₽ начисляют проценты. Для получения максимального дохода в 7 % надо купить и оплатить товары на сумму не менее 10 000 ₽ за расчетный период.

За снятие наличных от 3 000 ₽ в банкоматах любых банков платить не придется, за меньшую сумму клиент отдаст 90 ₽. Установлен лимит в 300 000 ₽ в день. Переводы денег бесплатные.

Бонусная программа

Условия бонусной программы:

«Карта №1» от Восточного экспресс банка

«Карта №1» — дебетовая карта с очень выгодными условиями. Оформляя основную дебетовую карту без платы за обслуживание, придется заплатить 150 р., но абонентская плата за календарный месяц не взимается в случае:

- если в отчетный период неснижаемый остаток поддерживался на уровне не меньше 30 тыс. р.;

- когда в отчетный календарный месяц проводились операции по зачислению заработной платы, пенсии от ПФ РФ или негосударственных ПФ.

При перечислении в отчетном периоде заработной платы в назначении платежа должно быть слово «зп», «зарплата», «заработ.», «з/п» и т.п. Когда зачисляются на счет держателя денежные средства, поступившие от любого Пенсионного Фонда, то в назначении платежа должно присутствовать соответствующее слово — «пенс.», «содерж.».

На остаток средств до 500 000 р. начисляются проценты по ставке 7%, а на остаточную сумму больше 500 000 р. — 2%. Клиент может бесплатно оформить дополнительную карту — Детскую. К основной бесплатно подключаются мобильный банк, интернет-банк. За снятие наличных в банкоматах ПАО КБ «Восточный» комиссия составляет 0%.

Что представляет собой Центральное бюро кредитных историй?

Фактически у каждого человека или компании, которые когда-то брали кредит, есть история погашения этого кредита, в которой указываются:

Каждый банк передает такую информацию по своим клиентам и пользуется такой информацией по новым клиентам, которые приходят за кредитом. Происходит обмен информацией между банками, и именно центральное бюро кредитных историй его обеспечивает.

Это помогает банкам избежать сотрудничества с ненадежными клиентами, которые ранее не выполняли свои обязательства по кредитам и, скорее всего, не смогут их выполнить и по новым кредитам. Поэтому тем, у кого плохая кредитная история, банки практически всегда отказывают в новом займе.

«Пакет Простой доход» MasterCard Gold от Локо-банка

Оформить выгодную дебетовую карту категории Gold с целью получения высокого процента на остаток можно в Локо-банке. Валюта — рубли, доллары, евро. При остатке от 20 тыс. р. годовой процент от 4 до 8,5%. На остаток в долларах от 500 у.е. начисляется процент от 0,75 до 1,5, а от 400 € — 0,75-1%.

Чтобы получить такие ставки нужно выполнить 2 условия:

- Не допускать уменьшение ежедневного остатка на специальном карточном счете ниже 20 тыс. р., 0,5 тыс. долларов или 0,4 тыс. евро.

- Сумма, ежемесячно потраченная на покупки в торгово-сервисных предприятиях, на платежи в Локо онлайн, должна быть больше или равной 20 тыс. р., 0,5 тыс. $ или 0,4 тыс. €.

Есть определенные условия и для получения минимальных процентных ставок. Их 3, два первых — такие же, как и для получения максимальной ставки, а выполнение третьего допускает начисление процентов при превышении ежедневного остатка свыше 5 млн в рублях, 50 тыс. в долларах и 40 тыс. в евро. Выполнить достаточно одно из этих трех условий. Если не выполнено ни одно, то проценты не начисляются. Годовое обслуживание как основной, так и дополнительной карты осуществляется без комиссий.

На снятие наличных существует месячный лимит:

- 300 000 в рублях;

- 10 000 в долларах;

- 10 000 в евро.

Как заказать обратный звонок от службы поддержки банка «Возрождение»

Как получить

Получение бесплатной карты не требует особых указаний. Оформить ее можно в любом банке, выпускающем подобные финансовые инструменты. Поэтапное описание процедуры получение «пластика» с бесплатным обслуживанием:

- Методом изучения условий и обязательств выбирается наиболее подходящая карта и банк.

- В офисе выбранного кредитного учреждения заполняется заявка. В некоторых организациях заявку также можно подать через их сайт.

- Между клиентом и банком подписывается соответствующий договор.

- После подписание соглашения клиент получает карту.

Ряд банковских отделений предоставляет возможность получить бесплатную дебетовую карточку своим вкладчикам, у которых ранее уже был открыт счет в этом учреждении.

Оплачивать покупки и услуги новой дебеткой можно спустя 2-3 дня после получения.

Множество ведущих банков предлагают своим клиентам дебетовые продукты без платы за обслуживание. Но они делятся на полностью и частично бесплатные. Второй вариант карт предусматривает выполнение ряда обязательств, чтобы плата не взималась. Также существуют дебетки с оплатой за обслуживание только со 2-ого года пользования. Оформляя подобные карты, рекомендуется внимательно читать пользовательское соглашение, чтобы в дальнейшем не появились неприятные сюрпризы в виде неожиданных взносов.

Мультикарта ВТБ

Обслуживание известной Мультикарты банка ВТБ тоже бесплатно. Эта карточка интересна тем, что ее владелец сам может выбрать себе такую дополнительную опцию, которая ему наиболее выгодна.

Кэшбэк по Мультикарте банк ВТБ выплачивает скромный: 1% при сумме покупок менее 30 тысяч рублей в месяц (1,5% при тратах до 75 000 рублей в месяц). Однако владелец этого пластика имеет возможность выбрать себе такую опцию, с которой он станет получать:

· Cachback не в рублях, а в милях (и тратить их на покупку авиа- и ж/д билетов, бронирование гостиниц или аренду авто во время путешествий);

· подарки (с возможностью обменять полученные бонусы на сертификаты различных магазинов или билеты в кино);

· +1% к ставке по депозиту или накопительному счету;

· -1% к ставке по кредиту.

Бонусные опции клиент может менять каждый месяц в интернет-банке «ВТБ Онлайн». Бесплатно снять наличные с данного пластика можно в банкоматах банка и устройствах самообслуживания, принадлежащих партнерам.

Заказать Мультикарту ВТБ можно на данной странице.

Преимущества Грин Мани

Основное преимущество данной МФО – возможность срочно получить деньги без посещений офиса. Заявку отправить можно прямо из дома или с работы.

Кроме того, компания в ближайшем будущем планирует запустить новую услугу – получение займа с помощью отправки СМС.

Такой вариант кредитования будет удобен тем, у кого нет возможности зайти на сайт через компьютер, планшет или телефон. Таким образом, кредитование станет еще доступнее.

Одобренные денежные средства поступят на карту моментально. В этом состоит еще одно преимущество Грин мани. А удобный личный кабинет сделает процесс общения с организацией комфортным и эффективным.

Также нужно отметить, что постоянным клиентам, которые регулярно берут в компании ссуды и погашают их в установленные сроки, могут претендовать на оформление следующего займа по сниженным процентным ставкам.

Судя по отзывам клиентов, компания вполне лояльна к ним. Добросовестным плательщикам предоставляются весьма выгодные условия кредитования в дальнейшем.

Как правильно выбрать дебетовую карту с бесплатным обслуживанием и кэшбеком: 5 советов

Выбор дебетовой карты должен обуславливаться по нескольким критериям. Для того чтобы получить максимум выгоды для себя, наши эксперты выделили для Вас пять советов. И мы рады будем их Вам представить.

# 1 — Бесплатно, не значит выгодно

Все мы с вами пытаемся сэкономить на всём. Особенно это касается дебетовых карт. Никому не хочется переплачивать лишние деньги за годовое обслуживание, за смс-уведомление, за интегральные сервисы.

Однако, как показывает практика — иногда платная дебетовая карта может вам сыграть на руку, в тот момент когда бесплатная обернётся для вас в менее выгодном свете. Так бывает не всегда, не со всеми, и не во всех случаях. Но, такое бывает.

Поэтому, при выборе дебетовой карты, спросите в первую очередь самого (саму) себе, для чего она вам нужна

Если вы «активный пользователь», то обратите внимание больше на те карты, которые предлагают повышенный кэшбэк, а так различные платные сервисы. Скорее всего это вас убережёт от множества проблем, с которыми вы возможно, можете столкнутся в будущем

Лучше заплатить сегодня, чем заплатить «условно завтра» в разы больше за скупость.

# 2 — Платно, не значит выгодно

Шутка ли, но многие думают от обратного. И подозревают что все их проблемы решатся деньгами. Нет, к сожалению, это не так.

Здесь хочется предостеречь клиентов, и не впадаться в крайности. Именно поэтому мы выбрали вторым пунктом данный совет. Он «противопоставляет» себя первому пункту, но не должен вас путать.

Тут главное понимать за что вы платите, и знать простую истину: ни одна золотая карта не решит все ваши проблемы, к примеру проблемы безопасности. Конечно же не хочется вас пугать и накручивать, но и не сказать об этом мы вам не можем. Знайте за что вы платите.

# 3 — Плавающий кэшбэк

Сегодня на рынке дебетовых карт вы с трудом можете найти карту без кэшбэка. Одни предлагают вам вернуть средства за определённые категории товаров, а другие (это более интересно) вы можете настраивать сами.

Эксперты советуют обращать внимание на те карты, где вы сами сможете устанавливать те категории, на которые вам будут возвращать определённые проценты. Это довольно выгодно

Ведь если вы активный пользователь автомобиля, то скорее всего вы захотите чтобы вам начислялся максимальный кэшбэк по категории АЗС. Но в то же время, вы питаетесь в определённом ресторане, и ваша карта уже не поддерживает данную категорию. Но что если вы сам смогли бы настроить кэшбэк «под себя», под свои нужды? Так, согласитесь, уже более интереснее? Выбирайте дебетовые карты с бесплатным обслуживанием и кэшбеком с возможностью выбора любимых категорий.

# 4 — Возможности карты

Несомненно, нужно не мало внимания уделить всем возможностям которая предоставляет дебетовая карта

Тут уже не важно, с бесплатным ли она обслуживанием или же с платным. Так как даже у бесплатной карты есть масса преимуществ, и они могут между собой сильно различаться

Обращайте особое внимание на возможность снятия денежных средств в банкоматах, посмотрите какие там есть лимиты (дневные и месячные). Так же стоит обратить внимание на возможность переводов денег с карты на карту, есть ли при этом комиссия, какая она, учитывается ли в какой банк вы переводите средства и так далее

Есть множество нюансов на которые вам стоит обратить внимание. Но всё зависит от того, что нужно именно вам

Может вы и не намерены слишком часто утруждать себя денежными переводами, однако, как показывает практика это бывает не лишним. Оцените все возможности своей будущей дебетовой карты.

# 5 — Сервис

Кончено же, сервис. По другому — обслуживание. Если оно бесплатное — это не означает что вы клиент второй когорты. Напротив, за вас идёт ожесточённая борьба как за будущего потенциального клиента (обладателя) премиальной карты GOLD. Поверьте, на практике случается разное, и сервисом не довольны многие из нас, это мы знаем. Но политика банков, по крайней мере высшего руководства такова, что действительно — клиент всегда прав. И если мы сталкиваемся с непониманием, с невозможностью решить свою проблему, и порой просто откровенным хамством и наглостью, то это человеческий фактор, и это происходит всегда. Да, это всегда было есть и будет. От этого никуда не деться, но нужно стараться тщательней выбирать себе банк.

Смотрите отзывы, репутацию, общайтесь со своими знакомыми, и в конце концов мы скажем вам больше: пока вы на себе не попробуете ту или иную карту, не испробуете то или иное обслуживание, вы никогда не поймёте разницу до конца. Только личный опыт. Поэтому и мы не можем вам рекомендовать конкретный банк и только один. Мы всегда предоставляем выбор, и делаем это на основе тех же отзывов людей (но в сети интернет).

Общее описание услуги

Оформляя в банковском учреждении дебетовую карту, вы заключаете с ним договор. Перед подписанием соглашения рекомендуется изучить все условия эксплуатации. В пользовательском соглашении содержится информация о продукте и его пользовании.

Обещаемая банком бесплатная дебетка может быть не такой, потому как некоторые кредитные учреждения убирают плату только с первого года эксплуатации, возобновляя списание средств за последующие годы. И если средств на «пластике» на момент списания будет недостаточно, то баланс уходит в минус.

Но пользование будет ограничено только одним годом. По истечению льготного периода счет закрывается. Закрытие дебетки может быть произведено самостоятельно из личного кабинета.

Но также существуют дебетовые карты без платы за годовое обслуживание. Они практически не отличаются от платных карточек. Единственное отличие – это лимит на общую сумму совершаемых финансовых операций. Их остальная функциональность аналогична платным инструментам.

MTS Cashback

Еще одна интересная карточка с бесплатным обслуживанием — это пластик MTS Cashback, выпущенный одноименным банком.

Перечислим особенности этой карты. За покупки по пластику его владельцы получают повышенный кэшбэк в размере 5% в категориях «Доставка готовой еды», «Кафе и рестораны», «Магазины детских товаров», «Магазины одежды». Категории с повышенным кэшбэком могут быть изменены (актуальные рубрики указываются на сайте банка).

За траты в прочих сегментах организация возвращает держателям пластика 1%. Полученные баллы можно потратить на оплату связи оператора МТС или на покупки гаджетов в одноименных салонах.

На остаток по счету на карточке банк начисляет клиентам 3,5% годовых. Если средств на счете больше, чем 300 000 рублей, то на сумму, превышающую лимит, будет начислено 2% годовых.

В отличие от остальных вышеописанных карт, за выпуск пластика MTS Cashback банк взимает с клиентов плату — 299 рублей. Однако эта карточка имеет и еще одну особенность — она может быть кредитной. Тем людям, которые активно пополняют карту и совершают по ней покупки, банк может предложить кредитный лимит (размером до 500 тысяч рублей).

Плата за услугу СМС-инфомирования по данной карточке стандартна для российского рынка — 59 рублей в месяц.

Подать заявку на выпуск MTS Cashback вы сможете здесь.

Ознакомиться с условиями дебетовых карт остальных банков и подобрать наиболее оптимальный для себя вариант можно на этой странице.

pro-banking.ru

Рубрика:

Советы, инструкции и пошаговые руководства

Регистрация личного кабинета Грин Мани

Если вы хотите взять займ и стать клиентом Микрофинансовой организации Грин Мани, то для этого вам нужно перейти на главный сайт Грин Маниhttps://greenmoney.ru/и выбрать нужную для вас сумму и срок пользования займом. Потом нажать на кнопку « Оформить займ».

После этого онлайн сервис предложит вам создать учетную запись, эта процедура состоит из четырех шагов:

- Укажите ваши паспортные данные (ввод данных должен происходить в точности как указано в паспорте)

- Укажите адрес проживания (по месту прописки)

- Введите ваши контактные данные

- Отправьте заявку на заём и получите деньги на карту

После прохождения регистрации ваша учетная запись будет зарегистрирована. В случае если у вас не получается зарегистрировать личный кабинет , то позвоните по номеру службы поддержки клиентов 8 (800) 505 27 31 или закажите обратный звонок на официальном сайте Грин Мани и менеджеры банка помогут вам решить вашу проблему.

Лучшие дебетовые карты

Сегодня дебетовая карта – это не просто удобный платежный инструмент, но и хорошая возможность получить дополнительную прибыль за счет кэшбэка и процентов на остаток. В борьбе за клиента банки предлагают все более привлекательные условия, поэтому при внимательном отношении к выбору карты клиент сможет получить финансовую выгоду от ее использования.

Какую дебетовую карту лучше оформить в 2020 году?

Критерии выбора дебетовой карты зависят от целей и потребностей пользователя. Наиболее выгодны в использовании пластиковые карты, объединяющие сразу несколько преимуществ.

Бесплатный выпуск и обслуживание

Бесплатное обслуживание без дополнительных условий предлагают лишь немногие банки, в большинстве же случаев такая возможность предоставляется только при выполнении одного или нескольких обязательств. Чаще всего к ним относятся поддержание на счете остатка денежных средств не ниже определенного уровня или совершение покупок на установленную сумму.

Наличие кэшбэка и бонусов

Выбирая карту с кэшбэком, обращайте внимание на условия его начисления. Высокий процент возврата банки предлагают, как правило, за покупки только в одной категории

К примеру, действующая программа лояльности может быть ориентирована на автолюбителей или путешественников. В первом случае бонусные баллы будут начисляться за покупки на АЗС и оплату сервисных услуг, во втором – за бронирование гостиниц или покупку авиабилетов. Если вы не имеете личного автомобиля и редко путешествуете, такие варианты карт будут для вас невыгодны. За любые покупки банки предлагают небольшой кэшбэк, однако, если вы часто расплачиваетесь картой, сможете получить приятный бонус в виде реальных денег или баллов.

Карты каких банков самые выгодные?

Лучшие банковские карты с кэшбэком и бесплатным обслуживанием:

- Альфа-карта с преимуществами от Альфа-Банка

- #всёсразу от Райффайзенбанка

- Пора от УБРиР

Подбирать дебетовую карту необходимо в соответствии с основными целями ее использования

Если вы не можете определить категорию, в которой чаще всего делаете покупки, обратите внимание на карты с начислением кэшбэка за все

Дополнительная информация по дебетовым картам в России

|

|

Дебетовые карты VISA Platinum и Gold MasterCard от Русского ипотечного банка

Коммерческий «Русский ипотечный банк» предлагает бесплатные накопительные карточки VISA Platinum и Gold MasterCard. Это дебетовая карта без платы за обслуживание при условии (достаточно, чтобы выполнялось одно):

- ежедневный остаток на ней равен или больше 10 тыс. р., $150, € 150;

- у владельца имеется действующий онлайн-вклад;

- карта новая: в первые 2 месяца с момента выпуска карты.

Характеристики обеих идентичны:

- Максимальная процентная ставка в рублях — 8,5%, в долларах — 1,75%, в евро — 1%.

- Cashback — максимум 3%. Рассчитывается за период равный 1 календарному месяцу. Оплата налогов, коммунальных, телекоммуникационных услуг, штрафов, сборов и т.п. при расчетах не учитываются. Начисляемая сумма ограничена 5 тыс. р. или $/€ 75.

- Проценты рассчитываются ежедневно, а выплачиваются ежемесячно.

- Съем наличных возможен без комиссии в банкоматах Банка и банка-партнера ВТБ, но сумма не должна превышать 150 тыс. р. в месяц или 2 тыс. в валюте. Если сумма выше, то взимается комиссия в размере от 1 до 5%, но не менее 200 р. или 5 $/€.

- Плата за SMS-информирование не взимается.

- Без комиссии осуществляются переводы между картами Банка. При осуществлении перевода с участием другого банка, последним может взиматься комиссия за перевод. Если со сторонних банков поступила сумма свыше 150 тыс. р., то будут начислены комиссионные 1,5% от суммы, превышающей установленную.

Начисление процентов по ставке в максимальном размере начинается после окончания первого расчетного периода и наступления второго. Исчисление идет от даты выпуска и активации карты. Обязательное условие — наличие операций по оплате услуг, товаров, пополнению специального карточного счета в течение этого периода.

7 место. Польза (Хоум Кредит) — Visa

7 место

Этот банк специализируется на потребительских кредитах. Он считает своей задачей сделать эту услугу максимально удобной. Кроме кредитов, Хоум Кредит предлагает кредитные и дебетовые карты. Польза предлагает удобные условия бесплатного обслуживания, проценты на остаток и бонусы за все покупки.

Условия

Можно выбрать удобные условия бесплатного обслуживания.

Использование

Пользу можно использовать для расчетов или хранения денег.

Бонусы

За покупки начисляются баллы, которые можно вернуть на счет.

Надежность

Хоум Кредит поддерживает достаточный уровень надежности.

Доступность

Оформить карту можно в любом регионе присутствия компании.

- Условия бесплатного обслуживанияежедневный остаток от 10 000 рублей или сумма покупок в месяц от 5 000 рублей

- Снятие наличныхв банкоматах Хоум Кредит и партнеров — бесплатно, в других банкоматах — бесплатно 5 раз в месяц

- Проценты на остатокдо 10% годовых при наличии от 5 покупок в месяц

- Бонусы за покупкибаллы Польза — 3% в избранных категориях, 1% за остальные покупки, до 20% у партнеров можно вывести на счет

- Дополнительные возможностибесконтактная оплата, поддержка Apple Pay, Samsung Pay и Google Pay

- Стоимость открытиябесплатно

- Способ оформленияв отделении банка с онлайн-заявкой

- Сроки оформления5-7 дней

Преимущества

- Простые условия обслуживания без комиссии

- Бонусные баллы можно вернуть на счет карты

- Достаточно высокие проценты на остаток

Недостатки

- Проценты начисляются только при тратах

- Число бесплатных снятий ограничено

Подробнее

Альфа-Банк / Альфа-Карта

Альфа-Банк предлагает 3 вида этого продукта. На мой взгляд, достойна внимания Альфа-Карта с преимуществами. Ее и рассмотрим в нашем обзоре.

Условия обслуживания

Ежемесячная плата за обслуживание составляет 100 ₽. Бесплатная услуга будет при соблюдении одного из условий:

- расходные операции до 10 000 ₽ за расчетный период;

- неснижаемый остаток от 30 000 ₽.

На остаток по счету начисляется либо 1 % при тратах от 10 000 ₽, либо 6 % при ежемесячных покупках от 70 000 ₽. Можно открыть Альфа-Счет, который позволяет копить деньги под 5,5 % годовых.

Снимать наличные без комиссии можно без ограничений, в том числе и за границей, в банкоматах партнеров. В других банкоматах – при условии трат на 10 000 и более руб. или остатке не менее 30 000 ₽ за расчетный период. В противном случае комиссия составит 1,5 % (минимум 200 ₽). Переводы на карточки других банков стоят 1,95 % (минимум 30 ₽), по номеру телефона или реквизитам – бесплатно.

Бонусная программа

Кэшбэк возвращается в размере 1,5 %, если сумма покупок была не менее 10 000 ₽, и 2 %, если более 70 000 ₽ в месяц. Максимальное количество баллов, которое может быть начислено, – 15 000.

После получения баллов клиент выбирает расходные операции, по которым хочет получить возврат средств за счет накопленных бонусов. Банк в течение 3 дней производит выплату.

Заключение

Мы рассмотрели топ лучших предложений от банков, которые предлагают бесплатное обслуживание дебетовых карт при определенных условиях. Их получилось 10 штук. Последние в нашем обзоре выглядят менее привлекательно по сравнению с первыми в списке.

В каком банке оформить пластиковый кошелек, зависит от цели его получения:

если вы собираетесь активно использовать его за границей, то обратите внимание на ВТБ с его мультикартой;

если главное – это копить деньги, то на сегодня самую выгодную карточку предлагает Ренессанс Кредит и его 7,5 % годовых на остаток;

для повседневного использования определите примерную сумму ваших ежемесячных трат, от которой будет зависеть процент на остаток и стоимость обслуживания.

В обзор не попали продукты популярного в стране Сбербанка. Условия у него мягко сказать не привлекательные, поэтому даже рассматривать их не стала. А какой картой пользуетесь вы? Не буду перечислять свои, чтобы не подумали, что статья заказная. У меня есть несколько карточек для разных целей. Думаю, что у вас тоже.