Кредитные карты без подтверждения дохода

Содержание:

- Другие виды кредиток Альфа-Банка

- РЖД

- CashBack

- Как оформить

- Отзывы о вкладах в банке «ВТБ»

- Часто задаваемые вопросы

- Как активировать программу лояльности «Перекресток»?

- У меня уже есть номер в программе «Клуб Перекресток», могу я получить карту с этим номером?

- Могу я перенести баллы со «старого» на «новый» номер программы «Клуб Перекресток»?

- Как и когда мне будут начислены баллы?

- Как получить приветственные баллы?

- За какие операции по карте баллы не начисляются?

- Как потратить баллы?

- Выберите вклад

- Оформления кредитной карты

- Регистрация и вход в личный кабинет

- Карта «100 Дней Без Процентов» — В Чем Подвох и Какие Подводные Камни?

- Необходимо знать

- ТОП-5 вопросов

- Отличительные особенности кредитных карт Альфа-Банка

- 5 % годовых*

- Аэрофлот

- Конвертер валют

- Итоговое сравнение кредитных карт с 18 лет

- Популярные банки

Другие виды кредиток Альфа-Банка

Карта рассрочки #вместоденег

Карта #вместоденег позволяет оплачивать покупки у партнеров Альфа-Банка в рассрочку. Как этот механизм работает? Сумма покупки делится на количество месяцев рассрочки (от 1 до 24). Не ранее, чем через 30 дней, надо внести платеж.

Ежемесячный платеж – это конкретный день в месяце (день выдачи кредитки). Посмотрите пример погашения задолженности на диаграмме.

Среди партнеров банка есть МегаФон, М.Видео, Adidas, Reebok, Эльдорадо, Перекресток, Снежная Королева и многие другие.

Тарифы и условия:

- годовое обслуживание – 0 руб.,

- кредитный лимит от 3 тыс. до 100 тыс. руб.,

- процентная ставка в период рассрочки – 0 % (при своевременном погашении долга),

- процентная ставка при нарушении условий погашения – 10 %,

- период рассрочки банка – 1 месяц,

- период рассрочки от партнеров банка – до 24 месяцев.

Cash Back

Карта для тех, кто умеет и любит пользоваться кэшбэком (возвратом части стоимости покупки):

- 10 % при оплате на АЗС,

- 5 % – кафе и рестораны,

- 1 % – остальные покупки.

Чтобы в полной мере воспользоваться правом на возврат денежных средств, надо соблюсти ряд условий:

- в месяц надо потратить от 20 000 руб.,

- максимальная сумма возврата в месяц не должна превышать 3 000 руб.

Тарифы и условия:

- годовое обслуживание – 3 990 руб.,

- кредитный лимит – до 300 тыс. руб.,

- льготный период – 60 дней,

- процентная ставка – от 25,99 %.

РЖД

Кредитная карта «РЖД» – совершая покупки по этой карте, вы копите баллы программы «РЖД Бонус», чтобы обменять их на премиальные поездки в поездах дальнего следования и «Сапсан».

Тратя от 20 000 руб. по карте ежемесячно, уже через полгода можно накопить на бесплатный премиальный билет.

- Ж/Д билеты за баллы «РЖД Бонус»

- 1,25 баллов за каждые 30руб./1 $/0,8 €

- 1000 приветственных баллов в подарок

- Кредитный лимит до 500 000 руб.

- 60 дней без % по кредиту на покупки и снятие наличных

- Годовое обслуживание от 790 руб.

- Процентная ставка от 11,99% годовых

- 0% за перевод для закрытия кредитных карт стороннего банка.

Бывает Standard, Gold, Platinum.

CashBack

Кредитная карта CashBack – Лучшая кредитная карта с кэшбэком от Альфа-Банка.

- Возвращаем 10% на карту при оплате на любых АЗС

- Возвращаем 5% при оплате в любых кафе и ресторанах

- Возвращаем 1% от остальных покупок

- Кредитный лимит до 300 000 руб.

- 60 дней без % по кредиту на покупки и снятие наличных

- Беспроцентный период начинается при первой покупке, снятии наличных или иной операции по карте

- Apple Pay и Samsung Pay

- CashBack до 36 000 руб. в год

- Скидки до 15% у партнеров

- Процентная ставка от 25,99% годовых

- Бесплатное мобильное приложение «Альфа-Мобайл»

- 0% за перевод для закрытия кредитных карт стороннего банка.

Как оформить

Альфа-Банк постарался сделать процесс оформления кредитки максимально простым и отнимающим минимум времени клиента. Уже в день обращения ему может быть выдан пластик моментальной выдачи.

Процедура оформления включает всего 4 шага:

- Подача заявки в офисе, у партнеров или через сайт

- Получение положительного решения

- Подписание документов и получение карточки

- Активация пластика

Онлайн-заявка

Онлайн-заявка – рекомендованный способ начать оформление пластика. Она позволяет получить одобрение без посещения подразделений банка. В форме электронной заявки клиенту потребуется указать:

- Ф.И.О.

- телефон

- тип карты

- регион получения пластика

- паспортные данные

- адрес по прописке

- сведения о работодателе и доходах

- желаемый кредитный лимит

- данные о документе, подтверждающем зарплату (если есть)

Visa Classic 100 дней без % Альфа-Банка

Подробнее

Кредитный лимит:

500 000 руб.

Льготный период:

100 дней

Ставка:

от

11,99%

Возраст:

от

18 до

65 лет

Рассмотрение:

1 день

Обслуживание:

от 590 рублей

Оформить

Кредитная карта AlfaTravel Альфа-Банка

Подробнее

Кредитный лимит:

700 000 руб.

Льготный период:

60 дней

Ставка:

от

23,99%

Возраст:

от

18 до

65 лет

Рассмотрение:

1 день

Обслуживание:

рублей

Оформить

Кредитная карта Сash Back Альфа-Банка

Подробнее

Кредитный лимит:

300 000 руб.

Льготный период:

60 дней

Ставка:

от

23,99%

Возраст:

от

18 до

65 лет

Рассмотрение:

1 день

Обслуживание:

3 990 рублей

Оформить

Получение

Моментальную карту можно получить сразу после одобрения заявки в офисе или на следующий день через курьера. Изготовление именного пластика занимает 1-5 дней и его также можно получить в отделении или при доставке на дом или в офис. Курьерская доставка работает во многих крупных городах. Если в городе проживания клиента нет подразделений Альфа-Банка, то финансовое учреждение может предложить получение пластика через партнеров – магазины Связной. Но в этом случае всегда выдается моментальная неименная карточка.

При получении карточки клиенту необходимо иметь при себе паспорт, а также дополнительные документы для идентификации и подтверждения дохода, указанные в заявке. Перед выдачей пластика, сотрудник банка, партнеров или курьер предложит ознакомиться с договором и подписать его. Изучать документы надо внимательно и спешить на этом этапе оформления кредитки не стоит.

Кредитная карта Халва от Совкомбанк

Подробнее

Кредитный лимит:

350 000 руб.

Льготный период:

1095 дней

Ставка:

от

%

Возраст:

от

25 до

75 лет

Рассмотрение:

30 минут

Обслуживание:

рублей

Оформить

Карта рассрочки Свобода банка Хоум кредит

Подробнее

Кредитный лимит:

300 000 руб.

Льготный период:

365 дней

Ставка:

от

%

Возраст:

от

18 до

70 лет

Рассмотрение:

15 минут

Обслуживание:

рублей

Оформить

Карта рассрочки «Совесть»

Подробнее

Кредитный лимит:

300 000 руб.

Льготный период:

365 дней

Ставка:

от

10%

Возраст:

от

18 до

70 лет

Рассмотрение:

15 минут

Обслуживание:

рублей

Оформить

Активация

Перед началом использования карты ее требуется активировать. Выдача пластика в неактивированном виде обусловлена мерами безопасности.

Доступно 3 варианта проведения активации:

- звонок в службу клиентской поддержки

- использование приложения для смартфонов

- использование интернет-банка

В процессе активации клиенту будет предложено сгенерировать ПИН-код из 4 цифр. Его следует запомнить или записать и хранить в надежном месте отдельно от карты. Применяется этот код при совершении операций в банкоматах, а также для подтверждения покупок вместо собственноручной подписи владельца пластика. При утрате ПИН-кода можно будет только совершать по карточке покупки на сумму до 1000 р. (для пластика Visa – 3000 р.) в магазинах, где терминал поддерживает платежи в одно касание. Но восстановить ПИН-код не составит труда через приложение, онлайн-банк или службу клиентской поддержки.

Отзывы о вкладах в банке «ВТБ»

Часто задаваемые вопросы

Как активировать программу лояльности «Перекресток»?

Активировать карту для накопления и списания баллов «Перекресток» не нужно, карта активна сразу после ее получения.

У меня уже есть номер в программе «Клуб Перекресток», могу я получить карту с этим номером?

Да, существующий номер программы «Клуб Перекресток» можно указать при оформлении карты. В этом случае баллы за покупки будут копиться на уже существующем бонусном счете. Узнать ваш номер в программе «Клуб Перекресток» можно в мобильном приложении «Мой Перекресток», в личном кабинете на сайте my.perekrestok.ru/login, по телефону 8-800-200-95-55 или на лицевой стороне карты «Перекресток» в левом нижнем углу.

Могу я перенести баллы со «старого» на «новый» номер программы «Клуб Перекресток»?

Да, перенести баллы можно. В случае, если при выпуске карты вы не указали имеющийся номер, на карте будет напечатан новый номер программы «Клуб Перекресток». Для переноса баллов со «старого» номера на «новый» номер необходимо позвонить по телефону «Клуба Перекресток» 8-800-200-95-55.

Как и когда мне будут начислены баллы?

Баллы начисляются ежемесячно (в начале месяца, следующего за отчетным) в зависимости от суммы трат по карте «Перекресток». Чем чаще вы используете карту в повседневной жизни, в том числе для оплаты покупок в супермаркетах «Перекресток», тем больше баллов получаете. Количество начисленных баллов можно уточнить с помощью мобильного приложения «Мой Перекресток», в личном кабинете на сайте my.perekrestok.ru/login или по телефону 8 800 200 95 55.

Как получить приветственные баллы?

Для получения приветственных баллов необходимо совершить первую покупку по карте в течение 45 дней с момента ее выпуска. В случае возврата денежных средств за оплаченные товары или услуги расчет баллов не производится.

За какие операции по карте баллы не начисляются?

Баллы не начисляются за снятие наличных и комиссии банка по карте, списанные в соответствии с действующими тарифами. Кроме того банк не начисляет баллы по операциям в казино и тотализаторах; покупку лотерейных билетов и облигаций; операциям, совершенным в пользу паевых фондов, ломбардов; по операциям с финансовыми организациями; по всем операциям, связанным с переводом денежных средств на счета/карты АО «Альфа-Банк» и других банков; по операциям, связанным с переводом денежных средств в счет увеличения остатка электронных денежных средств («Яндекс.Деньги», WebMoney, и т.д.), за операции, связанные с использованием карты в коммерческих целях: операции оплаты товаров и услуг для юридических лиц (например, покупки продовольственных товаров, мебели и т.д. в крупных гипермаркетах), по операциям, совершенным в METRO Cash&Carry, SELGROS Cash&Carry. Банк оставляет за собой право аннулировать ошибочно начисленные балы и изменить перечень операций, по которым баллы не начисляются.

Полный список кодов торговых точек (Merchand ID), по которым баллы не начисляются:

- 4812 Телефонные услуги

- 4814 Телекоммуникационные услуги

- 4829 Переводы денежных средств

- 5968 Директ-маркетинг, абонентская плата

- 6010, 6011 Операции по снятию наличных

- 6050 Денежные переводы, дорожные чеки

- 6051 Денежные переводы, дорожные чеки, казино

- 6211 Брокерские операции

- 6300 Страховые услуги

- 6529, 6530 Удаленное пополнение, внесение наличных

- 6532, 6012 Оплата финансовых услуг и комиссий за обслуживание

- 6534, 6536, 6537, 6538, 6540 Переводы денежных средств

- 7311 Рекламные услуги

- 7399 Бизнес-услуги

- 7995 Азартные игры

Как потратить баллы?

Накопленными баллами вы можете полностью или частично оплатить покупки в супермаркетах «Перекресток» и у партнеров сети. Для этого предъявите карту на кассе и попросите кассира использовать накопленные баллы для оплаты покупки. Курс списания 10 баллов = 1 рубль.

Выберите вклад

Оформления кредитной карты

Заказать выпуск карты можно дистанционным способом. Избегая очередей и транспортных затрат. Для этого необходимо заполнить несложную онлайн форму-обращение. После непродолжительной обработки полученных данных сотрудники банка назначат встречу. Далее стоит приехать в банк с необходимыми документами, сфотографироваться и получить карту «100 дней».

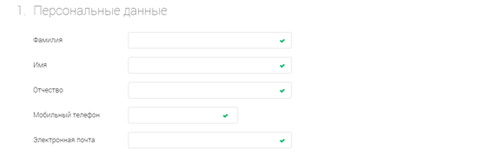

Переходим на сайт Альфа-Банка, вводим персональные данные — фамилию, имя, отчество, мобильный телефон и электронную почту:

Далее указываем паспортные данные — серию и номер, дату выдачи, код подразделения, кем выдан, дату рождения, место рождения (как в паспорте), выбираем опцию — меняли ли вы паспорт.

После этого указываем сведения о работе — название организации, ИНН, тип (работа по найму в полный или неполный день, служба, собственное дело), дату начала работы на текущем месте, должность, сферу деятельности организации, количество сотрудников, телефон организации и отдела кадров (бухгалтерии) и рабочую электронную почту.

В завершении данного пункта вводим рабочий адрес — регион, населенный пункт, улицу, дом и индекс:

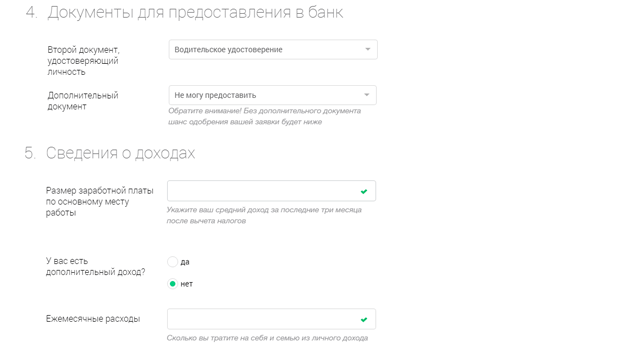

На следующей странице указываем документы для предоставления в банк — второй и дополнительный документы. Также указываем сведения о доходах — размер заработной платы по основному месту работы, если ли дополнительный доход и сумму ежемесячных доходов:

Далее указываем сумму кредитного лимита от 5 000 до 300 000 рублей:

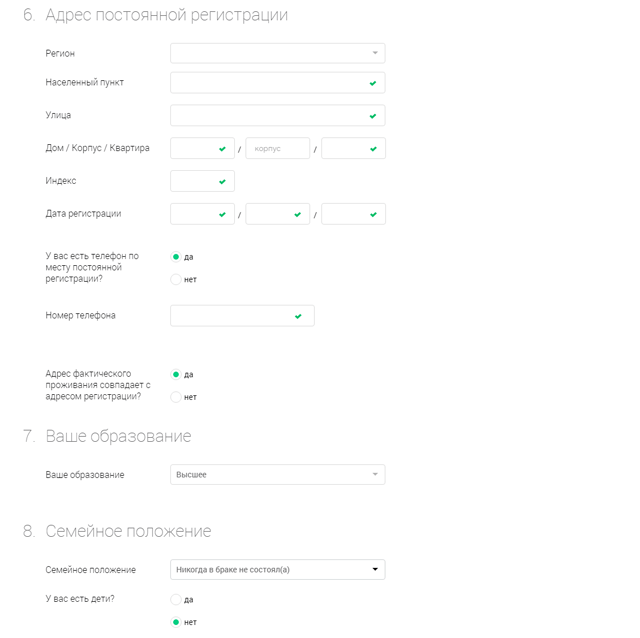

На следующем шаге вводим адрес постоянной регистрации — регион, населенный пункт, улицу, дом, квартиру, индекс, дату регистрации (из печати в паспорте), выбираем есть ли телефон по месту постоянной регистрации, вводим номер телефона и указываем совпадает ли фактическое проживание с адресом регистрации.

Далее выбираем тип образование, семейное положение и есть ли дети:

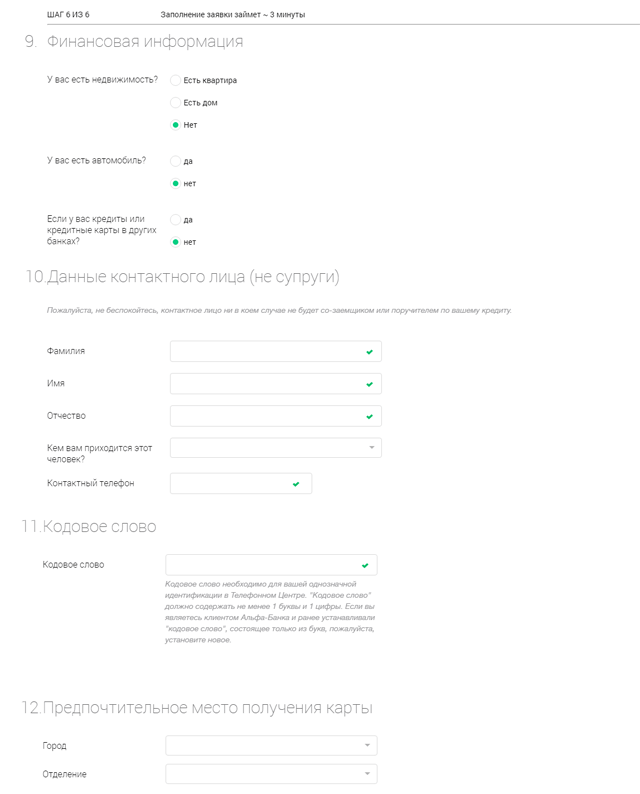

На следующем шаге указываем финансовую информацию — есть ли недвижимость, автомобиль и кредиты в других банках.

Далее указываем данные контактного лица (не супруги) — фамилию и имя, кем приходится данный человек и его контактный телефон. Контактное лицо не будет со-заемщиком или поручителем.

Придумываем кодовое слово и выбираем предпочтительное место получения карты — город и отделение:

После заполнения заявки подтверждаем номер телефона кодом из СМС:

На следующей странице в течение 150 секунд будет принято предварительное решение об одобрении заявки на кредитную карту:

Через некоторое время получаем письмо на почту с одобрением в выдаче кредитной карты:

Регистрация и вход в личный кабинет

Заявка на выдачу займа представляет собой электронную форму из четырех подразделов:

- Общая информация.

- Паспортные данные.

- Место работы.

- Личная информация.

Как осуществить вход в личный кабинет Срочно Деньги с сайта:

- Кликнуть по пункту меню «Личный кабинет», появится окно.

- Ввести номер указанного в заявке мобильного и нажать кнопку «Отправить сообщение».

- Ввести пришедший в смс код доступа.

Благодаря тому, что заемщик всегда авторизуется через номер собственного мобильного и одноразовый смс-код, он не забудет данные доступа и не столкнется с необходимостью восстановить пароль и логин. При смене данных нужно позвонить на горячую линию и пройти идентификацию, тогда оператор внесет новые данные в базу.

Заблокировать Срочнокарту, которая потерялась, следует одним из способов: отправить с мобильного, привязанного к ней, смс с текстом «Блокировка» на номер 1500 либо позвонить в службу поддержки.

Карта «100 Дней Без Процентов» — В Чем Подвох и Какие Подводные Камни?

По описанию кредитная карта выглядит довольно привлекательно. Большой кредитный лимит в комплексе с длительным беспроцентным периодом (еще и возобновляемым) позволяют пользоваться карточкой для покупки товаров практически в рассрочку.

Между тем, как и в случае с любым банковским продуктом, карте «100 дней без процентов» присущи и определенные недостатки, которые могут существенно повлиять на использование карточки.

Карта от «Альфа Банка» — Плюсы Использования «100 Дней Без Процентов»

Карта однозначно обладает существенными преимуществами. Поэтому задуматься о ее оформлении стоит. Возможности пластика позволяют немедленно получить доступ к вещам, на которые в данный момент недостаточно личных средств.

Среди преимуществ можно выделить следующие:

- Длительный беспроцентный период. Пользоваться средствами можно в течение 100 дней, без уплаты каких-либо процентов. Более того – это не одноразовое предложение. Грейс-период возобновляется после полного погашения задолженности по карточке.

- Большой кредитный лимит. Кредитный лимит, установленный по карте (речь идет о максимальных значениях), позволяет осуществлять дорогостоящие покупки.

- Простота в оформлении. Достаточно подать заявку на официальном сайте банка и прийти в отделение или заказать доставку. Заполнение анкеты занимает не более 10 минут.

- Возможность использования дистанционных сервисов управления счетами. За доступ к интернет-банку и мобильному приложению платить не нужно.

- Круглосуточные консультации от сотрудников компании. При этом клиент может направить письменный запрос или воспользоваться телефоном.

- Большое количество способов пополнения баланса карточки и, соответственно, погашения текущей задолженности.

- Картой можно воспользоваться для рефинансирования других кредиток. Пользователь имеет возможность перевести с нее средства на номера карточек других банков, после чего закрыть их. Более того, на денежные переводы также распространяется льготный период.

- Возможность обналичить до 50 000 рублей без уплаты каких-либо комиссий. Это существенное достижение, поскольку «100 дней без процентов» – кредитная карта, для которых подобные условия весьма нетипичны.

Таким образом, преимущества продукта очевидны и существенны. Фактически кредиткой можно пользоваться как картой рассрочки на 100 дней

Однако важно обратить внимание и на недостатки пластика

Карта от «Альфа Банка» — Минусы Использования «100 Дней Без Процентов»

Несмотря на все преимущества, карта обладает определенными (и не всегда очевидными) недостатками

Следует уделить внимание и им, поскольку карточка выглядит привлекательно, но может преподнести неприятные сюрпризы

Среди минусов данной карточки:

- Действительно, пользоваться средствами без уплаты процентов можно на протяжении 100 дней. Однако даже малейшая просрочка приведет к активации процентной ставки. Причем не имеет значения, сколько денег уже выплатил клиент, процент начисляется на всю потраченную сумму. Минимальный размер ставки – 11,99% (окончательный вариант определяется индивидуально).

- Несмотря на большой размер кредитного лимита, приблизится к максимальным значениям очень сложно. Этот параметр также определяется индивидуально и зависит от личности клиента, его кредитной истории и дохода. Обычно лимит не превышает размера нескольких зарплат, что сужает возможности по использованию карточки.

- Отсутствие бонусов и кэшбэка. Некритичное, но весьма неприятное обстоятельство.

- Большая стоимость годового обслуживания, а также комиссия за обналичивание денежных сумм свыше 50 000 рублей.

- Наличие минимального платежа по кредитной задолженности.

Стоит также обратить внимание на особенность снятия платы за годовое обслуживание. Она взыскивается сразу же после активации карточки

Причем используются для этого кредитные средства. Нужно помнить об этом нюансе, чтобы не платить лишние проценты.

Карта от «Альфа Банка» — Как Узнать и Увеличить Кредитный Лимит?

На все пластиковые карты этого типа распространяется такое понятие, как кредитный лимит. Это максимальное количество средств, которые банк готов выделить держателю. Данный показатель зависит от статуса клиента, его надежности, кредитного рейтинга, ежемесячного дохода. Чем он выше, тем лучше.

В случае с картой «100 дней без %» клиентам доступно от 500 000 до 1 000 000 рублей. Конкретный размер зависит от вида карты. Однако получить максимальный лимит довольно сложно, поскольку для этого необходимо обладать большим доходом и не иметь проблем с займами в прошлом.

Необходимо знать

ТарифыОписаниеГорода доставкиНеобходимые документыТребования к заемщикуЧасто задаваемые вопросы

Грейс период

100 дней

Выпуск карты

Бесплатно

Стоимость обслуживания

0 ₽ за первый год до 31.12.2020, далее от 590 ₽ в год

Снятие наличных без комиссии

До 50 000 ₽ в месяц

Максимальный кредитный лимит

500 000 ₽

Минимальная процентная ставка

11,99% годовых

Комиссия за выдачу наличных более 50 000 ₽/мес (взимается с суммы разницы)

5,9%, минимум 500 рублей

Подробнее об условиях

|

Максимальный кредитный лимит |

1 000 000 руб |

|

Беспроцентный период |

100 дней |

|

Минимальная процентная ставка |

11,99% |

|

Выпуск карты |

бесплатно |

Другие предложения по кредитным картам

По льготному периоду

По типу

По времени получения

По лимиту

По особенностям

По возрасту

С бонусами

•

Москва

•

Санкт-Петербург

А

•Астрахань

Б

•Барнаул

•Брянск

В

•Владивосток

•Волгоград

•Воронеж

Е

•Екатеринбург

И

•Иваново

•Ижевск

•Иркутск

К

•Казань

•Калининград

•Кемерово

•Краснодар

•Красноярск

Н

•Набережные Челны

•Нижнекамск

•Нижний Новгород

•Новокузнецк

•Новосибирск

О

•Омск

•Орел

•Оренбург

П

•Пенза

•Пермь

•Пятигорск

Р

•Ростов-на-Дону

С

•Самара

•Саратов

•Сочи

•Ставрополь

•Сургут

Т

•Тольятти

•Томск

•Тюмень

У

•Ульяновск

•Уфа

Х

•Хабаровск

Ч

•Чебоксары

•Челябинск

Я

•Ярославль

Документы для получения кредитной карты:

Стандартные условия

Обязательные документы:

—

паспорт гражданина РФ

и один из указанных ниже документов:

—

Заграничный паспорт

—

Водительское удостоверение

—

Свидетельство ИНН

—

СНИЛС

—

Полис ОМС

—

Ваша дебетовая или кредитная карта любого банка

Чтобы получить кредитную карту на еще более выгодных условиях, приложите справку по форме 2-НДФЛ за последние 3 месяца или справку по форме банка

При заполнении справки необходимо соблюдать следующие правила:

—

Все поля справки обязательны для заполнения

—

Срок действия «Справки о трудоустройстве и доходах физического лица» — 30 дней с даты оформления

—

Справка не должна быть выдана клиентом самому себе и/или его супругом/супругой

Владельцам зарплатных карт

Обязательные документы:

—

паспорт гражданина РФ

Если вы предоставите один из указанных ниже документов, вероятность одобрения кредита повысится:

—

Копия свидетельства о регистрации автомобиля (автомобиль не старше 4 лет)

—

Копия заграничного паспорта с информацией о поездке за рубеж за последние 12 месяцев

—

Копия лицевой стороны полиса ДМС

—

Копия полиса добровольного страхования транспортного средства «КАСКО»

—

Выписка по счету с остатком не менее 150 000 ₽

Чтобы получить кредитную карту на еще более выгодных условиях, приложите справку по форме 2-НДФЛ за последние 3 месяца

Сотрудникам компаний партнеров

Обязательные документы:

—

паспорт гражданина РФ

и один из указанных ниже документов:

—

Заграничный паспорт

—

Водительское удостоверение

—

Свидетельство ИНН

—

СНИЛС

—

Полис ОМС

—

Ваша дебетовая или кредитная карта любого банка

Чтобы получить кредитную карту на еще более выгодных условиях, приложите справку по форме 2-НДФЛ за последние 3 месяца

Вы можете получить кредит, если:

—

Вы гражданин или гражданка РФ от 18 лет и старше

—

У вас постоянный доход от 5 000 ₽ после вычета налогов

—

У вас есть контактный телефон (мобильный или домашний по месту фактического проживания)

—

У вас есть стационарный рабочий телефон или вы знаете номер телефона бухгалтерии/отдела кадров

—

У вас постоянная регистрация, фактическое проживание и место работы в городе, где есть отделение Альфа-Банка или населенных пунктах, расположенных в непосредственной близости к городу, где есть Альфа-Банк

ТОП-5 вопросов

Мне нужны наличные деньги. Как я могу воспользоваться кредитом?

Где я могу получить кредитную карту?

Что такое беспроцентный период кредитования?

Как узнать доступную сумму кредита?

Что такое минимальный платеж?

Узнать больше

Отличительные особенности кредитных карт Альфа-Банка

Одно из главных достоинств — льготный период до 100 дней, позволяющий совершать покупки без оплаты процентов. Вы платите ровно столько, сколько стоят товары или услуги. От вас лишь потребуется вовремя вносить оплату той суммы, которую вы потратили.

Это подходящий вариант для тех, у кого есть задолженность в других финансовых организациях. Просто переведите нужную сумму на карту иного банка, никаких комиссий. Карты подойдут тем, кому нужно совершить неотложную покупку, не упустить выгодное предложение или скидку.

Вы можете вывести деньги без комиссии — в месяц до 50 тыс. рублей — через удобные вам банкоматы в самых разных уголках планеты. Беспроцентный период распространяется не только на покупки по карте, но и на перевод задолженности и снятие наличных. Высокий лимит заемных средств — до 1 млн руб. — позволит решить все ваши финансовые вопросы.

Пополнить платежное средство можете бесплатно путем внесения денег через банкомат или онлайн-переводом с карты другой финансовой организации. Комиссия будет взиматься только в том случае, если безопасность платежного средства банка не обеспечивается технологией 3D-Secure.

Для отслеживания любых операций по счету разработаны удобные мобильный и интернет-банк. С их помощью вы никогда не пропустите очередной платеж. На любой возникший вопрос по обслуживанию банковского продукта оперативно ответит служба поддержки клиентов. Связаться со специалистами можно в чате или по телефону.

5 % годовых*

Аэрофлот

Кредитная карта «Аэрофлот» – расплачиваясь этой картой, вы копите мили программы

Кредитная карта «Аэрофлот» – расплачиваясь этой картой, вы копите мили программы

«Аэрофлот Бонус», чтобы потом использовать их:

- На полеты по всему миру с Аэрофлотом и 19 авиакомпаниями альянса SkyTeam

- На повышение класса обслуживания

- На товары и услуги партнеров программы

Пользуйтесь кредитом по карте без процентов 60 дней!

Бывает Standard, Gold, Platinum, World Black Edition.

- 1,1 мили Аэрофлот Бонус за 60 руб / 1 $ / 1 €

- Авиабилеты, бизнес-класс, отели, аренда машин за мили

- 500 миль в подарок

- Кредитный лимит до 500 000 руб

- Годовое обслуживание от 990 руб

- 0% за перевод для закрытия кредитных карт стороннего банка.

Конвертер валют

Итоговое сравнение кредитных карт с 18 лет

| Кредитные карты с 18 лет |

Максимальный лимит | Беспроцентный период | Процентная ставка в год | ||||

|---|---|---|---|---|---|---|---|

| 1 | Альфа-Банк (100 дней без процентов) | 500000 | 500 000 руб. | 100 | 100 дней | от 11.99 до 38.51% | от 11.99 до 38.51% |

| 2 | Тинькофф (Платинум) | 300000 | 300 000 руб. | 55 | 55 дней | от 12 до 49.9% | от 12 до 49.9% |

| 3 | Хоум Кредит (Свобода) | 300000 | 300 000 руб. | 51 | 51 день | от 17.9 до 34.8% | от 17.9 до 34.8% |

| 4 | МТС Банк (МТС Кэшбэк) | 299999 | 299 999 руб. | 111 | 111 дней | от 11.9 до 25.9% | от 11.9 до 25.9% |

| 5 | Росбанк (Можно все) | 1000000 | 1 000 000 руб. | 62 | 62 дня | от 26.9 до 29.9% | от 26.9 до 29.9% |

| 6 | Тинькофф (Драйв) | 700000 | 700 000 руб. | 55 | 55 дней | от 15 до 39.9% | от 15 до 39.9% |

| 7 | Тинькофф (All Airlines) | 700000 | 700 000 руб. | 55 | 55 дней | от 15 до 39.9% | от 15 до 39.9% |

| 8 | Росбанк (120 под ноль) | 1000000 | 1 000 000 руб. | 120 | 120 дней | от 25.9 до 37.9% | от 25.9 до 37.9% |

| 9 | Кредит Европа Банк (Urban Card) | 600000 | 600 000 руб. | 55 | 55 дней | от 29.3 до 59.9% | от 29.3 до 59.9% |

| 10 | Кредит Европа Банк (Card Credit Plus) | 600000 | 600 000 руб. | 55 | 55 дней | от 29.3 до 29.9% | от 29.3 до 29.9% |

| 11 | УБРиР (Хочу больше) | 700000 | 700 000 руб. | 120 | 120 дней | от 17 до 29.9% | от 17 до 29.9% |

| 12 | Быстроденьги (Быстрокарта) | 100000 | 100 000 руб. | дней | от 0.85 до 310% | от 0.85 до 310% | |

| 13 | Тинькофф (One Two Trip) | 700000 | 700 000 руб. | 55 | 55 дней | от 15 до 39.9% | от 15 до 39.9% |

| 14 | Тинькофф (All Games) | 700000 | 700 000 руб. | 55 | 55 дней | от 15 до 39.9% | от 15 до 39.9% |

| 15 | Тинькофф (AliExpress) | 700000 | 700 000 руб. | 55 | 55 дней | от 15 до 39.9% | от 15 до 39.9% |

| 16 | Тинькофф (Lamoda) | 700000 | 700 000 руб. | 55 | 55 дней | от 15 до 39.9% | от 15 до 39.9% |

| 17 | Тинькофф (Google Play) | 700000 | 700 000 руб. | 55 | 55 дней | от 15 до 39.9% | от 15 до 39.9% |

| 18 | Тинькофф (eBay) | 700000 | 700 000 руб. | 55 | 55 дней | от 23.9 до 29.9% | от 23.9 до 29.9% |

| 19 | Тинькофф (Рандеву) | 700000 | 700 000 руб. | 55 | 55 дней | от 15 до 39.9% | от 15 до 39.9% |

| 20 | Альфа-Банк (Aeroflot Platinum) | 1000000 | 1 000 000 руб. | 60 | 60 дней | от 23.99 до 38.5% | от 23.99 до 38.5% |

| 21 | ЮниКредит Банк (АвтоКарта Black Edition) | 1200000 | 1 200 000 руб. | 55 | 55 дней | 20.9% | 20.9% |

| 22 | Тинькофф (WWF) | 700000 | 700 000 руб. | 55 | 55 дней | от 15 до 39.9% | от 15 до 39.9% |

| 23 | Почта Банк (Марки) | 1500000 | 1 500 000 руб. | 60 | 60 дней | от 21.1 до 39.9% | от 21.1 до 39.9% |

| 24 | Почта Банк (Зеленый мир) | 1500000 | 1 500 000 руб. | 60 | 60 дней | от 22.9 до 39.9% | от 22.9 до 39.9% |

| 25 | МКБ (Можно больше) | 800000 | 800 000 руб. | 123 | 123 дня | от 21 до 34% | от 21 до 34% |

| 26 | Банк Нейва (Visa ) | 500000 | 500 000 руб. | 100 | 100 дней | от до 29.2% | от до 29.2% |

| 27 | Почта Банк (Пятерочка) | 500000 | 500 000 руб. | 60 | 60 дней | от 22.9 до 39.9% | от 22.9 до 39.9% |

| 28 | Почта Банк (Элемент 120) | 1500000 | 1 500 000 руб. | 120 | 120 дней | от 22.9 до 39.9% | от 22.9 до 39.9% |

| 29 | Кукуруза (World MasterCard PayPass Black) | 300000 | 300 000 руб. | 55 | 55 дней | 24.9% | 24.9% |

| 30 | Кукуруза (MasterCard Standard) | 300000 | 300 000 руб. | 55 | 55 дней | 24.9% | 24.9% |

| 31 | Тинькофф (Яндекс Плюс) | 700000 | 700 000 руб. | 55 | 55 дней | от 15 до 39.9% | от 15 до 39.9% |

| 32 | АТБ (Фреш) | 50000 | 50 000 руб. | 56 | 56 дней | от до 28% | от до 28% |

| 33 | Альфа-Банк (100 дней без процентов Gold) | 700000 | 700 000 руб. | 100 | 100 дней | от 11.99 до 38.51% | от 11.99 до 38.51% |

| 34 | Восточный Банк (Просто карта) | 120000 | 120 000 руб. | 1830 | 1830 дней | от до 20% | от до 20% |

| 35 | МТС Банк (Детский мир) | 299999 | 299 999 руб. | 51 | 51 день | от 24.9 до 27% | от 24.9 до 27% |

| 36 | Вятка-банк (Максимум) | 8000000 | 8 000 000 руб. | дней | от 8.8 до 24% | от 8.8 до 24% | |

| 37 | МТС Банк (МТС Деньги Weekend для зарплатных клиентов) | 400000 | 400 000 руб. | 51 | 51 день | от 19.9 до 27% | от 19.9 до 27% |

| 38 | Росбанк (Mastercard Black Edition #120подНОЛЬ) | 2000000 | 2 000 000 руб. | 62 | 62 дня | 23.9% | 23.9% |

| 39 | Тинькофф (Магнит) | 700000 | 700 000 руб. | 55 | 55 дней | от 15 до 49.9% | от 15 до 49.9% |

| 40 | Тинькофф (Avon) | 300000 | 300 000 руб. | 55 | 55 дней | от 12 до 49.9% | от 12 до 49.9% |

| 41 | Тинькофф (All Airlines Black Edition) | 2000000 | 2 000 000 руб. | 55 | 55 дней | от 12 до 39.9% | от 12 до 39.9% |

Популярные банки

Русский Стандарт

Совкомбанк

Альфа-Банк

УБРиР

Тинькофф

Этапы получения кредитной карты

1Выберите подходящий банк

2Нажмите кнопку «Оформить»

3 Заполните заявку на сайте банка

Многие банки начинают оформление кредитных карт уже с 18 лет. В этом возрасте человек может завести себе карточку с небольшим лимитом для оплаты различных покупок, в том числе в интернете, вместо потребительского кредита. Оформить кредитную карту для студентов можно онлайн с доставкой на руки или в ближайшее отделение банка. Мы собрали здесь все кредитки, которые можно оформить с 18 лет. При выборе учитывайте размер лимита, льготный период, процентную ставку и дополнительные условия.

Преимущества

-

Карты для молодежи не требуют большого пакета документов.

-

Такие предложения подойдут студентам и тем, кто работают официально.

-

Для кредиток действуют различные скидки и бонусы.

Недостатки

-

Не во всех банках можно получить карту с 18 лет.

-

Часто для оформления все еще требуется подтвердить свою платежеспособность.