Как рассчитать пенсию по старости

Содержание:

- Каковы условия назначения страховой пенсии по старости на общих основаниях?

- Как получить кнопку «Продвигать»?

- Мировая капитализация пенсионных счетов

- Направления совершенствования пенсионной системы в РФ

- Из каких средств формируется фонд

- Что нужно делать

- Структура пенсионной системы Российской Федерации

- Что означает повышение пенсионного возраста правительством

- Пенсия за рубежом

- История

- 2015

- Негосударственное пенсионное обеспечение — что это?

- Функции пенсионного фонда РФ

- Пенсионная система России в царское время

- Стимулы к дополнительному вкладу

- Как рассчитывается пенсия

Каковы условия назначения страховой пенсии по старости на общих основаниях?

1. Достижение установленного возраста:

-

по общему правилу это 60 лет для мужчин и 55 лет для женщин;

-

исключение составляют лица, замещающие государственные и муниципальные должности, а также государственные и муниципальные служащие: для них с 2017 г. установлен повышенный возраст выхода на пенсию, который в 2018 г. составляет 61 год для мужчин и 56 лет для женщин. Этот возраст будет ежегодно повышаться на 6 месяцев, пока не достигнет для мужчин в 2026 г. 65 лет и для женщин в 2032 г. 63 лет.

Возраст, по достижении которого назначается страховая пенсия по старости лицам, замещающим государственные и муниципальные должности, и государственным и муниципальным служащим

|

Год |

Возраст |

|

|---|---|---|

| Мужчина | Женщина | |

| 2017 | 60 лет и 6 месяцев | 55 лет и 6 месяцев |

| 2018 | 61 год | 56 лет |

| 2019 | 61 год и 6 месяцев | 56 лет и 6 месяцев |

| 2020 | 62 года | 57 лет |

| 2021 | 62 года и 6 месяцев | 57 лет и 6 месяцев |

| 2022 | 63 года | 58 лет |

| 2023 | 63 года и 6 месяцев | 58 лет и 6 месяцев |

| 2024 | 64 года | 59 лет |

| 2025 | 64 года и 6 месяцев | 59 лет и 6 месяцев |

| 2026 | 65 лет | 60 лет |

| 2027 | 65 лет | 60 лет и 6 месяцев |

| 2028 | 65 лет | 61 год |

| 2029 | 65 лет | 61 год и 6 месяцев |

| 2030 | 65 лет | 62 года |

| 2031 | 65 лет | 62 года и 6 месяцев |

| 2032 и последующие годы | 65 лет | 63 года |

2. Наличие установленной продолжительности страхового стажа. В 2018 г. для назначения страховой пенсии по старости требуется 9 лет страхового стажа. Необходимая продолжительность страхового стажа с 2015 г. ежегодно увеличивается на 1 год. Увеличение продолжится до 2024 г., когда продолжительность страхового стажа составит 15 лет.

| Годы | Требуемый страховой стаж |

|---|---|

| 2015 | 6 |

| 2016 | 7 |

| 2017 | 8 |

| 2018 | 9 |

| 2019 | 10 |

| 2020 | 11 |

| 2021 | 12 |

| 2022 | 13 |

| 2023 | 14 |

| 2024 | 15 |

3. Наличие определенной величины индивидуального пенсионного коэффициента (ИПК). В 2018 г. для назначения страховой пенсии по старости необходим ИПК 13,8. Величина ИПК, необходимая для установления страховой пенсии по старости, с 2015 г. ежегодно увеличивается на 2,4. Увеличение продолжится до 2025 г., когда величина ИПК составит 30.

Как получить кнопку «Продвигать»?

Чтобы вам стала доступна кнопка «Продвигать» нужно подключить бизнес-аккаунт в Инстаграм или аккаунт автора. Для этого надо иметь страницу на Фейсбук, зайти в Настройки профиля Инстаграма и в разделе Аккаунт «Переключиться на профессиональный аккаунт» и после приветственных окон привязать страницу к аккаунту Фейсбука.

Далее укажите категорию вашего профиля. Категорией может быть продукт, книги, люди, спорт, телевидение, фильмы, блоги и прочее.

Проверьте контактную информацию – номер телефона. Нажмите «Готово». Помните, что, переделывая свой профиль в бизнес-аккаунт вы не сможете скрывать свои фото, видео и истории – страница будет доступна всем.

Как только вы подключите бизнес-аккаунт, под каждой публикацией будет появляться новая строчка – это значит, что кнопка «Продвигать» в Инстаграме стала вам доступна.

Мировая капитализация пенсионных счетов

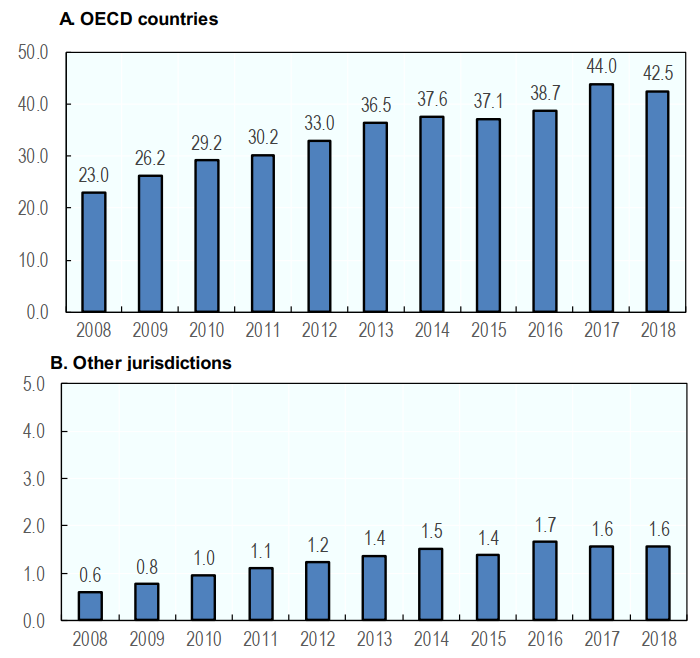

Вот как по данным организации распределяется капитализация пенсионных счетов в мире:

Распределение следующее:

Итого, в зоне ОЭСР 7 из 36 стран заняли более 90% всех пенсионных активов. Интересно сравнить диаграмму выше с общей капитализацией ценных бумаг в мире на конец ноября 2019:

Как видно, корреляция весьма высокая, хотя и неполная. Так, доля рентных активов США и Великобритании несколько выше общей капитализации их бумаг, что положительно характеризует пенсионные системы этих стран — средний пенсионер в них может чувствовать себя вполне защищенным. Еще лучше выглядят Австралия, Канада и Нидерланды. Неплоха Япония, однако капитализация ее активов выше. Общая капитализация пенсионного рынка в мире в динамике:

На конец 2018 года капитал стран зоны ОЭСР составил 42.5 трлн. долларов, тогда как общий объем рынка вне зоны ОЭСР оказался лишь 1.6 трлн. $, т.е. более чем в 25 раз ниже. Правда, он показал несколько больший рост: в первом случае он был меньше, чем в два раза, тогда как у стран вне ОЭСР составил 2.5.

Направления совершенствования пенсионной системы в РФ

В целях

совершенствования системы пенсионного обеспечения, представляется более

эффективным использование цивилизационной парадигмы (подхода). Суть

предлагаемого подхода состоит в том, что умножение и укрепление человеческого

ресурса российской цивилизации в ситуации острого дефицита в ней количества и

качества человеческого ресурса – в сравнении с другими конкурентными

цивилизациями (США, ЕС, Китаем и проч.) – должно стать важнейшей национальной задачей.

В рамках цивилизационной

парадигмы приращение человеческого ресурса РФ и российской цивилизации в целом

предполагает решение следующих основных задач:

— обеспечение поддержки

материнства и детства («пенсия» в данном случае должна учитывать родительский

вклад людей и быть одним из мотиваторов для женщин, рождающих и усыновляющих

детей); аналогичным образом она может быть и мотиваторов для мужчин находиться

как можно дольше в браке с одной женщиной;

— блокировка утечки

кадров за рубеж (финансовая мотивация – пенсионная защита специалистов в

старости: учет в пенсионных выплатах не только стажа и профиля работы, но также

уровня образования, ученой степени, наличия изобретений и т.п.);

— закладка мотиваций у

работников служить и работать честно, без воровства, а также служить в силовых

структурах, а также работать в тех или иных жизненно важных для государства

сферах (на госслужбе, в школах, в северных и восточных регионах и т.п.);

— стимулирование

владельцев бизнеса выдавать зарплату работникам в белую и платить все налоги,

— стимулирование спроса

через безналичное поступление средств на счета пенсионеров.

Помимо этого,

пенсионная реформа должна предполагать:

— сокращение расходной

части вплоть до упразднения (в течение 5-7 лет) нынешних государственных

пенсионных фондов и их раздутых аппаратов как рудимента с заменой этой системы

вороватых посредников системой прямых выплат государства пенсионерам или детей

родителям);

— соответствующее

сокращение вплоть до упразднения налога в пенсионные фонды и, таким образом,

снятие драконовского налога с бизнеса плюс ликвидация серых и черных зарплатных

схем;

— стимулирование

системы негосударственных добровольных накоплений, в первую очередь, через

банковские счета (как, к примеру, в Сингапуре);

— разделение пенсионных

выплат на две составляющие: постоянную и переменную (бонусную).

То есть, так называемые пенсии могут и должны стать одним из важнейших инструментов управления демографическим ресурсом (а заодно — одним из драйверов экономического развития).

Таким образом, пенсионная система России в настоящий момент состоит из трех основных уровней: обязательное пенсионное страхование; государственное пенсионное обеспечение; негосударственное (добровольное) пенсионное обеспечение. Современная национальная пенсионная система России характеризуется совокупностью правовых, экономических и организационных институтов и норм, объединенных общей целью – предоставление гражданам материального обеспечения в виде пенсии.

Просмотров 10 742

Из каких средств формируется фонд

Основой современной пенсионной системы РФ является принцип солидарности поколений. Это означает, что денежные средства, которые выплачиваются ПФР в качестве материального обеспечения пенсионеров, поступают, преимущественно, за счет взносов ныне работающих граждан. Им же будет выплачиваться пенсия за счет взносов последующих поколений.

Данный принцип имеет определенные изъяны, к примеру, стремительное увеличение числа граждан пенсионного возраста относительно количества работающих, однако действенной альтернативы ему пока что нет.

Итак, основным источников средств, за счет которых формируется фонд, являются страховые взносы. В соответствии с законом их платят работодатели за своих сотрудников.

Какой-либо единой, фиксированной суммы страховых взносов в данном случае не предусмотрено, поскольку она зависит непосредственно от уровня заработной платы работников составляя 22% от нее.

Перечисленные средства конвертируются в ИПК, параметр которого влияет на возможность получения страховой пенсии в будущем, а также на ее размер.

Важно! Индивидуальные предприниматели, хоть и являются физическими лицами, однако обязаны перечислять взносы сами за себя за своих сотрудников (при наличии) в самостоятельном порядке. За неисполнение обязанностей по уплате страховых взносов для организаций-работодателей предусмотрены штрафные санкции

За неисполнение обязанностей по уплате страховых взносов для организаций-работодателей предусмотрены штрафные санкции.

Кроме страховых взносов, которые и формируют подавляющая часть бюджета фонда, финансирование последнего происходит также из следующих источников:

- добровольные переводы граждан (в дополнение к обязательным взносам);

- перечисления из бюджета Российской Федерации.

Что нужно делать

Для начала необходимо определиться с приоритетами: мы хотим вечно заниматься затыканием дыр, убивая при этом экономику, или, пусть медленно, но все-таки решать самую масштабную проблему современной России? На мой взгляд, в любой вариант реформ должны быть положены следующие условия и принципы:

- Отмена налогов на фонд оплаты труда для работодателя. Налоговым агентом должен стать вместо работодателя сам человек. Только в том случае, если малый бизнес получит возможность развиваться, получит средства для инвестиций, будет избавлен от необходимости вести бессмысленный учет кадров и отчетность по сотрудникам перед внебюджетными фондами, появится шанс на экономическое развитие и создание рабочих мест.

- Превращение пенсионной системы в инвестиционный механизм. Выстроить систему экономических, политических и правовых гарантий долгосрочного функционирования пенсионных фондов. Обеспечить возможность прямых и портфельных инвестиций в широкий спектр ценных бумаг и секторов экономики.

- Переход к накопительной системе. Возможность выбора форматов накоплений, включая модель для граждан младше 40 лет с отменой для них государственной пенсии и необходимости финансировать нынешних пенсионеров по принципу солидарности поколений.

- Увеличение пенсионного возраста только одновременно с существенным увеличением размера пенсий, чтобы покупательная способность пожилых оказывала положительное влияние на модель потребления.

- Настоящая федерализация страны, позволяющая регионам и муниципалитетам самостоятельно управлять налогами, повышать инвестиционную привлекательность.

- Частичный, но существенный демонтаж лишних функций на федеральном уровне власти. Приватизация госсектора экономики, снятие с государства лишних бюрократических и контролирующих функций, выстраивание системы, в которой коммерческие инвестиции придут в самые важные для человека сферы — образование и здравоохранение.

Дмитрий Холявченко, специально для Тайги.инфо

Структура пенсионной системы Российской Федерации

Основная задача пенсионной системы – поддержание сбалансированного бюджета ПФ, регулярные выплаты гражданам, вышедшим на пенсию. Представляет собой совокупность трех групп.

- Государственная. Распределение средств проводится среди четко ограниченного круга населения. Формируется за счет бюджета страны, оплату проводит ПФ.

- Обязательное страхование. Оплата по группе проводятся из ПФ и негосударственных фондов. Пополнение осуществляется за счет обязательных взносов, проводимых работодателями. Это самый распространенный тип пенсии, которую получают практически все граждане страны.

- Негосударственное обеспечение. Выплаты проводятся только в том случае, если с фондом был заключен договор, проводились регулярные взносы от гражданина или работодателя.

Последний вид пенсионной системы – новшество для нашей страны и не пользуется доверием у наших граждан. Но она способна обеспечить достойный уровень жизни после выхода на заслуженный отдых.

Что означает повышение пенсионного возраста правительством

Страна много лет жила за счет нефтегазовой ренты, постепенно проедая свое будущее и накапливая проблемы. Как и любая петрократия, путинская Россия вместо решения проблем занималась практиками, которые скорее напоминают карго-культ или шаманизм. Причем, планирование государственной экономической политики, базирующейся на надежде на рост цен на углеводороды, сопровождается одновременно уверенностью в том, что государство способно вручную управлять сложнейшими процессами, принципы функционирования которых непонятны. Накопительные взносы россиян изымали на Крым, а теперь — после выборов — уже даже этого становится недостаточно.

Грядущее повышение пенсионного возраста это — инстинкт самосохранения (впервые за долгое время), включившийся у власти, исходя не из мнимых угроз, а из реальной проблематики. Однако возможность действительно решить проблему таким способом вызывает огромные сомнения.

Во-первых, увеличение пенсионного возраста — это просто способ затыкания дыр в бюджете ПФР. Оно не решит проблему снятия с бизнеса чрезмерных налогов на ФОТ. Тем более, что обсуждается уже, по сути, одновременно повышение и пенсионного возраста, и размера налогов на фонд оплаты труда. И даже повышение НДС.

Во-вторых, повышение пенсионного возраста не решает проблему экономического базиса для существования пенсионной системы. То есть, превращение пенсионной системы, пусть и в отдаленном, но известном, будущем, в эффективный инвестиционный механизм.

В-третьих, повышение пенсионного возраста не увязывается с постепенным переходом на накопительную пенсию, предполагающим уход в перспективе от экономического неэффективного принципа солидарности поколений к модели, при которой гражданин может обеспечить себе пенсию без помощи государства и иметь возможность использовать ее как капитал.

В-четвертых, повышение пенсионного возраста не связано с повышением размера пенсии, которое остро необходимо не только потому, что за последние годы отсутствия экономической политики и неадекватного поведения России на внешнеполитической арене наши пенсионеры превратились в нищих людей. Но и потому, что только достойный размер пенсии будет способствовать модели потребления, которая обеспечит и текущее функционирование продуктового ритейла с фармацевтикой, и развитие экономики.

В-пятых, российские бюджетные учреждения и госсектор — это не только исторически сложившиеся способы внеэкономического снижения показателей безработицы, но и мощнейшие лоббисты своих интересов перед бюджетом. Опыт российских реформ показывает, что освобождение федерального бюджета от необходимости в таких масштабах субсидировать Пенсионный фонд приведет не к сокращению бюрократии, снижению налогов и трат, а к росту государственных расходов на «великие» стройки, «инновации», очередные «национальные проекты» и иные способы распила средств.

В-шестых, никто в здравом уме не сомневается, что повышение пенсионного возраста — лишь один из инструментов выкачивания денег из населения и региональных бюджетов в условиях выпадающих доходов. Есть и другие. Такие, например, как концессии, с помощью которых регионы и города отдаются на откуп монополиям.

В-седьмых, не надо забывать, что российское государство — довольно слабое, и в случае серьезных волнений не всегда способно жестко разгонять акции протеста. Причем, одно дело — разгонять и не согласовывать антикоррупционные митинги, а другое дело — протест, происходящий по модели протеста против монетизации льгот. Также не стоит забывать, что значительная часть пенсионеров просто не в курсе, что митинги надо заявлять заранее, а дороги перекрывать нельзя.

Таким образом, на мой взгляд, решение федеральных властей о повышении пенсионного возраста можно считать адекватной реакцией на сложившуюся ситуацию. И, тем не менее, — это просто способ затыкания дыр.

Справедливости ради следует отметить, что и российская оппозиция предлагает (из-за страха и желания поймать протестную волну) меры вовсе не являющиеся решением проблемы. Так, уже универсальным стало предложение по ликвидации дефицита Пенсионного фонда путем перенаправления дивидендов государственных корпораций и налога на добычу полезных ископаемых. По сути, это хоть и логичный и безопасный для общества подход, но не более чем такой же временный способ выгадать немного времени, не решая проблему в корне.

Пенсия за рубежом

США

В США пенсия равна в среднем $1350, если стаж работника не менее 35 лет. Если стаж меньше, то пенсия всего $845. При этом до 40% американцев вносят деньги в НПФ.

При взносе в год $10000 через 10 лет можно иметь добавку к пенсии в $800. Кроме того, многие американцы имеют корпоративную добавку к пенсии, что составляет в среднем $500.

Для наемных работников пенсионные взносы равны семь с половиной процентов. Столько же платит работодатель.

Швеция

В среднем пенсия составляет 980 евро. При небольшом трудовом стаже и сроке проживания в стране в 40 лет можно получить социальную пенсию в 750 евро и пособие на оплату жилья.

Кроме того, до 90% шведов получают доплаты от частных ПФ, которые финансируются компаниями, поощряющими таким образом своих работников.

Германия

В Германии пенсионные взносы составляют 20%, из которых половину платит работодатель. На пенсию немцы уходят в 65 лет. Ограничением в системе является то, что взносы платятся с суммы не более $6000 в месяц. Остальные взносы они платят обычно в частные фонды страхования. В результате пенсия может доходить до 70% от заработка. Но для этого надо иметь стаж работы не менее 12 лет.

История

Впервые пенсии начали выплачиваться во Франции офицерам–морякам в 1673 году, а в 1790 году там же начали платить пенсию госслужащим. Пенсионное обеспечение населения во Франции появилось в 1910 году, в Германии в 1890 году, а в Англии — в 1908 году. В дореволюционной России пенсионное обеспечение существовало только для некоторых слоев чиновников и военных.

В СССР положение о пенсиях был принято в 1930 году, а в 1932 году был установлен существующий по настоящее время возраст пенсионеров.

Окончательно система была утверждена в 1956 году соответствующим законом о пенсионном обеспечении.

2015

С 1 января 2015 года вступили в силу основные законы Пенсионной реформы 2015 и, в частности, два базовых федеральных закона от 28.12.2013 № 400-ФЗ «О страховых пенсиях» и № 424-ФЗ «О накопительной пенсии».

Трудовая пенсия по старости с 1 января 2015 года трансформировалась в два самостоятельных вида пенсии:

Новые правила расчета пенсии с 2015 года применяются только к страховой части трудовой пенсии (по старой терминологии).

С 1 января 2015 года в России действует новый порядок формирования и расчета страховой пенсии. Страховая пенсия рассчитывается не в рублях, как раньше, а в, так называемых, пенсионных коэффициентах или баллах.

Возможность выбора варианта пенсионного обеспечения.

До конца 2015 года, граждане, у которых накопительная часть трудовой пенсии (теперь накопительная пенсия) формировалась не в НПФ или управляющей компании, а в Пенсионном фонде РФ, должны определиться и выбрать вариант своего пенсионного обеспечения:

ü сохранить и накопительную пенсию и страховую пенсию или

ü полностью перейти только на страховую пенсию, а от накопительной пенсии отказаться.

Начала свою работу система гарантирования прав застрахованных лиц в отношении пенсионных накоплений в НПФ. В соответствии с данным законодательством создана двухуровневая система гарантирования прав застрахованных лиц, которая включает:

ü резервы по обязательному пенсионному страхованию, формируемые в каждом НПФ, и

ü общенациональный гарантийный фонд, который объединит всех участников системы обязательного пенсионного страхования.

Ваc также может заинтересовать:

-

Как формируется пенсия?

-

Закон о пенсионном обеспечении

-

Реформа пенсионной системы в России

-

Пенсионное обеспечение в РФ

-

Пенсионная реформа 2013. Изменения пенсионной системы в 2013-2014 годах

-

Изменения пенсионной системы в 2013 году. Пенсионная реформа

-

Принципы работы негосударственных пенсионных фондов (НПФ)

Негосударственное пенсионное обеспечение — что это?

Негосударственное пенсионное обеспечение является добровольным видом накоплений гражданина, выплачиваемых ему в период нетрудоспособности. Добровольное пенсионное обеспечение может быть инициировано как сотрудником, так и работодателем в рамках заключенных договоров на корпоративные пенсионные продукты для сотрудников. Такое обеспечение служит цели обеспечить достойный уровень жизни после наступления нетрудоспособного возраста, и, в отличие от трудовой пенсии, при таком способе накопления не предъявляются требования к стажу деятельности работника.

Заключение договоров на добровольную пенсию не отменяет распространения на вас действия обычных норм пенсионного обеспечения, т.е. pаконодательно разрешено одновременное получение государственной пенсии и пенсии, сформированной за счет добровольных отчислений.

Заключение договора с представителем негосударственного пенсионного обеспечения (фонда) предполагает доверие ваших вложений данному фонду, который распоряжается вашими деньгами по своему усмотрению, и инвестирует в прибыльные и растущие отрасли и сферы экономической деятельности. Законодательно закреплена обязанность и ответственность фондов по возврату денежных средств вкладчику.

Негосударственные пенсионные фонды осуществляют услуги как для физических лиц (индивидуально), так и в рамках заключенных договоров по обслуживанию с юридическими лицами (каждый сотрудник имеет лицевой счет, где отражаются суммы взносов и накопление).

Такой вид обеспечения формирует социальный пакет организации, который является несомненным преимуществом для сотрудников при прочих равных условиях. Причем, средства могут накапливаться путем добровольных взносов физлица, а также напрямую вычитаться из заработной платы – по вашему усмотрению.

Средства по негосударственному пенсионному обеспечению, согласно действующему законодательству, могут наследоваться правопреемниками физического лица.

Данные фонды негосударственной пенсии могут также осуществлять деятельность в рамках обязательного страхования, т.е. Принимать вместе с государством участие в обеспечении пенсией физических лиц на условиях партнерства. Что решает важнейшую социальную задачу.

Функции пенсионного фонда РФ

К социально-значимым функциям пенсионного фонда РФ можно отнести:

-

Назначение и выплата пенсий;

-

Ведение учета средств, поступающих на счета;

-

Назначение и реализация социальных выплат определенным категориям граждан: инвалидам, Героям Советского Союза, Героям РФ, ветеранам и т.д.

-

Взаимодействие со страхователями и работодателями;

-

Взыскание недоимок по пенсионным отчислениям;

-

Оформление и выдача материнских сертификатов;

-

Выплата средств материнского капитала;

-

Управление накопленными в системе деньгами с помощью государственной управляющей компании;

-

Установление федеральных социальных доплат, чтобы довести совокупный доход до размера прожиточного минимума;

-

Реализация государственных программ по совместному финансированию пенсий для населения.

Пенсионная система России в царское время

Практика наделения своих воинов появилась еще в древние времена. В старинных летописях можно встретить сведения о наделении князьями и воеводами своих подданных, участвовавших в военных походах или охраняющих владения князя, пожизненным денежным довольствием или земельным наделом.

Со временем такая практика становилась все более популярной, и стала распространяться не только на военных, но и на государственных служащих.

С развитием промышленного производства, строительством многочисленных заводов и железных дорог, многочисленными увечьями рабочих при строительстве, появилась и необходимость уплаты пособий. Во второй половине 19 века был принят закон, обязывающий владельцев частных заводов и частных железных дорог формировать отчисления из заработной платы рабочих, и за счет этих денег, в случае получения увечья или профессионального заболевания, выплачивать пособия.

С приходом советской власти все накопленные деньги были национализированы в бюджет молодой социалистической республики, «в общий котел».

Стимулы к дополнительному вкладу

Работающим в СССР надбавка в 10 рублей за каждый год после пенсионного возраста (до 4 лет), если в эти годы не получал пенсии, в России — 10% за каждый год (до 3 лет). Кроме того, полагались надбавки к пенсии работникам с продолжительным стажем: от 10% до 20% к пенсии по старости, от 10% до 15% к пенсии по инвалидности (инвалидам I и II групп по общему заболеванию) и от 10% до 15% к пенсии по потере кормильца в случае его смерти от общего заболевания.

В России также было предусмотрено увеличение пенсии по старости на 1% заработка за каждый год, проработанный сверх необходимого общего стажа, и 1% за каждый год сверх профессионального стажа – но не более 20% в сумме. В 1992 это положение было распространено на пенсию по инвалидности.

В 1990 в СССР было введено добровольное пенсионное страхование с государственным софинансированием – для этого был создан специальный фонд в Госстрахе СССР, формируемый пополам госбюджетом и личными взносами. Работодатели при этом могли – полностью или частично – возмещать работникам эти личные взносы. Таким образом, новая программа представляла собой гибрид государственной, частной и корпоративной пенсии. Однако советский пенсионный закон после принятие российского в том же 1990 году перестал применяться, и софинансирование добровольных взносов в России было на почти 20 лет забыто.

Как рассчитывается пенсия

Наша будущая пенсия может состоять из одной части – страховой или двух частей: страховой и накопительной.

На размер страховой пенсии влияют:

- трудовой стаж;

- размер заработка;

- готовность обратиться за пенсией позже положенного по закону срока;

- годы в декретном отпуске, на военной службе по призыву.

Страховая пенсия рассчитывается по формуле.

В индивидуальном коэффициенте зафиксированы права на получение страховой пенсии. Именно его размер зависит от гражданина. Но государство ограничило максимальное значение ИПК. В 2019 году – это 9,13 балла, в 2020 году – 9,57 балла и в 2021 году – 10 баллов. На величину ИПК влияет вариант выбранного пенсионного обеспечения.

Чем позднее вы обратитесь за пенсией, тем выше будет фиксированная выплата и ИПК. Например, если вы заявите о своем праве на пенсионные выплаты через 4 года, то фиксированная часть вырастет на 27 %, а ИПК на 34 %. Если позже на 10 лет, то фиксированная часть увеличится в 2,11 раза, а ИПК – в 2,32 раза.

| Превышение над сроком выхода на пенсию по закону | Рост фиксированной выплаты, % | Рост ИПК, % |

| 1 | 5,6 | 7 |

| 2 | 12 | 15 |

| 3 | 19 | 24 |

| 4 | 27 | 34 |

| 5 | 36 | 45 |

| 6 | 46 | 59 |

| 7 | 58 | 74 |

| 8 | 73 | 90 |

| 9 | 90 | 109 |

| 10 | 111 | 132 |

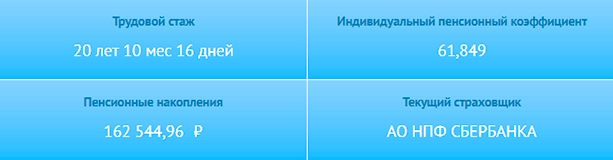

Накопленный коэффициент можно посмотреть на сайте Пенсионного фонда. Для этого надо создать личный кабинет. Можно воспользоваться логином и паролем от сайта Госуслуги. Вот так выглядит эта информация.

В личном кабинете с помощью пенсионного калькулятора можно спрогнозировать свою будущую пенсию. Например, по моим данным: текущим и прогнозным, она составит 15 752,66 руб.

Расчет носит условный характер. При обращении за назначением пенсионных выплат будут учитываться еще многие параметры, которые приводят к повышению фиксированной выплаты. Например:

- инвалидность 1-й группы,

- работа на Крайнем Севере,

- 30 лет работы в сельском хозяйстве и др.

Страховая часть индексируется государством, а именно фиксированная выплата и стоимость пенсионного коэффициента. Накопительная зависит от доходности инвестиционной деятельности управляющей компании или НПФ. И не стоит каждый год менять эти организации, т. е. подержать сначала в одной, потом перевести в другую. Если сделать это раньше 5-летнего срока, то сгорает сумма начисленного ежегодного дохода от инвестирования.