Чем отличается дебетовая карта от овердрафтной

Содержание:

- Как подключить и отключить?

- Банки предоставляющие карты с овердрафтом

- Определение овердрафта, кому он выгоден

- Классификация овердрафта

- Лимит овердрафта — что это простыми словами

- Условия овердрафта

- Что такое овердрафт

- Советы по использованию овердрафта

- Как получить карту с овердрафтом

- Условия и порядок оформления овердрафта

- Виды

- Выводы из статьи

Как подключить и отключить?

Итак, что такое, овердрафт по карте, мы выяснили, а теперь поговорим об условиях его подключения или отключения.

Обратите внимание, любая банковская услуга подключается только с согласия клиента, однако, очень много предложений вносятся в договоры автоматически. Простым языком, человек подписывает контракт на обслуживание, не подозревая о том, что согласился на кучу вспомогательных программ, от которых, возможно, отказался бы, если ему о них прямо сказали

- Ну что же, мы выяснили, что в большинстве случаев наша услуга подключается автоматически.

- Чтобы воспользоваться ею в неавтоматическом режиме, вам нужно будет предоставить банку минимальный пакет документов и заявку:

- Паспорт;

- СНИЛС, ИНН или права;

- Справка о доходах;

- Анкета (выдаст сотрудник банка);

- Заявление (шаблон выдаст сотрудник).

В каких случаях финансовое учреждение может отказать в предоставлении овердрафтной кредитной линии?

- Если у клиента плохая кредитная история;

- Денежные суммы поступают на счет не регулярно;

- Нет трудового стажа и официального места работы (со стажем, как минимум, 3-6 месяцев);

- Клиент проживает в отдаленном районе, в другом городе, является гражданином другой страны.

Чтобы отключить услугу, просто напишите заявление в банке. Существуют договора, по которым нельзя отказаться от услуги. В этом случае, попросите указать лимит на получение денег в размере 0 рублей.

Дебетовая карта с овердрафтом – это мина замедленного действия, если обращаться с ней неграмотно. Запомните, пока на счету положительный баланс – вы тратите свои деньги. Как только уходите в минус и получаете транш – начинаете расходовать чужие, за пользование которыми вам нужно будет внести отдельную плату. И не надейтесь на бесплатный срок транша – статистика показывает, что рано или поздно, каждый клиент его превышает, а иначе, услуга была бы для банка бессмысленной с точки зрения выгоды.

Банки предоставляющие карты с овердрафтом

Практически любой банк готов предоставить овердрафт своему клиенту. Банку это выгодно — так организация зарабатывает деньги на процентах, а условия выдачи гарантируют почти стопроцентный возврат заемных средств. Представляю самые интересные, на мой взгляд, предложения банков по предоставлению овердрафта.

Овердрафт Сбербанк

Овердрафт Сбербанка можно подключить к дебетовой или кредитной карте, доступна для всех карт Classic, Gold, Platinum и Премиум карт Visa или MasterCard. Доступно для физических и юридических лиц. Услуга может быть подключена автоматически или по заявлению. Лимит устанавливается для каждого клиента индивидуально.

Пороги подключения: от 1 000 до 30 000 рублей для частных лиц, от 100 тысяч до 300 тысяч рублей для юридических лиц. Процентная ставка — 18% годовых для рублевых счетов, 16% — для валютных. Срок предоставления — один год. Срок погашения — один месяц. Превышение лимита овердрафта по ставке 36% для рублевого счета, 33% — для валютного счета.

Оформить можно в офисе банка, список документов:

- заявление;

- удостоверяющие личность документы;

- анкета по форме банка;

- свидетельство о регистрации — для юрлиц, справка о доходах — для физлиц.

Овердрафт ВТБ 24

Овердрафт ВТБ 24 доступен для физических и юридических лиц. Услуга может быть по личному заявлению. Лимит устанавливается для каждого клиента индивидуально.

Пороги подключения: до 50% от дохода, максимум — 300 тысяч рублей; от 850 тысяч для юридических лиц, до 50 % оборотов по счету. Процентная ставка — от 12,9% годовых, для частных лиц — от 20%. Срок предоставления — один год для физлиц, до 2 лет для юрлиц. Срок погашения — один или два месяца. Превышение лимита овердрафта по ставке 50%.

Оформить можно в офисе банка, список документов:

- заявление;

- удостоверяющие личность документы;

- анкета по форме банка;

- свидетельство о регистрации — для юрлиц, справка о доходах — для физлиц.

Овердрафт Тинькофф

Для владельцев дебетовых карт у Тинькофф очень гибкие условия овердрафта: суммой до 3 000 можно пользоваться без процентов, при расходе от 3 до 10 тысяч — 0,19% в день, от 10 до 25 тысяч — 0,16% в день, от 25 и выше — 0,24 % в день. Подключить можно в личном кабинете интернет-приложения, дождаться ответа банка и пользоваться средствами, лимит определяется индивидуально. Для юрлиц овердрафт только по программе Тинькофф Бизнес, ставка от 24,9% до 49,9%. Лимит вычисляется из среднемесячного оборота по счету.

Овердрафт АльфаБанк

Овердрафт АльфаБанк доступен для физических и юридических лиц. Пороги подключения: до 50% от дохода, максимум — 300 тысяч рублей; от 300 тысяч до 10 млн для юридических лиц, до 50% от оборота по счету. Процентная ставка — от 13,5% годовых + комиссия за открытие овердрафта 1%, но не менее 10 тысяч, для частных лиц — от 20%. Срок предоставления — один год. Срок погашения — до 60 дней. Превышение лимита овердрафта по ставке 50%.

Оформить можно в офисе банка, список документов:

- заявление;

- договор;

- удостоверяющие личность документы — основной и дополнительный;

- анкета по форме банка;

- подтверждение трудового стажа — для физлица, для юрлица — деятельность от 1 года;

- свидетельство о регистрации — для юрлиц, справка о доходах — для физлиц;

- анкеты и документы поручителей, соучредителей и третьих лиц — для ИП и юрлиц.

Мы рассмотрели такой продукт банков, как овердрафт: плюсы и минусы, достоинства и недостатки. Технически, овердрафт выходит проще и дешевле за счет того, что проценты платятся только на ту сумму, которая идет сверх лимита, в отличие от того же кредита, а вот в общем, если эти проценты пересчитать на долгосрочный период — то продукты практически равноценны. Выбрать именно эту услуги или воспользоваться другими классическими кредитными продуктами — личное дело каждого, главное, помнить о тех недостатках, которые они с собой могут принести, и правильно рассчитывать свои финансовые возможности.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Определение овердрафта, кому он выгоден

Овердрафт ― банковская операция, заключающаяся в предоставлении клиенту дополнительных средств на кратчайший отрезок времени с целью получения процентов в случае, если клиент воспользуется средствами сверх лимита карты. Слово «овердрафт» означает «сверх проект» и подразумевает, что данная банковская организация дает возможность клиенту воспользоваться средствами сверх установленного лимита. То есть, банк дает определенную сумму средств в долг.

Овердрафт ― банковская операция, заключающаяся в предоставлении клиенту дополнительных средств на кратчайший отрезок времени с целью получения процентов в случае, если клиент воспользуется средствами сверх лимита карты. Слово «овердрафт» означает «сверх проект» и подразумевает, что данная банковская организация дает возможность клиенту воспользоваться средствами сверх установленного лимита. То есть, банк дает определенную сумму средств в долг.

Банк может предоставить овердрафт в случае, если он уверен, что средства будут возвращены. Такая уверенность появляется, например, в ситуации, когда на карту регулярно поступает заработная плата клиента, из которой позднее будет вычтены сумма займа.

Овердрафт необходим, когда у гражданина появляются срочные непредвиденные расходы. Занятую сумму овердрафта клиент возвращает без посещения банка. Нужный объем средств просто будет взят из суммы следующего поступления.

Сумма процентов при этом является минимальной, так как данный вид кредита предоставляется на крайне короткие сроки.

Однако, существует также технический или неразрешенный овердрафт. Это означает, что клиент превысил лимит карты, и продолжает пользоваться денежными средствами. В случае разрешенного овердрафта проценты по нему будут составлять, в среднем, 17-19% годовых, а в случае неразрешенного овердрафта, проценты могут доходить до отметки 60%. В обоих данных случаях погасить сумму процентов необходимо на протяжении ближайшего месяца.

Обратите внимание

Если клиент не погашает овердрафт и проценты по нему в установленный срок, банк вправе выставить клиенту крупный штраф.

Случаи, когда неразрешенный овердрафт является возможным:

- разница курсов валют. В ситуации, когда клиент оплачивает какую-либо покупку в иностранной валюте с карты, которой предусмотрены расчеты в национальной валюте, он может «уйти» в овердрафт. Если до момента выплаты долга курс валют как-либо колеблется, это влияет на сумму возврата и проценты по ней;

- неподтвержденные сделки. В ситуации, когда клиент совершает какую-либо операцию оплаты по текущей сделке до того момента, как денежные средства будут списаны по предыдущей операции, лимит карты может быть превышен, а сам гражданин может воспользоваться техническим овердрафтом;

- ошибка банковской структуры. Случаются ситуации, когда на одну карту ошибочно поступает дополнительная сумма средств. При обнаружении банком ошибки сумма списывается. Однако, если клиент уже использовал имеющиеся средства, то считается, что карта превысила лимит и неразрешенный овердрафт оформляется автоматически.

Овердрафт является выгодным для обеих сторон сделки. Клиент может срочно использовать средства, даже когда лимит карты превышен. При этом использовать средства по овердрафту можно в любое время суток, даже когда среди ночи появляется потребность оплатить доставку. Банк же за свои услуги получает выгоду ― проценты за использование овердрафта.

Классификация овердрафта

Овердрафт имеют свою классификацию. Прежде чем оформлять продукт, следует разобраться с каждым видом, чтобы выбрать подходящий вашим запросам. Выделяют овердрафт:

- разрешенный. Это классический овердрафт, когда вы выступаете инициатором его оформления и получаете на то согласие банка;

- неразрешенный (технический) овердрафт еще называют несанкционированным. Он может возникнуть даже, если человек не подключал овердрафт. Например, вы оплачиваете товары, услуги за рубежом в рублях. Деньги спишутся через пару дней. Если в течение этого времени произойдет резкое изменение курса валют, может возникнуть на счету минус. Второй вариант рассмотрим на примере оплаты ежемесячных платежей. Если вы снимите все наличные и придет время списания комиссии за обслуживание, смс-информирование и т.д., на карте образуется отрицательный баланс. И третий случай – это техническая ошибка банковской системы, из-за которой может произойти двойное снятие комиссионных, а у человека на счету недостаточно денег;

- авансовый – это вид кредитования, доступный для юридических лиц, ИП, имеющих расчетный счет в банке. Кредитор предлагает авансовый овердрафт только надежным клиентам, способным доказать соответствующей справкой наличие необходимого оборота и регулярного поступления на счет денежных средств. Предоставляется авансовый овердрафт на 6-12 мес. с единоразовым взиманием комиссии при оформлении;

- под инкассацию – овердрафт, открываемый для предприятий, которые работают в сфере торговли, услуг, и инкассируют как минимум 75% от выручки. Он выгоден для лиц, средства которых поступают на р/с после инкассации, а текущие платежи производятся в первой половине дня. В результате этого расчеты будут совершаться за счет денег банка, т.к. % насчитываются в конце расчетного дня. Овердрафт погасится после внесения наличных. Таким образом, можно экономить. Главное условие – ежедневный возврат долга.

Порядок оформления овердрафта

Если вы заинтересованы в том, чтобы подключить овердрафт, необходимо известить об этом банк. Но в большинстве случаев кредиторы сами решают, кому его давать. Так принято, что инициатива принадлежит именно банкам. Чтобы получить такое предложение, необходимо:

- быть российским гражданином, клиентом определённого банка и сотрудничать с ним длительное время (от 3-6 мес.);

- на карту или счёт должны приходить постоянные платежи-обновления, например, заработная плата;

- человек обязан иметь прописку и работу в том городе, где находится организация, продолжительный непрерывный стаж;

- обладать хорошей кредитной историей;

- соответствовать требованиям банковской структуры по возрасту и другим параметрам;

- предоставить паспорт и еще документ, удостоверяющий личность, справку о платежеспособности (не все банки спрашивают ее).

Процесс оформления выглядит следующим образом:

- Вы приходите в отделение своего банка, пишите заявление либо заполняете заявку онлайн, если есть такая возможность.

- Пока будет рассматриваться ваш запрос, вы можете направить все усилия на сбор и подготовку необходимых документов (паспорта, справки о доходах и др.).

- При положительном вердикте кредитор определит ставку, лимит и срок овердрафта.

- Вы ознакамливаетесь с договором. Рекомендуется использовать калькулятор для расчета переплаты. Если вас устраивают предложенные условия, подписывайте документ.

- Деньги поступают на ваш счет. Теперь остается не просрочивать задолженность и не забывать, что она погашается в полном объеме. Проверяйте состояние счета в интернет-банкинге или подключите услугу смс-информирования, чтобы не допустить просрочки.

Закрытие овердрафта

Когда клиентам, которые уже пользовались услугой, без надобности овердрафт, необходимо прибегнуть к расторжению договора. Его закрытие сопровождается написанием соответствующего заявления. Банк проверит, нет ли у вас задолженности, ведь вы могли забыть о комиссии, не доплатить какие-то копейки, которые впоследствии превратятся в приличную сумму.

Вы в свою очередь должны удостовериться в этом лично. Даже если вам скажут, что долга по овердрафту нет, попросите тому письменное подтверждение. Если вы смените место работы, ликвидация зарплатной карты не решит вопрос. Следует закрыть карту правильно, т.е. написать заявление (образец смотрите ниже), отключить все платные опции, погасить задолженность, если она все-таки есть, и дождаться, когда вас пригласят в офис.

Явившись, попросите о выдаче справки о закрытии счета

Обратите внимание, что не все банки позволяют отключить овердрафт. Если ваш кредитор отказывается закрывать его, посмотрите в договор

Там должен быть прописан пункт об этом. Тогда скажите, чтобы лимит установили нулевым.

Лимит овердрафта — что это простыми словами

Овердрафт по своей сути – краткосрочный займ для организации или физического лица, выраженный в сумме средств, предоставляемых в пользование сверх остатка по счету. Для того, чтобы получить данную услугу, необходимо соответствовать требованиям положительной кредитной истории и деловой репутации, опыта ведения бизнеса либо быть клиентом банка с зачислениями на карт-счета в банке. Но что представляет из себя лимит овердрафта?

Данный займ (овердрафт) выдается в пределах рассчитанной исходя из вашей платежеспособности суммы денежных средств, называемой лимитом. В рамках данной суммы вы можете производить операции с вашим счетом как и обычно, но выходя за рамки реального остатка средств по счету – вы берете средства в кредит у банка.

Использование овердрафта имеет ряд преимуществ:

- оплата за сумму фактически использованных средств (при необходимости);

- автоматическое списание суммы вознаграждения при зачислении средств;

- доступны все операции, производимые со счетом;

- финансовая поддержка при недостаточной ликвидности;

- не требуется предоставлять документы о назначении используемых средств – некоторые банки выдают более дешевые целевые кредиты, которые можно потратить в рамках конкретных мероприятий с предоставлением документов об использовании денег, что может стать проблемой для клиента.

Лимит овердрафта: виды лимитов

В рамках выдаваемой возобновляемой кредитной линии существует лимит единовременной задолженности и максимальный лимит выдач. Единовременный лимит предполагает сумму средств, ограничивающую сумму по выдаче кредита – не более определённой суммы задолженности. Например, единовременный лимит установлен в сумме 180,0 тыс. руб.

Максимальный лимит предполагает несколько оборотов средств в рамках возобновляемой кредитной линии, т.е. в нашем примере – 10 оборотов средств составят лимит в 1800,0 тыс. руб. Подводя итог, клиент выбирает средства, пока не достигнет суммы в 180,0 тыс. руб. При достижении данного барьера происходит погашение средств, которые снова можно выбирать в счет кредита; при этом всего максимально выдать средств за весь период кредитования можно 1800,0 тыс. руб.

Сумма предоставляемого лимита овердрафта напрямую зависит от постоянных поступлений по счету: зачисления заработной платы либо чистого кредитового оборота по расчетному счету за анализируемый период. Так как овердрафт относится к краткосрочным, срок погашения транша (части кредита) составляет до 1 года, а на практике – 1-3 месяца для физических лиц, около 120 дней для организаций.

Рассмотрим некоторые особенности, касающиеся овердрафтных средств:

- На практике сложилось, что выдача овердрафта несет в себе большие риски, чем, например, выдача целевых кредитов, что и отражается на процентной ставке за пользование средствами, при этом срок возврата транша (части кредита) будет меньше, чем по целевому кредиту.

- Положительный остаток средств списывается в счет погашения задолженности по овердрафту. При выдаче кредита же вы можете использовать кредитные средства даже при наличии средств на счете.

- Если банк выдает вам вместе с зарплатной картой кредитную карту с лимитом средств (овердрафт), вы имеете право отказаться. На практике банки для привлечения и удержания клиента могут сразу оформить зарплатную карту с овердрафтом.

- Овердрафт более простой по оформлению и скорости прохождения согласований, административных процедур.

Как известно, овердрафт относится к категории банковских кредитных продуктов. В этом случае потенциальный заемщик получает лимитированное право пользования денежными средствами сверх остатка средств на текущем счете.

В дальнейшем, погашение задолженности по такому виду кредита происходит методом пополнения текущего счета за счет других источников денежных средств с целью сокращения временного разрыва между расходной частью и непосредственным зачислением.

Являясь оживленным участником на рынке платежных карт и кредитования, Банк ВТБ-24 постоянно стремится к внедрению дополнительных продуктов для своих постоянных и потенциальных клиентов

Так, в рамках развития зарплатного проекта, банк предлагает их держателям обратить внимание на дополнительную услугу – овердрафт

Ознакомиться подробнее с банковским продуктом под названием «счет овердрафт» можно на примере Банка ВТБ-24.

Условия овердрафта

Как работает овердрафт и как им пользоваться?

Банк устанавливает клиенту лимит овердрафта. Обычно он зависит от заработной платы и других финансовых показателей клиента (открытые счета, вклад в банке, движение средств и прочие услуги).

Если брать зарплатных клиентов, то это в среднем 30-50% от средств, поступающих ежемесячно на его счет от работодателя.

За пользование кредитной линией начисляются проценты. За каждый день.

В виду того, что овердрафт подключается только надежным клиентам, со стабильными денежными потоками, то риски в этом случае для банка минимальны. И процент за пользование кредита будет ниже, чем для «клиентов с улицы», решивших получить кредитку.

Хотя это правило не применяется в 100 процентов случаев. Бывает наоборот. Ставка по овердрафту у некоторых банков выше, чем по обычному кредиту или кредитной карте.

Алгоритм у карты с овердрафтом следующий.

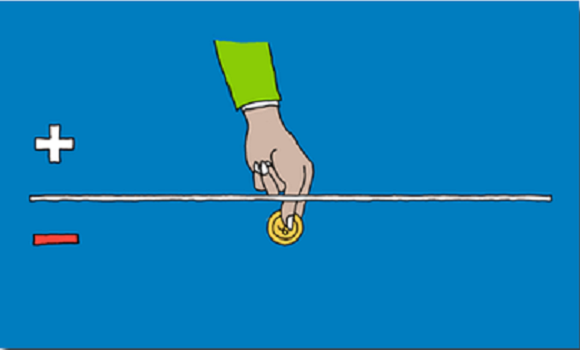

Пока на карте есть собственные средства — в расход идут именно они в первую очередь. Если деньги заканчиваются, в «бой» идут заемные.

После ухода в минус по карте, начинают капать проценты до тех пор, пока клиент полностью не рассчитается по долгу.

При поступлении на карту денег, в первую очередь гасится именно овердрафт. На полную сумму.

Если поступившей суммы недостаточно, то уменьшается часть долга. Причем клиент может дальше воспользоваться остатками кредитной линии.

После погашения всего долга, овердрафт вновь доступен в полном объеме.

Пример. Зарплатному клиенту, с ежемесячным доходом в 50 тысяч рублей, банк открыл овердрафт на 20 тысяч. Клиент потратил по карте все свои деньги и залез в овердрафт — 10 тысяч.

Итого: собственных средств нет. Есть долг в 10 тысяч. Но еще можно потратить по карте — 10 000 рублей.

Через неделю он получил аванс с работы — 15 тысяч. С этих денег, часть автоматически спишется банком в погашение овердрафта (10 тысяч) + набежавшие проценты (за неделю выйдет не много).

Итог: овердрафт погашен. На карте собственных средств чуть меньше 5 тысяч. Дополнительно можно использовать 20 тысяч.

Кстати про проценты. В отличии от обычного кредита, погашать овердрафт можно в любое время. Даже на следующий день. И проценты будут начисляться только за фактически использованное время.

Например, если ставка по овердрафту 12% годовых, то месяц пользования заемными деньгами обойдется всего в 1%. С 10 тысяч — это 100 рублей. Закрыли долг через неделю — уплатили рублей 25-30. Очень удобно, когда нужно перехватиться до зарплаты.

Что такое овердрафт

Овердрафт (от англ. overdraft – перерасход) простыми словами – это предоставление обслуживающим банком средств, превышающих остаток по счету для текущих расходов, под определенный процент. По овердрафту существует лимит, который устанавливается договором. Чтобы понять механизм услуги, приведем пример.

Организация имеет задолженность перед поставщиком в размере 3 750 000 руб. (50 000 $ или 1 450 000 грн.), срок погашения задолженности наступает на следующий день. За задержку оплаты предусмотрены штрафные санкции. При этом остаток на расчетном счете составляет 2 250 000 руб. (30 000 $ или 870 000 грн.), и поступлений средств в ближайшие несколько дней не предвидится. Чтобы не платить штрафы и не утратить доверия поставщика, компания может воспользоваться услугой овердрафта в банке. Для этого заключается соглашение, представляющее собой дополнение к договору на расчетно-кассовое обслуживание. Организация оформляет платежное поручение на расход средств в нужной сумме, разницу в размере 1 500 000 руб. (20 000 $ или 580 000 грн.) банк перечисляет на расчетный счет.

Советы по использованию овердрафта

- Не рекомендуется постоянно использовать овердрафт для устранения недостатка ОС на предприятии, тем более, учитывая, что срок его возврата короткий.

- Нецелевое пользование овердрафтом юрлицами и ИП чревато досрочным погашением задолженности и расторжением договора по инициативе банка.

- Чтобы не возник технический овердрафт, следует контролировать свои расходы по карте, что удобно делать через личный кабинет в интернет-банкинге или мобильном приложении. Также текущий счет не должен быть нулевым, т.е. оставляйте на карточке хотя бы минимальный запас средств.

- Не выходите за рамки установленного лимита, дабы не пришлось платить повышенные проценты.

- Если у вас уменьшилась з/п, введите в курс банковское учреждение.

- Лучше не оттягивать возврат овердрафта на последний момент.

- Периодически проверяйте лимит. Банки ежемесячно пересматривают его величину и могут уменьшить. А вы, не зная об этом, можете уйти в минус.

В завершение

Овердрафт не нужно воспринимать как обычный кредит. Он не предназначен для удовлетворения насущных проблем. Лучше, когда кредитные средства являются запасным вариантом. Большую ценность овердрафт представляет юрлицам и предпринимателям, часто пользующимся р/с и осуществляющим различные платежи. Отзывы свидетельствуют о том, что при систематическом слежении за состоянием счета, своевременном погашении долга, овердрафт – полезная опция, избавляющая от необходимости каждый раз обращаться в банк за кредитными средствами.

Поставьте, пожалуйста, оценку автору за статью!

Как получить карту с овердрафтом

Тинькофф Банк.

Клиентам, оформившим карту «Black», предоставляют особые условия использования овердрафта. Услуга подключается в личном кабинете на сайте банка. От клиента потребуется:

- ознакомиться с условиями предоставления услуги;

- подать онлайн-заявку;

- дождаться ответа банка (занимает примерно 2 минуты).

Если банк примет решение в пользу клиента, на личном счету последнего произойдут соответствующие изменения: общий баланс будет включать «дополнительные» средства.

Сбербанк.

Немного другая процедура подключения и отключения услуги. У клиента нет возможности подать онлайн-заявку. Ему придется лично посетить отделение банка и подать письменное заявление.

Среди клиентов «Сбербанка» самой популярной является карта «Visa Classic». Она отличается оптимальным набором предоставляемых услуг при невысокой стоимости обслуживания.

Чтобы получить овердрафтовую карту, нужно подтвердить соответствие уровня доходов установленному минимуму.

К подтверждающим документам относятся:

- открытый счет в «Сбербанке»;

- открытый депозитный счет в «Сбербанке»;

- справка с места работы о размере зарплаты.

Обычно банк предлагает подключить овердрафт на зарплатную карту «Сбербанка». В таком случае регулярные финансовые зачисления выступают гарантией добросовестности клиента.

Для отказа от услуги нужно просто подать соответствующее заявление. При отсутствии текущей задолженности перед банком договор будет расторгнут.

Важно! В случае смены места работы не стоит сразу выбрасывать прежнюю зарплатную карту. Прежде чем это сделать, обязательно проверьте, нет ли у вас непогашенной задолженности

В противном случае рискуете получить начисленные проценты и штрафы за просроченный долг.

Некоторые банки не позволяют отключить овердрафт по карте. Информация об этом всегда отмечается в договоре. Если вы не собираетесь пользоваться услугой, укажите нулевой лимит на получение денежных средств.

Условия и порядок оформления овердрафта

Овердрафт выдается как физическим, так и юридическим лицам. Естественно, требования к ним будут разные.

Требования к частными лицами

Как отмечалось выше, этот вид кредитования предъявляет более чем лояльные условия для желающих подключить к дебетовой карте краткосрочную ссуду. Их немного. Достаточно:

- чистой кредитной истории;

- наличия дебетовой или зарплатной карты с регулярными поступлениями;

- проживания в районе обслуживания карточки;

- работы на постоянной основе.

У некоторых банков могут быть дополнительные требования к клиентам при оформлении этого вида кредита. Так, Богородский муниципальный банк ограничивает возрастные рамки 23-55 годами для женщин и 23-60 годами для мужчин. Абсолют банк заключит соглашение при наличии документально подтвержденного дохода в 20 000 руб. и выше.

Требования к субъектам хозяйствования

Для предприятий, организаций и предпринимателей овердрафт возможен при условии:

- наличия расчетного счета с регулярным движением денежных средств;

- заключения договора на банковское обслуживание;

- положительной кредитной истории во всех обслуживающих клиента финансовых организациях;

- стабильной работы в течение полугода (некоторые банки увеличивают этот срок до года);

- отсутствия на расчетном счете неоплаченных платежных требований третьих лиц (картотека №2).

Порядок подключения овердрафта физическими лицами

Для оформления дебетовой или зарплатной карточки с овердрафтом физическое лицо должно подать заявку, предоставить паспорт или другой удостоверяющий личность документ (например, водительское удостоверение) и справку о зарплате по форме 2-НДФЛ. Иногда банки оформляют соглашение без справок о доходах или заменяют ее выпиской о движении средств по счету.

Положительное решение банка закрепляется подписанием соглашения к договору обслуживания карты с указанием периода действия, лимитом, процентной ставкой и сроком погашения.

Порядок подключения овердрафта юридическими лицами

Для одобрения финансовой организацией краткосрочной ссуды юридическими лицами предоставляются:

- заявка;

- анкета по форме банка;

- отчеты по финансово-хозяйственной деятельности по перечню кредитной организации;

- выписка по движению денежных средств по расчетному счету;

- развернутая информация по дебетовой и кредитной задолженности;

- копия регистрационных документов;

- копия лицензии, при условии лицензирования видов деятельности заявителя;

- данные последней аудиторской проверки.

При необходимости банк может затребовать бизнес-план по закрытию овердрафтного долга.

Виды

Различают:

- разрешенный,

- неразрешенный (технический) овердрафт.

Остановимся на них подробнее.

Разрешенный овердрафт

Разрешенный овердрафт подключается по личному заявлению держателя карты. Он предоставляется в пределах установленного банком лимита и под определенный процент. Эти условия отличаются не только у разных банков, но и у разных клиентов одного финансового учреждения.

Лимит овердрафта – это сумма, которой может располагать клиент банка при недостатке на счете собственных денег. Рассчитывается для конкретного человека, исходя из суммы средств, которые проходят через его карту, его кредитной истории и некоторых других факторов.

Проценты в банках тоже разнятся. Например, Сбербанк установил следующие:

- 20 % в пределах лимита денежных средств,

- 40 % – плата за несвоевременное погашение,

- 40 % – плата за превышение лимита, но только на сумму этого превышения.

В своей статье о дебетовых картах Сбербанка я более подробно останавливалась на вопросах тарифов, условий получения и пользования ими. Если еще не читали, то наверстывайте упущенное.

В Тинькофф Банке действуют такие условия:

- Услуга подключается по инициативе банка и с согласия держателя карты.

- Если вы заняли у банка не более 3 000 руб., то платы за овердрафт не будет (при условии своевременного погашения в течение 25 дней).

- Если сумма кредита составила от 3 000 до 10 000 руб., то банк возьмет 19 руб. в день.

- От 10 000 до 25 000 – 39 руб. в день.

- Свыше 25 000 – 59 руб. в день.

- Штраф за несвоевременное погашение – 990 руб.

Почитайте про условия использования и подводные камни дебетовых карт Тинькофф Банка в моей статье. Она может оказаться очень полезной. Особенно, если вы на пути выбора оптимального платежного средства.

Неразрешенный овердрафт

Неразрешенный или технический овердрафт может наступить, даже если вы никогда не брали в долг. И это часто становится неприятным сюрпризом, который оборачивается не только возникновением задолженности, но и начислением процентов и штрафов за непогашение. Чтобы избежать этого, надо знать распространенные причины возникновения долга:

- Курсовая разница. Этот случай может возникнуть, когда вы расплачиваетесь рублевой картой за границей. Из-за особенностей банковской системы средства со счета списываются через несколько дней. Если за этот период курс валюты резко изменился, то вы можете уйти в минус при недостатке средств на карте.

- Оплата обязательных платежей. Например, банковских комиссий.

Этот случай я прокомментирую на своем примере: один раз в год, в мае, у меня с карты автоматически списывается плата за ее обслуживание в размере 450 руб. Я обычно снимаю с карты все поступившие на нее деньги. Результат: в мае я ушла в минус на 450 руб., т. е. наступил технический овердрафт. - Техническая ошибка банка. Например, дважды зачисленная сумма или наоборот снятие одной и той же суммы 2 раза. Банк ошибку замечает и исправляет. Но у клиента может не быть денег на счете, поэтому опять минус.

Избежать технического овердрафта легко. Кто предупрежден, тот вооружен. Если нам известно о потенциальной возможности уйти в минус, то достаточно держать на карте минимальный запас денег или постоянно мониторить состояние счета, чтобы вовремя погасить задолженность. Банки часто предоставляют льготный период (как правило, месяц), в течение которого мы можем вернуть без процентов всю сумму долга.

Выводы из статьи

Использование овердрафта является очень удобным инструментом кредитования. В определённых ситуациях такой простой способ получения заёмных средств может очень сильно выручить в необходимый момент. Основные преимущества такой услуги — удобство получения недостающей суммы на свой счёт и последующего погашения долга. В случае частой необходимости денежных средств до зарплаты следует задуматься о подключении этого инструмента к своей карте.

Лучшие кэшбэк-карты 2020

№1 Ultra

Восточный Банк

Дебетовая карта

- до 7% кэшбэка

- 5,5% на остаток

- 0₽ за обслуживание

Подробнее

Opencard

Открытие

Дебетовая карта

- до 11% кэшбэка

- 4% на остаток

- 0₽ за обслуживание

Подробнее

Польза

Хоум Кредит Банк

Дебетовая карта

- до 22% кэшбэка

- 3% на остаток

- 0₽ за обслуживание

Подробнее

Следите за новостями на нашем телеграм-каналеПерейти