Статус квалифицированного инвестора — что это такое, как получить и кому он нужен?

Содержание:

- Куда можно инвестировать?

- Привилегии квалифицированного инвестора

- Кто такой инвестор

- Во что инвестировать квалифицированным инвесторам

- Паевые инвестиционные фонды

- Отзывы о мероприятиях по данному направлению свернуть ↑

- Как получить новый статус физическому лицу

- Услуги

- Пример получения и использования статуса квалинвестора

- Можно ли обойтись без статуса

- Для чего нужен статус

- Достоинства и недостатки инвестирования

- Как обойти это ограничение

- Привилегии квалифицированного инвестора

- Кто такой инвестор

- Заключение

- Заключение

- Заключение

Куда можно инвестировать?

куда вложить деньги чтобы они работали в 2021 году

- Банковские депозиты. В рублях обеспечивают доходность в лучшем случае на уровне инфляции. Поэтому подходят лишь для сохранения капитала или накопления денег перед вложением в более эффективные инструменты;

- Драгоценные металлы. Вложения в золото могут быть лишь долгосрочными. Крупные страны в последние годы активно пополняют свои запасы, что вызывает снижение его цены. Можно предположить, что курс актива стабилизируется через 10–12 лет;

- Иностранная валюта. Инвестор может заработать, своевременно обменивая одну валюту на другую. Вклады в долларах США или евро обеспечивают высокий доход, а счёта в фунтах стерлингов или швейцарских франках — безопасность;

- Недвижимость. Есть множество способов, как стать инвестором недвижимости: можно купить её и ждать повышения цены, отремонтировать и сдать в аренду. Также выгодно приобретать квартиры в начале строительства, когда они на 50% дешевле;

- Акции. Приносят доход как при выплате дивидендов, так и в результате повышения цены. В первом случае нужно искать компании с хорошей историей начислений, а во втором — предприятия с высоким потенциалом развития;

- Облигации. Считаются одним из надёжных инструментов с относительно небольшой доходностью. Выпущенные государством или крупными корпорациями бумаги можно использовать для хранения капитала или снижения уровня риска в портфеле;

- Паевые фонды. Являются формой доверительного управления. ПИФы инвестируют средства вкладчиков в те же акции, облигации, биржевые активы и недвижимость, а по истечении периода распределяют прибыль между владельцами паев;

- Акции ETF. Выпускаются на биржи ETF-фондами. По сути, представляют собой актив, структура которого повторяет один из основных биржевых индексов. Поэтому каждая такая акция является идеально диверсифицированным портфелем;

- Структурированные продукты. Основная цель подобных продуктов — оптимальное распределение капитала между консервативными и агрессивными инструментами для повышения доходности, но при сохранении приемлемого уровня риска;

- ПАММ-счета. Форма доверительного управления, по сути идентичная ПИФам. Но управляющий у ПАММ-счета один. Он работает исключительно со своим капиталом на бирже Forex, а брокер повторяет его сделки с деньгами вкладчиков;

- Чужой бизнес. Успешно работающее предприятие — неплохой источник дохода. Как стать инвестором компании: можно дать бизнесмену деньги или купить для него оборудование, помещения, сырье. Конечно же, необходимо заключить с ним договор;

- Свой бизнес. Конечно, создание собственного предприятия нельзя назвать пассивной формой инвестиций: придется основательно потрудиться, чтобы организовать бизнес и вывести его на рынок. Но доходность у этого инструмента — самая высокая;

- Венчурное инвестирование. Многие создатели стартапов думают о том, где и как найти инвестора для малого бизнеса. Для вкладчика это хоть и рискованно, но очень выгодно: если идея окажется удачной, заработок составит тысячи процентов;

- Р2Р-кредитование. Непосредственное кредитование других частных лиц — довольно выгодная идея: средняя ставка по таким займам составляет 0,8–1,5% в день. Найти заинтересованных клиентов можно на специальных площадках в интернете;

- Микрофинансовые организации. Предлагают ставку в два-три раза выше, чем банки по депозитам. Риск небольшой: сейчас деятельность МФО строго контролируется государством. Но порог вхождения для частных лиц начинается с 1,5 млн рублей;

- Информационные сайты. Если приобрести ресурс с интересным контентом и широкой аудиторией, можно получать доход от размещения на нем рекламы и заказных статей. Разумеется, за сайтом придется следить, но эта работа не займет много времени;

- Сообщества в соцсетях. Как и сайты, сообщества с большим количеством подписчиков приносят доход от рекламы. Также через группу можно продавать товары партнеров. Приобрести уже раскрученную группу проще всего на бирже;

- Криптовалюты. Позволяют хорошо зарабатывать благодаря высокой волатильности. Как стать инвестором криптовалюты, с чего начать? Прежде всего, следует разобраться в том, как работают электронные деньги и почему они имеют ценность;

- Искусство и антиквариат. Картины, коллекционные вещи и старинные предметы становятся с каждым годом только дороже. Но инвестировать в них непросто: нужно не только следить за модными трендами, но и уметь оценивать потенциал творений;

- Интеллектуальная собственность. Изобретателей в России много, но лишь единицы умеют зарабатывать на своих разработках. Можно покупать у авторов перспективные технологии и продавать лицензии на их использование иностранным компаниям.

Привилегии квалифицированного инвестора

Работаете вы через БКС инвестиции или вовсе новый инвестор, интересно будет узнать о выгодных плюсах получения такого статуса. Так, в дальнейшем сможете торговать ценными бумагами не только на Московской и Санкт-Петербургской биржах, но и иметь доступ к другим площадкам. Привлекает возможность инвестировать в внебиржевые ценные бумаги, как лоты евробондов российских и международных компаний, структурные ноты — фактически становятся доступными все инвестиционные инструменты.

Удобно, что многие брокеры, в частности ВТБ, Финам и другие компании предлагают своим клиентам получение этого статуса собственными силами, а некоторые даже удаленно. Присваивает статус сам брокер. Получив статус, физическое лицо может быть одновременно социальным инвестором, получать доход как коллективный инвестор и даже может указать в резюме, что теперь является международным инвестором, поскольку часто первым инструментом в портфеле становятся акции иностранных компаний, как Apple, IBM, Microsoft.

Хочу остановиться и на статусе «Институциональный инвестор», который характерный для организаций, что являются посредниками на рынке ценных бумаг. В отличие от корпоративных и частных инвесторов, у них нет капитала, а работают только с тем, что получили в доверительное управление. Подчеркну: с середины прошлого года ЦБ работает над законодательными изменениями условий получения статуса. По одной из информации, «порог» могут снизить до 1,4 млн. рублей и разрешить покупать акции определенных иностранных компаний на Московской бирже обычным вкладчикам.

Остается пожелать каждому определиться с тем, насколько нужен вам этот статус, выбрать подходящие способы для его получения и совершать только выгодные сделки.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Кто такой инвестор

Если кратко, то инвестор – это лицо, физическое или юридическое, которое вкладывает куда-либо средства для получения прибыли или иной выгоды. Вкладываемые средства могут быть как собственными, так и заемными. А спектр для возможных вложений на сегодня довольно широк:

- Ценные бумаги;

- ПИФы;

- Банковские вклады;

- Драгоценные металлы;

- Валюта и криптовалюта;

- Бизнес и стартапы и так далее.

Рекомендую вам статью о том, как сформировать инвестиционный портфель, если вы начинающий инвестор и хотите выбрать оптимальную стратегию вложения средств.

Классификация

Предлагаю для начала разобраться, какие бывают инвесторы. Классифицировать инвесторов можно по разным признакам.

- Например, инвесторы могут быть мелкими или крупными, в зависимости от объема вкладываемых средств.

- По отношению к резидентству существуют иностранные и отечественные инвесторы.

- Кратко- , средне- и долгосрочные инвесторы в зависимости от сроков вложений.

- Инвестиционное поведение или стратегия, которой придерживается инвестор, выделяет консервативных, агрессивных и умеренных вкладчиков.

- В зависимости от организационно-правовой формы инвестором может быть государство, большая группа юридических лиц (например, холдинг), объединение физических лиц с юридическими (договор о совместной деятельности), физическое лицо.

- И, наконец, по профессиональному статусу инвесторы делятся на неквалифицированных и квалифицированных.

Именно о последних я и хочу подробно рассказать.

Во что инвестировать квалифицированным инвесторам

На мой взгляд, инвестировать лучше всего в еврооблигации, так как процентный доход в иностранной валюте выше, чем на валютных вкладах. Можно вкладываться в крупнейшие международные компании, например Apple, Facebook.

Имеется возможность покупать также структурные ноты, паи иностранных инвестиционных фондов и депозитарные расписки АДР/ГДР.

Лучшие брокеры для покупки и инвестиций в акции

Если вы не хотите регистрировать себя в качестве квалифицированного инвестора, вы можете воспользоваться услугами брокера. Каждая организация имеет достоинства и недостатки, о которых необходимо знать, прежде чем заключать договор сотрудничества.

- Надежные российские брокеры

| Название | Рейтинг | Плюсы | Минусы |

| Финам | 8/10 | Самый надежный | Комиссии |

| Открытие | 7/10 | Низкие комиссии | Навязывают услуги |

| БКС | 7/10 | Самый технологичный | Навязывают услуги |

| Кит-Финанс | 6.5/10 | Низкие комиссии | Устаревшее ПО и ЛК |

Паевые инвестиционные фонды

На сегодня, это можно сказать, один из самых популярных способов, как стать инвестором в России. И первым преимуществом этого способа инвестирования, которое особенно привлекает начинающих инвесторов, вложения можно делать даже при наличии минимальной суммы денег. Кроме того, дальше инвестору почти ничего не нужно делать. Ведь всю работу за него сделают управляющие ПИФа. Ему остаётся только изредка интересоваться, как идут дела и покупать паи фонда.

Ещё один позитивный момент — деятельность ПИФов находится под пристальным вниманием государства, а активы пайщиков хранятся в специальном депозитарии, обустроенном отдельно от Управляющей компании и это гарантия, что в случае её банкротства имущество пайщиков в безопасности. Но есть и минусы

ПИФы слишком сильно зависят от падений биржевого рынка. Также, приобретая паи, на доход можно рассчитывать лишь в период роста рынка. Поэтому если вы не намерены долго ждать, ведь у вас цель – как можно быстрее скопить 6 млн рублей, чтобы получить возможность стать квалифицированным инвестором, то можно обратиться к инвестированию в бизнес. Например, принимая в нём долевое участие

Но есть и минусы. ПИФы слишком сильно зависят от падений биржевого рынка. Также, приобретая паи, на доход можно рассчитывать лишь в период роста рынка. Поэтому если вы не намерены долго ждать, ведь у вас цель – как можно быстрее скопить 6 млн рублей, чтобы получить возможность стать квалифицированным инвестором, то можно обратиться к инвестированию в бизнес. Например, принимая в нём долевое участие.

Отзывы о мероприятиях по данному направлению свернуть ↑

Как получить новый статус физическому лицу

Закон устанавливает четкие требования к физлицу для получения статуса квалифицированного инвестора. Достаточно соответствовать одному из них.

Стоимость ценных бумаг и обязательств по договорам с производными инструментами

Общая стоимость должна составлять не менее 6 млн рублей. При расчете учитываются:

- государственные ценные бумаги РФ, региональные и муниципальные;

- иностранные государственные ценные бумаги;

- акции и облигации российских и иностранных эмитентов;

- российские и иностранные депозитарные расписки;

- паи ПИФов;

- ипотечные сертификаты;

- договоры на фьючерсы и опционы.

В общей стоимости также учитываются инструменты, которые владелец передал в доверительное управление.

Опыт работы на финансовых рынках

Учитывается опыт работы в российских и иностранных компаниях, которые совершали сделки с ценными бумагами и производными инструментами. Если эти организации имеют статус квалифицированного инвестора, то достаточно проработать там 2 года. Если нет, то не менее 3 лет.

Операции с ценными бумагами и производными инструментами

В этом случае играет роль количество сделок, периодичность их совершения и сумма, на которую были операции по купле-продаже ценных бумаг или заключению договоров с производными инструментами.

Одновременно должны быть соблюдены следующие условия:

- в течение года инвестор совершил не менее 10 сделок в квартал с ценными бумагами, опционами или фьючерсами;

- операции совершал не реже одного раза в месяц;

- общая сумма сделок составляет не менее 6 млн рублей.

Размер имущества, которым владеет инвестор

В денежном эквиваленте имущество должно оцениваться более, чем на 6 млн рублей. Объекты недвижимости в этом случае не учитываются. В расчете участвуют:

- деньги на депозитах в российских и иностранных банках;

- драгоценные металлы (в том числе обезличенные металлические счета), а точнее, их денежная оценка;

- ценные бумаги (акции, облигации, паи, фьючерсы, опционы).

Образование

Инвестор должен иметь высшее экономическое образование, подтвержденное дипломом государственного образца, в аккредитованном вузе. Но не каждый вуз подойдет, а только тот, что аттестовывает специалистов для работы на рынке ценных бумаг.

Для признания квалифицированным инвестором можно предъявить один из перечисленных профессиональных аттестатов и сертификатов:

- квалификационный аттестат специалиста финансового рынка, аудитора, страхового актуария;

- сертификат CFA, CIIA, FRM.

Документы

Чтобы получить статус КИ, надо написать заявление в организацию, имеющую право его присваивать. Это могут быть банки, брокерские компании, инвестиционные фонды. Обычно инвесторы подают документы в компанию, где у них открыт брокерский счет.

Для подтверждения суммы владения ценными бумагами и иным имуществом можно предоставить:

- выписки с банковских счетов об открытии депозитов;

- отчет управляющей компании, который содержит информацию о переводе клиентом средств в доверительное управление;

- брокерский отчет со сведениями о владении инвестором ценными бумагами и другими финансовыми инструментами;

- документы на владение драгоценными металлами и требование к финансовой организации выплатить их денежный эквивалент.

Для подтверждения опыта работы придется подготовить:

- копию трудовой книжки, заверенную работодателем;

- копию лицензии, которая содержит сведения о том, что работодатель является квалифицированным инвестором.

Для подтверждения частоты и суммы сделок достаточно брокерского отчета, где указана вся необходимая информация: когда и что купили-продали, на какую сумму.

Для подтверждения образования подготовьте копию диплома о высшем экономическом образовании, сертификата или аттестата.

Аттестационная комиссия рассматривает поступившее заявление и принимает решение о присвоении или не присвоении статуса КИ. Например, на сайте брокера ВТБ указано, что вся процедура занимает 1 – 3 дня. Сбербанк тратит на это до 10 рабочих дней при условии, что не потребуется предоставление дополнительных документов. Все квалифицированные инвесторы заносятся в реестр.

Услуги

Пример получения и использования статуса квалинвестора

Рассмотрим получение статуса на примере трейдера Алексея, который является клиентом банка ВТБ и имеет на счетах, открытых в этом и другом банке, сумму в размере 6 млн. руб.

Кроме того, недавно Алексей прошел обучение и сдал экзамен на квалификационный аттестат ФСФР.

Торговый счет у брокера ВТБ Алексей уже оформил. Далее порядок действий будет такой:

-

Получение выписок по банковским счетам с указанием суммы денежных средств. Выписки также должны содержать следующие данные:

- паспортные данные владельца счета;

- печать кредитного учреждения и подпись сотрудника.

Выписки из разных банков должны быть датированы одним числом.

- Заполнение заявления, шаблон которого скачивается с сайта банка.

- Подача пакета документов (заявление, выписки и копия аттестата) в офис банка, предоставляющий инвестиционные услуги.

- Специалисты рассматривают документы в течение 3-х дней. СМС о положительном решении Алексей получил на 2-й день.

Получение квалифицированного инвестора в ВТБ дает возможность совершать сделки более чем с 10000 активов, обращающихся на биржах NYSE, NASDAQ, LSE и др. Алексей совершает сделки с еврооблигациями, доходность которых в несколько раз выше процентов по валютным вкладам, а также со структурными продуктами банка ВТБ:

Как видите, комиссия за операции с такими инструментами может быть минимальная или вообще отсутствовать. Если размер комиссии выше (скажем, 4%), то и перечень активов, входящих в структурный продукт, будет больше – порядка 40 наименований ценных бумаг.

Можно ли обойтись без статуса

Рядовых инвесторов с небольшими вложениями могут заинтересовать далеко не все преимущества, доступные квалифицированным игрокам рынка.

Для большинства доступных на российских биржах инструментов вполне достаточно, а рискованные активы им объективно ни к чему.

В начале статьи я уже упомянул о том, что уже больше года Госдума обсуждает реформу инвестиций граждан на бирже. Планируется на законодательном уровне ввести понятие неквалифицированного инвестора и устраивать клиентам брокерских компаний тестирование на получение статуса КИ.

Планируется, что закон вступит в силу с 1 апреля 2022 года. Требований для присвоения статуса неквалифицированного инвестора не будет, но в то же время им будет разрешено покупать только защищенные активы, в том числе:

- Акции российских эмитентов, представленные на бирже.

- Простые российские облигации.

- ОФЗ (облигации федерального займа).

- Паи ПИФов.

- Наиболее надежные иностранные облигации.

- Иностранные бумаги, входящие в индексные фонды, перечень которых утвердит ЦБ.

Многие рассматривают такое нововведение не как защиту от угрозы потерь, а как ограничение права выбора инструментов для вложений. Это приведет к тому, что многие популярные иностранные бумаги и внебиржевые срочные продукты станут недоступны инвесторам, что в свою очередь может способствовать их оттоку к зарубежным брокерам.

Доступ к «запрещенным» инструментам участники рынка смогут получить только после прохождение специального тестирования.

Его формат еще не разработан, но, как описывает законопроект, вопросы должны быть составлены таким образом, чтобы ответы на них помогли оценить знания и опыт клиента, а также свидетельствовать о том, что инвестор здраво оценивает риски и свою ответственность за совершаемые сделки.

Для чего нужен статус

Те, кто только начал свою инвестиционную деятельность, редко задумываются о получении статуса квалифицированного инвестора. Для них и так открылся новый мир с огромными возможностями для прироста капитала. Но постепенно, когда будут опробованы все основные способы и набран определенный опыт, возникает желание поработать и с более рентабельными (а заодно рискованными) инструментами. Тут уже вопрос, что дает статус не возникает, поскольку только квалифицированные специалисты могут позволить себе проведение операций с данными инструментами. И теперь уже больше интересует, как стать признанным профессионалом.

В соответствии с действующими законами РФ и других стран, данный статус чаще всего присваивается следующим организациям:

- финансовые структуры мирового масштаба;

- различные кредитные учреждения;

- дилерские, брокерские, управляющие компании;

- НПФ;

- ЦБ РФ;

- управляющие структуры различных фондов;

- некоторые фонды поддержки предпринимательства, осуществляющие некоммерческую деятельность;

- некоторые государственные структуры, работающие в сфере экономики, инвестиций, нанотехнологий и т.д.

Получить статус квалифицированного инвестора может и физ. лицо. Но для этого нужно, чтобы все остальные профессиональные участники инвестиционного рынка признали его таковым.

Имея данный статус, участник инвестиционного рынка может значительно расширить поле своей деятельности и работать с инструментами, недоступными для частных инвесторов. К числу таковых относятся:

- акции иностранных компаний, в том числе таких мировых гигантов, как Microsoft, BMW, Google и т.д.;

- еврооблигации (доходность данного инструмента значительно превышает доходность валютных депозитов);

- структурные ноты – ценные бумаги, привязанные к стоимости определенного актива (золото, нефть, акции некоторых компаний и т.д.);

- акции (паи) зарубежных инвестиционных фондов;

- депозитарные расписки (американские и глобальные).

Он также может инвестировать в высокорискованные проекты и получает доступ к информации, не предназначенной для частных инвесторов. Каждый брокер предлагает свой перечень доступных операций для квалифицированного специалиста. Поэтому перед оформлением квалификации необходимо тщательно изучить предложения брокерских компаний и выбрать из них наиболее предпочтительное.

Также стоит учесть один важный момент: статус действует только у того брокера, у которого он был получен. Не существует какого-либо единого реестра. То есть при смене брокерской компании необходимо заново обновить статус и предоставить всю необходимую информацию, подтвержденную документально. Это сделано для того, чтобы инвесторы не переходили от брокера к брокеру в случае, если основания для получения статуса у них больше нет.

Достоинства и недостатки инвестирования

Почему же любой финансово грамотный человек рано или поздно приходит к мысли: «Хочу стать инвестором»? Дело в том, что перечисленных выше результатов довольно затруднительно достичь иными способами. Кроме того:

- Чтобы получать прибыль от инвестирования, не нужно ежедневно сидеть на рабочем месте. У инвестора появляется больше свободного времени;

- Благосостояние обычного человека зависит от его способности работать. Инвестор же благодаря наличию нескольких источников дохода повышает свою безопасность;

- Заработок наёмного сотрудника физически ограничен его силами и временем. Знание о том, как стать частным инвестором, устраняет эту зависимость;

- Инвестирование позволяет заниматься самореализацией. Не думая постоянно о том, где взять деньги, человек может посвятить себя любимому делу;

- Выгодное вложение денег — единственный способ защитить их от обесценивания. В этом смысле любое инвестирование лучше, чем хранение капитала под подушкой.

Однако нельзя утверждать, что инвестирование — простой и необременительный процесс. Для него характерны и некоторые недостатки, о которых необходимо знать:

- Инвестирование не гарантирует постоянной прибыли. Банки меняют процентные ставки, квартиры падают в цене, а курс валют, вообще, предсказать невозможно;

- Инвестирование неразрывно связано с риском. Даже акции Сбербанка или облигации федерального займа в определённой ситуации могут обесцениться;

- Управление деньгами — постоянный стресс. Изучая, как можно стать инвестором, следует понимать глубину сопутствующих падению рынка переживаний;

- Для вложения денег прежде всего нужны сами деньги. Причём капитал должен быть довольно значительным, иначе и доход окажется несерьёзным;

- Любое инвестирование требует определённых знаний. Чтобы выйти на ту же биржу, придётся изучить основы фундаментального и технического анализа.

Как обойти это ограничение

Если вы все же горите желанием работать с иностранными акциями, в чем я вас горячо поддерживаю, поскольку их ассортимент и доходность намного привлекательнее российских, можно обойтись без получения злополучного статуса.

Для этого достаточно заключить договор с брокером, который:

- Чисто иностранный, без представительства в нашей стране (предпочтение лучше отдавать крупной компании).

- Российский, но имеющий «дочку» под зарубежной юрисдикцией.

Да-да, не удивляйтесь, все так просто. Теперь, когда вы все знаете, я снимаю с себя ответственность, и вы со спокойной совестью можете просаживать свои деньги. Шутка.

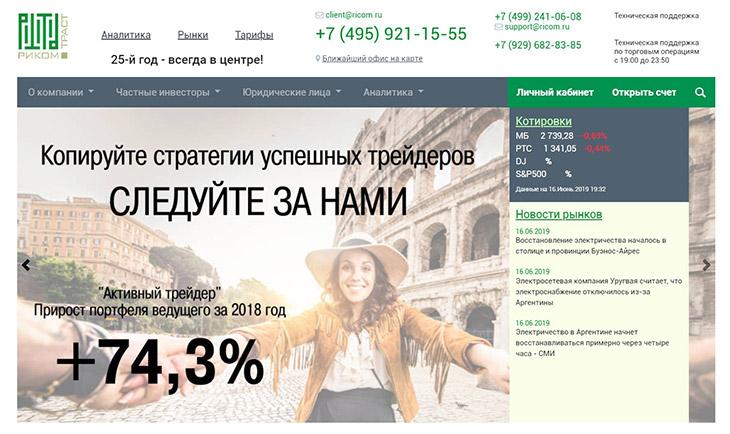

- Риком

- Кит

- Открытие

- CapTrader

- Exante

Старейший российский брокер, работает с 1994 года. Отличный выбор для тех, кто хочет подключиться к автоследованию. Плюсы:

Старейший российский брокер, работает с 1994 года. Отличный выбор для тех, кто хочет подключиться к автоследованию. Плюсы:

- никаких назойливых звонков с предложениями потратить деньги;

- собственная торговая платформа;

- впечатляющие результаты стратегий (+74% за 2018 год), к которым можно подключиться.

Из минусов:

нет Quik.

Хороший брокер для новичка. Здесь я держу российскую часть инвестпортфеля из ETF от FinEx на ИИС.

Брокер радует:

низкими комиссиями и отсутствием назойливых звонков с предложениями потратить мои деньги.

Из минусов:

слабый личный кабинет и неудобная система ежегодной перегенерации ключа.

Еще один классный брокер, с которым я проработал больше 2-х лет. Именно тут я торговал на FORTS.

Из плюсов:

- Вменяемые комиссии

- Отличный личный кабинет

- Приятные бесплатные сервисы

К минусам отнесу любовь брокера к звонкам с попыткой что-нибудь продать.

Немецкий представляющий брокер IB для прямого выхода на зарубежные рынки. Здесь находится мой инвестиционный портфель.

Из плюсов:

- Работает с россиянами

- Наличие русскоязычной версии сайта

- Вменяемые комиссии

- Отсутствие платы за неактивность

- Страховка в рамках законодательства США на $500к

К минусам отнесу:

- Поддержка исключительно на английском и немецком

- Сама служба поддержки работает плохо

Еще один интересный брокер для выхода за рубеж, причем не из семейства IB. К сожалению россиянам открывают договора только на Кипре.

Из плюсов:

- Приемлемые комиссии

- Факт успешной проверки работы со стороны SEC

- Русскоязычный сайт и поддержка

К минусам:

- Кипрская юрисдикция

- Плата за неактивность

Кстати, вот видео от экспертов:

Привилегии квалифицированного инвестора

Квалифицированным инвестором должен быть, без сомнения, профессионал. Следовательно, в мире инвестиций доверие к лицам, имеющим данный статус, выше. Им можно управлять более рискованными финансовыми инструментами, они не нуждаются во всесторонней защите.

Помимо этого, статус квалифицированного инвестора открывает путь к работе со многими интересными активами, ниже я немного расскажу о них.

Ценные бумаги зарубежных компаний.

И это не только акции Apple, Microsoft или Facebook. На российском фондовом рынке торгует около 300 компаний, в то время как в США их более 7 000. На данный момент без статуса КИ Российские брокеры дают доступ к 646 акциям американских и европейских компаний через биржу Санкт-Петербурга. Список доступных акций можно посмотреть на сайте биржи SpbExchange.

Рынок США охватывает около половины всего мирового фондового рынка. Кроме того, американские биржи менее политизированы, финансовый кризис не остановит рост цен так, как это случается в России. Добавьте к этому более низкие комиссии, и преимущество станет очевидным. Если интересуетесь акциями, рекомендую начать с прочтения статьи торговля акциями для новичков. В ней описаны общие принципы биржевой торговли, есть полезные советы.

Помимо трейдинга акции интересны тем, что их держатели могут получать дивиденды от компании-эмитента. Я уже делал пост о получении дивидендов с акций, советую ознакомиться и с ним тоже.

Структурные ноты

Это очень интересный актив. Представляет собой нота совокупность различных финансовых инструментов и условий, выполнение которых влияет на доходность. При этом нота может содержать в себе только один актив, но ее отличительной чертой всегда остаются условия работы.

Возьмем, к примеру, ноту, основанную на динамике роста индекса РТС (российский биржевой индекс). Потенциал доходности ноты составит 20 %, у ноты установлена защита от снижения стоимости.

И тут возможно три варианта развития событий. В случае падения значения индекса на конец расчетного периода инвестору вернутся все его вложенные средства. Если индекс вырастет в пределах 20 %, инвестор получит вложенные средства и прибыль, соответствующую проценту прироста индекса. В случае же роста индекса на более чем 20 %, инвестор сможет получить вложенные средства и сумму, составляющую некоторый заранее оговоренный процент от номинала ноты.

У брокеров данные активы идут под названием «структурные продукты». Сложный для понимания инструмент, рассчитан на инвесторов, которые мало уделяют времени своим вложенным деньгам и не вникающих в рынок. По факту идет усреднение ваших убытков, если рынок пошел вниз, и срезание прибыли, если он пошел выше прогнозируемых целей.

Депозитарные расписки АДР и ГДР

Для инвестора это возможность приобрести акции иностранных компаний, оставаясь в юрисдикции своей страны. Для этого существуют банки-депозитарии. Они приобретают ценные бумаги у компаний-эмитентов, чтобы затем выпускать и продавать депозитарные расписки различного номинала, обеспеченные этими ценными бумагами.

- АДР (Американские депозитарные расписки) выпускаются банками-депозитариями, находящимися в США.

- Глобальные депозитарные расписки (ГДР) можно получить от европейских депозитариев.

Инвестор (частное лицо или крупная компания вроде Газпрома), в данном случае является инициатором выпуска депозитарной расписки.

Еврооблигации или евробонды

Это облигации, которые выпускаю в валюте, являющейся для эмитента иностранной. Еврооблигациями их называют потому, что впервые они появились в Европе. Если компания, находясь на территории Франции, выпустит облигации в долларах, то это будут еврооблигации. А если в евро, то обычные, поскольку евро для Франции это «своя» валюта.

Для частного инвестора данный актив интересен более высокой доходностью, нежели просто банковский валютный депозит.

Зарубежные ETF-фонды.

ETF (от exchange traded fund – торгуемый на бирже фонд) по своей структуре и назначению похож на ПИФ. Каждая акция фонда содержит в себе несколько акций или иных активов, например, драгоценных металлов или индексов. Например, тикер SPY это ETF на индекс SnP 500 (500 крупнейших компаний США).

Преимущества ETF перед ПИФом — работа с текущей рыночной ценой и меньшие комиссии.

Также интерес обусловлен тем, что приобретая всего одну акцию ETF, инвестор уже диверсифицирует свои вложения. Составить инвестиционный портфель из обычных акций — куда более трудоемкое и дорогостоящее дело. У меня на блоге есть статья про ETF-фонды. В ней подробно освещается вопрос покупки акций и получения дивидендов физическими лицами.

Кто такой инвестор

Если обратиться к букве закона, увидим такое определение: инвестор – субъект, который осуществляет вложение капитала. Он может вкладывать свои, заемные или привлеченные средства. Кроме того, инвестору предписано действовать в строгом соответствии с законом и не допускать нецелевое использование денежных средств.

Инвесторы делятся на:

- Заказчик – тот, кто заказывает инвестиционный продукт. Это может быть сам владелец денег либо его доверенное лицо.

- Подрядчик – тот, кто выполняет работы с инвестициями по договору с заказчиком.

- Пользователь – тот, для кого создаются все эти блага в виде инвестиционных проектов, эдакий пожинатель плодов своего ума и чужого труда.

Эти функции могут совмещаться одним субъектом, закон этому не препятствует. Можно самому инвестировать и получать заслуженный доход.

Обращаю ваше внимание, что инвестором может выступать как физическое лицо, так и организация. Например, брокеры, работающие на фондовых рынках, все поголовно являются инвесторами, это их основной бизнес

Но вот как среди них опознать квалифицированного инвестора, и надо ли? Давайте разбираться дальше.

Заключение

Как можно убедиться из вышесказанного, стать в нашей стране квалифицированным инвестором не так уж просто, хотя, если очень захотеть, то вполне возможно. Главное, понимать, что кроме широких перспектив в инвестировании, вместе со статусом вы получаете и большой риск. Поэтому, прежде чем начинать работать с более рискованными инструментами, всё-таки, стоит взвесить свои профессиональные возможности. Ведь статус, полученный «любой ценой» не может гарантировать успех сделок и может очень быстро привести к полному банкротству. А оно этого не стоит, даже если вы очень рискованный человек. Лучше спокойно набираться опыта на рынке стандартных инструментов, где все процессы жёстко контролируются. И когда вы поймёте, что все ваши инвестиции успешны, что вы действительно готовы к большему риску, имеете достаточно средств для совершения рисковых сделок, вот тогда и можно переходить на новый уровень.

Заключение

Есть мнение, что Центробанк обеспокоился заметным притоком россиян на фондовый рынок. Ставки по вкладам снижаются вслед за ключевой ставкой ЦБ и бьют минимальные рекорды.

В мае 2020 года Мосбиржа опубликовала отчет о том, что более 5 млн человек открыли брокерские счета. Объем сделок с акциями увеличился в 2,5 раза в сравнении с аналогичным периодом 2019 года.

Как относиться к новым поправкам Госдумы – решать Вам. Но:

- С одной стороны, доступ ко многим надежным и более доходным зарубежным инструментам может заставить задуматься над получением статуса КИ многих участников рынка. А если у инвестора есть минимальные для получения статуса 6 млн рублей, то ему выгоднее открыть счет у иностранного брокера.

- С другой стороны, ограничения относительно высокорисковых инструментов могут реально оградить многих новичков от опасных операций.

Подписывайтесь на обновления блога и читайте новые актуальные статьи первыми.

Всем профита!

Заключение

Обучение на своих ошибках эффективно, но в случае с инвестированием достаточно накладно. Однако первые неудачи — это не повод опускать руки: порой даже опытные инвесторы совершают промахи, ведущие к неприятным последствиям. С другой стороны, профессионалом становится не тот, кто вообще не допускает ошибок, а тот, кто успешно их преодолевает. Чего однозначно не стоит делать новичку:

- Руководствоваться чужим мнением. Конечно, инвестору полезна любая информация, но прислушиваться ко всем советчикам подряд вряд ли разумно;

- Держать все в одном инструменте. Не так давно перспективные криптовалюты для инвестирования упали в цене в пять раз, что привело к череде банкротств;

- Вкладывать последние деньги. Риск есть всегда. Поэтому, если что-то пойдет не так, человек просто останется без средств к существованию;

- Поддаваться эмоциям. На рынке всегда найдется повод для ажиотажа или паники. Если не держать себя в руках, неизбежно последуют убытки;

- Гнаться за высоким доходом. Например, сегодня многие хотят стать инвесторами стартапов, учитывая лишь доходность и забывая о высоком уровне риска.