Как узнать iban сбербанка?

Содержание:

- Как узнать реквизиты Сбербанка?

- Понятие расчетного и корреспондентского счетов

- Суть коррсчёта

- Таблица банковских идентификационных кодов Сбербанка – основные регионы России

- Какую информацию содержит корреспондентский счет

- В чем отличие

- Что представляет собой корреспондентский счет?

- Как по номеру и счету карты узнать банк

- Как узнать Бик Сбербанка через посещение отделения Сбербанка

- Что такое лицевой счет банковской карты Сбербанк

- Структура Сбербанка

- Для чего нужен

- Что такое корреспондентский счет Сбербанка?

- Как узнать реквизиты банка по номеру счёта

Как узнать реквизиты Сбербанка?

Дистанционные покупки, заказы услуг, выполненные работы предполагают осуществление денежных переводов на банковские карты работодателей, продавцов. Большинство участников расчетных операций имеют карточки Сбербанка ввиду популярности и безопасности финансового учреждения ввиду принадлежности государству РФ. Как узнать реквизиты Сбербанка?

Объем наличных расчетов постепенно сокращается, поскольку операции с вкладами, счетами комфортнее, быстрее проводить дистанционно через пластиковые карты. Для выполнения большинства расчетных операций необходимо иметь реквизиты счета, банковского отделения, открывавшего рассматриваемый счет, в распечатанном либо электронном видах. При обращении в отделение Сбербанка менеджеры предоставляют необходимые реквизиты в распечатанном виде. Информацию можно получить на официальном банковском ресурсе, выбрав свой регион, отделение в поисковике. В сберегательной книжке (при наличии) указаны также данные банка. Операторы справочной службы предоставляют нужные реквизиты в устной форме, главное условие – указать кодовое слово, личные данные.

Понятие расчетного и корреспондентского счетов

Чтобы компания имела возможность осуществлять безналичные расчеты со своими контрагентами, ей необходимо оформить расчетный счет. Подобный счет представляет собой упорядоченный набор двадцати цифр, который присваивается каждому предприятию. Счет является уникальным, и должен отражаться в документации, оформляемой при денежных расчетах с компанией.

Действующее законодательство РФ установило ограничение на наличные расчеты. В случае, когда сумма сделки по контракту превышает 100 тыс. руб., то компания или ИП должны оформить банковский счет, а не осуществлять операцию с помощью наличных средств.

Посредством расчетного счета проводятся такие банковские операции:

- финансовые переводы между деловыми партнерами или бюджетными организациями;

- использование средств, внесенных через кассу наличными;

- снятие денег для использования наличных средств на нужды производства, либо на личные потребности в условиях, если владелец бизнеса ИП.

Фактически, рассматриваемый счет является своеобразным хранилищем финансов предпринимателя. Деньги сохраняются в ведомстве банка, однако субъект наделяется правом расходовать их в любой момент. При этом все расчетные процедуры происходят только с согласия основателя счета.

Предприниматель или компания могут иметь сразу несколько счетов. При этом они могут концентрироваться как в одном банке, так и находиться в нескольких учреждениях. Каждый счет, тем не менее, представлен уникальной комбинацией и предоставляет пользователю полный комплект банковских услуг в контексте использования счета.

В свою очередь, банки также нуждаются в проведении разных безналичных операций ввиду специфики осуществляемой деятельности. С целью упростить расчеты между банками составляется соглашение, которое называется корреспондентским.

Такой контракт может визироваться как разными банками друг между другом, так и с одной стороны рядовой кредитной компанией, а с другой – ЦБ РФ. Услугами ЦБ РФ банки пользуются в тех ситуациях, когда существует потребность в обеспечении сохранности собственных средств. Это обусловлено тем, что множество банков вынуждены покинуть рынок, потеряв не только свои средства, но и деньги вкладчиков. Такая статистика сложила практику, в результате которой оформление соглашения с Центробанком – первый этап создания кредитной компании.

Следовательно, корреспондентский счет (или корсчет) – это расчетный счет для банковской структуры, который предназначен для расчета одного банка с другим.

Существуют такие виды корсчетов:

- ностро – счет одного банка в другом;

- лоро – счета, которые банк регистрирует прочим кредитным организациям;

- востро – банк оформляет счета зарубежным организациям. При этом нередко, как демонстрирует практика, данный вид корсчета ошибочно именуется «лоро».

Подразумевается, что для расчетов между контрагентами, чьи счета находятся в разных банках, также необходим корсчет организации. Так, если в платежном поручении отмечается счет компании из другого банка, то необходимо прописывать также корсчет этого банка для проведения платежа.

Если расчеты происходят в рамках одного и того же банка, то указание корсчета не является актуальным.

Корреспондентский договор может предполагать несколько сторон. Подобное обуславливается потребностями производства и спецификой осуществляемых всеми участниками сделки платежей.

Суть коррсчёта

Чтобы понять лучше суть к/с, следует подробнее разобрать, зачем он нужен.

Назначение

По своему происхождению реквизит не отличается от стандартного депозита “До востребования”, но владеет им не частное лицо, а банк.

На коррсчёте размещаются не применённые банковские деньги, заёмные или клиентские средства. Он делает возможным открытие депозитов в Центральном Банке России.

Когда пройдена регистрация, корреспондентский счёт делает возможным ведение банком учёта его расходов и доходов, т.к. отображаются все производимые держателем реквизита операции.

Важно! Детальное изучение коррсчёта способствует корректному оцениванию финансового статуса организации.

Примечание 1. Когда (и если) на к/с обнаруживается недостаток по минимальной сумме, сразу делается вывод о фактически испытываемых учреждением денежных сложностях.

Что содержит договор?

Все кредитно-финансовые компании строго контролируются и подлежат госучёту. В Российской Федерации эти функции выполняет Центробанк.

Коррсчёт позволяет ЦБ:

- мониторить имущество и передвижение денег;

- формировать резервные фонды банков.

Ввиду сказанного следует вывод: первый шаг на пути организации финансовой деятельности – заключение корреспондентского соглашения с ЦБ. Это обязательная процедура для всех банков, стремящихся легально действовать на территории России. Когда через Центробанк проводятся финансовые операции, кроме расчётного счёта указывается ещё и корреспондентский.

Важно! Операции между двумя банками проходят по безналичному расчёту. К/с открывает одно кредитное учреждение для другого

Всё взаимодействие, касающееся транзакций между коррсчетами, всегда определено договором.

Что содержит документ:

- список юрлиц, которые владеют правом на зачисление и снятие денег;

- виды допустимых операций;

- имеющиеся контролирующие функции;

- описание процедуры информационного обмена;

- условия проведения платёжных операций.

Примечание 2. Участники соглашения осуществляют обмен телексными ключами и СВИФТ-кодами.

Пример 1:

- Некий клиент информирует банк о своём намерении сделать перевод физлицу или юрлицу, которые обслуживаются другим кредитно-финансовым учреждением.

- Операция проводится через платёжное поручение, которое выступает в роли уведомления о факте осуществления операции. При этом указывается сумма.

- Банк, осуществляющий отправление, принимает клиентские деньги – они в итоге поступят на р/c адресата в другой банковской компании (она в свою очередь пополняет баланс счёта получающей стороны на заданную сумму).

Всё взаимодействие регламентировано корреспондентским договором.

Таблица банковских идентификационных кодов Сбербанка – основные регионы России

БАЙКАЛЬСКИЙ БАНК СБЕРБАНКА РОССИИ (г. ИРКУТСК) — 042520607,

ВОЛГО-ВЯТСКИЙ БАНК СБЕРБАНКА РОССИИ (г. НИЖНИЙ НОВГОРОД) — 042202603,

ВОСТОЧНО-СИБИРСКИЙ БАНК СБЕРБАНКА РОССИИ (г. КРАСНОЯРСК) — 040407627,

ДАЛЬНЕВОСТОЧНЫЙ БАНК ОАО СБЕРБАНК РОССИИ (г. ХАБАРОВСК) — 040813608,

ЗАО ПРОМСБЕРБАНК (г. ПОДОЛЬСК) — 044695151,

ЗАПАДНО-СИБИРСКИЙ БАНК ОАО СБЕРБАНК РОССИИ (г. ТЮМЕНЬ) — 047102651,

ЗАПАДНО-УРАЛЬСКИЙ БАНК ОАО СБЕРБАНК РОССИИ (г. ПЕРМЬ) — 045773603,

ОАО СБЕРБАНК РОССИИ (г. МОСКВА) — 044525225,

ОМСКОЕ ОТДЕЛЕНИЕ N 8634 ОАО СБЕРБАНК РОССИИ (г. ОМСК) — 045209673,

ОТДЕЛЕНИЕ N8600 СБЕРБАНКА РОССИИ (г. ЧИТА) — 047601637,

ОТДЕЛЕНИЕ N8602 СБЕРБАНКА РОССИИ (г. АБАКАН) — 049514608,

ОТДЕЛЕНИЕ N 8589 СБЕРБАНКА РОССИИ (г. САРАНСК) — 048952615,

ОТДЕЛЕНИЕ N 8606 СБЕРБАНКА РОССИИ (г. РЯЗАНЬ) — 046126614,

ОТДЕЛЕНИЕ N 8615 СБЕРБАНКА РОССИИ (г. КЕМЕРОВО) — 043207612,

ОТДЕЛЕНИЕ N 8617 СБЕРБАНКА РОССИИ (г. СЫКТЫВКАР) — 048702640,

ОТДЕЛЕНИЕ N 8630 СБЕРБАНКА РОССИИ (г. ПСКОВ) — 045805602,

ОТДЕЛЕНИЕ N 8639 СБЕРБАНКА РОССИИ (г. ИВАНОВО) — 042406608,

ОТДЕЛЕНИЕ N8558 СБЕРБАНКА РОССИИ (г. ГОРНО-АЛТАЙСК) — 048405602,

ОТДЕЛЕНИЕ N8588 СБЕРБАНКА РОССИИ (г. УЛЬЯНОВСК) — 047308602,

ОТДЕЛЕНИЕ N8592 СБЕРБАНКА РОССИИ (г. БЕЛГОРОД) — 041403633,

ОТДЕЛЕНИЕ N8593 СБЕРБАНКА РОССИИ (г. ЛИПЕЦК) — 044206604,

ОТДЕЛЕНИЕ N8594 СБЕРБАНКА РОССИИ (г. ТАМБОВ) — 046850649,

ОТДЕЛЕНИЕ N8595 СБЕРБАНКА РОССИИ (г. ОРЕЛ) — 045402601,

ОТДЕЛЕНИЕ N8596 СБЕРБАНКА РОССИИ (г. КУРСК) — 043807606,

ОТДЕЛЕНИЕ N8597 СБЕРБАНКА РОССИИ (г. ЧЕЛЯБИНСК) — 047501602,

ОТДЕЛЕНИЕ N8598 СБЕРБАНКА РОССИИ (г. УФА) — 048073601,

ОТДЕЛЕНИЕ N8599 СБЕРБАНКА РОССИИ (г. КУРГАН) — 043735650,

ОТДЕЛЕНИЕ N8601 СБЕРБАНКА РОССИИ (г. УЛАН-УДЭ) — 048142604,

ОТДЕЛЕНИЕ N8604 СБЕРБАНКА РОССИИ (г. ТУЛА) — 047003608,

ОТДЕЛЕНИЕ N8605 СБЕРБАНКА РОССИИ (г. БРЯНСК) — 041501601,

ОТДЕЛЕНИЕ N8607 СБЕРБАНКА РОССИИ (г. ТВЕРЬ) — 042809679,

ОТДЕЛЕНИЕ N8608 СБЕРБАНКА РОССИИ (г. КАЛУГА) — 042908612,

ОТДЕЛЕНИЕ N8609 СБЕРБАНКА РОССИИ (г. СМОЛЕНСК) — 046614632,

ОТДЕЛЕНИЕ N8610 СБЕРБАНКА РОССИИ (г. КАЗАНЬ) — 049205603,

ОТДЕЛЕНИЕ N8611 СБЕРБАНКА РОССИИ (г. ВЛАДИМИР) — 041708602,

ОТДЕЛЕНИЕ N8612 СБЕРБАНКА РОССИИ (г. КИРОВ) — 043304609,

ОТДЕЛЕНИЕ N8613 СБЕРБАНКА РОССИИ (г. ЧЕБОКСАРЫ) — 049706609,

ОТДЕЛЕНИЕ N8614 СБЕРБАНКА РОССИИ (г. ЙОШКАР-ОЛА) — 048860630,

ОТДЕЛЕНИЕ N8616 СБЕРБАНКА РОССИИ (г. ТОМСК) — 046902606,

ОТДЕЛЕНИЕ N8618 СБЕРБАНКА РОССИИ (г. ИЖЕВСК) — 049401601,

ОТДЕЛЕНИЕ N8619 СБЕРБАНКА РОССИИ (г. КРАСНОДАР) — 040349602,

ОТДЕЛЕНИЕ N8621 СБЕРБАНКА РОССИИ (г. ВОЛГОГРАД) — 041806647,

ОТДЕЛЕНИЕ N8622 СБЕРБАНКА РОССИИ (г. САРАТОВ) — 046311649,

ОТДЕЛЕНИЕ N8623 СБЕРБАНКА РОССИИ (г. ОРЕНБУРГ) — 045354601,

ОТДЕЛЕНИЕ N8624 СБЕРБАНКА РОССИИ (г. ПЕНЗА) — 045655635,

ОТДЕЛЕНИЕ N8625 СБЕРБАНКА РОССИИ (г. АСТРАХАНЬ) — 041203602,

ОТДЕЛЕНИЕ N8626 СБЕРБАНКА РОССИИ (г. КАЛИНИНГРАД) — 042748634,

ОТДЕЛЕНИЕ N8627 СБЕРБАНКА РОССИИ (г. МУРМАНСК) — 044705615,

ОТДЕЛЕНИЕ N8628 СБЕРБАНКА РОССИИ (г. ПЕТРОЗАВОДСК) — 048602673,

ОТДЕЛЕНИЕ N8629 СБЕРБАНКА РОССИИ (г. ВЕЛИКИЙ НОВГОРОД) — 044959698,

ОТДЕЛЕНИЕ N8637 СБЕРБАНКА РОССИИ (г. АРХАНГЕЛЬСК) — 041117601,

ОТДЕЛЕНИЕ N8638 СБЕРБАНКА РОССИИ (г. ВОЛОГДА) — 041909644,

ОТДЕЛЕНИЕ N8640 СБЕРБАНКА РОССИИ (г. КОСТРОМА) — 043469623,

ОТДЕЛЕНИЕ N8644 СБЕРБАНКА РОССИИ (г. БАРНАУЛ) — 040173604,

ПОВОЛЖСКИЙ БАНК ОАО СБЕРБАНК РОССИИ (г. САМАРА) — 043601607,

СЕВЕРНЫЙ БАНК СБЕРБАНКА РОССИИ (г. ЯРОСЛАВЛЬ) — 047888670,

СЕВЕРО-ВОСТОЧНЫЙ БАНК СБЕРБАНКА РОССИИ (г. МАГАДАН) — 044442607,

СЕВЕРО-ЗАПАДНЫЙ БАНК ОАО СБЕРБАНК РОССИИ (г. САНКТ-ПЕТЕРБУРГ) — 044030653,

СЕВЕРО-КАВКАЗСКИЙ БАНК ОАО СБЕРБАНК РОССИИ (г. СТАВРОПОЛЬ) — 040702660,

СИБИРСКИЙ БАНК СБЕРБАНКА РОССИИ (г. НОВОСИБИРСК) — 045004641,

УРАЛЬСКИЙ БАНК ОАО СБЕРБАНК РОССИИ (г. ЕКАТЕРИНБУРГ) — 046577674,

ЦЕНТРАЛЬНО-ЧЕРНОЗЕМНЫЙ БАНК СБЕРБАНКА РОССИИ (г. ВОРОНЕЖ) — 042007681,

ЮГО-ЗАПАДНЫЙ БАНК ОАО СБЕРБАНК РОССИИ (г. РОСТОВ-НА-ДОНУ) — 046015602,

ЯКУТСКОЕ ОТДЕЛЕНИЕ N8603 ОАОСБЕРБАНК РОССИИ (г. ЯКУТСК) — 049805609.

Помните, что Вам ещё потребуется ИНН Сбербанка, он един для всех отделений.

Какую информацию содержит корреспондентский счет

Как было сказано ранее, счет корреспондент любой коммерческой организации состоит из постоянного количества цифр, равного двадцати. Номера эти составляются не рандомно, для этого существует свой порядок. По цифрам в номере можно заранее определить некоторую информацию о банке:

- Три первые цифры говорят о территориальной принадлежности организации. Корреспондентские счета Российских банков начинаются обычно на 201 или 301.

- Следующие четырнадцать цифр – это зашифрованный внутрибанковский код.

- Завершают его 3 одинаковые с БИК цифры.

Важно! БИК – это назначаемое Центральным банком индивидуальное сочетание цифр в количестве от семи до девяти. БИК, как и корсчет, является неотъемлемым реквизитом для банка

Данный идентификатор также находится в открытом доступе на интернет-ресурсе организации.

В чем отличие

Хотя расчётный и корреспондентский счёт имеет одну и ту же специфику, всё же они различаются. Вы можете увидеть это в следующей таблице.

| Расчётный счёт | Корреспондентский счёт |

| Открывается юридическими лицами | Открывается банками в других банках |

| На расчётный счёт может быть перечислен кредит для бизнеса | По счёту не может быть предоставлен кредит |

| Счёт необходим для работы организаций при посредстве банка | Счёт необходим для деятельности банков при помощи других кредитных организаций |

| Операции по счёту производятся на основе поручений юридических лиц или ИП | Операции по счёту проводятся по поручениям банков |

Как отличить расчетный счет от корреспондентского, если оба вида состоят из 20 цифр? Последние три цифры в корреспондентском счете совпадают с БИК банка, а в расчётном счете — это номер в аккаунте банка. Несмотря на различия, между счетами существует связь. Особенно она прослеживается при составлении платёжек в другой банк: в них будут отражаться не только расчётные счета сторон перевода, но и корреспондентские счета банков-участников.

Какой счёт указывать при проведении платёжек между юридическими лицами? Однозначно, расчётный. Корреспондентский счёт также находится в реквизитах банка, однако его комбинацию можно легко узнать из различных доступных источников. А вот номер расчётного счёта придётся уточнять у его владельца.

Что представляет собой корреспондентский счет?

Корреспондентский счет Сбербанка – двадцатизначный номер, индивидуальный и не изменяемый до тех пор, пока Центральный Банк Российской Федерации не решит его сменить.

На нем (счете) хранится вся информация о проведенных финансовых операциях, а также важная статистика о балансе банка или организаций, которую используют правовые органы при проверках. К примеру, ЦБ РФ через корсчет Сбербанка может узнать о состоянии интересующих его коммерческих банков и заранее предотвратить, к примеру, банкротство. Или помочь избежать проблем, которые могут быть выявлены при просмотре данных.

Данные по корсчету (КС) любого банковского учреждения всегда открыты, и выложены на официальных сайтах банков. А вот к балансу и финансовым переводам имеет доступ только ЦБ РФ, серьезные инвесторы и аудиторские компании, которые связаны с банковскими услугами.

Как по номеру и счету карты узнать банк

В номере и счете банковской карты зашифрована информация. Она содержит данные:

- о банке-эмитенте, выпустившем карточку

- о валюте,

- о платежной системе,

- статусе и типе карты.

Способы определить банк-эмитент по номеру карты:

С помощью онлайн-сервисов: bindb или binlist . Для этого укажите первые 6 цифр карты – это индивидуальный БИН, который кодирует информацию о платежной системе и о банке-эмитенте. Принадлежность карточки к Сбербанку отражают такие БИН: 4276, 67758, 4279, 63900, 54693.

Получить информацию о банке, выпустившем продукт, можно по 20-тизначному номеру счета, к которому привязана карта. Такую информацию содержат цифры расчетного или лицевого счета с 10 по 13.

На официальном сайте Сбербанка

Необходимые сведения содержит номер на лицевой стороне карточки под ФИО держателя, указанный через дробь.

- зайдите на сайт и откройте вкладку Отделения и банкоматы

- в поисковой строке введите первые цифры через дробь

После ввода информации будет показан полный адрес отделения.

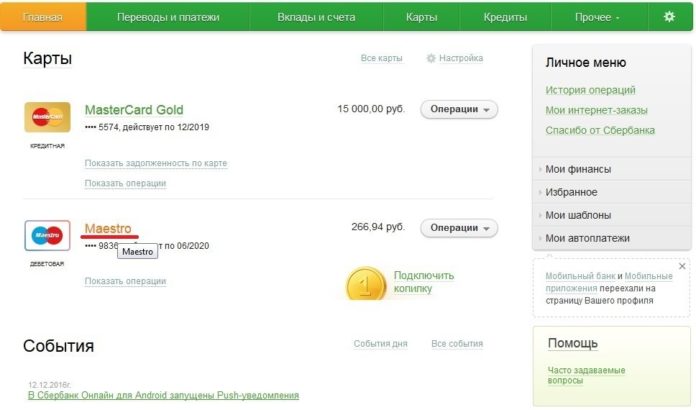

В личном кабинете

- авторизоваться в системе

- выбрать карту, по которой необходимо получить сведения

- нажать на получение детальной информации.

- в открывшемся окне будут отображены реквизиты для платежного поручения, а внизу указан адрес отделения, выпустившего карточку.

С помощью банкомата

- вставить карту в банкомат и ввести ПИН-код

- выбрать вкладку Мои счета

- выбрать карту и распечатать реквизиты.

В полученном чеке содержится необходимая информация.

Важно

В целях безопасности необходимо помнить, что сообщать данные по р/с или номеру карточки посторонним людям запрещено. Полученная информация может быть использована в мошеннических целях. Номер платежного инструмента разрешено сообщать только в случае, если клиенту будет совершен денежный перевод. Любые другие сведения, например, CVV или ПИН-код – исключительно персональная информация. Их никому сообщать нельзя, в том числе и сотрудникам банка.

Как узнать Бик Сбербанка через посещение отделения Сбербанка

В отделении банка достаточно просто получить необходимые вам реквизиты. Для этого предоставьте сотруднику карту и паспорт. Не забудьте уточнить количество экземпляров, которые хотите получить.

Выявление реквизитов и их распечатка займёт не больше нескольких минут, однако чтобы не стоять в очередях для этого, рекомендуем узнать график работы Сбербанка и прийти в правильное время — в часы когда там наименьшая нагрузка. Там же вы можете попросить оформить вам аккаунт для входа в личный кабинет и подключить «Мобильный банк». Таким образом, вам будет проще выяснить реквизиты вашей банковской карточки.

БИК не нужно указывать при переводе средств клиенту «Сбербанка», однако для отправки средств на карту, подключённую к другому банку, или для международных финансовых операций, эта деталь обязательна. Также она необходима для соблюдения всех формальностей при заказе перевода зарплаты на банковский счёт.

Реквизиты Сбербанка

Как уже указывалось выше, БИК и Реквизиты — это не одно и тоже. Поэтому вот полные реквизиты банка для московского отделения:

► Это полезно: Как узнать реквизиты своей карты Сбербанка через Сбербанк Онлайн, а также другие способы!

Что такое лицевой счет банковской карты Сбербанк

Оформленная кредитная или дебетовая карточка привязана к уникальному счету. Его номер сгенерирован автоматически в индивидуальном порядке. Такой счет называют лицевым. Л/с открывают при оформлении договора физическому лицу.

Лицевой счет отличается от расчетного назначением использования денег. Л/с используют физические лица для хранения и перевода денежных средств. Пользоваться счетом с целью получения прибыли запрещено.

Р/с открывают юридические лица и ИП для платежей и переводов организации, а также для хранения капитала.

Как узнать номер лицевого счета карты Сбербанк

Получить номер своего лицевого счета можно при личном обращении в банк или дистанционно через терминалы самообслуживания или в личном кабинете.

Через отделение банка

Получить номер лицевого счета можно обратившись к сотруднику в отделении кредитного учреждения. Для этого необходим паспорт владельца и банковская карта. После проверки специалист распечатает реквизиты, на которых будет отображена вся информация.

Звонок в службу поддержки

Узнать реквизиты платежного инструмента можно, обратившись в службу поддержки клиентов по номеру 8-800-555-55-50 или 900. Звонок бесплатный, колл-центр работает круглосуточно.

Специалист задаст ряд уточняющих вопросов владельцу с целью идентификации клиента. Необходимо предоставить кодовое слово или паспортные данные. После полученной информации сотрудник назовет номер лицевого счета.

В банкомате или терминале банка

Для этого необходимо:

- вставить карту в банкомат и набрать ПИН-код

- выбрать вкладку Мои счета

- выбрать карту, по которой нужно узнать реквизиты. Банкомат распечатает чек с реквизитами.

В договоре или ПИН-конверте

При оформлении договора в учреждении, клиент получает его экземпляр. На последней странице, под ФИО клиента, указан необходимый номер счета.

В личном кабинете Сбербанк-Онлайн на ПК или в мобильном приложении

Для этого необходимо:

- войти в личный кабинет, используя идентификатор и пароль

- в разделе Карты выбрать карточку

- нажать кнопку Информация по карте, номер будет указан в реквизитах для переводов.

Как открыть лицевой счет в Сбербанке: документы и тарифы для физических лиц

Открыть лицевой счет можно:

- обратившись в отделение

- самостоятельно в Сбербанк-Онлайн.

Действующие клиенты банка могут открыть лицевой счет с помощью личного кабинета в Сбербанк-Онлайн.

Алгоритм действий для открытия:

- авторизоваться при помощи логина и пароля

- войти в раздел Вклады и выбрать пункт Открытие вклада

- поставить галочку напротив выбранного вклада, нажать кнопку Продолжить внизу страницы

- Заполнить обязательные поля и нажать Открыть

- перепроверить внесенные данные и ознакомиться с договором. Электронный договор можно распечатать

- согласиться с условиями договора, поставив галочку под договором

- нажать кнопку Подтвердить.

После подтверждения, вклад отобразится в личном кабинете и им можно пользоваться.

Для открытия лицевого счета физическому лицу, необходимо предоставить паспорт гражданина РФ. Банк может запросить дополнительно второй документ.

Открытие л/с бесплатно. Если открывает дополнительно банковскую карту, то ее выпуск платный. Цена выпуска и годового обслуживания карты зависит от ее типа и статуса.

|

Вклад |

Пополнение |

Частичное снятие |

Ставка при оформлении онлайн |

Ставка при оформлении в отделении |

Минимальная сумма |

Срок вклада |

|

Сохраняй |

нет |

нет |

до 4,45% |

до 4,20% |

1000 ₽ / 100 $ |

1-36 месяцев |

|

Пополняй |

есть |

нет |

до 4,10% |

до 3,85% |

1000 ₽ / 100 $ |

3-36 месяцев |

|

Управляй |

есть |

есть |

до 3,80% |

до 3,55% |

30 000 ₽ / 1000 $ |

3-36 месяцев |

|

Социальный для детей без родительского попечения |

есть |

есть |

Не доступно |

3,35% |

1 ₽ |

36 месяцев |

|

Подари жизнь |

нет |

нет |

Не доступно |

4,15% |

10 000 ₽ |

12 месяцев |

|

Пенсионный плюс |

есть |

есть |

Не доступно |

3,50% |

1 ₽ |

36 месяцев |

|

На имя ребенка |

есть |

Нет В 14 лет ребенок получает доступ к процентам, в 18 – ко всей сумме |

Не доступно |

3,85% |

1000 ₽ / 100 $ |

3-36 месяцев |

Баланс банковской карты является балансом лицевого счета.

Способы узнать текущий баланс:

- в контакт центр Сбербанка по бесплатному номеру 8-800-555 55 50 или 900. После проверки кодового слова или паспортных данных, специалист озвучит текущий баланс

- в отделение банка по паспорту

- в банкомате самообслуживания, вставив карту и нажав кнопку Узнать баланс

- через личный кабинет сервиса Сбербанк-Онлайн.

Структура Сбербанка

За компанией числится 16 отделений и более 90 филиалов по всей территории России. Sberbank обладает иерархичной структурой, основанной на подчинении территориальных отделений центральному Московскому филиалу.

Таблица 1.

| Наименование | Территориальный охват |

| Московский | Москва |

| Среднерусский | Московская область (включая Тверь, Брянск, Калугу, Иваново и др.) |

| Северо-Западный | Петербург и Ленобласть. Мурманск, Калининград, Псков, Новгород, Вологда. Республики:

· Карелия · Коми |

| Байкальский | Забайкальский край. Республики:

· Бурятия · Саха |

| Волго-Вятский | Нижний Новгород, Пермь, Киров и Владимир. Республики:

· Мордовия · Марий Эл · Чувашия · Тува · Татарстан · Удмуртия |

| Дальневосточный |

Хабаровск, Приморск, Сахалин и Амур и Магадан. Еврейская автономия. Камчатский край. Чукотский АО |

| Поволжский | Самара, Ульяновск, Оренбург, Саратов, Волгоград, Астрахань, Пенза и прилегающие области |

| Сибирский | Новосибирск, Томск, Кемерово, Омск и прилегающие области. Республики:

· Алтай · Тыва · Хакасия |

| Уральский | Свердловск, Челябинск, Башкортостан

Курганинск и прилегающие области. Ханты-Мансийский и Ямало-Ненецкий АО |

| Центрально-Черноземный | Воронеж, Орлов, Липецк, Курск, Белгород, Тамбов и прилегающие области |

| Юго-Западный | Ростов-на-Дону, Краснодар, Ставрополь. Республики:

· Адыгея · Ингушетия · Дагестан · Карачаево-Черкесия · Калмыкия · Чечня |

Реквизиты центрального и территориальных отделений различаются.

Каждый бланк обладает:

- Банковским Идентификационным Кодом (БИК);

- Кодом Причины Постановки на учет в налоговой (КПП).

Для чего нужен

Вот что такое корреспондентский счет банка — это реквизит, который банковские организации открывают в Центральном банке РФ и который является основой взаиморасчетов на рынке банковских услуг. Он выполняет аналогичную функцию для самих банковских учреждений. Банк открывает корсчет в Центробанке или у иного коммерческого кредитора. Он присваивается финансовой организации в момент ее открытия для выполнения дальнейших взаиморасчетов с Центробанком РФ и иными банковскими учреждениями.

Для чего требуется такая комбинация цифр? Чтобы наглядно увидеть, что такое кор счет в реквизитах, откройте сейчас любое платежное поручение и найдите в блоке информации о банке (он указывается и для плательщика, и для получателя) уникальный 20-значный идентификатор.

Деньги должны поступать на корсчет банка, после чего специалисты перераспределяют их по нужным «расчетникам». Через него проводятся такие виды финансовых операций:

- расчетно-кассовые между контрагентами;

- приобретение, продажа ценных бумаг;

- депозитные;

- межбанковские кредиты;

- бюджетные платежи;

- взаиморасчеты с внебюджетными фондами;

- иные взаиморасчеты посредством взаимодействия с Центробанком РФ.

Для списания денежных средств требуется согласие предприятия, неважно, идет ли речь о трех рублях или 3000 рублей. Закрытие инициируется банком-владельцем корреспондентского счета, если кредитное учреждение ликвидируется или его функционирование завершается по причине грубых нарушений действующего российского законодательства

Что такое корреспондентский счет Сбербанка?

Что такое корсчет

Корреспондентский счет банка – это индивидуальный номер, состоящий из 20 цифр. На нем сохранена история всех операций. В первую очередь он в себе несет информацию о состоянии банковского баланса, который так необходим контролирующим органам.

Например, по данным корреспондентского счета Сбербанка Центральный Банк решает, насколько безопасную деятельность осуществляет коммерческий банк, не имеет ли он признаков банкротства. Ведь в случае отрицательного баланса на корсчете Сбербанк не сможет выполнять операции по переводу денег между пользователями.

Такой номер есть не только у Сбербанка, но и у любого другого коммерческого банка в России. И для каждой банковской организации он присваивается в индивидуальном порядке и носит уникальный характер. Данные по К С в Сбербанке России и других банках являются открытыми и общедоступными. Их можно посмотреть на официальных сайтах банковских компаний.

Но баланс счета и проводимые операции доступны только для Центрального Банка, а также для крупных инвесторов или аудиторских компаний, оказывающих соответствующие услуги.

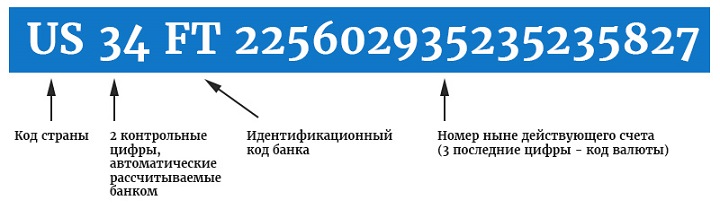

Информация, зашифрованная в корсчете

Как мы уже говорили ранее в этой статье, корреспондентский счет состоит из 20 цифр. И номер для корреспондентов в РФ формируется следующим образом:

- первые три цифры характеризуют принадлежность счета к российской зоне. Это обычно 201 или 301;

- затем зашифрован индивидуальный банковский счет;

- последние три цифры совпадают с номером БИК.

БИК – это банковский индивидуальный код, который, как и корсчет, назначается ЦБ. БИК содержит от 7 до 9 цифр. Он также входит в число обязательных реквизитов для распознавания платежа. Как узнать БИК банка? Это также открытая информация, которая может быть размещена на сайте в платежных документах, личном кабинете или в отделениях компаний.

Корреспондентский счет физически привязан к определенному региону. Корсчет Сбербанка расположен в Москве. В банковских реквизитах часто указывается информация о местоположении счета, но для перевода достаточно указывать только цифры.

Может ли корсчет поменяться?

Такое решение принимает Центральный Банк России, а коммерческие банковские компании обязаны подчиняться. Поэтому и БИК и корреспондентский номер могут быть в любой момент изменены

Клиенту стоит обращать внимание на актуальные данные

В случае, если допустить ошибку в общих реквизитах, т. е. БИКе, КС или ИНН, то деньги не смогут быть переведены и не дойдут до адресата, они будут возвращены отправителю. А все путешествие денежных средств может занять до 10 рабочих дней.

Обычно БИК и корсчет меняются из-за смены в названии банка или изменения юридического местонахождения. В любом случае все решения диктуются именно ЦБ.

Как узнать реквизиты Сбербанка

Стоит разделять общие и индивидуальные реквизиты. Общие реквизиты могут понадобиться, если осуществляются переводы между сторонними банковскими организациями или оплата совершается через платежные системы. В общие реквизиты входят:

Также заполняются индивидуальные реквизиты владельца расчетного счета, т. е. непосредственно клиента банка, куда должны поступить деньги. Поэтому стоит разделять понятия корреспондентского (общего) и расчетного (индивидуального) счета. Для совершения операции значимым условием может выступать назначение платежа. Например, перевод денег в пользу погашения кредита по договору.

К С для Сбербанка России можно уточнить на сайте банковской компании. Это можно сделать следующим образом:

- выбрать раздел «Отделения и банкоматы». Он расположен вверху сайта, рядом с эмблемой Сбербанка России;

- далее кликнуть на раздел «Информация о банке». Первый пункт меню под эмблемой;

- слева появится вкладка «Реквизиты», кликнув на которую можно обнаружить полные банковские реквизиты Сбербанка – корсчет, БИК и прочее.

Но если операции выполняются внутри одного банка, то знание общих реквизитов может не понадобиться. Например, если клиент с карты Сбербанка переводит деньги на карточку клиента в Сбербанке, то достаточно будет указать только номер кредитки.

Дополнительно общие реквизиты можно уточнить, позвонив на горячую линию или обратившись в отделение банковской компании. Помимо этого, требуемые данные доступны в банкоматах и терминалах Сбербанка.

На данный момент для Сбера определены следующие реквизиты:

- Корсчет: 30101810400000000225;

- БИК: 044525225;

- КПП: 773601001;

- ИНН: 7707083893.

В случае оплаты кредита потребуется дополнительно указать свой личный номер, открытый для погашения. Если платеж совершается стороннему лицу на карту Сбербанка, чей номер неизвестен, значит, дополнительно следует написать номер счета карты, в пользу которой осуществляется операция.

Как узнать реквизиты банка по номеру счёта

На официальном сайте банка вряд ли будет размещаться номер вашего банковского счёта. Искать реквизиты по нему стоит в договоре, который вы заключали с банком в момент открытия счёта. Копия такого документа обязательно остаётся у клиента. Внутри него прописываются все реквизиты по счёту. Если у вас есть сберегательная книжка, реквизиты по счёту указываются на её титульной страничке. Проверить реквизиты также можно, позвонив в колл-центр вашего банка. Для этого необходимо будет назвать оператору номер вашего счёта

Обратите внимание, что при оформлении денежного перевода нельзя допускать ошибки ни в одной цифре из реквизитов, иначе ваши деньги могут вернуться обратно или «уйти» в неизвестном направлении