Что такое капитализация вклада

Содержание:

- Захват изображения в популярных интернет поисковиках

- Плюсы и минусы капитализации процентов для вкладчика

- Что такое капитализация процентов по депозиту

- Вклады с капитализацией в Сбербанке

- Все негативные и положительные моменты капитализации

- Что такое эффективная ставка?

- Капитализация на примере

- Пенсионная карта с капитализацией

- Как рассчитывается величина вклада с капитализацией?

- Идеи для проведения досуга

- Как выбрать вклад, что выгоднее

- Плюсы и минусы капитализации

- Капитализация: плюсы и минусы

- Открыть вклад с капитализацией процентов

- Создание шаблона

- Капитализация криптовалют

Захват изображения в популярных интернет поисковиках

Плюсы и минусы капитализации процентов для вкладчика

Разумеется, такое выгодное решение тоже предусматривает ряд неудобств, иначе банки попросту не предлагали бы другие типы вкладов.

Плюсы:

При долгосрочном инвестировании средств периодическая капитализация средств значительно увеличивает итоговую прибыль вклада

Обратите внимание: чем чаще происходит капитализация, тем большую прибыль получит вкладчик;

Для тех, кто планирует собрать крупную сумму — в качестве обеспечения пенсии или для покупки чего-либо, — вклад с начислением процентов позволит обойтись без лишних трат, т.к. снимать деньги достаточно затруднительно для пользователей данного вида вклада

В таком случае счет становится отчасти сберегательным.

Минусы:

- Сумма, получаемая с процентов ежемесячно, порой может очень сильно помогать вкладчику с его финансовой ситуацией. Однако вклад с капитализацией подразумевает, что все эти проценты начисляются обратно на счет — это означает, что вкладчик отказывается от прибыли в краткосрочной перспективе ради большей прибыли в долгосрочной;

- Если гражданину крайне важна возможность без ограничений снимать деньги со счета или необходима доступность досрочного расторжения договора в одностороннем порядке, то вклад с капитализацией не подходит однозначно, т.к. по условиям договора ограничивается и срок, и сумма снятия денежных средств.

Что такое капитализация процентов по депозиту

Все банковские депозиты можно разделить на две большие группы:

1. с капитализацией (сложный процент);

2. без капитализации (простой процент).

Простой процент

Во втором случае все просто. Процент начисляется на сумму вклада без учета ранее начисленных процентов.

Пример расчета вклада без капитализации

Разберем, как начисляются проценты по вкладу без капитализации. Возьмем депозит со следующими условиями:

• Сумма: 100 000 рублей;• Срок: 1 год (12 месяцев);• Капитализация: не предусмотрена;• Процентная ставка: 10 % годовых.

В этом случае в конце срока вкладчик получит доход в 10 000 рублей.

Сложный процент

Но если условиями вклада предусмотрена капитализация, то проценты начисляются иным способом.

Пример расчета вклада с капитализацией процентов на счете

Возьмем депозит с такими же условиями, и добавим ежемесячную капитализацию:

• Сумма: 100 000 рублей;• Срок: 1 год (12 месяцев);• Капитализация: предусмотрена ежемесячно;• Процентная ставка: 10 % годовых.

Проценты начисляются каждый месяц. Если вкладчик не будет снимать начисленные проценты со вклада, а станет оставлять их на счете, то они будут увеличивать сумму депозита. Таким образом, в следующем месяце проценты будут начисляться уже на большую сумму, что увеличит итоговую прибыль.

За первый месяц размещения депозита вкладчик получит доход в 849 рубля. Это деньги будут причислены к основной сумме вклада, и за второй месяц проценты будут начисляться уже исходя из итоговой суммы в 100 849 рубля и так далее. В итоге по вкладу с капитализацией доход составит 10 471 рублей.

Сравнение

Сравним полученные цифры.

Доход без капитализации: 10 000 рублей.

Доход с капитализацией: 10 471 рублей

Как видим, вклад с капитализацией процентов на счете может приносить несколько большую прибыль.

Предварительные выводы

✓ Капитализация процентов – это процесс, при котором доход по вкладу начисляется частями на протяжении времени хранения денег в банке. Его еще называют «начислением процентов на проценты».

✓ По вкладам с капитализацией процентов на счете можно получить большую прибыль.

Ложка дегтя

Но не все так просто, как могло показаться.

«Нередко сложно выбрать тот депозит, который даст большую доходность. Как правило, банки предлагают более низкую процентную ставку по вкладам с ежемесячной капитализацией и более высокую по депозитам с выплатой процентов в конце срока», — говорит консультант-методист Проекта Минфина России по повышению финансовой грамотности Сергей Акулов.

Поэтому нельзя однозначно заявить, что вклад с начислением процентов на проценты всегда более выгоден, чем депозит без такой опции. Для сравнения, какой из финансовых инструментов будет более выгоден, можно использовать онлайн калькуляторы вкладов.

Будут ли расти проценты в ближайшее время

В последнее время доходность депозитов сильно упала. Это связано со снижением ключевой ставки Банком России. Могут ли ставки по вкладам снова взлететь?

«В текущей ситуации ставки по вкладам расти уже не будут,— считает руководитель розничных продаж Абсолют-банка Антон Павлов.— И дело не только в недавнем снижении ключевой ставки ЦБ. Скорее всего, ее снижение продолжится, а это значит, что коррекция ставок, и то незначительная, возможна только в рамках коротких акций отдельных игроков рынка».

Застрахованы ли вклады с капитализацией

Да. Страхованию подлежат денежные средства физических лиц, находящиеся в банке во вкладах и на счетах, в том валютных. Максимальная сумма возмещения по вкладам на сегодня составляет 1 400 000 рублей.

Проверить, входит ли учреждение в систему страхования вкладов можно на сайтах Банка России (www.cbr.ru) и АСВ (www.asv.org.ru), а так же по бесплатной горячей линии АСВ 8-800-200-08-05.

Вклады с капитализацией в Сбербанке

В Сбербанке клиент может открыть несколько различных видов депозитов с такой опцией, как капитализация. Самым популярным вкладом Сбербанка с ежемесячной капитализацией является Управляй со следующими параметрами:

- сумма – от 30 тысяч рублей;

- ставка – до 4% при открытии онлайн (до 4,03% с учетом мультипликации);

- срок – от 3 месяцев.

Чтобы получить максимальную прибыль, необходимо поместить на счет сумму от 400 тысяч рублей на срок от 6 до 12 месяцев.

Минусом счета Управляй является относительной низкий процент, однако он компенсируется возможностью снимать средства в любой момент без ограничений. Если вам нужен вклад с возможностью забрать деньги назад в любой момент – выбирать следует именно Управляй.

Другой вариант вклада в Сбербанке с капитализацией процентов и пополнением – Пополняй. Операций снятия денег по нему не предусмотрено, но взамен предложена более высокая процентная ставка – максимальное значение 4,3% годовых (4,34% – эффективная). Удобно, что открыть Пополняй можно с минимальной суммой начального взноса – всего 1000 рублей.

К другим вкладам Сбербанка с капитализацией и пополнением относятся:

- Социальный – специальный счет для детей-сирот и ветеранов войны со ставкой 3,75% (эффективная – 3,8%), открывается только при предъявлении соответствующих документов, по нему предусмотрены операции снятия и пополнения, т.е. это максимально гибкий и удобный вид вклада;

- Сберегательный счет – полнофункциональный счет, который можно открыть в различных валютах, по рублевому доходность составляет 1-1,8%, по валютным – 0,01%;

- Детский – на имя ребенка открывается вклад Пополняй, доходность составляет от 3,6% до 4,05% (4,13% с учетом эффективной ставки), срок работы депозита – до совершеннолетия владельца.

Для систематического пополнения имеющихся у вас счетов рекомендуется подключить сервис Копилка – тогда средства будут переводиться на счета автоматически, без участия пользователя. Это позволит копить быстрее и эффективнее, так как человеческий фактор будет полностью исключен.

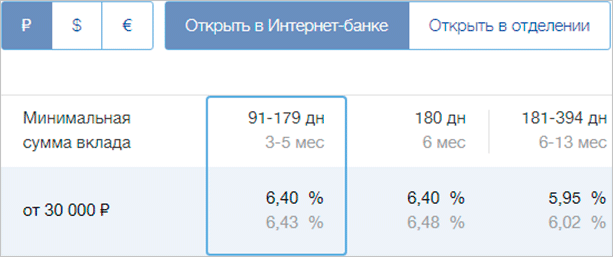

При вложении крупных сумм рекомендуем обязательно обратить внимание на вклады с повышенными процентными ставками: Сбербанк «Первый» — вклады физических лиц, проценты 2018. В тарифах к основным вкладам Сбербанка — для понимания эффективной ставки (с учетом капитализации) она указана дополнительно — серым цветом под основной (номинальной) процентной ставкой:

В тарифах к основным вкладам Сбербанка — для понимания эффективной ставки (с учетом капитализации) она указана дополнительно — серым цветом под основной (номинальной) процентной ставкой:

Все негативные и положительные моменты капитализации

На первый взгляд все очевидно: вклады с капитализацией выгодней обычных. Хотя не для всех клиентов такой вариант подходит. Одни желают, чтобы проценты накапливались на отдельном счету и их можно было использовать как прибавку к заработной плате, своего рода пассивный доход. Другие хотят иметь возможность в любой момент снять со счета часть средств на случай непредвиденных ситуаций или экономических проблем. Обычно в программах, позволяющих частичное или полное досрочное снятие, нет капитализации.

Во многих банках ставка по депозиту с капитализацией ниже, чем по обычной программе. Вот и получается, что те 0,5-1%, которые можно заработать благодаря капитализации, нивелируются более низкой ставкой по договору. В такой ситуации клиенту нужно тщательно просчитать выгоду обеих предложений и выбирать оптимально подходящее. Если же у вас есть свободные финансы и желание получить максимум – в этом поможет вклад с капитализацией.

Что такое эффективная ставка?

С рассматриваемой сегодня темой статьи тесно связано еще одно понятие – эффективная ставка. Например, на сайте банка ВТБ при выборе депозита вы увидите вот такую таблицу с процентными ставками.

Здесь под обычной ставкой располагается еще одна – это и есть эффективная ставка. Что это такое?

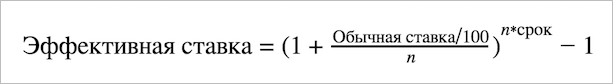

Как ее рассчитать? Очень просто. Для интересующихся математикой я напишу формулу. Пусть будет для общего развития. А для всех остальных есть онлайн-калькулятор.

Напоминаю, что n – это периодичность начисления дохода.

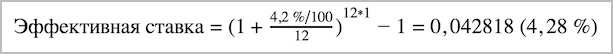

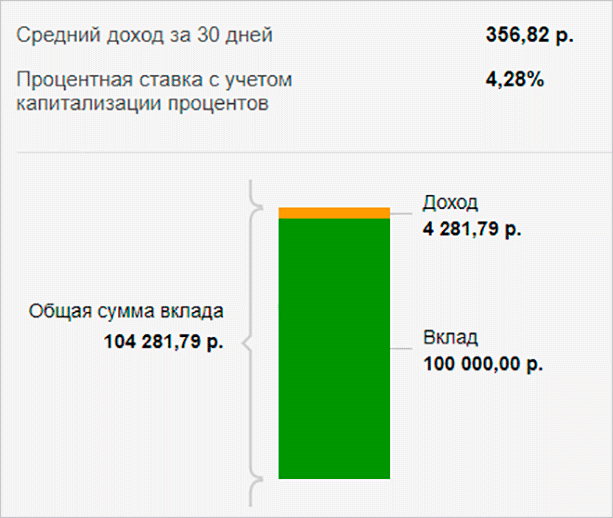

Рассчитаем эффективную ставку, например, по вкладу “Сохраняй” от Сбербанка. Мы кладем 100 000 руб. под 4,2 % годовых на 1 год с ежемесячной капитализацией. Эффективная ставка составит:

Давайте проверим на онлайн-калькуляторе на сайте банка.

Как видите, эффективная ставка равна 4,28 % годовых при обычной 4,2 %.

Капитализация на примере

Предположим, что вкладчик разместил в банке 100 000 р. сроком на 12 месяцев (с 01.05.2017 по 01.12.2017). Ставка по договору — 8% годовых, предусмотрена ежемесячная капитализация.

Для расчета процентного дохода нужно определить ставку за день:

8% годовых / 365 дней = 0,0219%.

Чтобы рассчитать, сколько денег будет начисляться каждый месяц, нужно воспользоваться формулой:

начисленные месячные проценты = сумма * дневная ставка * количество дней периода.

В первом расчетном месяце был 31 день (с 01.05.2017 по 01.06.2017).

Клиенту будет зачислено:

31 день * 0,0219% * 100 000 р. = 679 р.

Для корректного расчета доходности за следующий срок нужно 679 р. прибавить ко вкладу. Полученное число и будет использовано как сумма депозита на второй период:

30 дней * 0,0219% * 100 679 р. = 662 р.

Прибавляя каждый месяц начисленную процентную прибыль, мы получим выплаты за последующие периоды:

3 — 689 р.;

4 — 693 р.;

5 — 675 р.;

6 — 703 р.;

7 — 685 р.;

8 — 712 р.;

9 — 717 р.;

10 — 652 р.;

11 — 726 р.;

12 — 707 р.

Итоговый размер начислений составит 8 300 р.

Эффективную ставку можно рассчитать так:

(сумма процентов / размер изначального взноса) * 100;

(8 300 / 100 000) * 100 = 8,3%.

Пенсионная карта с капитализацией

При решении вопроса капитализация вклада — что это в Сбербанке по пенсионной карте, учитываются льготные условия для данной категории населения. Предусмотрена возможность перевода пенсии на карту и применения программы капитализации сбережений.

Пенсионерам предлагаются следующие варианты депозитного размещения средств:

Пенсионерам предлагаются следующие варианты депозитного размещения средств:

- оформление пенсионной карты «Социальная»;

- использование сберкнижки и программы капитализации накоплений «Пенсионный плюс».

Программа капитализации сбережений «» предусматривает заключение соглашения пенсионера с банковской организацией, согласно которому пенсия будет в автоматическом порядке переводиться на и увеличиваться за счет процентов.

Минимальная сумма — 1 руб., остальные средства могут сниматься в любое время без потери процентов. На остаток начисляют до 3,5% годовых. При снятии основных сбережений проценты будут сохранены, однако капитализация проводиться не будет. За снятием средств потребуется обращаться в отделение банковской организации.

При использовании социальной карты пенсионерам нужно будет пользоваться банкоматами. Преимущество банковского предложения заключается в гибкости и возможности использования средств без необходимости обращаться в отделение банка. Хранятся средства в рублях. Подключается для использования платежная система «Мир».

Период действия карты составляет 5 лет. Предусмотрена возможность подключения к системе начисления бонусов по программе «Спасибо». Обслуживание по карте (передача смс-сообщений и т.д.) требует внесения платы 30 руб. ежемесячно. Можно подключить сервисную услугу «Копилка», для автоматического перевода части денежных средств на депозитный счет.

Недостатком предложения является отсутствие процентов по капитализации при частом снятии денежных средств. Использование карты предусматривает дополнительное банковское обслуживание и регулярную оплату. При снятии большой суммы с карты в банкомате требуется выплатить процент от суммы.

Как рассчитывается величина вклада с капитализацией?

Расчет размера вкладов с капитализацией в общем виде производится по формуле дисконтирования:

БС = НС * (1 + α)t,

где БС и НС – соответственно будущая и начальная сумма,

α – величина %, добавляемого по истечении установленного периода;

t–количество периодов, после завершения которых нужно определить сумму с капитализацией.

Начисления в зависимости от предусмотренных договором условий размещения вкладов могут производиться ежегодно, ежеквартально или ежемесячно, либо однократно по завершении всего времени пользования депозитом. В последнем случае происходит увеличение только сумм вкладов, а не процентов. Во всех остальных вариантах капитализируются и начисления, и непосредственно сами вклады.

Идеи для проведения досуга

Как выбрать вклад, что выгоднее

При выборе банковского продукта с целью осуществления вложения денежных средств с последующим получением прибыли необходимо руководствоваться определенными критериями.

Что учитывают при выборе условий вклада:

1. Рейтинг организации. Получить данную информацию можно путем анализа отзывов о банковской организации. Необходимо понять, каковы особенности ее финансовой деятельности. Рекомендуется изучить значения показателей прибыли, ликвидности, рентабельности кредитной организации, представленных на специальном интернет-ресурсе Банки ру.

Для обеспечения сохранности собственных средств, в случае потери кредитной организацией платежеспособности, необходимо изучить информацию об ее участии в государственной программе страхования вкладов. В дальнейшем это послужит гарантией выплаты клиенту страховой суммы в размере до 1,4 млн. руб.

Если планируемые вложения превышают указанную отметку, оптимальным вариантом является размещение средств в нескольких банках.

2.Величина процентной ставки. Данный показатель находится в пропорциональной зависимости от величины первоначального взноса и срока действия договора вклада.

Большинство банков поднимают ставки на свои продукты с увеличением размера вносимой на депозит суммы. Исключение составляют вклады ПАО Россельхозбанк, где ставка в основном регулируется сроком вклада.

Большинство банков поднимают ставки на свои продукты с увеличением размера вносимой на депозит суммы. Исключение составляют вклады ПАО Россельхозбанк, где ставка в основном регулируется сроком вклада.

С увеличением сроков размещения средств на счетах снижается выплачиваемый банком процент за пользование клиентскими деньгами.

Для получения более точной информации о доходности по депозиту финансовые аналитики рекомендуют высчитывать размер эффективной ставки. Для этого существует следующая формула:

S = (1+(p/100)/12)*-1,

S = (1+(p/100)/12)*-1,

где, S — эффективная ставка, p — установленная ставка по вкладу, n — количество периодов капитализации за год, * — частное количества периодов капитализации и срока вклада.

Это значит, что при ставке 9% годовых, сроке вклада 12 месяцев и ежемесячной капитализации эффективная ставка составит 9,38%.

3. Возможность пополнения счета. Данный параметр позволяет повысить доходность депозитного счета. Регулярное пополнение вклада увеличивает остаток, на который происходит начисление процентов, что существенно влияет на размер последних.

4. Планируемый срок размещения денежных средств.

Наибольшую доходность приносит размещение средств на долгосрочном вкладе. При существовании вероятности того, что деньги понадобятся в ближайшей перспективе, рекомендуется воспользоваться депозитными счетами со сроком 1, 3 или 6 месяцев. Т.к. при досрочном расторжении договора происходит пересчет процентов по более низкой ставке (у большинства банков по ставке «До востребования»).

Наибольшую доходность приносит размещение средств на долгосрочном вкладе. При существовании вероятности того, что деньги понадобятся в ближайшей перспективе, рекомендуется воспользоваться депозитными счетами со сроком 1, 3 или 6 месяцев. Т.к. при досрочном расторжении договора происходит пересчет процентов по более низкой ставке (у большинства банков по ставке «До востребования»).

5. Порядок начисления и выплаты процентов. Фактором, существенно повышающим доходность по вкладу, является процентная капитализация. Чем выше ее периодичность, тем быстрее растет база для последующих начислений. Максимальной эффективностью, с точки зрения прибыльности для клиента, обладает ежедневная капитализация. Но продукты с данным видом причисления обладают рядом других ограничений (отсутствие пополнения, низкая ставка и т.д.).

Процесс начисления процентов не всегда совпадает по срокам с их присоединением к сумме вклада. Так, еженедельно начисляемые средства могут причислиться к основной сумме лишь в конце месяца. Эти условия необходимо тщательно изучить при подписании договора вклада.

Кредитные организации предусматривают также выплату доходов на отдельный счет или пластиковую карту. В этом случае клиент вправе самостоятельно распоряжаться средствами (снять их либо произвести пополнение вкладного счета).

Кредитные организации предусматривают также выплату доходов на отдельный счет или пластиковую карту. В этом случае клиент вправе самостоятельно распоряжаться средствами (снять их либо произвести пополнение вкладного счета).

6. Возможность снятия средств. Данный параметр способствует снижению прибыли клиента. Но при существовании даже незначительной вероятности возникновения потребности в деньгах рекомендуется выбирать продукт с частичным выводом средств со счета.

Плюсы и минусы капитализации

У вкладов с капитализацией есть несомненный плюс – это большая доходность по сравнению с обыкновенными условиями. В результате, если вкладывать деньги в депозиты с капитализацией, можно заработать гораздо больше. И чем дольше инвестировать, тем больше будет профит.

Но нужно учитывать и минусы, вытекающие из самого понятия капитализации:

- деньги на вкладе будут заморожены – их нельзя будет вывести для личных нужд или чтобы вложить на лучших условиях;

- при закрытии вклада банки пересчитают проценты по меньшей ставке (а некоторые вообще забирают проценты при досрочном разрыве договора);

- чтобы эффективная ставка работала, вклад нужно держать открытым несколько лет – на небольших сроках эффект от капитализации очень маленький.

Таким образом, капитализация вклада, действительно, позволяет заработать больше. Но для повышения эффекта нужно инвестировать надолго и не вынимать деньги из банка.

Надо отметить, что капитализация процентов отлично работает не только на примере банковских вкладов, но и на фондовом рынке. Если реинвестировать полученные купоны и дивиденды, то капитал инвестора будет расти значительно быстрее.

Капитализация: плюсы и минусы

Несмотря на очевидные достоинства капитализации, которые проявляются в первую очередь в более высокой доходности по сравнению с обычным начислением процентов, у нее есть и минусы:

Как правило, банк ограничивает мобильность средств. То есть вы не можете распоряжаться своими деньгами в течение срока действия договора. Конечно, вам не откажут, когда вы заявите, что закрываете счет и снимаете все деньги. Но получите вы далеко не ту сумму, на которую рассчитывали, когда открывали счет. Не во всех банках можно снимать деньги без потери всего или части дохода.

Например, если вы решите закрыть досрочно вклад “Сохраняй” в Сбербанке (100 000 руб. на 1 год), то на руки получите на 2 862,61 руб. меньше.

Банки часто назначают более низкую ставку по депозитам с капитализацией

Поэтому очень важно просчитывать эффективную ставку и сравнивать ее по нескольким предложениям в разных банках.

Заметный эффект от капитализации проявляется только в долгосрочном периоде. Поэтому, если вы уверены, что в ближайшие несколько лет вам не понадобится много денег, открывайте депозит с капитализацией

Если нет – присмотритесь к обычному вкладу, но с возможностью снятия.

- получение большего дохода;

- сбережение начисленных процентов.

- Невозможность воспользоваться полученным доходом до истечения срока вклада. Правда, такие же условия могут быть и по вкладам с простым процентом, с выплатой дохода в конце срока. Однако, по некоторым вкладам с начислением по методу с простыми процентами Банки предоставляют возможность ежемесячного перечисления дохода на счет или карту, на выбор вкладчика. При капитализации процентов такая возможность, как правило, отсутствует.

- Сложный процент обычно не предлагается по вкладам с короткими сроками хранения (до 3-6 месяцев).

По вкладам с простыми процентами и ежемесячной выплатой, где условиями предусмотрено пополнение вклада, возможно использовать капитализацию процентов в том случае, если сумма процентов составляет не менее допустимого по вкладу размера дополнительного взноса.

В этом случае вкладчик решает самостоятельно, когда проценты будут капитализироваться, а когда он их будет снимать.

Невский Банк предлагает вклады для физических лиц Пенсионный и Отличный со ставкой до 8% годовых, предусматривающие капитализацию процентов, а также выгодные вклады в валюте (в долларах и евро) с опцией сложных процентов.

Открыть вклад с капитализацией процентов

Я подготовила подборку банков с наиболее интересными предложениями по открытию депозитных счетов с капитализацией процентов. Предлагаю рассмотреть подробнее условия, которые предлагают эти кредитные организации, и особенности открытия вкладов. И хотя список субъективный, выбранные банки помогут сориентироваться среди предложений других финансовых учреждений.

Уральский банк

УБРиР предлагает своим клиентам накопительные вклады сроком до 1500 дней под процентную ставку до 7,5 % годовых, величина которой растет пропорционально сумме вклада. Депозит можно пополнять или частично обналичивать, вклад может быть как в рублях, так и в другой валюте — доллары или евро с соответствующим максимальным процентом 1,6 и 1,3 годовых. Капитализация процентов производится ежемесячно. Пролонгация у части вкладов не предусмотрена, а у некоторых тарифов досрочное закрытие счета ведет к потере начисленных процентов и пересчету их по ставке 0,01% годовых. Для открытия вклада необходимы паспорт и заключение договора. Также один из вкладов доступен к открытию с мобильного приложения. Минимальная сумма определяется видом вклада и находится в диапазоне от 1 до 100 тысяч рублей.

Банк БКФ

Накопительные вклады банка рассчитаны на привлечение крупных денежных средств, поэтому минимальные суммы рублевого вклада составляют 100 000 рублей, совокупная сумма до 50 000 000 в рублевом эквиваленте. Вклад может быть в рублях или иностранной валюте. Срок — один год. Капитализация процентов или выплата на карточный счет ежемесячно. Пролонгация автоматическая. Пополнение на сумму от 10000 рублей. Снятие — до 30% от первоначальной суммы вклада без штрафных санкций для клиента. При досрочном расторжении — ставка пересчитывается по 0,01% годовых. Максимальная процентная ставка по рублевым вкладам — 9 процентов годовых.

Сбербанк

Своим клиентам Сбербанк вклады предлагает разнообразные: и путем внесения денег непосредственно в банке, и открытием через приложение Сбербанк Онлайн. Валюта — национальная или иностранная. Суммы от 1 тысячи рублей. На депозитах без пополнения — от 10000 рублей. Максимальная процентная ставка до 7%. Пополняемые депозиты могут быть увеличены на сумму до 10 раз, превышающую первоначальную. По условиям договора, ежемесячно начисляемые проценты могут быть перечислены как на карточный, так и на сберегательный счет.

Во всех перечисленных банках Ваш вклад будет застрахован, максимальная сумма страхования — один миллион четыреста тысяч рублей. Если один вкладчик имеет несколько вкладов, то страховое возмещение будет произведено по каждому, но не более размера страховой суммы.

Создание шаблона

Капитализация криптовалют

Если говорить о криптовалюте, то каждая ее разновидность имеет свою капитализацию (например, капитализация onecoin). При этом не путайте капитализацию с курсом валюты – это разные понятия, хоть и взаимосвязанные между собой – чем выше становится курс валюты, тем выше подымается и рыночная капитализация. Но с криптовалютой не все так просто, как с акциями компании, которая была представлена выше. Если число акций поддается счету и учету, то с криптовалютами ситуация несколько другая и вытекает она из самой особенности виртуальных денег

В первую очередь, важно отметить, что в целом вопрос капитализации криптовалют довольно спорный – многие финансисты и исследователи этой области ссылаются на то, что установить точную сумму рыночной стоимости какой-либо из криптовалют попросту невозможно. Обосновывается это тем, что многие криптознаки давно утеряны и определить сколько таких и где они – не представляется возможным

К примеру, создатель (или создатели) биткоина Сатоси Накамоту пропал без вести, «прихватив» с собой 1 млн. битков. Также известны многочисленны случаи, когда на заре становления криптовалют, виртуальные деньги пропадали вместе с утерянными паролями, сгоревшими жесткими дисками, на которых хранились и т.д. Сегодня, когда человечество уразумело ценность виртуальных денег (многие совершают инвестиции в биткоин), они просто так не теряются, но все же, некоторые случаи пропажи криптознаков имеют место быть.

Методы и механизмы

Итак, капитализация криптовалюты зависит от ее суммарного количества и стоимости за одну единицу. Механизм подсчета рыночной стоимости любой из криптовалют достаточно недоскональный, ведь по оценкам многих экспертов, та сумма, которая называется сегодня, очень далека от реального положения вещей. Обусловлено это самой спецификой криптознаков, число которых постоянно увеличивается (например, причина тому облачный майнинг биткоин и добыча других альткоинов). Это не акции компании, которые были выпущены единожды и растут или падают в цене, ведь и биткоин, и альткоины продолжают генерироваться. Не стоит забывать, что знать точное число даже тех биткоинов просто невозможно.

Известно сколько криптознаков было сгенерировано, но установить действительно они существуют в данный момент времени — нереальная задача. Тем не менее, к словам экспертов мало кто прислушивается и на волне шумихи вокруг биткоина, все продолжают подсчитывать его рыночную стоимость. При этом все также продолжают закрывать глаза на то, что биткоин или другая валюта – это денежный знак, пусть и виртуальный, и приравнивать его к акциям компании не целесообразно – разве можно за акцию компании расплатиться в кафе или магазине? Так или иначе, по предварительным подсчетам от 1,5 до 4 млн. биткоинов утеряны безвозвратно, ведь если данные с жесткого диска утрачены, то восстановить доступ к кошелькам, а значит и валюте, не представляется возможным. Как по мне, то это достаточно внушительна сумма, для того чтобы подсчет рыночной стоимости битков считать некорректным. Таким образом, понятие «капитализация криптовалюты» достаточно относительное, и многие скептически относятся к тому, возможно ли вообще применять эту формулировку к криптознакам.