Ипотека без первоначального взноса в москве

Содержание:

- Завышение стоимости жилья

- Прикосновение нежности

- Что скрывается за отсутствием первоначального взноса

- Недвижимость с нулевым вложением

- Перечень банков, где предусмотрено получение ипотечного займа без первоначального взноса

- Какие документы нужны

- Какие варианты существуют для получения ипотеки без первоначального взноса?

- Какие требования предъявляют банки при выдаче ипотеки без первоначального взноса

- Условия и процентные ставки по кредиту

- Субсидии на первоначальный взнос по ипотеке в Москве и области

- Единственный банк, который дает ипотеку без первоначального взноса

- Как заполнить заявление?

- Ипотека для военнослужащих

- Какие банки выдают ипотеку на вторичку без первоначального взноса?

- Для чего предназначен каталог AppData

- В каком банке можно взять ипотеку без первоначального взноса

- Оценка жилья

- Преимущества и недостатки

- 5 финансовых организаций, выдающие ссуды на покупку жилья

- Кредиторам нужны дополнительные гарантии

- Сбор документов

- Заключение + видео по теме ?

- Итоговое решение

Завышение стоимости жилья

Завышение цены на жилье дает кредитополучателю возможность обойти требования банка. Это не совсем легальный вариант, но люди часто прибегают к нему.

Воспользовавшись подобной схемой, претендент на покупку квартиры сталкивается с рисками:

- Оценка жилья может вскрыть подлог. Это происходит в тех случаях, когда цена значительно завышена.

- Расписки от юрлиц для банка недействительны, и приобретение квартиры в новом доме окажется невозможной.

- Не каждый продавец пойдет на такой шаг, потому что в дальнейшем покупатель может потребовать от него возвращения «первоначального взноса».

Однако сделка все же актуальна. Ведь договор составляется между покупателем и продавцом, где указанная стоимость не подлежит корректировке в банке.

Прикосновение нежности

Что скрывается за отсутствием первоначального взноса

У вас могут вызвать интерес предложения по ипотеке, где сразу требуется заплатить лишь символическую сумму или можно не платить вообще. Не все так просто. Стоит понимать, что за этим стоит.

Важно: Низкий стартовый взнос или его отсутствие приводят к завышенной процентной ставке по ипотеке. Повышение процентных ставок при отсутствии первоначального взноса — это вынужденная мера со стороны кредиторов

Она необходима, чтобы обезопасить финансовую организацию от возможных рисков, связанных с невыплатой заемных средств

Повышение процентных ставок при отсутствии первоначального взноса — это вынужденная мера со стороны кредиторов. Она необходима, чтобы обезопасить финансовую организацию от возможных рисков, связанных с невыплатой заемных средств.

Альтернативами оплаты первоначального взноса по ипотеке могут выступать:

- залог имущества, имеющегося в собственности;

- потребительский кредит;

- материнский капитал и прочие госпрограммы.

Стоит отметить, что везде условия по первоначальному взносу разные. Уточняйте заранее, можно ли в вашей ситуации заменить его залогом, потребительским кредитом или решениями по госпрограммам.

Вся эта информация есть на сайтах финансовых организаций. Там же можно найти номера горячих линий, чтобы уточнить детали соглашения у менеджеров.

Залог

В качестве залога заемщик может предоставить транспортное средство или недвижимость

Важное условие — необходимость продать предмет залога в том случае, если кредит вовремя не погашается

Причем сделать это необходимо в рамках прописанного в договоре срока. После продажи имущества на вырученные деньги нужно погасить ипотеку.

Материнский капитал и госпрограммы

В вашей семье пополнение и уже имеется документальное подтверждение наличия материнского капитала?

Тогда это льготное финансирование можно использовать в качестве первого взноса по ипотеке.

То же касается и других государственных программ для ученых, молодых преподавателей и военных. В этом случае вместо первой оплаты по кредиту вам нужно передать банку государственный сертификат по какой-либо льготной программе.

Читайте подробнее: об ипотеке для военных и для семей.

Потребительский кредит

Если же вам недоступны льготы от государства, да еще и недвижимости для залога нет, тогда еще одной возможностью для покупки квартиры может стать потребительский кредит.

Для повышения лояльности со стороны финансового учреждения, у которого собираетесь делать займ на жилье, можете в нем же взять и потребительский кредит.

Рекомендуем также ознакомиться детальнее с предложениями Сбербанка по кредитам со ставками от 6% годовых.

Недвижимость с нулевым вложением

Программы жилищного кредитования без первого взноса распространяются на все виды недвижимости: дом, строящееся жилье, квартира на вторичке, таунхаус, квартира в новостройке (как можно оформить такую ипотеку у застройщика новостройки мы рассказывали тут). Жилье должно соответствовать следующим требованиям:

- местоположение – в регионе оформления ссуды;

- отсутствие ареста и обременения;

- наличие коммуникаций и инженерных сетей;

- не допускается оформление кредита на ветхое и аварийное жилье;

- возраст дома не должен превышать 30 лет, это больше относится к недвижимости на вторичном рынке;

- износ здания – не более 70%;

- отсутствие незаконной перепланировки.

Перечень банков, где предусмотрено получение ипотечного займа без первоначального взноса

Получение ипотечного займа без первоначального взноса предусмотрено, как правило, в крупных банках с надёжной репутацией. Причём шанс взять ссуду гораздо выше у лиц, уже являющихся клиентами того или иного финансового учреждения.

Взять ипотеку, не обладая накоплениями, можно посредством материнского капитала в:

- Сбербанке;

- ВТБ Банке Москвы;

- Транскапиталбанке;

- АТБ;

- Россельхозбанке;

- ИТБ Банке.

Под залог имеющегося в собственности жилья готовы предоставить кредит на недвижимость:

- Альфа-Банк;

- Московское Ипотечное Агентство;

- Нико-банк;

- Анкор;

- Центркомбанк.

Военнослужащие, состоящие в НИС, имеют возможность занять средства у таких банков, как:

- Зенит;

- Газпромбанк;

- Связь-Банк.

Но тут действует условие ограничения периода выплаты ипотеки до достижения военным 45 лет.

Есть банки, которые предлагают взять займ на первоначальный взнос, а потом оформить ипотеку у них же. У этих финансовых организаций наиболее низкие ставки. Это:

- Сити-Банк;

- Почта Банк;

- Московский Кредитный Банк;

- Альфа-Банк;

- ВТБ Банк;

- Дельта-Кредит.

Какие документы нужны

Сотруднику банковской организации заявитель должен предоставить такие документы:

- заявка на оформление кредита по форме банка (чаще всего в ней требуется прописать основные сведения о заемщиках, поручителях и согласиться на обрабатывание личных данных);

- свой паспорт РФ или документ, который его заменяет;

- мужчинам, возраст которых не превышает 27 лет, необходимо иметь с собой военный билет либо свидетельство о прописке к военному комиссару;

- свидетельство о рождении одного/нескольких малышей, о заключении брачного союза;

- справка о доходах с текущего места трудоустройства;

- если заявителем выступает индивидуальный предприниматель, то он предоставляет налоговую декларацию;

- выписка из трудовой книжки либо справку отдела кадров о том, что заявитель трудоустроен;

- документация на квартиру, которую обратившийся планирует купить.

Это общий перечень документации, но в каждом конкретном случае он может отличаться.

Какие варианты существуют для получения ипотеки без первоначального взноса?

В большинстве банков отсутствие первоначального взноса у заёмщика сильно настораживает, так как это свидетельствует об одном из факторов неплатёжеспособности будущего клиента. Именно из-за этого и вводят многие банки, в условие, обязательную выплату первоначального взноса. Однако, не все могут позволить себе сразу выплатить определённую сумму.

Например, кредитору необходимо в первоначальном взносе увидеть 20% от всей ипотеки. Недвижимость стоит примерно 10 000 000 рублей. В 20% это будет 2 000 000. Согласитесь, такую сумму сразу выложить на стол не каждому среднестатистическому гражданину по силам.

Однако, существует определённая лазейка, и не одна. Но в реальной жизни всё равно оформить ипотеку без наличия первоначального взноса будет очень сложно. Сложно, но возможно.

На сегодняшний день ипотека без первоначального взноса пользуется популярностью среди среднестатистических граждан России.

Какие требования предъявляют банки при выдаче ипотеки без первоначального взноса

Даже зная о рисках, некоторые организации оформляют сделки по кредитам без первого взноса. Все банки выставляет свои условия.

Вот стандартные требования:

- Клиенту уже исполнился 21 год.

- Есть прописка в регионе нахождения банка и недвижимости.

- Удовлетворительная кредитная история.

- Стаж на данном месте более полугода.

- Ежемесячная выплата не должна быть больше 40 % дохода клиента (или семьи).

- Принять участие в программе можно гражданам РФ.

- Есть дополнительная залоговая квартира. Все требования для передачи права собственности подробно указаны в договоре.

У некоторых организаций можно брать кредит без первого взноса, но под залог квартиры, которая является собственностью третьего лица, допустим, близкого родственника. Такие займы считаются поручительством.

Конечно, каждое финансовое учреждение выставляет свои условия гражданам при оформлении какого-то вида кредита.

Давайте рассмотрим эти требования, чтобы в будущем избежать проблем.

Ограничение размера кредита. Конечно, банки иногда не выдают необходимую сумму денег

Что на это может повлиять? Во-первых, при рассмотрении заявки учреждение обращает внимание на финансовое положение человека. Обладая такой информацией, принимается итоговое решение

Если банк считает, что вы не сможете гарантировать уплату такого кредита, вам можно будет взять меньшую сумму.

Страхование жизни, здоровья, ответственности клиента, предмета залога. Страховка считается обязательной услугой при оформлении договора на кредит. Это значит, что в случае потребительского кредита клиент имеет возможность обойтись без страхования, а при ипотечном кредитовании страховку брать нужно непременно. Почему так происходит?Выдавая большие суммы, банковские учреждения берут на себя ответственность. Может произойти любая ситуация, гражданин может утратить дееспособность или жизнь. Поэтому страховка обязательно должна быть оформлена для таких ситуаций. В этом случае страховая фирма покроет все убытки банка.

Более высокий уровень подтверждения доходов. Случается так, что организация может просить дополнительную информацию о доходе, чтобы проверить ваше финансовое положение

Для чего это необходимо?Если сумма ипотеки достаточно большая, а банковские работники не полностью уверены в платежеспособности клиента, банк будет требовать с вас довольно много документов, которые помогут доказать ваши финансовые возможности, так как это важно. Перед тем как перечислить деньги, банковская организация должна обладать уверенностью в клиенте и его платежеспособности, необходимо понимать, что он сможет погасить свою задолженность полностью

Повышенная процентная ставка по кредиту. Большая процентная ставка — сейчас это очень ожидаемо от организаций. Конечно, каждый ищет банк с низкими ставками по кредиту. Но при ипотечном кредитовании проценты всегда высокие, и, скорее всего, многие клиенты будут недовольны.К сожалению, некоторым людям придется смириться с высокими процентами. Еще учреждения нередко повышают ставки уже при выплате ипотеки. Это можно считать самым главным недостатком, который может случиться, так как вы подписываете договор под определенный процент, а со временем ставка повышается, и, следовательно, вы переплачиваете больше денег.

Привлечение поручителей. Поручительство также востребованно сегодня, и банки не перестают просить оформление поручителей. В роли поручителя должен быть финансово самостоятельный человек, который при появлении у вас проблем смог бы выплачивать долг за вас. Поручителем необходимо брать надежного и трудоспособного гражданина.

Условия и процентные ставки по кредиту

Ипотека без первоначального взноса не подразумевает выдачу банками средств «на честном слове». Заёмщику придётся мириться с весьма жёсткими условиями кредитования и в качестве защиты интересов банка воспользоваться одним из способов получения займа на жильё:

- Залог. Предоставление залогового имущества позволяет снизить процент годовых. Однако ни один банк не выдаст сумму, равную его стоимости. Большинство банковских организаций предлагают 50-70% от цены закладываемой квартиры (машины, дачи и пр.).

- Потребительский кредит как первоначальный взнос. Следует оформить 10-20% потребительского займа, а оставшуюся сумму перенести в счёт ипотеки. Банки охотно соглашаются на подобную сделку, но клиенту в дальнейшем придётся погашать сразу 2 кредита.

- Материнский капитал. Сумму сертификата допускается использовать полностью, либо её долю на первый взнос по ипотеке.

Чем меньший срок кредитования указывает заёмщик, тем ниже банк устанавливает процент годовых.

Предоставление более дорогостоящего залогового имущества также способствует снижению ставок.

Наиболее выгодные ипотечные программы без первоначального взноса с разными видами обеспечения:

- Программы от Сбербанка «Приобретение готового жилья» и «Приобретение строящегося жилья» для молодых семей. Процент годовых – от 10,75%, срок выплаты займа – до 30 лет, сумма кредита – от 300000 руб. до 15 млн руб. Предполагается использование материнского капитала в качестве первого взноса.

- «Кредит под залог готового жилья» от ВТБ 24. Процентная ставка – 15,1% при оформлении комплексной страховки и 16,1%, если нет оформления. Величина займа – до 15 млн руб. в Москве, области, Санкт-Петербурге, до 8 млн руб. в других крупных городах РФ и до 5 млн руб во всех остальных регионах. При этом сумма кредита – не более 1/2 от залоговой недвижимости. Период кредитования – до 25 лет.

- Ипотека с предоставлением дополнительного кредита от банка Дельта-Кредит. Годовой процент займа на первый взнос — 11,25%, сумма кредита – от 600000 руб. для жителей столицы и области, от 300000 руб. для жителей других регионов. Срок погашения – 1-2 года, возможно досрочное погашение. Период выплаты по ипотечной ссуде – 5-25 лет.

О том, как взять ипотеку без первоначального взноса на покупку частного дома, читайте здесь, а из этой статьи вы узнаете, как взять кредит под залог приобретаемого или имеющегося в собственности жилья.

Субсидии на первоначальный взнос по ипотеке в Москве и области

В Москве действует льготная социальная ипотека для жителей столицы, которые стоят на учете по улучшению жилищных условий. В рамках нее заемщикам за счет бюджетных денег списывается до 30% выкупной стоимости жилья + можно использовать средства материнского капитала.

Еще более лояльная программа социальной ипотеки действует в Московской области для врачей, учителей и ученых. Вставать на учет на улучшение жилищных условий не нужно. В рамках этой ипотеки квартира, в том числе первоначальный взнос, полностью оплачивается из бюджета. Заемщик платит только проценты. Ипотека реализуется профильным министерством и коммерческим банком (участвуют Газпромбанк, Возрождение и Дом.РФ).

Единственный банк, который дает ипотеку без первоначального взноса

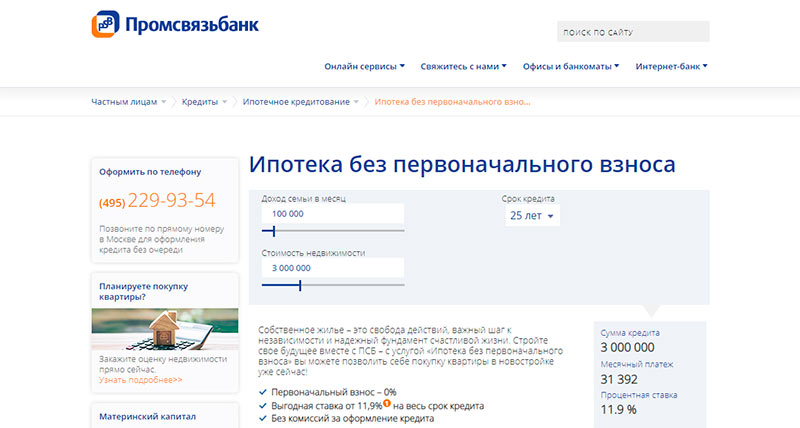

В 2020 году есть только 1 банк, в котором возможна ипотека с нулевым взносом – Промсвязьбанк. До недавнего времени в этот список можно было включить Металлинвестбанк, но в 2020 году программа больше не функционирует в данном банке. Рассмотрим подробно условия получения нулевой ипотеки в Промсвязьбанке.

Промсвязьбанк

В Промсвязьбанке берут ипотеку без первоначального взноса только на новостройки от аккредитованных застройщиков. Ставка начинается от 11,9%.

Общие условия оформления ипотеки в рамках программы:

- Купить квартиру по этой программе можно только у партнеров Промсвязьбанка: ГК «ПИК», «Интеко» – ставка 12%. Ставка от застройщиков в ГК «ТЭН», «Мортон», ГК «Девелопмент-Юг» составляет 12,3%.

- Комиссии за оформление кредита отсутствуют.

- Максимальный срок кредита – до 25 лет.

- Максимальная сумма кредита – 20 млн. рублей (кроме Москвы, МО и Санкт-Петербурга).

Требования к заемщику следующие:

- Гражданство РФ и регистрация в регионе присутствия офиса банка.

- Возраст от 21 до 65 лет включительно на дату возврата ипотечного кредита.

- Общий трудовой стаж не менее 1 года.

- Стаж на последнем месте работы от 4 месяцев;

- Для ИП и собственников бизнеса – время существования бизнеса не менее 2 лет.

- Наличие не менее 2 функционирующих телефонных номеров, одним из которых должен быть стационарный рабочий.

- В случае отсутствия стационарного телефона клиент может предоставить банковскую выписку по зарплатному счету.

Перечень документов:

- Заполненная анкета на ипотечный кредит.

- Паспорт гражданина РФ.

- СНИЛС.

- Документ для подтверждения семейного положения.

- Справка 2-НДФЛ, и другие документы, для расчета максимальной суммы кредита.

- Документы для подтверждения трудовой деятельности клиента.

- Мужчины до 27 лет предоставляют военный билет, или другой документ, подтверждающий, что клиент не подлежит призыву в ряды Российской армии.

Как заполнить заявление?

Образец бланков заявления у каждого банка свой, но необходимые данные должны быть указаны обязательно.

- В разделе «Информация о заёмщике» прописываются личные данные, серия и номер паспорта, сведения об образовании, номера телефонов (сотовый/домашний/рабочий), адрес почты электронной. Рядом заполняются блоки с теми же данными о членах семьи.

- В финансовом разделе требуется обозначить суммы доходов заёмщика, наличие действующих вкладов, сферу деятельности, наименование рабочей организации. Нужно также указать, имеются ли прочие кредитные обязательства.

- Далее следует заполнение сведений о запрашиваемом жилищном займе — сумма, срок кредитования. Необходимо прописать характеристики приобретаемого и залогового объектов недвижимости — тип, площадь, год постройки. Если предполагается использование специальных программ, это тоже фиксируется в заявлении.

- В информационный блок заносится подтверждение о правдивости предоставленных данных, ознакомлении с условиями займа и обозначается согласие на обработку сведений. Внизу ставится подпись с расшифровкой.

Ипотека для военнослужащих

Военные, находящиеся на действительной службе, вправе претендовать на получение сертификата на первый платеж для ипотечного договора. Для оформления кредита необходимо:

- Состоять в реестре НИС не менее трех лет;

- Подать заявление в РосВоенИпотеку;

- Получить разрешение на субсидию;

- Выбрать кредитную организацию, которая осуществляет операции по военной ипотеке;

- Обратиться в банк с соответствующими документами;

- Подобрать жилье, которое может находиться в любой точке страны;

- Подписать необходимые бумаги.

Существуют некоторые требования к претендентам на получение военной ипотеки:

- Стоимость жилья не должна превышать 2,2 млн руб.;

- Получить субсидию могут только военные, которые в течение службы проявили себя с положительной стороны.

Какие банки выдают ипотеку на вторичку без первоначального взноса?

Очень многие банки работают с программой ипотеки на жильё вторичного рынка недвижимости без первоначального взноса и готовы выдать займ, если клиент докажет свою платёжеспособность и даст банку дополнительные гарантии.

Их условия и особенности выдачи ипотечных кредитов отличаются в зависимости от типа выбранного жилья и льгот, на использование которых имеет право заёмщик.

| Банк-кредитор | Предлагаемые условия программ | Отличительные особенности |

|---|---|---|

| Банк Москвы | ● проценты — 15.95%; ● максимальный срок до 50 лет; ● выдача ипотеки в рублях до 80% от стоимости приобретаемого жилья. |

большой срок кредитования, возможность привлечения неограниченного числа созаемщиков |

| Россельхозбанк | ● процентные ставки — от 13%; ● срок кредитования до 30 лет; ● максимальная сумма ипотеки до 12 000 000 рублей. |

обязательное страхование, невыполнение которого влечёт за собой уменьшение суммы ипотеки |

| Газпромбанк | ● процентные ставки — от 11.95%; ● срок кредитования до 20 лет; ● сумма ипотеки зависит от стоимости жилья, может быть выдана в размере более 80%. |

довольно гибкие проценты для каждого клиента индивидуально |

В Сбербанке

Сбербанк допускает возможность для клиентов отказаться от внесения первоначального взноса при выдаче ипотеки, который установлен от 10% от стоимости приобретаемого жилья в зависимости от программы, за счёт дополнительных гарантий.

Сбербанк допускает возможность для клиентов отказаться от внесения первоначального взноса при выдаче ипотеки, который установлен от 10% от стоимости приобретаемого жилья в зависимости от программы, за счёт дополнительных гарантий.

По сути у клиента отпадает надобность копить на первоначальный взнос, поскольку он может получить ипотеку ещё и на него, если передаст банку под залог уже имеющуюся недвижимость, или заёмщик имеет право на льготные средства от государства.

Подробнее ознакомиться с ипотекой под залог имеющейся недвижимости можно в этой статье.

Ипотека на жильё вторичного рынка недвижимости в Сбербанке включает покупку частного дома, квартиры или комнаты в коммунальной квартире.

Процентные ставки зависят от выполнения всех дополнительных условий банка, но минимально составят по этой программе от 15% годовых. Ипотека выдаётся в национальной валюте.

Сумма ипотеки зависит от стоимости приобретаемого жилья и составляет от 50% до 80% от размера оценки.

Срок кредитования может достигать 30 лет, если возраст заёмщика это позволяет. Банк рассматривает заявки в течение 3-5 дней и принимает решение.

В ВТБ 24

Так же, как и в Сбербанке, в банке ВТБ 24 разработана программа, которая позволяет отказаться от первоначального взноса на похожих условиях.

Так же, как и в Сбербанке, в банке ВТБ 24 разработана программа, которая позволяет отказаться от первоначального взноса на похожих условиях.

Банк сотрудничает с государственными программами материнского капитала, военной ипотеки и государственных субсидий, использование которых означает не задействование личных средств.

Помимо этого, заёмщик может предоставить банку в залог уже имеющуюся собственность, которая станет гарантией погашения ипотеки, чтобы избавиться от необходимости вносить стандартный первоначальный взнос в размере 20% от стоимости жилья.

Процентные ставки в ВТБ 24 зависят от других сопутствующих условий, но их минимальный размер исчисляется в 15.95% годовых.

Срок кредитования, так же, как и в Сбербанке, может достигать до 30 лет в зависимости от возраста заёмщика.

Максимальная сумма ипотеки значительно выше, чем предлагают другие банки — до 90 000 000 рублей, что позволяет приобрести квартиру в большом городе. Ипотека выдаётся в рублях.

Для зарплатных и корпоративных клиентов предусмотрены более лояльные условия и процедура оформления.

Читайте подробнее про ипотеку без первоначального взноса в ВТБ 24 в этой статье.

Видео по теме:

Для чего предназначен каталог AppData

В каком банке можно взять ипотеку без первоначального взноса

Есть альтернативные варианты для тех, кто не имеет возможности внести аванс по ипотечному договору. Подобные программы предполагают сотрудничество между финансовой организацией и компанией-застройщиком. Иными словами, большая часть реализуемого жилья находится на первичном рынке.

Можно выделить список кредиторов, которые готовы подписать с заемщиком ипотечный договор без внесения первоначального взноса:

- СМП-банк. Предоставляет займ на покупку новых квартир на территории ЖК Парк Легенд и Эдельвейс комфорт. Ипотечный договор составляется на процентную ставку 6,9% годовых с периодом кредитования до 25 лет. Сумма минимального займа составляет 300 000 рублей.

- Транскапиталбанк. Нет необходимости вносить первоначальный платеж при условии, что недвижимость приобретается у партнеров-застройщиков. Можно рассчитывать на получение займа, размер которого составляет до 20 млн.руб. Размер процентной ставки — от 7,9% годовых. Заемные средства должны быть возвращены в ближайшие 25 лет.

- Кубань Кредит банк. Данная финансовая организация предлагает принять участие в программе «Квартира для студента». Суть ипотеки в том, что молодым людям предоставляется уникальная возможность приобретения собственного жилья по выгодной стоимости. Период погашения долга составит не более 15 лет с внесением процентной ставки 8,5% годовых. Клиент может рассчитывать на получение кредита от 300 000 руб. до 7 млн. руб.

- Абсолют банк. Программа ориентирована на сотрудничество с сотрудниками ОАО РЖД. В рамках данного предложения может быть оформлена ипотека до 15 млн. руб. Время на возмещение долга составляет до 15 лет с внесением процентной ставки 8,95% годовых.

- Газпромбанк. Программа приобретения квартиры в доме от Газпромбанк-Инвест выгодна клиентам. Заемщик может рассчитывать на получение ипотеки от 500 000 до 45 млн. руб. Первичный размер процентной ставки составляет от 10,5%. На возмещение заемных средств дается на более 30 лет. Приобретаемая квартира может находиться в новом доме или в еще не сданном в эксплуатацию.

- Промсвязьбанк. Учреждение предлагает для своих клиентов ипотечную программу «Новостройка». При одобрительном решении от кредитора можно получить от 500 000 руб. до 30 млн. руб. Время погашения долга составляет не более 25 лет, процентная ставка начинается от 11,9%.

- Банк Россия. Действует программа «Новые метры» без первоначального взноса. В рамках проекта предусмотрено приобретение жилья в новостройках. Максимальный размер ипотеки может достигать 8 млн. руб. с внесением процентной ставки от 12,2%. Период кредитования составляет 25 лет.

- Банк Союз. Данный банк разработал программу «Домашние ценности» для приобретения недвижимости как на первичном, так и на вторичном рынке. Также денежные средства могут быть выданы на возведение частного дома или проведение ремонта. Предполагается выдача кредита до 15 млн. руб. с процентной ставкой от 12,5% годовых. На закрытие ипотечного договора заемщику дается 15 лет.

- ФК Открытие. Клиенты могут воспользоваться программой «Свободные метры». Денежные средства могут быть выданы на ближайшие 30 лет с внесением процентной ставки от 11%. Максимальный размер кредита может достигать и 30 млн. руб. Для сотрудничества допускаются граждане с 18 лет.

- Примсоцбанк. Финансовая компания разработала проект «Апартаменты», в рамках которого можно получить займ до 20 млн. руб. Для возмещения долга дается не более 27 лет. Процентная ставка стартует со значения 9,25%.

Оценка жилья

На первом этапе банк устанавливает размер ссуды на основе уровня дохода клиента. Однако основным фактором при расчете суммы является стоимость кредитуемого объекта. Она определяется специалистом путем анализа состояния, технических характеристик жилплощади, и проверки документов.

Как правило, банки предлагают воспользоваться услугами компаний-партнеров. Но заемщик может самостоятельно выбрать организацию, которая займется независимой оценкой. Примерная стоимость услуг специалиста – 3-5 тыс. рублей.

После проведения работ оценщик выдаст документ, в котором будет указана рыночная стоимость объекта. Этот отчет заемщик должен предоставить в банк вместе с остальными бумагами на недвижимость. По результата этой оценки и будет выставлена сумма допустимого кредита.

Преимущества и недостатки

Главное преимущество получение ипотеки без первоначального взноса в том, что можно приобрести жилье, не копя долгое время. Однако, недостатков у программы больше:

- высокий процент по кредиту;

- крупные ежемесячные платежи;

- большой риск отказа;

- необходимость обязательного страхования;

- привлечение поручителей или предоставление залога.

Эксперты рекомендуют пользоваться программой только в случае наличия государственных программ, например, материнского капитала или социальной субсидии. В остальных случаях целесообразно накопить средства на авансовый платеж. Во-первых, условия кредитования будут более выгодными. Во-вторых, это будет хорошей тренировкой перед долгим ипотечным бременем.

Многие рекламные кампании банков основаны на предложении ипотеки без первоначального взноса. На практике, получить кредит совсем без обеспечения невозможно, потребуется либо залог, либо созаемщики, либо средства от государственных программ поддержки особых групп населения. Отметим, что и сами условия кредитования будут менее привлекательны, чем стандартные, где вносится сумма от десяти до двадцати процентов стоимости жилья в качестве аванса.

5 финансовых организаций, выдающие ссуды на покупку жилья

ОТП Банк

Стать обладателем ипотечного кредита в этом финансовом учреждении без использования собственных накоплений невозможно.

На сегодня самый маленький первый взнос достигает 20%.

Размер кредита по программам банка не превышает порога 60-80% цены покупаемого жилья.

Росбанк

В Росбанке предлагаются следующие варианты:

- дополнительный заем для выплаты первого взноса;

- заем под залог недвижимости в собственности;

- рефинансирование.

В рамках практически любой ипотеки с внесением первого взноса в наличии имеется возможность взятия дополнительного кредита для этой цели

Банк берет во внимание факт, что цена жилья достаточно высока, потому не все способны выплатить даже 10% сразу. Залогом для подобного кредита выступит собственная недвижимость, оформляют его сразу с ипотекой

Погашается такой кредит сразу после окончания действия договора. Есть возможность погашения займа частями. Самый долгий срок кредита – до 2 лет, а ставка – 12,75%. Сумма дополнительного займа на может быть больше 70% от цены недвижимости, под залог которой он выдается.

Если у вас имеется какое-то жилье в собственности, а его цена дает возможность взять под залог требуемую сумму для приобретения жилья, то никакой взнос можно не платить. Банком просто выдается требуемая сумма. Но следует учесть, что условия здесь не слишком привлекательные:

- кредит дается на срок до 10 дет;

- процентная ставка от 16,5%.

Займы по программе «Рефинансирования» предназначается тем, чье жилье уже в ипотечном залоге другого финансового учреждения. Программа поможет изменить условия кредита, график и размер платежа. Здесь нет первого взноса, но сумма займа не должна быть больше остатка по имеющейся ипотеке. Еще выдвигается строгое требование в отсутствии просрочек по займу, что рефинансируется. Предполагается уплата от 11%. Средства выдаются на срок до 25 лет

Важно и наличие прав собственности у заемщика на жилье

Кошелев Банк

В этом учреждении предлагается только одна программа для получения ипотеки без взноса собственных средств на начальном этапе на жилье вторичного или первичного рынка.

Она называется «Материнский капитал». Сумма кредита составляет 300 тыс. – 2 млн. рублей.

Срок кредитования 4-20 лет. Первый взнос составляют деньги Материнского семейного капитала.

Жилстройбанк

ОАО «Коммерческий банк жилищного строительства, известный в качестве Жилстройбанка был создан в 1994 году.

Главным собственником организации была компания «ДСК №1».

Сейчас от банка нет предложений по ипотеке, в том числе и без первого взноса.

На официальном сайте нет информации об услугах для физических и юридических лиц.

Совет: изучите все предлагаемые программы по вашему региону. Часто можно найти акции и специальные предложения от банков.

Народный Банк

Этот банк был создан в 1992 году в столице Карачаево-Черкессии под названием АКБ «Лакма». В 2002 году организационно-правовой тип изменился на ЗАО. Современное имя банк получил 7 лет назад. С лета 2015 года работает в виде АО.

Кроме главного офиса в Черкесске, у компании есть филиал в столице, операционный офис в Республике Чечня. Своя сеть банкоматов отсутствует.

Банк не выдает ипотечные кредиты для покупки жилья, в том числе и без начальных взносов. Физическим лицам предоставляются услуги переводов без счетов, депозитов, аккредитивов, потребительских кредитов, банковских ячеек, пластиковые карты и т.п.

В ипотеку без первоначального взноса также можно приобрести дом, квартиру в новостройке. Кроме того, особые условия кредитования существуют для молодых семей.

Для подведения итога стоит отметить, что для получения ипотеки не всегда непременным условием выступает первый взнос. Такие средства можно заменить сертификатами, залогами, потребительскими кредитами

Важно подобрать подходящую программу и финансовое учреждение

Но до того, как идти в банк с заявкой о кредите, следует оценить собственные силы и финансы, ведь любое финансовое учреждение учтет все риски по программе и предложит, при малейших сомнениях, более высокие процентные ставки.

Кредиторам нужны дополнительные гарантии

Ввиду того, что накопить миллион рублей или больше на квартиру не каждой семье под силу, процветает ипотечное кредитование. Обычный потребительский кредит в этом плане менее выгодный: он выдается на меньший срок, сумма небольшая, а процентные ставки завышены.

Ввиду того, что накопить миллион рублей или больше на квартиру не каждой семье под силу, процветает ипотечное кредитование. Обычный потребительский кредит в этом плане менее выгодный: он выдается на меньший срок, сумма небольшая, а процентные ставки завышены.

Ипотека отличается ключевыми параметрами: длительный (от 10 лет) период, большой объем финансирования и невысокая процентная ставка.

Сегодня почти все банки требуют при заключении договора вносить от 10 до 60% от суммы кредита как своего рода доказательство надежности клиента. Это показатель готовности нести ответственность по взятым на себя обязательствам и страховка на случай непредвиденных ситуаций. Подобное предложение в некотором роде выгодно и заемщику – таким образом он сможет получить более выгодную процентную ставку.

Обычно чтобы взять ипотеку без первоначального взноса, необходимо выполнить ряд условий: потребуется залог, необходимо купить полис страхования жизни и здоровья и найти банк, готовый выдавать такие кредиты на жилье.

Сбор документов

Для заключения договора потребуются документы:

- паспорт;

- справки, подтверждающие размер доходов;

- документы, подтверждающие наличие работы;

- документы о составе семьи (свидетельство о браке, свидетельство о рождении детей);

- документы на кредитуемую жилплощадь (техпаспорт, заключение об оценке, кадастровый паспорт, договор купли-продажи, свидетельство о праве собственности, выписка из ЕГРП); если ипотека берется под залог недвижимости, то потребуется предоставить такой же список;

- для оформления ипотеки с маткапиталом – сертификат и справку из ПФР о наличии на счету средств;

- для льготников – документы на субсидию.

При первом обращении в банк потребуется предоставить только личные документы и заявление. После первичного одобрения – документы на жилплощадь.

Внимание! Заключение договора страхования «Страхование жилья», приобретаемого на заемные средства, является обязательным условием во всех банках. Об этом сказано в ст.32 ФЗ «Об ипотеке».

Заключение + видео по теме ?

Для многих ипотека без первого взноса становится единственной возможностью жить в собственной квартире. Оформить ее бывает непросто, особенно в случаях отсутствия права на помощь со стороны государства.

Тем не менее, нет ничего невозможного. Главное не опускать руки и тщательно анализировать все имеющиеся на рынке предложения.

В заключение советуем посмотреть видеоролик по теме ипотеки без первоначального взноса:

Команда онлайн-журнала «RichPro.ru» желает своим читателям оформить самый выгодный ипотечный кредит и надеется, что погасить его удастся быстро и без проблем.

Итоговое решение

Заявка на ипотечный кредит рассматривается в течение 3-7 дней. После первого рассмотрения документов и анкеты банк принимает решение – одобрить заявку или отклонить. О решении кредитора заемщик узнает по телефону или при личном посещении учреждения. Банк имеет право отказать в предоставлении жилищного кредита без первоначального взноса без объяснения причин. Поэтому, чтобы снизить риски, заемщику следует знать самые распространенные причины отклонения заявки:

- недвижимость, передаваемая в залог, не соответствует требованиям банка;

- сумма, запрашиваемая клиентом, не соразмерна с его уровнем дохода;

- плохая кредитная история или ее отсутствие;

- нестабильность заемщика, частая смена мест работы (это может отражаться в записях трудовой книжки);

- предоставление неверных сведений о себе, доходах и трудоустройстве;

- наличие невыплаченных кредитов.

Чтобы повысить шансы на одобрение, можно оформить ипотеку с созаемщиком. Им может стать супруг/супруга или другой близкий родственник – родители, братья, сестры, совершеннолетние дети.