Основы пассивного инвестирования в etf

Содержание:

- Об МФО Profi Credit

- ? Как выбрать лучшие ETF-ы?

- Классификация ETF

- Доходность инвестиций в ETF

- Разновидности ETF

- Профи Кредит вход в личный кабинет на profi-credit.ru

- Выгрузка из ЗУП 3.1 в БП 2.0 документов на выплату зарплаты, отражения в учете. (Отражение зарплаты в бухучете, ведомость на выплату в банк, в кассу, через раздатчика, перечислением)

- Участники и механизм работы

- ETF в России

- Непрофессионализм, отсутствие обратной связи

- Примеры ETF фондов

- Открыл счет

- Где и как купить ETF

- Отличный интернет-банкинг

- Требования к Заемщикам

- Откуда берется цена акции ETF, как она регулируется

- FXGD ETF: что это такое и как он работает

- Потребительский кредит

- ETF фонды — что это такое и как работает

- Калькулятор одобренной суммы

- На что необходимо обратить внимание при покупке акций ETF?

- Какие бывают ETF

- Где купить ETF?

- Настройка соответствий подразделений ЗУП 3.1 и БП 3.0

- Заключение

Об МФО Profi Credit

? Как выбрать лучшие ETF-ы?

В России около 15 ETF-ов (см. примеры выше), в мире их более 6000. Выбор ETF-ов зависит от целей и стратегий инвестора, а также от его отношения к риску (или его риск-профиля). Например, вы консервативный инвестор, который хочет минимум риска и хочет регулярно получать дивиденды. Под такую стратегию можно подобрать одни ETF-ы. Или наоборот, вы хотите подобрать более рискованный, но и в разы более доходный ETF — для этой стратегии подойдут другие ETF-ы.

На московской бирже, как я сказал, более 15 ETF-ов и около 10-ка биржевых ПИФов, поэтому выбор упрощается — можно, например, выбрать ETF, привязанный к страновым индексам (выбрать США, Китай или Россию, например).

Для выбора иностранного ETF-а существует множество ресурсов, таких как yahoo finance, morningstar, etf.com и т.д.

Как выбираю ETF-ы я? Я выбираю большие по размеру ETF-ы, выбираю те, у которых есть история более 10 лет и кто прошел кризис 2008-2009 гг, смотрю интересующую меня стратегию (дивиденды, рост или бленд), смотрю доходность ETF-а (или yield), смотрю, использует ли фонд заемные средства (leverage), смотрю комиссии за управление — это супер важный фактор. В общем за минуту не рассказать. Это большая тема. Как-нибудь запишу отдельный подкаст на эту тему.

Для начинающего инвестора достаточно будет выбрать пару крупных и недорогих в обслуживании ETF-ов, привязанных к главным рыночным индексам и все. Если речь идет про ETF-ы на российской бирже, то, как я сказал, выбор упрощается значительно.

Классификация ETF

Биржевой инвестиционный фонд etf отличается высоким показателем разнообразия видов, что еще раз выступает козырем в выборе такого инструмента инвестирования. Самым популярным считают рыночные, которые работают с индексами Standard&Poor’s 500 или NASDAQ-100. Они по праву называются «опытными» инструментами. Также специалисты говорят о существовании:

- Облигационных, что предлагают фиксированную доходность;

- Отраслевых (самые востребованные сырьевые рынки);

- Товарных (пользуются спросом индексы цен зерна и драгоценных металлов);

- Региональных;

- Активно управляемых за счет собственных разработок;

- Биржевых нот, привязаны к акциям определенного банка.

Индексные

Часто называют индексные фонды, хотя по своей структуре и принципу работы они аналогичны рыночным. Ключевая особенность — абсолютная привязка к определенному индексу и инвестор, выбирая портфель для вложения, сразу знает к какому именно

Принимается во внимание позиция в рейтинге индексов из 100 или 500 компаний

Дивидендные

Приоритетная задача — получение дивидендов от акций компаний, которые купили. Например, размер выплат составляет 5% от размера активов, а доход ETF 3%. Выгодно через фондового брокера купить ценные бумаги и держать и на руках, чтобы иметь возможность получать выплаты от корпораций в определенное время. Самый яркий пример — фонд SDY.

Специальные ETF активы (REIT и ETP)

REIT работает с активами компаний, размер капитализации которых не меньше 100 млн. долларов. Рассчитан на крупных игроков, отличается высокими рисками, но при этом может принести весомый доход. Популярный пример — фонд VNQ. А инвестиционная группа finex работает с компаниями, чья капитализация выше 1 млрд. рублей и которые уже вышли на Московскую биржу.

ETF портфельных стратегий

Портфель активов подбирается по определенному признаку, например, облигации или товарное сырье. Удобно, что и покупая, и продавая, инвестор работает сразу с несколькими акциями. Доходность портфельной стратегии не всегда огромная, но при этом считается, что риски максимально снижены. Количество компаний в портфеле выбирает вкладчик индивидуально. Сами стратегии могут быть активными и пассивными.

Различные альтернативные

Говоря о такой классификации, можно выделить:

- хэдж-фонды, своего рода фонды со страховкой на случай падения рынка;

- volatility работают на изменении цены базового актива;

- long-short сосредоточены в работе на разнице доходности между классами активов.

Как правило, такие фонды показывают средние результаты доходности. А мировая практика знает пример SPDR Multi-Asset Real Return ETF, который продемонстрировал убыток практически на 17% за 3 года.

Инверсные

Работают «на понижение»: прибыль достигается, когда индексный показатель снижается. Они составляют небольшое количество среди всех предложенных, но в определенные периоды доходность по ним может быть значительной, особенно, когда резко падают акции крупных компаний, например, Фейсбук, Боинг, Газпром.

Облигации США

Такие облигации считаются одними из самых валидных на рынке. Государство выпускает ценные бумаги, продает их инвестором и таким образом, быстро получает деньги в рамках кредитных обязательств. Кредитный рейтинг ценных бумаг ААА. Хранение активов лежит на плечах Кастодиана (Bank of New York Mellon). Сегодня фонды облигаций называют ценные бумаги от правительства США T-Bonds. Дюрация свыше 10 лет. А вот фонд fxmm предлагает краткосрочные облигации и уже листингуется на Московской бирже.

Доходность инвестиций в ETF

Несмотря на одинаковый принцип устройства, не все биржевые фонды приносят прибыль своим акционерам. Даже один и тот же ETF в разные отчётные периоды может показывать разный уровень доходности.

В первую очередь данный фактор зависит от того, за каким индексом следует фонд. Наиболее стабильным и высокодоходным принято считать биржевой индекс S&P 500 и, соответственно, вкладывать деньги в те ETF, которые отражают его динамику. Владельцы акций таких фондов могут рассчитывать на прибыль, превышающую 100% при условии долгосрочных вложений (5-7 лет). Среднюю доходность (около 40% за 5 лет) предлагают фонды, инвестирующие средства в облигации.

Разновидности ETF

Разнообразие биржевых фондов предоставляет потенциальному инвестору широкие возможности для выбора наиболее подходящего инструмента.

Индексные. Один из наиболее распространенных вариантов ETF. Как правило, копируют состав какого-либо известного индекса. Самый известный пример – SPY, отражающий индекс S&P 500 – 500 крупнейших компаний США.

Дивидендные. Фонды, работающие только с компаниями, выплачивающими держателям своих акций дивиденды. Яркий пример такого ETF – SDY.

ETF портфельных стратегий. Подходит для инвесторов, которые не могут уделять много времени формированию портфеля. Активы в типовых портфелях подбираются по какому-то общему признаку, например корпоративные облигации или бумаги компаний из нефтегазовой сферы. Считается, что этот вид ETF обладает меньшим риском, но, соответственно, является не самым доходным.

Альтернативные. Различают несколько подвидов ETF, которые могут либо страховать от резкого обвала рынка (хедж-фонды), либо реагировать на изменение цены базового актива (volatility) или учитывают разницу доходности между различными классами активов (long short). По относительной доходности эти фонды уступают более распространенным.

Профи Кредит вход в личный кабинет на profi-credit.ru

Выгрузка из ЗУП 3.1 в БП 2.0 документов на выплату зарплаты, отражения в учете. (Отражение зарплаты в бухучете, ведомость на выплату в банк, в кассу, через раздатчика, перечислением)

Участники и механизм работы

Основные участники индексных фондов:

- ETF-провайдер или эмитент – главное действующее лицо – управляющая компания, которая занимается организационными вопросами работы фонда.

- Кастодиан – компания, которая хранит портфель ценных бумаг, купленный эмитентом. Как правило, это крупный международный банк.

- Депозитарий хранит информацию о владельце ценных бумаг и его доле в общем портфеле инвестиций фонда.

- Администратор удостоверяется в том, что фонд покупает именно те бумаги, которые должны лежать в заявленном инвестиционном портфеле и следовать определенному индексу.

- Маркет-мейкер – это компания, которая от имени эмитента выступает на бирже второй стороной сделки с частным инвестором. Инвестор в любое время может прийти на биржу, чтобы купить или продать ETF. Маркет-мейкер как раз и следит за тем, чтобы это желание осуществилось, даже если в данный момент нет предложений о продаже или покупке от других владельцев акций ETF. Другими словами, он покупает или продает ценные бумаги, выполняя волю инвестора.

- Индекс-провайдер – компания, которая формирует тот или иной индекс.

- Биржа – место купли-продажи акций ETF.

- Аудитор и независимый контролер – проверяющие организации, которые контролируют деятельность управляющей компании и следят за юридической чистотой.

Механизм работы ETF:

- Инвестор через брокера заходит на биржу, чтобы продать или купить акции индексного фонда.

- Через маркет-мейкера осуществляет эти операции. Текущие котировки легко посмотреть на бирже или в торговом терминале своего брокера. Таким образом в фонд поступают средства, на которые УК покупает новые ценные бумаги и размещает их у кастодиана на хранение.

- Информация о том, кто и в какой доле владеет корзиной ценных бумаг, хранится во внешнем депозитарии. Такая структура позволяет максимально защитить инвестора от недобросовестной УК.

В России сейчас работают только два провайдера или эмитента – это компании FinEx, под управлением которой 14 ETF, и ITI Funds с двумя фондами в управлении. К сожалению, выбор пока не слишком велик, но ежегодно появляются новые ETF, и российскому инвестору все-таки есть из чего выбрать.

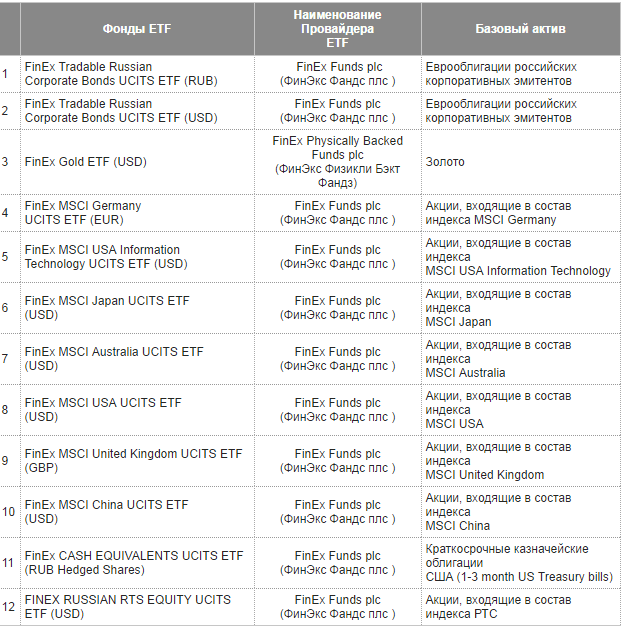

ETF в России

Рынок фондов акций в России находится в зачаточном состоянии. Для примера сейчас в мире насчитывается около 850 фондов, которые владеют рынком на несколько триллионов долларов.

На отечественном рынке ETF торгуются только на Московской бирже. Их число достаточно скромное — 12!!!

Вы можете инвестировать в российский рынок или в ведущие экономики мира, долговой рынок и золото.

Ниже представлен полный список:

Доступные ETF фонды на ММВБ

Как торговать фондами на ММВБ. Покупка ETF ничем не отличается от покупки акций. Для того чтобы стать владельцем фондов нужно заключить договор брокером. Подробнее об этом описано здесь…

Немного о нюансах.

Ввиду низкой ликвидности, при совершении сделок следует помнить о спреде, который в данный момент достаточно солидный. Если сравнивать с наиболее ликвидными российскими акциями, где он составляет всего 1-3 копейки, спред на покупку / продажу ETF примерно такой же, как у акций второго эшелона — 0,5-1%. Поэтому они не подходят для краткосрочного инвестирования нацеленного всего на несколько дней.

Все расчеты производятся в рублях по текущему курсу. Поэтому графики биржевых индексов стран и график ETF, отражающих эти индексы могут сильно различаться. Например, если допустим, экономика (индекс) Великобритании немного падает, а курс фунта по отношению к рублю начинает довольно сильно расти, то можем иметь два противоположенных по направленности графика. Это следует учитывать при анализе.

Но в тоже время, инвестируя в зарубежные экономики мира, можно также дополнительно получать прибыль за счет ослабления рубля или по крайней мере защитить свои вложения от инфляции в стране, которая давно, из года в год держится на уровне двузначного числа.

В идеале, инвестируя в иностранные экономики можно получать двойную прибыль: от роста стоимости самих акций, входящих в индекс, так и от роста курса валюты по отношению к рублю.

Непрофессионализм, отсутствие обратной связи

Примеры ETF фондов

В качестве промежуточного резюме еще раз перечислю типы ETF:

- Индексные – копируют полностью или частично состав соответствующих индексов. Один из самых известных – SPY, копирующий S&P 500;

- Фонды на акции. Довольно обширная категория ETF, средства могут вкладываться как в гигантов индустрии, так и в малоизвестные, но перспективные компании;

- Фонды облигаций. Волатильность здесь часто невысока. Например, акции Vanguard Total Bond Market начиная с 2017 г. двигались в диапазоне $78.31-$82.72;

- Фонды недвижимости – вариант для тех, кто любит стабильность. Они покупают акции, эмитированные инвестиционными трастами недвижимости. Главная особенность – отсутствие резких провалов, волатильность выше, чем по облигациям, но ниже, чем по другим инструментам. 90% прибыли от сдачи недвижимости в аренду выплачивается клиентам в виде дивидендов;

- Товарные фонды. Следят за определенным активом, но для сглаживания колебаний цены могут работать и с производными этого товара;

- Инверсные фонды – шортят индексы, акции, позволяют зарабатывать за счет падения актива;

- Маржинальные фонды – единственное отличие в том, что покупать акции позволяют с кредитным плечом.

Теперь давайте поговорим о примерах по каждой из категорий, начнем с широкого рынка:

Работающие с развивающимися странами:

- Market Vectors India Small-Cap Fund (SCIF);

- iShares MSCI Colombia Capped (ICOL);

- Market Vectors Vietnam (VNM).

Есть и варианты, работающие с российским рынком:

- VanEck Vectors Russia (RSX) – наиболее привлекательный вариант, с ликвидностью проблем нет;

- iShares MSCI Russia Capped (ERUS);

- VanEck Vectors Russia Small-Cap (RSXJ);

- Direxion Daily Russia Bear 3x Shares (RUSS).

Экономика США – если вас интересует только финансовая сфера, рекомендую:

- SPDR S&P Bank (KBE);

- SPDR Select Sector Fund (XLF);

- Vanguard World FDS Vanguard Financials (VFH).

Другие сферы

Тут в США тоже есть неплохие варианты.

Металлы

Тут речь идет не только о золоте, но в большей степени о промышленных металлах. Медь, алюминий, олово, чугун, более редкие металлы также включены в ЕТФ фонды:

- iShares MSCI Global Select Metals & Mining Producers Fund (PICK);

- SPDR S&P Metals & Mining (XME).

Нефть

Удобно, что цена паев таких фондов фиксируется в долларах. Трейдер из СНГ может получить дополнительный доход за счет падения рубля. Американская нефть обозначается как USO, OIL и DBO указывает на другие нефтяные компании, не из США. Обозначения SCO, DXO указывают на удвоение падения и роста соответственно. Работать лучше с фондами, инвестирующими в акции нефтяных компаний, опасность фьючерсных ETF рассматривали выше.

Пример – SPDR S&P Oil & Gas Exploration & Production (XOP). Средства распределены среди акций 57 компаний, работающих в сфере добычи и разведки месторождений нефти. Список ETF обширен, так что к выбору подходите взвешенно.

Золото

Ставка делается на желтый металл в сочетании с другими драгметаллами. Также деньги вкладываются в акции компаний, добывающие и разведывающие запасы золота. Примеры фондов:

- iShares COMEX Gold Trust (IAU);

- ETFS Physical Swiss Gold Shares (SGOL);

- Российский FinEx Gold (FXGD).

Связанные с недвижимостью

В названии фигурирует аббревиатура REIT:

- Vanguard Index FDS Vanguard REIT (VNQ);

- SPDR Wilshire REIT (RWR);

- iShares Cohen & Steers REIT (ICF).

ProShares Short FTSE China 50 Fund (YXI), зеркальный инструмент по отношению к индексу FTSE China 50.

Открыл счет

Где и как купить ETF

Технически ничего сложного в том, как покупать ETF, нет. Чтобы инвестировать в ETF, вам необходимо:

- открыть счет у брокера (российского или иностранного – в зависимости от того, какие ETF выбираете);

- завести на счет деньги (в рублях, долларах, евро или фунтах стерлингов в зависимости от валюты фонда);

- установить терминал для торговли или использовать веб-интерфейс;

- найти нужный ETF по тикеру;

- выставить ордер на покупку по рыночной или любой другой устраивающей вас цене.

То есть ETF покупаются точно также, как любые другие акции или облигации.

Российские ETF торгуются на Московской бирже. Американские – на NYSE, европейские – главным образом на LSE и Börse Frankfurt.

Отличный интернет-банкинг

Требования к Заемщикам

Откуда берется цена акции ETF, как она регулируется

ETF – по сути своей, акционерное общество. Его акции свободно ходят на рынке, поэтому на них устанавливается цена по рыночному курсу. А закон рынка – спрос рождает предложение. Чем выше спрос, тем больше цена акции. Если же цена акций резко повысится и приведет к дисбалансу внутри портфеля, с помощью маркетмейкера баланс возвращается на место.

Происходит это так – маркетмейкер приобретает на рынке бумаги обозначенных компаний, обменивает на подорожавшие акции ETF, которые сбывает иным инвесторам. В итоге у финансистов заслуженная прибыль, излишки спроса сброшены, и портфель снова уравнялся со стоимостью пая.

Может оказаться, что базовый актив фонда подобран неудачно, и тогда его акции будут котироваться ниже номинала. Но бывает это крайне редко, поскольку фонды при создании берут за основу самые перспективные и востребованные активы.

FXGD ETF: что это такое и как он работает

Принцип диверсификации активов как способ снижения рисков известен каждому инвестору. Необходимо вкладывать капитал не в один финансовый инструмент, а в разные — тогда падение доходности по одному из них не приведет к большим убыткам.

Но при практической реализации этого принципа могут возникнуть определенные проблемы, например:

- Бывает сложно разобраться в многообразии активов и в том, в какие из них лучше вкладывать деньги.

- Полноценный инвестиционный портфель будет стоить немало.

- При большом количестве активов их сложно контролировать.

Для решения подобных проблем создаются ETF — торгуемые на бирже фонды. Эти инвестиционные фонды формируют большой инвестиционный портфель, приобретая различные финансовые инструменты, а затем выпускают свои собственные акции и размещают их на бирже. Таким образом, приобретая акции ETF, инвестор сразу вкладывает средства в несколько привлекательных активов.

Если есть желание пополнить имеющиеся активы золотом, стоит инвестировать в FXGD ETF фонд. Он ориентируется на индекс цены золота — самого устойчивого актива.

На Московской бирже торгует один фонд на золото — FinEx Gold ETF.

Участники процесса выпуска, обращения и погашения акций FXGD ETF

| № п/п | Участник | Функции |

| 1 | Эмитент | Выпускает и погашает акции ETF |

| 2 | Инвестиционный менеджер | Управляет активами фонда |

| 3 | Кастодиан | Ведет учет и хранение активов |

| 4 | Администратор | Оказывает административные услуги, готовит отчеты |

| 5 | Маркет-мейкеры | Поддерживают котировки ценных бумаг |

| 6 | Индекс-провайдер | Лицензирует использование индекса |

| 7 | Биржи | Организуют торги ценными бумагами ETF |

| 8 | Аудитор | Проводит ежегодный аудит деятельности фонда |

| 9 | Независимый контролер | Осуществляет мониторинг в интересах Совета директоров компании-эмитента |

В лице участников фонда выступают банки и крупные компании.

Преимущества FXGD ETF

- Стоимость активов фонда основана на стоимости золота, которую ETF отслеживает максимально точно.

- Надежность операций обеспечивается Банком Нью-Йорка и Лондонской ассоциацией золотого рынка.

- Низкая стоимость акций.

- Риск произвольного изменения разницы цены покупки и продажи золота минимален.

- Разница цены между покупкой и продажей золота меньше, чем в банках.

- Отсутствие НДС при приобретении активов.

- Низкая оплата управленческих услуг — всего 0,45% годовых.

- Всеми активами фонда владеют только его акционеры.

- Инвестиции защищены от девальвации — падения курса рубля по отношению к мировым валютам.

- Стоимость драгоценного металла меняется меньше, чем других биржевых товаров, что компенсирует потери при снижении доходности иных финансовых инструментов.

- Акции FXGD ETF доступны как юридическим лицам, так и частным инвесторам.

- Сделку можно совершить при помощи любого брокера на ММВБ.

- Все операции с ценными бумагами проводятся с маленькими комиссиями.

- Наличие расширенных активов и льготных периодов для ИИС.

С преимуществами FXGD ETF можно ознакомиться с помощью видеоролика:

Потребительский кредит

ETF фонды — что это такое и как работает

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Подробнее

Английская аббревиатура ETF расшифровывается как Exchange Traded Fund – это фонд, торгуемый на бирже. Таким образом, ЕТФ — это биржевой фонд, инвестирующий в целевые активы, и акции которого имеют обращение на бирже. В структуре рынка ETF фондов можно выделить первичный и вторичный рынок.

Участником первичного рынка может являться только уполномоченное фондом лицо (крупные хеджфонды, инвест. компании и пр.). Это лицо может инициировать выпуск акций фонда, то есть обменять ценные бумаги, соответствующие составу фонда на акции ETF или приобрести их за деньги. Также участник первичного рынка может производить обратный обмен акций фонда.

На вторичном рынке могут работать как юридические, так и физические лица. В рамках вторичного рынка торговые операции совершаются аналогично акциям компаний. То есть осуществляется обычная биржевая торговля. Подписка и погашение акций здесь отсутствует.

В качестве активов в ETF фонде могут быть различные биржевые индексы, сектора экономики, инструменты с фиксированным доходом, валюты и сырьевые товары. Инструменты etf фондов торгуются как любые другие биржевые ценные бумаги, но их специфика имеет много сходных характеристик с паевыми инвестиционными фондами.

История ETF насчитывает чуть более 20 лет. Первый такой фонд был образован в 1993 году, имея активы на $464 млн., и отражал динамику самого известного индекса S&P 500. Через 7 лет, в 2000-м году, их было уже около 80-ти, а шестью годами позже – 359. В 2008-м году совокупные активы фондов ETF составили более $500 млрд. В последние годы ETF стали очень популярным инструментом диверсификации портфельных инвестиций не только крупных, но и средних инвесторов. Общее количество фондов сейчас составляет более 800, и их количество только увеличивается.

Калькулятор одобренной суммы

На что необходимо обратить внимание при покупке акций ETF?

Налоги возникают при покупке или продаже ценных бумаг. При их покупке российский брокер выполнит функции по расчету и взиманию налога. Когда вы покупаете их через иностранного брокера самостоятельно оформляется декларация, рассчитывается и уплачивается налог.

При инвестиции на срок более трех лет, оформляется налоговый вычет. Налог не платится максимально. Для налоговой оптимизации покупку ценных бумаг лучше делать через индивидуальный инвестиционный счет. Тогда существуют специальные налоговые льготы – 13% возврат или налоговый вычет на каждый год свыше трех лет инвестирования.

Какие бывают ETF

В основном ETF разделяют по стратегиям инвестирования:

- пассивная;

- активная.

В основе пассивной стратегии лежит следование за биржевым индексом. Бумаги покупаются в аналогичной пропорции. Эталоном может выступать индексы на акции, облигации или товарные активы (золото).

Главная цель — получение доходности, сопоставимой с ростом индекса. Поддержание состава ETF в актуальном состоянии, требует от провайдера минимальных усилий. И как правило, плата за управление будет намного ниже (но не всегда). По сравнению с активно управляемыми стратегиями.

Активные фонды стараются переиграть индекс. И получить доходность выше, чем могут дать пассивно управляемые ETF. Правда это не всегда получается.

Активы собираются в фонд по заданному признаку или собственному алгоритму.

- ETF с плечом — при росте рынка на 5%, инвестору получают 2-х или 3-х кратную доходность. Правда при падении, убыток тоже увеличивается в разы.

- Реверсивные фонды — при падении рынка, инвесторы получают доход и наоборот.

- Акции, выплачивающие дивиденды. Например дивидендные аристократы. Компании, входящие в состав фонда стабильно платили дивиденды на протяжении 10-25 лет. Либо выбираются компании, с самым высоким уровнем дивидендной доходности.

Где купить ETF?

Так как ETF обращаются на бирже, то и купить их можно там. Для этого понадобится получить доступ к торгам. Через брокера.

Брокер — это посредник между инвесторами и биржей.

Алгоритм следующий:

- Выбираете надежного брокера с адекватными тарифами.

- Заключаете с ним договор на брокерское обслуживание (многие позволяют открывать счет онлайн, без посещения офиса).

- Пополняете счет и совершаете сделки (покупку ETF) через торговый терминал или мобильное приложение.

Биржевые фонды можно купить:

- на Московской бирже (доступ дает любой российский брокер);

- на бирже Санкт-Петербурга (не у всех брокеров есть выход);

- через иностранного брокера.

ETF на Московской бирже

Инвесторам доступны почти 3 десятка ETF и БПИФ. В основном на индексы акций и облигаций. Развитые (США, Германия, Англия, Япония, Австралия), развивающие (Китай, Россия, Казахстан) рынки.

Как от провайдеров (FINEX, ITI), так и крупнейших банков (Сбербанк, ВТБ, АЛЬФА, Газпромбанк).

ETF на Санкт-Петербургской бирже

На бирже Санкт-Петербурга производится торговля иностранными ETF. В данный момент доступны 77 фонда от ведущих мировых провайдеров:

- Vanguard;

- iShares;

- SPDR;

- Invesco.

Иностранные ETF

Количество ETF, доступных для покупки в России ничтожно мало. Проблема решается выходом на зарубежного брокера. В итоге инвестор получает доступ к нескольким тысячам мировых ETF. С более низкими комиссиями.

Иными словами. Владение иностранными ETF обойдется в разы дешевле. А вот суммарные комиссии за сделки + возможная обязательная месячная плата зарубежному брокеру в разы дороже.

В итоге, выход на иностранного брокера будет целесообразен при определенном размере капитала. От 10-15 тысяч долларов минимум.

Какие ETF можно купить? Какая у них доходность, расходы, дивиденды?

Есть 2 ресурса, на которых представлена информация по большинству мировых ETF. С возможностью фильтрации и поиска нужных фондов:

- etfdb.com;

- etf.com.

Настройка соответствий подразделений ЗУП 3.1 и БП 3.0

Заключение

ETF пока уступают ПИФам по объему активов. У индексных фондов в управлении 3,4 трлн долларов, а у паевых – 15,3. Но с учетом того, что ежегодный рост ETF составляет 25 %, совсем скоро они догонят и перегонят ПИФы. Так почему бы и российским инвесторам не поучаствовать в этом мировом тренде?

Моя стратегия на ближайшие 2 – 3 года такая: я активно формирую капитал в российских ETF для накопления достаточной суммы, чтобы выйти на зарубежный рынок и воспользоваться всеми возможностями диверсификации и низкими комиссиями, которые он дает. А вы инвестируете в индексные фонды? Какими результатами можете похвастаться?