Транспортный налог в 2020 году

Содержание:

- Шаг 1. Настройка Outlook

- Как оплатить транспортный налог — основные способы

- Как узнать задолженность

- Ставки транспортного налога по регионам в 2020 году

- Ставки налога на транспортные средства

- Как используется властями транспортный налог

- ? Законные способы и законные случаи избавления от налогового бремени

- Определение и характеристика

- Примеры расчета

- Разыграй друзей при помощи браузера

- Статья 356. Общие положения

- Транспортный налог по маркам автомобилей

- Льготы по транспортному налогу

- Кто может не уплачивать автомобильный сбор

- Если инспекция не прислала уведомление на оплату налога…

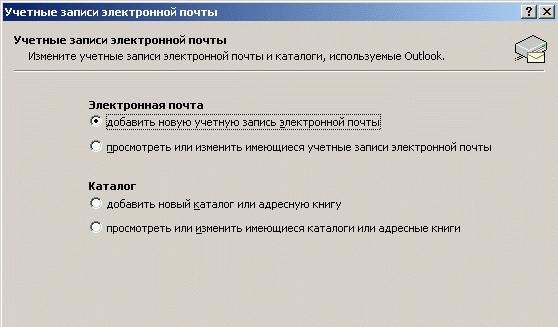

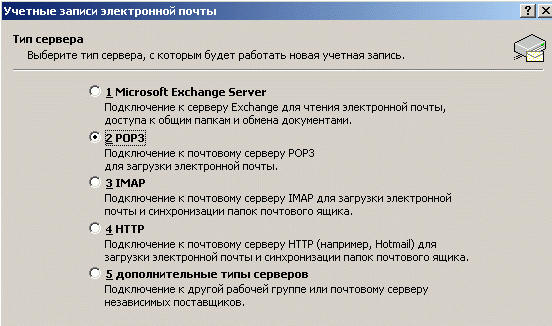

Шаг 1. Настройка Outlook

Далее следует запустить настройку почты в Outlook. Следуйте инструкции для вашей версии программы.

Версии 2003-2007

Интерфейс версий 2003-2007 отличается от более новых версий MS Outlook.

После запуска программы дождитесь полной загрузки главного окна и выполните следующие действия:

- В верхней части окна нажмите на вкладку «Сервис» и выберите пункт «Учетные записи»;

- Далее появится менеджер настройки почтовых аккаунтов. Выберите пункт «Добавить новую запись» и кликните на «Далее»;

Далее переходите непосредственно к настройке почты Яндекс (раздел «Шаг 2»). Процедура привязки идентична для всех версий приложения.

MS Outlook 2010

Откройте MS Outlook 2010 и следуйте инструкции:

- Выберите вкладку «Файл» откройте поле сведений;

- В правой части экрана можно посмотреть информацию обо всех привязанных почтовых аккаунтах. Для работы с новой учёткой нажмите на клавишу «Добавление записи»;

- Нажмите на «Далее»;

- Затем в новом списке действий выберите «Регистрация почты Интернета» и перейдите в следующее окно;

https://www.youtube.com/watch?v=KxCjQ2oPZPo

Инструкция для сборок 2013-2016

Если вы используете Outlook 2013 или 2016, следуйте инструкции:

- В новом окне можно выбрать автоматический режим подключения или настройку почты вручную. В первом случае протокол будет выбран программой автоматически, в зависимости от скорости Интернет-соединения и почтового домена;

- Для автоматической настройки достаточно ввести свое имя и фамилию, адрес почты и пароль. Далее Outlook выполнить соединение с сервером и в новом окне программы вы сможете получить доступ к почтовому ящику;

Как оплатить транспортный налог — основные способы

Редкость необходимости оплачивать транспортный налог и постоянно изменяющиеся сроки, которые устанавливаются на законодательном уровне, могут привести к тому, что о необходимости оплаты вспомнится буквально в последний день, причем поздно вечером, когда уже не работают ни банковские отделения, ни почта. В таком случае единственным возможным (и, откровенно говоря, самым удобным и быстрым) является способ, согласно которому оплата транспортного налога производится через интернет. Для этого есть ряд сайтов, которыми можно воспользоваться.

Для тех, у кого подключена услуга интернет банкинга от Сбербанка, ситуация упрощается, так как оплачивается транспортный налог через Сбербанк онлайн быстро, просто и без взимания дополнительной комиссии. Достаточно иметь на счету требуемую сумму денежных средств.

Если вы являетесь зарегистрированным пользователям госпортала, то, скорее всего, зададитесь вопросом, как оплатить транспортный налог через Госуслуги.

- После прохождения процедуры авторизации, в личном кабинете необходимо перейти во вкладку «Государственные услуги»;

- В отобразившемся меню имеется пункт, который звучит как «Проверить налоговую задолженность». После ознакомления с представленной информации следует нажать на кнопку «Получить услугу»;

- Далее при наличии задолженность есть возможность оплатить ее путем ввода данных своей банковской карты, причем никаких дополнительных комиссий не взимается.

Следует иметь в виду, что обработка платежа может занять определенное время, в течение которого налог будет отображаться в личном кабинете как неоплаченный.

Использование портала госуслуг мало подходит для проведения срочной оплаты тем, кто не прошел процедуру регистрации, которая занимает немало времени.

Как узнать задолженность

Самым простым способом, как узнать задолженность по транспортному налогу, является способ получения через почтовую службу квитанции, где указана сумма к оплате и реквизиты платежа, и остается только оплатить ее в банке. Однако, в случае потери квитанции либо иных обстоятельств, из-за которых вы не получили квитанцию, можно прибегнуть и к иным методам, каждый из которых рассмотрим более подробно.

Самостоятельный расчет примерной суммы налога к оплате является не самым эффективным способом, хотя граждане к нему прибегают, из-за необходимости уточнять коэффициенты по вашему региону, а также зависимости суммы от объема двигателя и года выпуска автомобиля.

По ИНН

При наличии сети интернет, можно узнать сумму задолженности через ваш ИНН. Для этого необходимо:

Обратиться к сайту Федеральной налоговой службы по адресу: nalog.ru, где вводим ранее полученные в налоговой инспекции логин и пароль для входа в ваш аккаунт

Обратите внимание, ваш ИНН в данном случае вводится как логин для входа в аккаунт.

Переходим во вкладку «Объекты». В данном меню доступны объекты вашего имущества, имеющегося в распоряжении.

Меню подлежащей к уплате сумме налога располагается по строке «начислено»

Внимательно ознакомьтесь с суммой налога, а также информацией по имуществу – в случае несоответствия данных следует обратиться в ФНС.

Для оплаты нажимайте «Оплатить», и система предложит вам доступные варианты оплаты, с возможностью частичной оплаты, и автоматическим формированием реквизитов

Обратите внимание, система выдает по умолчанию суммы налога к уплате по всем видам вашего имущества. Для выбора объекта, за который платим, проставьте галочки.

По номеру автомобиля

Еще один метод позволяет узнать задолженность по транспортному налогу по номеру авто. Вопрос понятен, так как получение реквизитов для создания аккаунта на налог ру изначально требует посещения налоговой, а номер машины доступен сразу. Однако номер авто – символы для регистрации его в ГАИ, и он может меняться, и не является реквизитом, по которому можно уточнить наличие задолженности по налогу.

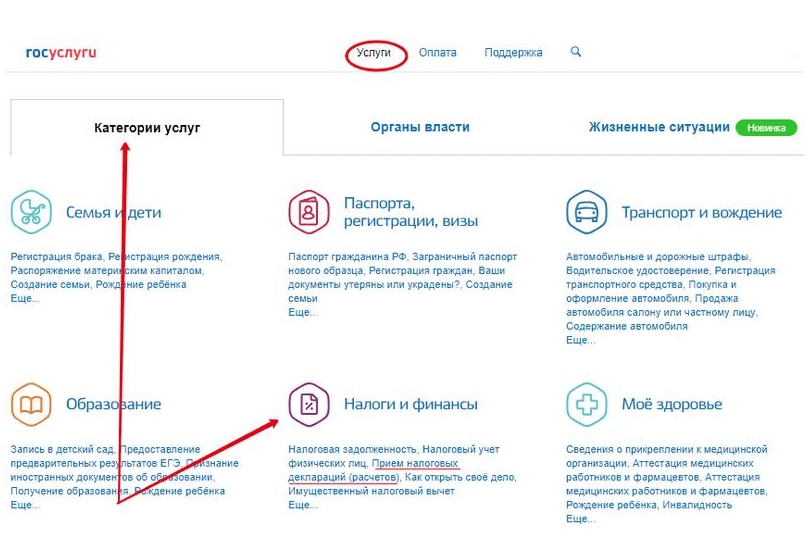

На сайте Госуслуг

Еще одним надежным источником получения информации о сумме налога к уплате является сайт Госуслуг по адресу gosuslugi.ru. Для уточнения суммы следует:

- Произвести вход в личный кабинет путем ввода логина и пароля.

- Нажимаем меню госуслуг в верхней части окна.

- Так как нашей целью является оплата налога, обратимся к меню «Проверка налоговых задолженностей».

- Нажимаем получить услугу, и система произведет проверку суммы задолженности по ранее введенному вами ИНН ( в противном случае это сделать невозможно).

- При выводе результата, вы можете ознакомиться с суммой либо оплатить онлайн.

Как узнать задолженность по транспортному налогу по фамилии

Вышеприведенные способы требуют прохождения предварительной регистрации, без которых невозможно получение информации и совершение оплаты. Без регистрации вы можете узнать сумму и оплатить ее, следуя вышеописанному алгоритму со вводом данных ИНН либо индекса документа. В данном случае. При использовании сторонних сервисов, оплата будет производиться с взиманием комиссии. Просмотр начисленной суммы осуществляется бесплатно. Кроме того узнать сумму налога можно следующими способами.

- В особых случаях, например, при наличии информации о больших суммах задолженности и сроках неуплаты, за информацией следует обратиться лично в налоговую к специалисту, либо через сайт службы судебных приставов в реестре исполнительных производств. В данном случае можно производить поиск по данным ФИО владельца (стороны исполнительного производства).

- При наличии интернет-банкинга, мобильного банкинга от банков вы также можете просмотреть начисленную сумму в разделе оплаты налоговых платежей. Подробную консультацию можно получить в контакт-центре банка.

- Доступна также уплата транспортного налога в системе электронных денег, где следует указать тип системы налогообложения.

- За несвоевременную уплату начисляется пеня за длительность просрочки, и дело по взысканию ляжет на судебных приставов.

Ставки транспортного налога по регионам в 2020 году

| Регион | Ставка руб. за 1 л.с. | 0-100 | 100-150 | 150-200 | 200-250 | 251+ |

|---|---|---|---|---|---|

| Адыгея, республика | 10 | 20 | 40 | 70 | 130 |

| Алтайский край | 10 | 20 | 25 | 60 | 120 |

| Алтай, республика | 10 | 14 | 20 | 45 | 120 |

| Амурская область | 15 | 21 | 30 | 75 | 150 |

| Архангельская область | 14 | 24 | 50 | 75 | 150 |

| Астраханская область | 14 | 27 | 48 | 71 | 102 |

| Башкирия, республика | 25 | 35 | 50 | 75 | 150 |

| Белгородская область | 15 | 25 | 50 | 75 | 150 |

| Брянская область | 10 | 18 | 40 | 75 | 130 |

| Бурятия, республика | 9.5 | 17.9 | 25.5 | 38.3 | 76.5 |

| Владимирская область | 20 | 30 | 40 | 75 | 150 |

| Волгоградская область | 9 | 20 | 40 | 75 | 150 |

| Вологодская область | 25 | 35 | 50 | 75 | 150 |

| Воронежская область | 25 | 35 | 50 | 75 | 150 |

| Дагестан, республика | 8 | 10 | 35 | 50 | 105 |

| Еврейская АО | 8 | 16 | 40 | 60 | 95 |

| Забайкальский край | 7 | 10 | 20 | 33 | 65 |

| Ивановская область | 10 | 20 | 35 | 60 | 120 |

| Ингушетия, республика | 5 | 7 | 10 | 30 | 40 |

| Иркутская область | 10.5 | 14.5 | 35 | 52.5 | 105 |

| Кабардино-Балкария, республика | 7 | 15 | 35 | 65 | 130 |

| Калининградская область | 2.5 | 15 | 35 | 66 | 147 |

| Калмыкия, республика | 11 | 22 | 47 | 75 | 150 |

| Калужская область | 10 | 25 | 50 | 75 | 150 |

| Камчатский край | 9 | 24 | 40 | 68 | 130 |

| Карачаево-Черкесия, республика | 7 | 14 | 25 | 35 | 95 |

| Карелия, республика | 6 | 30 | 50 | 75 | 150 |

| Кемеровская область | 8 | 14 | 45 | 68 | 135 |

| Кировская область | 20 | 30 | 44 | 60 | 120 |

| Коми, республика | 15 | 20 | 50 | 75 | 150 |

| Костромская область | 14 | 26.8 | 38 | 60 | 120 |

| Краснодарский край | 12 | 25 | 50 | 75 | 150 |

| Красноярский край | 5 | 14.5 | 29 | 51 | 102 |

| Крым, республика | 5 | 7 | 15 | 20 | 50 |

| Курганская область | 10 | 27 | 50 | 75 | 150 |

| Курская область | 15 | 22 | 40 | 70 | 150 |

| Ленинградская область | 18 | 35 | 50 | 75 | 150 |

| Липецкая область | 15 | 28 | 50 | 75 | 150 |

| Магаданская область | 6 | 8 | 12 | 18 | 36 |

| Марий Эл, республика | 25 | 35 | 50 | 90 | |

| Москва, город | 12 | 35 | 50 | 75 | 150 |

| Мордовия, республика | 17.3 | 25.9 | 37.9 | 75 | 150 |

| Московская область | 10 | 34 | 49 | 75 | 150 |

| Мурманская область | 10 | 15 | 25 | 40 | 80 |

| Ненецкий АО | 25 | 50 | |||

| Нижегородская область | 22.5 | 31.5 | 45 | 75 | 150 |

| Новосибирская область | 6 | 10 | 30 | 60 | 150 |

| Омская область | 7 | 15 | 30 | 45 | 90 |

| Оренбургская область | 15 | 50 | 75 | 150 | |

| Орловская область | 15 | 35 | 50 | 75 | 150 |

| Пензенская область | 15 / 21 | 30 | 45 | 75 | 150 |

| Пермский край | 25 | 30 | 50 | 58 | |

| Приморский край | 18 | 26 | 43 | 75 | 150 |

| Псковская область | 13 / 15 | 25 | 50 | 75 | 150 |

| Ростовская область | 12 | 15 | 45 | 75 | 150 |

| Рязанская область | 10 | 20 | 45 | 75 | 150 |

| Самарская область | 16 | 20 | 45 | 75 | 150 |

| Санкт-Петербург, город | 24 | 35 | 50 | 75 | 150 |

| Саратовская область | 14 | 30 | 50 | 75 | 150 |

| Сахалинская область | 10 | 21 | 35 | 75 | 150 |

| Свердловская область | 2.5 | 9.4 | 32.7 | 49.6 | 99.2 |

| Северная Осетия, республика | 7 | 15 | 20 | 45 | 90 |

| Севастополь, город | 5 | 7 | 25 | 75 | 100 |

| Смоленская область | 10 | 20 | 40 | 60 | 100 |

| Ставропольский край | 7 | 15 | 36 | 75 | 120 |

| Тамбовская область | 20 | 30 | 50 | 75 | 150 |

| Татарстан, республика | 25 | 35 | 50 | 75 | 150 |

| Тверская область | 10 | 21 | 30 | 45 | 90 |

| Томская область | 5 | 8 | 20 | 30 | 75 |

| Тульская область | 10 | 25.4 | 50 | 75 | 150 |

| Тыва, республика | 7 | 11 | 20 | 30 | 70 |

| Тюменская область | 10 | 30 | 34 | 40 | 66 |

| Удмуртия, республика | 8 | 20 | 50 | 75 | 100 |

| Ульяновская область | 12 | 30 | 45 | 65 | 115 |

| Хабаровский край | 12 | 16 | 30 | 60 | 150 |

| Ханты-Мансийский АО | 5 | 7 | 40 | 60 | 120 |

| Хакасия, республика | 6 | 15 | 25 | 40 | 75 |

| Челябинская область | 7.7 | 20 | 50 | 75 | 150 |

| Чечня, республика | 7 | 11 | 24 | 48 | 91 |

| Чувашия, республика | 13 | 23 | 50 | 75 | 150 |

| Чукотский АО | 5 | 7 | 10 | 15 | 30 |

| Якутия, республика | 8 | 13 | 17 | 30 | 60 |

| Ямало-Ненецкий АО | 15 | 24.5 | 25 | 37.5 | 75 |

| Ярославская область | 15.8 | 28.1 | 45 | 68 | 145 |

Величина налога зависит от многих факторов. Среди них – тип транспортного средства, срок его эксплуатации, мощность двигателя, наличие льгот. Кроме этого, базовая ставка в разных регионах России может значительно отличаться, а для дорогих автомобилей применяется повышающий коэффициент. Ставку для каждого из регионов и отдельно по транспортным средствам можно посмотреть на официальном сайте ФНС, либо воспользоваться одним из калькуляторов, который предлагают многочисленные специализированные сайты.

Ставки налога на транспортные средства

установлены ставки для исчисления налога на транспортные средства.

Ставки указаны в месячных расчетных показателях (МРП) на начало соответствующего года.

|

№ |

Объект налогообложения |

Налоговая |

Увеличение суммы налога |

|---|---|---|---|

|

1. |

Легковые автомобили с объемом двигателя (куб. см): |

||

|

до 1100 включительно |

1 |

— |

|

|

свыше 1100 до 1500 включительно |

2 |

— |

|

|

свыше 1500 до 2000 включительно |

3 |

7 тенге за каждую единицу превышения нижнего предела по категориям |

|

|

свыше 2000 до 2500 включительно |

6 |

||

|

свыше 2500 до 3000 включительно |

9 |

||

|

свыше 3000 до 4000 включительно |

15 |

||

|

свыше 4000 |

117 |

||

|

2. |

Грузовые, специальные автомобили грузоподъемностью (без учета прицепов): |

||

|

до 1 тонны включительно |

3 |

— |

|

|

свыше 1 тонны до 1,5 тонны включительно |

5 |

— |

|

|

свыше 1,5 до 5 тонн включительно |

7 |

— |

|

|

свыше 5 тонн |

9 |

— |

|

|

3. |

Тракторы, самоходные сельскохозяйственные, мелиоративные и дорожно-строительные машины и механизмы, специальные машины повышенной проходимости и другие автотранспортные средства, |

3 |

— |

|

4. |

Автобусы: |

||

|

до 12 посадочных мест включительно |

9 |

— |

|

|

свыше 12 до 25 посадочных мест включительно |

14 |

— |

|

|

свыше 25 посадочных мест |

20 |

— |

|

|

5. |

Мотоциклы, мотороллеры, мотосани, маломерные суда, мощность двигателя которых: |

||

|

до 55 кВт (75 лошадиных сил) включительно |

1 |

— |

|

|

свыше 55 кВт (75 лошадиных сил) |

10 |

— |

|

|

6. |

Катера, суда, буксиры, баржи, яхты (мощность двигателя в лошадиных силах): |

||

|

до 160 включительно |

6 |

— |

|

|

свыше 160 до 500 включительно |

18 |

— |

|

|

свыше 500 до 1000 включительно |

32 |

— |

|

|

свыше 1000 |

55 |

— |

|

|

7. |

Летательные аппараты |

4 % от МРП с каждого |

Поправочные коэффициенты по сроку эксплуатации (п3 ст366 НК РК) |

|

8. |

Железнодорожный тяговый подвижной состав, используемый: |

1 % от МРП с каждого киловатта общей мощности транспортного средства |

— |

|

Моторвагонный подвижной состав, используемый для организации перевозок пассажиров по магистральным и станционным путям узкой и широкой колеи, а также транспортные средства городского рельсового транспорта |

1 % от МРП с каждого киловатта общей мощности транспортного средства |

— |

Для легковых автомобилей с объемом двигателя свыше 3000 куб.см, произведенных или ввезенных на территорию РК после 31 декабря 2013 года, налог исчисляется по следующим ставкам:

|

Объект налогообложения |

Налоговая ставка (МРП) |

Увеличение суммы налога |

|---|---|---|

|

Легковые автомобили с объемом двигателя (куб. см): |

35 |

7 тенге за каждую единицу превышения нижнего предела по категориям |

|

свыше 3 200 до 3 500 включительно |

46 |

|

|

свыше 3 500 до 4 000 включительно |

66 |

|

|

свыше 4 000 до 5 000 включительно |

130 |

|

|

свыше 5 000 |

200 |

Как используется властями транспортный налог

Многих автовладельцев волнует вопрос, куда идут и как используются денежные средства, перечисляемые в виде транспортного налога. Этот важный момент регулируется статьями 14 НК РФ и 56 БК РФ, которые озвучивают следующие положения. Транспортный налог перечисляется в общий региональный бюджет без целевого назначения. То есть региональные власти могут потратить эти деньги практически на что угодно, начиная от строительства социально важных объектов и заканчивая благоустройством городских территорий.

До 1 января 2003 года эти сборы поступали в фонды дорожных служб, занимающихся обустройством дорог. Однако высокая коррупционная составляющая и налаженные схемы «откатов» заставили Правительство РФ ввести региональный налог на транспорт, который уплачивается в региональный бюджет без законодательного контроля над его использованием.

? Законные способы и законные случаи избавления от налогового бремени

Существует несколько вариантов избавления от налогового бремени: владелец авто является льготником, или принадлежащая ему машина освобождена от налогообложения.

Транспортный налог не уплачивается за транспортные средства из следующих категорий:

- весельные и моторные лодки до 5 л. с.;

- легковой транспорт, переоборудованный для использования инвалидами;

- машины в розыске;

- автомобили спецслужб;

- легковой транспорт до 100 л. с., предоставленный по линии социальной защиты;

- тракторы и комбайны, спецтехника, применяемая в аграрном секторе.

Льготники, которые вправе не платить транспортный налог, определяются на уровне регионов. Наиболее часто в перечень льготных категорий попадают:

- Герои РФ и СССР;

- обладатели иных госнаград;

- участники ВОВ;

- инвалиды 1-2 групп;

- многодетные семьи (вопрос о предоставлении данной льготы решается на уровне регионов).

Некоторые категории льготников могут полностью освобождаться от налога либо частично.

Также законно не платить налог допускается в случае снятия машины с регистрационного учета. За следующий месяц после снятия с регистрации машины транспортный налог начисляться не будет. При этом снять с учета автомобиль можно по ограниченному перечню оснований: например, при утилизации машины или ее утраты в результате ДТП. Поэтому если в дальнейшем владелец планирует пользоваться авто, то останавливать действие регистрации нецелесообразно.

Важно учитывать, что за использование незарегистрированного авто предусмотрен штраф 800 р. при первичном нарушении, до 5000 р

– при повторном, а также изъятие водительских прав на период до 3 месяцев.

Определение и характеристика

Под транспортным налогом понимается обязательный, индивидуально безвозмездный платеж в пользу государства, взимаемый с владельцев транспортных средств.

История развития в России

С понятием «транспортный налог» граждане РФ знакомы, его введению уже много лет, однако за все время своего существования данный налог потерпел серьезные изменения. Рассмотрим историю развития и совершенствования налогообложения транспортных средств в России.

В декабре 1993 года Б.Н. Ельцин подписал указ № 2270 «О некоторых изменениях в налогообложении и во взаимоотношениях бюджетов различных уровней». Это был первый транспортный налог в России и взимался он только с юридических лиц. Причем объектом налогообложения являлись не транспортные средства, а фонд оплаты труда предприятия (согласно подпункту «б» п. 25 Указа).

Налог на транспорт имел свои плюсы и минусы, взимался вместе с налогами, направленными в дорожные фонды до 15 ноября 1997 г., после чего был отменен Указом Президента РФ от 15.11.97 № 1233.

Помимо налога на авто, законом «О дорожных фондах в РСФСР» предусматривался налог для ЮЛ за пользование автомобильными дорогами. Размер такого платежа составлял 0,4% от величины выручки. Статьей 6 данного закона был также предусмотрен налог с владельцев ТС.

Это был ежегодный платеж в бюджет для физлиц и юрлиц, независимо от формы собственности, а также для иностранных ФЛ и ЮЛ и лиц без гражданства, имевших во владении автомобили, самоходные машины и другие транспортные средства. Размер платежа определялся в зависимости от количества лошадиных сил ТС.

Также закон «О налогах на имущество физических лиц» предусматривал налог для ФЛ, имевших в собственности водный или воздушный транспорт. Размер такого платежа зависел от мощности мотора.

Можно отметить, что ранее действовавшее законодательство предусматривало несколько транспортных налогов, отличавшихся по своей структуре. Такое разнообразие приводило к путанице в процессе налогообложения автомобилей и элементах налога, как для налогоплательщиков, так и для налоговых органов.

Суть, значение и действие

Современный единый транспортный налог является поимущественным и имеет строго определенный объект налогообложения – ТС, зарегистрированные за организациями и гражданами РФ.

Госналог на автомобили является основным финансовым источником для строительства и ремонта автомобильных дорог, а также улучшения и развития дорожной инфраструктуры.

Это какой вид: прямой или косвенный?

Налог на транспорт является прямым налогом, так как в данном случае правообладатель (владелец автомобиля или иного ТС) и налогоплательщик совпадают.

Куда относится и в какой бюджет идет: местный, региональный или федеральный

По принадлежности к уровню управления это региональный налог. Согласно ст. 56 БК РФ, транспортный налог полностью зачисляется в бюджет субъекта РФ (край, область, республика, автономный округ и автономная область).

Что является источником?

Источником для выплаты этого платежа являются денежные средства от продажи транспортного средства или другого имущества, доход от использования ТС, а также иной доход налогоплательщика.

Разница с обложением имущества

Облагаются ли в РФ личные автомобили и другие транспортные средства налогом на имущество? Статья 130 ГК РФ однозначно определяет, что легковые автомобили и другой вид транспорта в России признаются движимым имуществом, на которое с 1 января 2013 года налог был отменен. В связи с этим ответ на вопрос напрашивается сам собой.

От владельца транспортного средства требуется оплата только транспортного налога, так как объектом налога на имущество, как правило, является только недвижимость.

Безусловно, существуют и исключения, которые облагаются имущественным налогом, но вряд ли какие-либо из них есть в собственности у граждан, да и далеко не каждая организация может позволить себе иметь в собственности такие транспортные средства. Речь идёт о космических ракетах, водных судах и самолётах, подлежащих госрегистрации.

Примеры расчета

Расчет суммы в нескольких вариантах.

Общие сведения: автомобиль, мощностью 140 л.с., ставки налога берутся из НК РФ.

Пример расчета транспортного налога по общим ставкам, если человек владеет автомобилем с мощностью двигателя 140 л.с.:

140 л.с. х 3,5 = 490 рублей

Если он владеет автомобилем 7 месяцев:

140 л.с. х 3,5 * (7 мес. / 12 мес.) = 140 л.с. х 3,5 х 0,58 = 284 рубля

Во владении автомобиль, мощностью 140 л.с. находится весь год, при этом стоимость автомобиля 3,5 млн.рублей и с года выпуска прошло 4 месяца:

140 л.с. х 3,5 х 1,5 = 140 л.с. х 5,25 = 735 рублей

Автомобиль с мощностью двигателя 140 л.с., находится во владении 2 месяца из целого года, его стоимость 6 млн.рублей:

140 л.с. х 3,5 х (2 мес. / 12 мес.) х 2 = 140 л.с. х 3,5 х 0,17 х 2 = 140 л.с. х 1,19 = 166,6 рубля

Расчет для легкового автомобиля.

Мощность двигателя 270 л.с.

Ставки налога – общие.

Человек владеет автомобилем весь год:

270 л.с. х 15 = 4 050 рублей

Если он владеет автомобилем 5 месяцев:

270 л.с. х 15 * (5 мес. / 12 мес.) = 270 л.с. х 15 х 0,42 = 1 701 рубль

Во владении автомобиль, мощностью 270 л.с. находится весь год, при этом стоимость автомобиля 4 млн.рублей и с года выпуска прошло 2,5 года:

270 л.с. х 15 х 1,1 = 270 л.с. х 16,5 = 4 455 рублей

Автомобиль с мощностью двигателя 270 л.с., находится во владении 6 месяцев из целого года, его стоимость 12 млн.рублей:

270 л.с. х 15 х (6 мес. / 12 мес.) х 3 = 270 л.с. х 15 х 0,5 х 3 = 270 л.с. х 22,5 = 6 075 рублей

Расчет налога для мотоцикла.

Мощностью двигателя 40 л.с. Ставки налога рассматриваем общие.Владение мототранспортом весь год:

40 л.с. х 5 = 200 рублей

Мотоцикл был во владении 9 месяцев из полного года:

40 л.с. х 5 х (9 мес. / 12 мес.) = 40 л.с. х 5 х 0,75 = 40 л.с. х 3,75 = 150 рублей

Стоимость мототранспорта не влияет на расчет суммы транспортного налога.

Расчет налога для автобуса.

Мощность двигателя 300 л.с. Ставки – общие.

Владение автобусом весь год:

300 л.с. х 10 = 3 000 рублей

Человек владеет автобусом 8 месяцев:

300 л.с. х 10 х (8 мес. / 12 мес.) = 300 л.с. х 10 х 0,67 = 300 л.с. х 6,7 = 2 010 рублей

Стоимость автобуса не влияет на расчет транспортного налога.

Разыграй друзей при помощи браузера

Статья 356. Общие положения

Транспортный налог (далее в настоящей главе — налог) устанавливается настоящим Кодексом и законами субъектов Российской Федерации о налоге, вводится в действие в соответствии с настоящим Кодексом законами субъектов Российской Федерации о налоге и обязателен к уплате на территории соответствующего субъекта Российской Федерации.

Вводя налог, законодательные (представительные) органы субъекта Российской Федерации определяют ставку налога в пределах, установленных настоящим Кодексом, порядок и сроки его уплаты.

При установлении налога законами субъектов Российской Федерации могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиком.

Транспортный налог по маркам автомобилей

Выберите марку автомобиля, далее будеут предложены доступные модели, после чего вы сможете посмотреть расчет.

AC

Acura

Alfa Romeo

Alpina

Alpina

Aston Martin

Aston Martin

Audi

Bentley

BMW

Brilliance

Bugatti

Bugatti

Buick

BYD

Cadillac

Chery

Chevrolet

Chrysler

Citroen

Daewoo

Daihatsu

Dodge

FAW

Ferrari

Fiat

Ford

Geely

GMC

Great Wall

Great Wall

Hafei

Haima

Honda

Hummer

Hyundai

Infiniti

Iran Khodro

Iran Khodro

Isuzu

JAC

Jaguar

Jeep

Kia

Lamborghini

Lamborghini

Lancia

Land Rover

Lexus

Lifan

Lincoln

Lotus

Lotus

Maserati

Maybach

Mazda

Mercedes-Benz

Mercury

MG

Mitsubishi

Nissan

Oldsmobile

Opel

Peugeot

Plymouth

Pontiac

Porsche

Renault

Rover

Saab

Saturn

Scion

Skoda

SMA

Smart

SsangYong

SsangYong

Subaru

Suzuki

TagAZ

Tesla

Tesla

Toyota

Volkswagen

Volvo

Vortex

Льготы по транспортному налогу

Фискальные органы, применяя повышенный коэффициент для расчета налога на дорогие транспортные средства, не забывают учитывать интересы и других категорий граждан и организаций.

Для физических лиц

Как правило, регионы сами определяют категории граждан, которые освобождены от уплаты налога. В основном, это Герои СССР и России, ветераны, инвалиды, многодетные родители и участники ликвидации аварии на Чернобыльской АЭС. Под льготное налогообложение попадают и транспортные средства, предоставленные социальными службами.

Для юридических лиц

Льготы по оплате транспортного налога есть и у юридических лиц, например, в Москве от него освобождены компании, занимающиеся перевозкой пассажиров в городе. Нулевая ставка действует и для агентов особых экономических зон.

Кроме этого, к категории льготников относятся:

- Компании, владеющие промысловыми и рыболовными судами или водным транспортом, основной вид деятельности которого – грузовые и пассажирские перевозки.

- Предприниматели, работающие в сельском хозяйстве (доля продажи сельхозпродукции должна превышать 50% общей выручки компании) тоже освобождены от налога на комбайны, трактора, машины для перевозки удобрений и готовой продукции.

- Автомобили и техника военных и силовых ведомств (МО, Гражданская оборона, ФСБ, МЧС, служба внешней разведки).

- Медицинские самолеты и вертолеты, с изображением Красного Креста или Полумесяца на борту.

Если организация попадает под вышеперечисленные категории льготников, она обязана уведомить об этом налоговые органы. Начисление нулевой ставки возможно только после подачи соответствующей формы в ФНС. Связано это с тем, что раньше эта информация отражалась в налоговых декларациях, которая для транспортного налога теперь не нужна. Физическим лицам и ИП сведения подавать не обязательно, за них это сделают сотрудники налоговой службы.

Кто может не уплачивать автомобильный сбор

Требования налоговой службы очень изменились за последнее время, они стали более жесткими. Поэтому владельцев авто часто интересует сколько лошадей не облагается транспортным налогом.

Во многих регионах России раньше действовал региональный закон, который освобождал от уплаты налога автомобильные средства, что были выпущены более 25 лет назад и с мощностью двигателя не больше 100 лошадиных сил.

Но 1 января 2010 года эта норма была отменена. Сегодня нужно платить сбор по конкретной схеме расчета.

Налог распространяется не только на автомобили, но и на другие виды механического транспорта:

- мотоциклы и мотороллеры;

- моторные лодки, морские или речные суда;

- сельскохозяйственная техника;

- авиация.

Категоричность налогового законодательства в 2020 году в отношении владельцев транспортных средств бесспорна. Но и здесь есть исключения, вопрос, какие транспортные средства не облагаются транспортным налогом, имеет место.

Так как на территории России некоторые машины налогом не облагаются. К ним относятся:

- Угнанные автомобили, утерянные или украденные.

- Специализированные автомобили, оборудованы для инвалидов.

- Машины с двигателем маленькой мощности — до 100 л. с. и меньше. Но только при условии, что они приобретены налогоплательщиками при содействии государственных органов социальной защиты населения.

- Техника для ведения сельского хозяйства.

- Все виды промышленных морских и речных судов.

- Пассажирские, грузовые морские, речные и воздушные суда в собственности юридических лиц, которые занимаются пассажирскими и грузовыми перевозками.

- Правительственные автомобили.

- Самолеты и вертолеты медицинской службы и санитарной авиации.

- Суда, что внесены в Российский международный реестр судов.

Исходя из вышеперечисленного, не платить транспортный налог могут следующие категории владельцев:

- Инвалиды, которым автомобили были выданы через фонды социальной защиты. При этом учитывается, сколько лошадей не облагается транспортным налогом, мощность двигателя не должна быть выше 100 л. с.

- Не уплачивают автомобильный сбор владельцы моторных лодок с двигателем мощностью 5 л. с. и меньше.

- От транспортных налогов освобождаются фермеры и сельскохозяйственные организации, которые применяют свою технику для того, чтоб производить сельскохозяйственную продукцию и заниматься ее транспортировкой.

- Не платят налогов федеральные органы исполнительной службы, где предусмотрена военная или приравненная к ней служба.

- В случае угона автомобиля и получения всех соответствующих справок из полиции, сбор на него тоже не уплачивается.

В Российской Федерации выделяют три региона, где транспортный налог на автомобили не уплачивается:

- Оренбургская область — не имеет установленного законодательством транспортного сбора на машины мощностью до 100 л. с.

- Ненецкий Автономный округ — от транспортного налога освобождены владельцы таких авто, какие имеют двигатель мощностью до 150 л. с.

- Кабардино-Балкария — сбор не уплачивается за такие машины, возраст которых старше 10 лет и мощность двигателя до 100 л. с.

Только при наличии одного из вышеперечисленных условий можно не уплачивать транспортный сбор на законных основаниях. Ставка налога существенно отличается по регионам. Существуют области с самой низкой и самой высокой ставкой.

Физические лица, что владеют автомобилями возрастом старше 10 лет, уплачивают государственный налог, как и владельцы новых машин. Ставку налога увеличивает высокая мощность двигателя.

Нюансы по поводу возраста могут возникнуть только по решению региональных властей. В некоторых областях машины определенного года выпуска не облагаются налогом.

Кроме того, в РФ выделяют категории граждан освобождающихся от уплаты транспортного налога полностью или частично, с применением льгот. Это связано с их утяжеляющим положением или слабой социальной защитой.

Поэтому органы региональной налоговой службы оказывают им помощь. Чтобы ею воспользоваться, владельцам транспортных средств нужно подать документы в налоговую по месту регистрации, которые подтверждают их статус.

Помимо паспорта и документации на машину следует приложить копию бумаги, доказывающей принадлежность к той категории, что имеет право на льготу или полное освобождение от уплаты транспортного налога. Только тогда их машины не будут облагаться транспортным сбором.

Налог на транспорт является обязательным для каждого владельца авто. Но в соответствии с законодательством, некоторые автомобильные средства не облагаются таким сбором.

Все остальные владельцы машин обязаны ежегодно уплачивать данный взнос. В противном случае их ждут штрафы или более серьезные наказания.

Если инспекция не прислала уведомление на оплату налога…

Если инспекция не прислала уведомление на оплату налога, то его всё равно лучше оплатить, узнав сумму транспортного налога лично или отправив письменный запрос в инспекцию. Во-первых, бывает так, что уведомление направляется бывшему владельцу, или вообще не тому лицу, или документ просто бросают в ящик соседа. Во-вторых, стоит помнить, если открыт личный кабинет налогоплательщика на сайте ФНС, то бумажные уведомления ему не придут.

ИФНС очень редко «забывает» о налогоплательщиках, а, если и забыла, то с 2015 года физлица должны сами сообщать в налоговую службу о наличествующем у них движимом или недвижимом имуществе, а следовательно, своевременно заплатить налоги тоже в интересах собственника. Поэтому, если гражданин не получает уведомление о налоге, при этом его автомобиль зарегистрирован на нем более года, это повод обратиться в налоговую, чтобы узнать, не является ли владелец должником. Впоследствии может сложиться ситуация, что собственнику машины отправят уведомление о налоге за несколько лет с пеней и штрафами, а судебная практика по таким вопросам спорная. Безусловно, можно дождаться истечения срока исковой давности по взысканию налога (три года), но и в этой ситуации, прежде, чем стать законопослушным плательщиком, придётся заплатить транспортный сбор за три года.

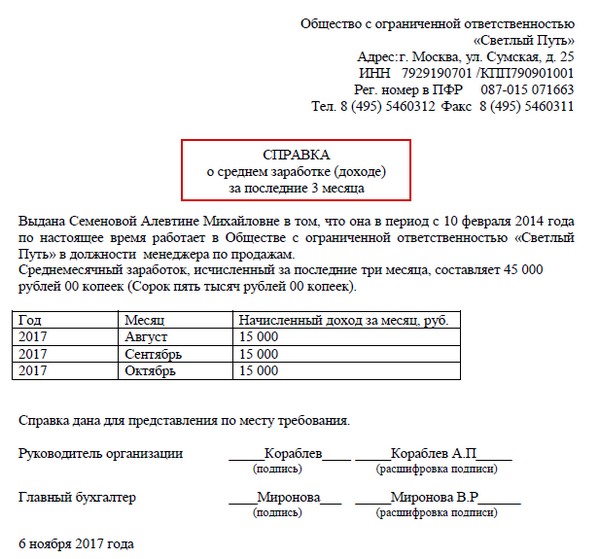

Образец заполненной декларации по ТН (титульный лист)

Образец заполненной декларации по ТН (раздел 1)

Образец заполненной декларации по ТН (раздел 2)