Как начать торговать на бирже: пошаговый план

Содержание:

- ЕГЭ Обществознание Задание 28. Сложные планы. Раздел «ОБЩЕСТВО»

- Как играть на бирже в интернете: пошаговое руководство для новичков и начинающих трейдеров

- Выбор брокера для игры на бирже

- Регистрация личного кабинета

- Скачивание с официального сайта брокера торгового терминала и его установка на компьютер

- Тренировочная торговля на демо-счете

- Открытие реального торгового счета

- Получение первой прибыли от биржевой игры

- Увеличение размера торгового капитала

- Получение стабильной прибыли на рынке

- Инструменты

- Основы торговли на бирже

- Шаг четвёртый. Изучение основ анализа рынка

- Как торговать на бирже — 7 простых шагов к успеху

- Устранение неисправности на Android устройствах

- Плюсы и минусы

- Из Википедии — свободной энциклопедии

- Or, if you want to just link to our tools…..

- Шаг первый. Выбираем брокера

- Статьи об ипотеке

- Важные рекомендации по выбору надежного брокера

- Кто такой трейдер и чем он занимается

- Акции ММВБ в 2020 году. В чем преимущества покупки?

ЕГЭ Обществознание Задание 28. Сложные планы. Раздел «ОБЩЕСТВО»

Как играть на бирже в интернете: пошаговое руководство для новичков и начинающих трейдеров

Приобщиться к сообществу трейдеров может любой гражданин, достигший 18-летнего возраста и прошедший регистрацию у одного из брокеров. Для начала торгов на forex останется только открыть счет. Все процедуры проводятся через интернет.

Выбор брокера для игры на бирже

Брокер становится фактически бизнес-партнером, поэтому его выбору следует уделить особое внимание. Конкуренция на рынке услуг интернет-трейдинга очень высокая, так что можно не опасаться недостатка предложений о сотрудничестве

Регистрация личного кабинета

Личный кабинет трейдера оформляется путем регистрации на сайте выбранного брокера.

Открыв вкладку «регистрация», заполните предложенную форму, где указывается:

- фамилия, имя;

- документ, удостоверяющий личность;

- год рождения;

- место жительства;

- гражданство;

- № телефона;

- электронная почта.

Скачивание с официального сайта брокера торгового терминала и его установка на компьютер

Вся операционная деятельность проводится на специальной платформе — торговом терминале, который надо скачать на ПК. Установка занимает несколько минут и не требует дополнительного ПО (ссылка для скачивания находится на том же сайте, где и окно регистрации).

Тренировочная торговля на демо-счете

После инсталляции торгового терминала трейдеру открывается доступ к открытию различных типов счета, в т.ч. демонстрационного.

Демо-счет пополняется виртуальными средствами (можно установить сумму и размер кредитного плеча) и позволяет:

- изучить все возможности терминала;

- освоить технику ведения операций;

- торговать в режиме, максимально приближенному к реальному счету.

Открытие реального торгового счета

Реальный счет (на forex делятся в зависимости от размера начального депозита) открывается в личном кабинете после пополнения (необходимо изучить формы и условия ввода средств).

Как правило, предлагаются транзакции через банковские карты и ЭПС. Сумма стартового депозита должна соответствовать типу счета.

Получение первой прибыли от биржевой игры

Профит от закрытых сделок на forex становится доступным для вывода.

Решение о «судьбе» первой прибыли (выводить или оставить для увеличения депозита) принимается трейдером индивидуально и может зависеть от размера начального депозита, выбранной стратегии, желания проверить схему вывода и надежность брокера (хотя бы на начальной стадии сотрудничества).

Увеличение размера торгового капитала

Успех торговой стратегии во многом зависит от размера депозита. Создание «подушки безопасности» в виде свободных от сделок средств обезопасит трейдера от скачков цены на forex, что могут привести к стоп-ауту (принудительному закрытию убыточных позиций).

Получение стабильной прибыли на рынке

Чтобы добиться регулярной прибыльности от вложенного капитала, необходимо:

- Понимать, что все сделки на forex не могут быть прибыльными. Убытки — неотъемлемая часть трейдинга, которая учит, способствует совершенствованию стратегий.

- Строго соблюдать правила мани менеджмента.

- Научиться управлять эмоциями — вовремя выходить из убыточных сделок, не пытаться отыгрываться, не гнаться за сверхприбылями.

Инструменты

Основной товар фондовых бирж – ценные бумаги. В отличие от форекса, товарной биржи и сырьевой, здесь вращаются менее волатильные, но гораздо более прибыльные и стабильные финансовые инструменты.

Основными разновидностями ценных бумаг, которые торгуются на фондовой бирже, являются акции и облигации.

Акции – более рискованный инструмент, и гораздо более волатильный. Изменение курса акций происходит от множества событий – от болезни одного из совета директоров, до внешней политики страны. Облигации же меньше подвержены переменчивости настроений покупателей, так как их выплаты не зависят от дохода компании, а лишь от того, стабильна ли она.

Еще есть производственные инструменты – фьючерсы и опционы. Но это уже для более опытных инвесторов и трейдеров, которые на этом «собаку съели».

С одной стороны, фондовая биржа обеспечивает выход и к валюте, и к сырью. Но давайте сравним фондовую биржу с форекс брокерами. С одной стороны, мы видим цельную, сложную торговую систему, которая не будет объяснять тебе что надо делать. С другой – обучающие мануалы и простота торговли.

В остальном – все почти то же самое. Разные торговые инструменты, разные стратегии – но одна суть. Купил дешевле, продал дороже или продал дороже, купил дешевле.

Немного о терминологии. Все сталкивались с понятиями «быки» и «медведи». Это пошло именно с фондовой биржи.

Противостояние быков и медведей – один из главных механизмов рынка ценных бумаг.

Помимо этих «животных», есть и другие: зайцы, волки, овцы и прочие. Эти название лишь характеризуют стиль и успешность торговли: зайцы делают много сделок, волки всегда на коне, а овец просто стригут. Никакой смысловой нагрузки о том, что совершается на бирже, они не несут.

Если раньше ценная бумага была именно «бумагой», то сейчас большинство акций и облигаций – лишь ячейки данных в компьютерах биржи. И передача прав на ценную бумагу – лишь очередная запись в базе.

Сейчас есть компьютеры и торговые терминалы. С помощью них можно сразу начать торговлю не выходя из дома. Теперь компании вместо того чтобы посылать своих маклеров (биржевых игроков), заставляют их торговать из офиса. На смену блокнотам и записям цен пришли удобные графики, которые строятся в автоматическом режиме. Это намного облегчило анализ движения рынка, тем самым упростив жизнь и новичкам.

Ценные бумаги

Эмитент — это тот, кто выпускает ценные бумаги. Эмитентом может стать компания, государство или его отдельный регион и даже город.

Ценные бумаги выпускают, чтобы привлечь деньги. Перед выпуском эмитент оценивает, сколько денег ему нужно и в какой форме. Компания может просто «занять» деньги у будущих покупателей ценных бумаг, пообещав им выплатить процент в будущем, — тогда она выпускает облигации, фактически долговые расписки. А можно получить деньги, предложив покупателям стать совладельцами компании, — разделить ее капитал на микродоли и продать их. Это будут акции.

Затем компания определяет параметры ценных бумаг: их количество, номинал, то есть стоимость одной ценной бумаги, срок ее действия. После этого проходит государственная регистрация выпуска: в специальном реестре делают запись об этой бумаге.

Например, компания хочет привлечь дополнительные инвестиции и выпускает акции. Купив их, вы становитесь владельцем доли в компании и получаете право на часть ее прибыли, которая распределяется между всеми акционерами (так называемые дивиденды), и право голоса на собрании акционеров. Или же компания или государство (регион, город) выпускает облигации, чтобы занять на рынке немного денег и через некоторое время отдать их обратно с процентами за использование.

Зарегистрированные ценные бумаги размещают на бирже, где их могут приобрести инвесторы.

Основы торговли на бирже

Сегодня фондовая биржа использует автоматизированную торговлю. Программно-аппаратные комплексы — главный инструмент работы (сотни, тысячи сделок в секунду).

В рабочей цепочке три основных составляющих — биржа как торговая фондовая площадка, брокер как профессиональный участник рынка, клиент.

Работа строится так: через специальную торговую программу клиент отдает приказ на покупку или продажу. Весь ход торгов отображается в биржевой торговой программе по умолчанию. Но можно воспользоваться телефоном или электронной почтой для отправки заявки на биржу.

Приказ получает брокер. Серверы в автоматическом режиме проверяют его на соответствие установленным условиям торговли. После отправляется в торговую систему биржи.

У брокера прямое подключение с фондовой биржей. Из поступивших заявок клиентов по каждому инструменту формируется лента спроса и предложения с ценами и объемами в лотах. Трейдер это видит как биржевой стакан. Сделка на бирже происходит автоматически при совпадении цены спроса и предложения.

В работе участвует клиринговая палата — сводит биржевую арифметику. И депозитарий для учета владельцев ценных бумаг на фондовой бирже — еще одно звено в работе.

Предупреждение о Forex и бинарных опционах

Форекс — международные валютообменные операции по рыночному курсу.

Так было не всегда. Исторически деньги имели привязку к золоту. В развитых странах мира это происходило вплоть до начала 1970-х. Доллар имел так называемый «золотой стандарт» — привязку к благородному металлу. В рамках международного финансового соглашения остальные страны по договору были привязаны к доллару. Колебания допускались минимальные.

Все поменялось после 1971 г., когда США в одностороннем порядке отменили привязку к золоту. Около 10 лет формировались новые рыночные отношения между крупными участниками — центральными банками, финансовыми институтами. Минимальный лот 5 миллионов долларов.

Виды площадок

- Фондовая биржа. Торгуются акции, облигации, расписки, другие ценные бумаги. Фондовая биржа выступает как площадка для первичного (IPO) или дополнительного (SPO) выпуска акций и облигаций. После размещения акционерное общество как эмитент становится публичной компанией — акции в обращении на фондовой бирже может купить и продать любой. Через брокера или сам брокер, имеющий место на бирже. Самая крупная в мире Нью-Йоркская биржа — фондовая. Знаменитый Уолл-Стрит.

- Товарная биржа. Товарные позиции — активы товарных бирж. Приведу в качестве примера Чикагскую товарно-сырьевую биржу CME (Chicago Mercantile Exchange). Входит в CMEGroup. В составе работают 2 дивизиона со специализацией на товарные позиции.

- Фьючерсная биржа. Родина — Япония. В XIX веке проводились торги фьючерсами на рис. Сегодня не осталось фьючерсных бирж как отдельно существующих структур. При этом объемы торгов производными в мире возрастают. В результате долгой истории мировых бирж слияний и поглощений торговля деривативами существует как подразделения более крупных биржевых холдингов.

В составе Московской биржи подразделение FORTS — работа с фьючерсами и опционами. Срочный рынок .

- Валютная биржа. В современных реалиях торговля валютой ушла либо на международный межбанковский рынок forex, либо на специализированные площадки фондовых бирж. Последний случай — история Московской биржи. Изначально начала работу в 1992 году именно как площадка для торговли валютой. Название было соответствующее — Московская межбанковская валютная биржа (ММВБ). Сегодня это холдинг, но центральная структура именуется ПАО «Московская биржа ММВБ-РТС». Валютная площадка работает как структурное подразделение — спот, своп, поставочные валютные фьючерсы.

- ForEx. Рынок крупных международных игроков по обмену валюты.

Особенности онлайн-торговли

Назову основные:

- Возможность работы на бирже из дома или любого другого места с доступом в интернет.

- Для российского рынка минимальный порог входа. Многие брокерские компании не требуют минимальный размер депозита. Диктуется комиссионными сборами и стоимостью активов. Рекомендуемая минимальная сумма для внесения на торговый счет на бирже — 50 000 руб. Оптимально 100 тысяч. руб.

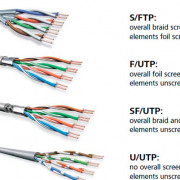

- Для трейдинга на бирже на небольших промежутках времени или скальпинга крайне желателен хороший интернет с низким пингом. Котировки на бирже меняются ежесекундно. При плохом интернете, на сильном движении заявка может стать уже неактуальна, когда придет на торговые серверы биржи.

Шаг четвёртый. Изучение основ анализа рынка

Для того чтобы знать когда продавать, когда покупать, а

когда лучше всего вообще оставаться вне рынка, вы должны освоить основы таких

дисциплин как технический и фундаментальный анализ. Без знания азов этих видов

анализа нечего и думать о более или менее серьёзной торговле на бирже.

Фундаментальный анализ рынка основан на всей совокупности экономических факторов, начиная с международных финансовых новостей глобального характера и заканчивая анализом бухгалтерской отчётности отдельно взятого предприятия, акции которого рассматриваются в качестве потенциального объекта для инвестиций.

Технический анализ рынка целиком и полностью основан на истории ценового движения представленной в виде ценовых графиков. Одним из его постулатов является следующая сентенция: «История повторяется». То есть, одинаковые ценовые модели (паттерны) с большой долей вероятности приводят к одинаковому развитию событий (к росту или к падению цены, соответственно).

Другой постулат технического анализа гласит: «График цены

учитывает всё». Это означает, что вся необходимая для анализа информация уже

представлена на ценовом графике и каждое событие (произошедшее ранее или даже

происходящее в текущий момент времени) уже отражено в текущем поведении цены.

В биржевой торговле фундаментальный анализ подсказывает

трейдеру что покупать, а технический анализ говорит ему о том, когда покупать.

В сети, в открытом доступе, есть масса литературы

посвящённой этим двум типам анализа. Я не буду перечислять вам все книги,

достаточно упомянуть, например такие как:

- Джордж Сорос «Алхимия Финансов»;

- Бенджамин Грэм «Разумный инвестор»;

- Алексей Герасименко «Финансовая отчётность для

руководителей и начинающих специалистов».

Это по фундаментальному анализу, и вот по анализу

техническому:

- Джек Швагер «Технический анализ. Полный курс»;

- Джон Мэрфи «Технический анализ фьючерсных

рынков: теория и практика».

Как торговать на бирже — 7 простых шагов к успеху

Семь шагов, которые мы перечислим ниже, проходят абсолютно все трейдеры.

При этом те, кто соблюдает последовательность, становятся профессионалами, а стремящиеся мгновенно перескочить с первого уровня на седьмой пожизненно остаются дилетантами.

Шаг 1. Выбираем брокера

Чем более выгодные условия предоставит брокер, тем легче прийти к успешной торговле, так что относиться к выбору необходимо внимательно. Мы посвящали брокерам отдельную статью, но в этом материале тоже не оставим их в покое.

Шаг 2. Тренируемся на ДЕМО-счете

Когда брокер выбран, мы создаем учебный счет на 1000 долларов или иную круглую сумму и торгуем в течение месяца по выбранной стратегии. Затем анализируем результат. Если получена прибыль – можно переходить к реальным сделкам, если убыток – знаний и опыта пока мало.

Шаг 3. Разрабатываем собственную торговую стратегию

Под собственной стратегией мы понимаем комплекс методов, применяемых в процессе трейдинга. Когда мы торговали в Альпари, то открывали сделки по правилам волнового анализа и по паттернам (об этом расскажем в статье «Как играть на бирже»).

Последовательность разработки стратегии представлена в таблице:

| № | Этап | Характеристика |

| 1 | Базовые знания | Разбираемся в функционировании Форекса, осваиваем терминологию |

| 2 | Период торговли | Выбираем краткосрочную или долгосрочную торговлю |

| 3 | Тип анализа | Выбираем основной тип анализа, который будем изучать: классический, волновой, свечной или индикаторный |

| 4 | Анализ существующих стратегий | Изучаем стратегии успешных трейдеров в выбранном направлении |

| 5 | Разработка собственной стратегии | Создаем авторскую методику на основании полученных знаний |

Поначалу разработка стратегии кажется сложной, но после освоения на рынке затруднений уже не возникнет.

Шаг 4. Открываем реальный счет

Чтобы открыть счет для настоящих денег, достаточно совершить пару кликов на сайте брокера, иногда требуется верифицироваться – выслать скрины паспорта (как в случае с компанией Xtrade).

После открытия счета необходимо внести на него деньги и приступить к серьезным биржевым спекуляциям.

Если у вас нет больших денег для торговли – не беда. Лучшие брокерские фирмы, среди которых компания Alpari дают возможность спекулировать «копейками» — для открытия Nano-счета хватит 1-2$.

Шаг 5. Получаем первую прибыль

Следование четырем советам, перечисленным в заключительной части статьи, согласование всех действий с торговым планом обычно приводит к позитивному результату – на счете фиксируется прибыль.

Шаг 6. Увеличиваем торговый капитал

Профессионалы советуют не вносить дополнительных денег на счет до тех пор, пока стартовый депозит не удвоится. Стопроцентная прибыль свидетельствует о наличии у трейдера достаточного опыта и грамотно выбранной стратегии торговли.

Шаг 7. Выходим в стабильный профит

Когда капитал удвоен и пополнен торговый счет, цель трейдера – стабильный профит. На этом этапе мы уделяем как можно больше времени торговле и берем свои эмоции под полный контроль.

У разных людей прохождение вышеозначенных семи шагов занимает различное время, но рано или поздно к результату приходят все, кто старается и осознает серьезность своих намерений.

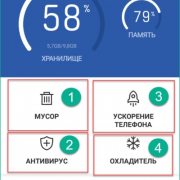

Устранение неисправности на Android устройствах

Другое дело, когда возникает ошибка 403 в плей маркете Google. Тогда рекомендации будут чуть другими:

- Сразу стоит посмотреть, есть ли свободная память на смартфоне. При нехватке свободного места, приложениям не будет, куда устанавливаться. Как результат, возникнет указанная проблема.

- Нередко избавиться от дефекта помогает простая перезагрузка устройства. После этого Андроид начинает правильно отправлять запросы и данные о географическом положении владельца гаджета, а без этого доступ к некоторым серверам может быть заблокирован.

- Если пишет, что «не может обновить приложение из-за ошибки 403», следует попытаться отключить синхронизацию в настройках Android (в данном случае речь идет об аккаунте Гугл), перезапустить смартфон, и снова активировать процесс синхронизации. Иногда помогает.

- Воспользуйтесь встроенными или сторонними утилитами для очистки мусора (кеша).

- На крайний случай – выполните сброс к настройкам по умолчанию. Делает это в параметрах системы, меню «Восстановление и сброс». В итоге, удалятся все контакты, сообщения, программы из памяти устройства (данные карты microSD затронуты не будут).

Многие жители Крымского полуострова жалуются, что ошибка 403 в Крыму в плей маркете возникает очень часто. Это связано с непростой политической ситуацией и санкциями со стороны разработчиков программного обеспечения. Последние устанавливают региональные ограничения на доступ к их серверам. Поэтому, и не скачивается контент с официального магазина Google Play.

Обойти данный запрет можно только с помощью VPN сервисов, подменяющих Ваш IP на адрес другой страны. Или же качать игры и приложения (файлы APK) с неофициальных ресурсов, но это может быть чревато вирусным заражением.

Плюсы и минусы

Почему миллионы людей со всего мира устремляются на биржи для заработка? Потому что такая работа имеет много плюсов. Тогда почему 9 из 10 разочаровываются? Потому что минусы тоже есть. Разберемся.

Плюсы:

- Это возможность заработать капитал, который поможет в достижении краткосрочных и долгосрочных целей. А при грамотном его формировании еще и детям с внуками останется.

- Если вы в поиске дополнительного источника дохода для себя и своей семьи, то торговля на бирже – отличный вариант. У некоторых инвесторов дополнительный заработок переходит в основной, а профессия инвестора становится делом жизни.

- Торговлю можно совмещать с основной работой, уделяя пару часов в день или месяц (в зависимости от выбранной стратегии).

- Инвестиции требуют знаний, даже для пассивного инвестора необходим их минимальный объем. А это значит постоянное развитие вас как личности, что положительно скажется и на основной работе. Научиться торговать на биржевой площадке можно за пару месяцев, совершенствоваться – всю жизнь.

- Кто устал работать на дядю, работайте на себя не выходя из дома. Трейдинг или инвестирование для этого хорошо подходит. Понадобятся только компьютер и интернет.

- Перспективы дальнейшего развития. Инвесторы, которые добились успеха на финансовом рынке, часто становятся финансовыми советниками, открывают свои онлайн-школы, берут деньги в доверительное управление.

- Можно начинать с небольших сумм, постепенно наращивая свой капитал. Но для меня, например, более ценным является тот факт, что инвестирование заставляет задуматься о поиске дополнительных источников дохода. Например, повысить квалификацию на основной работе и претендовать на повышение в должности, полностью сменить место работы, освоив новую профессию и пр.

Недостатки тоже есть и они существенные. Именно поэтому новички часто разочаровываются, называют биржи лотереей, казино и лохотроном для отъема денег. Но это не так.

Рассмотрим минусы.

Повышенный риск

Он всегда идет параллельно с доходностью. Чем выше один показатель, тем выше другой. Часто начинающих инвесторов останавливает именно этот недостаток. Куда надежнее положить деньги в банк на депозит. Только вот ставки в последнее время совсем не радуют.

Если вы почитаете книги по инвестированию, а еще лучше – пройдете обучение у профессионалов рынка, то поймете, что при правильно составленном инвестиционном портфеле риск сведется к минимуму, а доходность в несколько раз превысит процент по депозиту.

Высокая психологическая нагрузка

А ее уровень зависит от выбранной стратегии. Если вы собираетесь играть, а не инвестировать, то готовьтесь на себе испытать эмоции из известных фильмов про деньги. Стрессоустойчивость у спекулянтов должна быть повышенной.

Печальная статистика

Как бы радужно брокеры не рисовали картину торговли на бирже, 90 % новичков сливают свои деньги. Не зная броду, не лезьте в воду. Ну вы же не станете делать операцию вместо врача, если никогда на него не учились? И костюм себе не сошьете, и много чего еще. И заработку на бирже тоже надо учиться.

Отсутствие гарантии

Сразу бегите от “профессионального” инвестора, который гарантирует вам получение N-го % в день, месяц, год. Никто и никогда не может предугадывать поведение рынка на протяжении длительного времени. Прибыль год назад легко оборачивается убытком сегодня. К этим качелям надо быть готовым.

Наличие денег

Без них никак. Можно и с 1 000 руб. или 100 $ начать, но вы должны осознавать, что чем больший капитал участвует в процессе, тем на большую прибыль можно рассчитывать. Брокеры с радостью дадут вам в долг. Так называемое кредитное плечо позволяет торговать не на свои деньги, а на заемные. Только в случае убытков вам все равно придется их вернуть.

Новичку следует понимать, что играть в интернете на бирже – это не то же самое, что инвестировать и формировать капитал. Если вы хотите быстро заработать, то будьте готовы к повышенному риску все потерять. Некоторые сознательно идут на этот шаг, но далеко не у всех получается обогатиться. Таких людей называют трейдерами или спекулянтами. Ничего обидного в последнем слове нет. Это обычная профессия на бирже, но ничего общего с понятием “инвестор” она не имеет. Если вы надеетесь на везение, то шансы получения убытков становятся еще больше.

Самый верный путь к успеху – это изучение рынка и доступных инструментов, разработка собственной стратегии и тактики, отключение эмоций и дисциплина. Для “чайников” есть прекрасная возможность у любого брокера попробовать торговать на бирже без вложений собственных денег, на демо-счетах. Профессионалы, правда, говорят, что это не то же самое, что реальная торговля. Но так вы хотя бы изучите механизм изнутри.

Из Википедии — свободной энциклопедии

Or, if you want to just link to our tools…..

Шаг первый. Выбираем брокера

Выбор брокера для биржевой торговли не такая уж сложная

задача, поскольку все официально аккредитованные на бирже брокеры априори имеют

все необходимые государственные лицензии и сертификаты **, что уже даёт

определённую гарантию надёжности.

** Не следует путать государственные

лицензии и сертификаты с теми многочисленными сомнительными сертификатами,

которыми так и пестрят страницы сайтов Форекс-дилеров.

Работа через таких брокеров не таит в себе никаких подводных

камней (при условии, что вы внимательно ознакомитесь с тарифами, оговаривающими

размер комиссионных вознаграждений), а кроме этого их деятельность абсолютно

прозрачна. Брокер лишь передаёт ваши приказы на биржу и совершает для вас

сделку. При этом ваш торговый капитал находится на специальном брокерском счету

и может быть использован исключительно для совершения указанных вами торговых операций

(если конечно в договоре с брокером вы не укажете иных возможностей). А все

приобретённые вами ценные бумаги будут храниться на, так называемых, счетах-депо,

открываемых в независимых от брокера депозитариях.

Для выбора брокера вы можете обратиться непосредственно к

сайту той биржевой площадки, на которой планируете торговать. Любая биржа имеет

свой список аккредитованных на ней брокеров, например для Московской биржи, эти

списки представлены здесь:

- https://www.moex.com/s548 – для валютного рынка;

- https://www.moex.com/ru/members.aspx?tid=1179&sby=4

– для фондового рынка (акции и облигации); - https://www.moex.com/ru/members.aspx?tid=35&sby=7

– для срочного рынка (фьючерсы и опционы); - https://www.moex.com/ru/members.aspx?tid=1330 –

денежный рынок (РЕПО и депозитно-кредитные операции); - https://www.moex.com/ru/members.aspx?tid=1141&sby=15

– рынок драгоценных металлов.

Не обязательно для каждого рынка выбирать отдельного

брокера, поскольку многие из них предоставляют услуги по торговле на каждом из

вышеуказанных направлений.

На что действительно следует обратить внимание при выборе

брокера, так это на те условия работы, которые он сможет вам предоставить. Здесь

нужно учесть следующие основные моменты:

- Вознаграждение брокера. Брокер, естественно,

работает не безвозмездно, а за определённую комиссию. Как правило, размер этой

комиссии пропорционален той сумме сделки, которую вы заключаете, но могут быть

исключения. У каждого брокера здесь свои условия, поэтому внимательно с ними

ознакомьтесь и выберите наиболее подходящие именно для вас; - Торговые терминалы, которые готов предоставить

вам брокер. Умеете ли вы ими пользоваться или же вам потребуется дополнительное

время для их освоения. Если для вас это актуально, то уточните наличие

мобильных версий позволяющих торговать с планшета или смартфона; - Качество работы службы поддержки и

информационное обеспечение клиентов. Если вам понадобится квалифицированная

помощь в вопросах связанных с технической стороной процесса торговли, то вы

всегда сможете получить её в службе поддержки. Кроме этого, многие брокеры, в

качестве дополнительной услуги, предоставляют своим клиентам доступ к

финансовым новостям, транслируемым различными информационными агентствами (Reuters,

Bloomberg, РБК и т.д.); - Наличие обучающих курсов для своих клиентов.

Многие брокеры в целях привлечения новых клиентов, а также для повышения

квалификации уже торгующих через них трейдеров (а, следовательно, и для

повышения своей прибыли, в конечном итоге) организуют бесплатные курсы обучения

азам биржевой торговли. Это особенно актуально для начинающих трейдеров.

Статьи об ипотеке

Расчет ипотеки при заниженной стоимости квартиры

Документы для оформления ипотечного займа в банке

От чего зависит процентная ставка по ипотеке?

Страхование ипотеки в Ингосстрахе

Важные рекомендации по выбору надежного брокера

Надежность брокера определяется следующими параметрами:

Стаж работы на рынке финансовых услуг (в т.ч

на рынке forex).

Уровень финрегулятора, наличие лицензий.

Наличие представительства в стране трейдера.

Использование сегрегированных счетов.

Уровень поставщиков котировок (важно для рынка Форекс).

Круглосуточная мультиязычная техподдержка.

Важно детально изучить торговые условия, обратив внимание на:

- размер минимального депозита;

- функционал торгового терминала;

- вид и размеры спрэдов;

- набор активов;

- диапазон кредитного плеча;

- минимальный размер и «шаг» лотов;

- виды исполнения ордеров;

- наличие ECN-cчетов;

- возможность использовать роботы-советники;

- разрешение для скальпинга.

ТОП лучших и надежных брокеров для торговли

В рейтинг топовых forex-брокеров попали компании, которые не замечены в манипуляциях с выводом средств клиентов, предлагают выгодные условия торговли и обладают лицензиями признанных финансовых регуляторов.

Кто такой трейдер и чем он занимается

Трейдер в переводе с английского — торговец. Именно торговлей и занимаются эти люди, только не стоя у прилавков с товарами, а проводя сделки купли/продажи на специализированных финансовых площадках — биржах.

Задача трейдера, на первый взгляд, проста — заработать на разнице стоимости финансового актива (валютных пар, акций, индексов, драгметаллов, сырья и др.). По факту такие спекуляции требуют наличия многих качеств — и врожденных, и приобретенных.

Как работает трейдер

Трейдеры практикуют разные варианты работы, которые зависят от уровня квалификации, наличия собственного капитала, индивидуальных психологических особенностей.

Работа на себя

Большинство трейдеров предпочитает самостоятельную работу, принимая на себя все блага, тяготы и невзгоды.

Новички на forex стартуют по-разному:

- сразу пускаются в самостоятельное плавание;

- становятся членами команды трейдеров.

Командный трейдинг на forex имеет свои плюсы:

- объединенный капитал позволяет торговать с крупным депозитом (снижаются риски, используется широкий спектр стратегий);

- командная аналитика намного эффективнее;

- эмоциональная составляющая торгов компенсируется коллективной поддержкой;

- минимизируются расходы на оборудование рабочего места трейдера.

Работа на компанию

Профессиональные трейдеры, которые способны доказать свой уровень реальными профитными счетами, могут претендовать на работу под «зонтиком» маркетмейкеров.

Качества, необходимые для работы трейдером

Основное правило, которое должен усвоить любой начинающий трейдер, — биржевая торговля на forex приносит прибыль только тем, кто относится к этой деятельности как к профессии.

История знает немало примеров, когда выдающихся успехов в трейдинге добивались математики и экономисты (родственные души для освоения технического и фундаментального анализа).

Но в число счастливчиков попал и далекий от знаний высшей математики и макроэкономических показателей контингент — врачи, психологи и даже домохозяйки. Всех объединяло одно — профессиональное отношение к новому делу.

Обобщая характеристики разных групп успешных на forex трейдеров, специалисты выделили набор качеств, которыми он должен обладать:

- аналитическое мышление;

- интуиция;

- самоанализ;

- стрессоустойчивость (способность выдерживать высокие эмоциональные нагрузки).

Сколько может зарабатывать трейдер

Как я уже упоминал, реальная доходность трейдера на forex-рынке в среднем колеблется в районе 100% годовых.

Уровень профитности сделок на forex зависит от:

- размера лота (стандартный объем 100 000 у.е.);

- кредитного плеча (от 1:10 до 1:1000);

- применяемой стратегии (внутридневная, среднесрочная, долгосрочная);

- степени волатильности выбранного финансового актива.

Акции ММВБ в 2020 году. В чем преимущества покупки?

Вклады как инструмент сохранения и преумножения капитала не всегда устраивают инвестора. И тогда имеет смысл обратиться в поисках альтернатив к фондовой бирже. Новичков на бирже предсказуемо привлекает покупка акций – доходность по ним может быть выше в несколько раз выше, чем по вкладам. Так, цена акции Сбербанка, на радость держателям, росла с уровня около 55 рублей в 2015 году до показателей в 240 рублей в январе 2018 года.

Однако кроме доходности нужно иметь в виду и риски. Акции даже крупных компаний могут значительно падать в цене, особенно в периоды финансовых кризисов. Что демонстрировали те же представители «голубых фишек» в 2012 году.

Акция – ценная бумага, которую эмитирует (выпускает) предприятие и которая дает право владельцу получать прибыль от деятельности эмитента. Также владелец акции может претендовать на получение доли имущества предприятия в случае его ликвидации (однако только после того, как компания вернет другие долги).

Покупка акции – по сути приобретение доли в бизнесе. И чем успешнее идут дела у компании, тем лучше для инвестора как владельца её части.