Почему банки отказывают в кредите, основные причины и способы получить денежный займ

Содержание:

- Как долго рассматривают заявки?

- Почему клиенту не сообщают причину отказа

- Причины: почему не одобряют потребительский кредит:

- Как поступать заемщику, если от банка поступил отказ

- Почему могут не давать кредит с хорошей кредитной историей?

- Если часто подавать заявки, это плохо?

- Наиболее частые причины отказа

- Дополнительные 9 причин, по которым банк может отказать в выдаче кредита

- Вы берёте кредит на сомнительную цель

- Что делать, если вы получили отказ в кредите

- Распространенные причины отказа в кредите

- По каким причинам банки чаще всего отказывают кредитовать

- Причина отказа

- Работодатель в зоне риска

- Пополнениечерез Apple Payили Google Pay

- Что делать, если банки отказали в кредите?

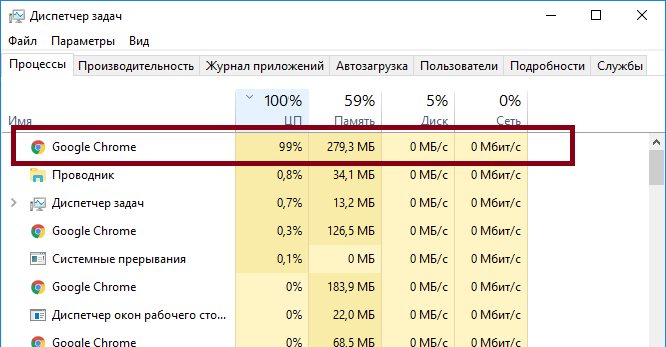

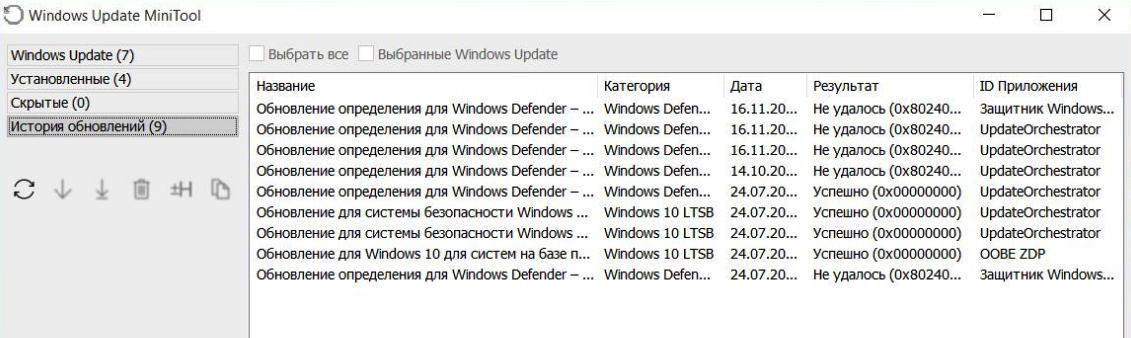

Как долго рассматривают заявки?

Срок рассмотрения заявки различается для разных видов кредита. К примеру, кредитки банковские сотрудники нередко выдают даже без запроса клиента. Он может воспользоваться ею или отказаться от предложения.

По потребительским кредитам постоянным клиентам банка зачастую положительное решение приходит сразу же (автоматический скоринг) или спустя несколько минут. Новым клиентам в основном требуется подождать немного дольше (15-30 минут). Им нередко звонят для подтверждения намерений.

При оформлении автокредитов или ипотеки срок рассмотрения заявки может колебаться от 30 минут до 5-7 дней.

Почему клиенту не сообщают причину отказа

Банк, рассматривая заявку на кредит, может руководствоваться собственными критериями кредитоспособности, но должен придерживаться и нескольких обязательных правил. Первое – это учесть кредитную нагрузку на заемщика. Если он уже выплачивает по кредитам в сумме более половины своего дохода, выдать ему новый кредит будет затруднительно. Есть и некоторые другие критерии, о которых заемщик может не знать.

И он вряд ли о них узнает. Дело в том, что все банки придерживаются одной практики – не сообщать клиенту причину отказа. Более того, обычно менеджерам даже запрещено это обсуждать с клиентом и делать какие-то предположения (наказание в таком случае – вплоть до увольнения).

Наши собеседники из банков отмечают, что клиенты не знают причины отказов по вполне понятным причинам – банки не хотят раскрывать принципы собственных систем оценки заемщиков. Так, Алексей Федоров из VestaBank отмечает, что клиент, зная причину отказа, может сфальсифицировать какие-то данные и получить таким образом кредит:

Что касается сотрудников банков, им часто просто не сообщается причина отказа. Григорий Шабашкевич из «Ренессанс Кредита» говорит, что такая информация, будучи открытой, может привести к манипулированию данными со стороны клиента или кредитного менеджера:

С менеджерами история осложняется еще и тем, что их количество в крупных банках может быть слишком большим, и может повлиять человеческий фактор – если хотя бы один из менеджеров согласится оформлять заведомо «проходные» заявки на кредиты за определенный процент, потери для банка могут быть очень и очень большими.

Но не менее серьезной будет проблема, даже если сотрудник банка просто будет очень заинтересован выдать кредит. Дело в том, что премии сотрудников обычно завязаны на объем выдач, а с клиентами обычно ситуация напряженная. Поэтому даже рядовой менеджер, понимая причины отказов, сможет так оформлять заявки, что процент одобрения будет выше – как и его бонус. А банк получит свой «бонус» в виде клиента с сомнительной надежностью.

Кстати, банк имеет законное право вообще не раскрывать клиенту причину отказа, говорит Алина Бажулина, это обязательно лишь для микрофинансовых организаций:

Так что единственный вариант для клиента – попытаться самостоятельно понять причину отказа. Проще всего это сделать с помощью бюро кредитных историй – через «Госуслуги» можно узнать, в каких БКИ есть информация о конкретном человеке, а потом в каждом из них запросить отчет. Два раза в год это можно сделать бесплатно (один раз в электронной форме, один раз – в бумажной).

Причины: почему не одобряют потребительский кредит:

Низкая платежеспособность:

- Маленькая заработная плата по сравнению с суммой ежемесячного взноса (соотношение – менее, чем 60/40);

- Сильная закредитованность (большие платежи в других банках, ипотека, поручительство);

- Количество иждивенцев (дети до 18 лет, неработающий супруг/жена в декретном отпуске, инвалид на попечении);

- Неоплаченные налоги в бюджет (главная причина, почему не дают кредит ИП);

- Наличие судебных исков о взыскании (например, алиментов);

- Плохой статус работодателя (финансовое положение определяется по ИНН).

Личные данные:

- Возраст категории риска: слишком молодой/пожилой;

- Частая смена работы за последние 1-3 года;

- Недостаточный стаж;

- Некачественное исполнение обязательств по прошлым кредитам (плохая кредитная история);

- Резкое отличие личных данных от указанных в недавних анкетах (свыше 3 пунктов – например, у вас одновременно сменилось гражданское положение, место работы и появилась недвижимость);

- Отсутствие прописки в регионе оформления кредита (отдел рисков просто не захочет в случае невыплаты ехать к вам на встречу в удаленную провинцию);

- Преувеличенный размер дохода (путем запроса в ПФ РФ банки проверяют по размеру отчислений примерный уровень заработной платы);

- Низкий социальный статус, профессия (отсутствие образования, собственности, должность категории МОП – младший обслуживающий персонал);

- Национальность (жители Крыма и Кавказа причисляются банками к категории риска).

Другие причины

- Частые отказы других банков;

- «Голая» кредитная история;

- Оформление кредита в подозрительном окружении;

- Неопрятный вид (понятно, что вы идете с работы, возможно с суток или после недельной командировки – но потрудитесь привести себя в порядок, чтобы вас не приняли за человека низкого социального статуса);

- Факт реструктуризации по одному из прошлых кредитов;

- Досрочное погашение прошлых кредитов (банки не любят клиентов, на которых не удается заработать в полной мере);

- Ошибка банка (характерно для онлайн заявок, например одобренный кредит в Сбербанке через отделение на таких же условиях может уйти в отказ при оформлении в Интернет банке);

- Незакрытые кредиты в МФО (микрофинансовые организации также отправляют отчеты в БКИ);

- Неприбыльный кредитный продукт (распространенный случай: по спец.программе 5-8% годовых не дают автокредит, что делать? Подать заявку на стандартный продукт, под 20% — и удивиться одобрению).

Мы собрали довольно много причин, в большинстве – из реальной практики, но и это – далеко не весь перечень. Порой, значение для системы могут иметь совсем неожиданные факторы, например – двойное отчество.

Теперь вы должны понимать — что делать, если не дают кредит: проверить свои данные по вышеизложенному списку и по возможности, внести корректировки. Мы не можем сказать, какой банк одобряет всем кредит, так как такого просто не существует, но можем дать дельные советы и научить, что нужно сделать, чтобы одобрили кредит.

Как поступать заемщику, если от банка поступил отказ

Если отказали в кредите в нескольких банках и причины неизвестны, то каким способом заёмщику возможно узнать проблему, которая отрицательно сказалась на его поданной заявке на займ? Только более глубокое изучение и анализ ситуации будет помощником в этом деле. Например, сбой в работе компьютера может привести к выдаче неправильной информации о прошлых кредитах клиента. Допустим, вы уверенны, что предыдущий кредит давно уже погашен, а в базе организации отметки о погашении нет и ежемесячные оплаты производились в срок без каких-либо задержек.

При обнаружении таких серьезных ошибок, необходимо не теряя времени подать заявление о пересмотре заявки на займ. Вместе с заявление следует преподнести все отчеты по предыдущему займу, его ежемесячной выплате и окончании, что должно служить гарантом ваших слов. К таким отчетностям можно отнести справки из банка, квитанции об ежемесячной оплате долга, определенные ордера, где стоит отметка о закрытии кредита.

Кроме этого, можно обратиться за помощью к компетентным брокерам по кредиту. Они тщательно проанализируют предыдущий процесс кредитования, выявят те ключевые моменты, которые отрицательно повлияли на решение данной организации. Помимо этого, кредитные брокеры могут посоветовать, подсказать путь для устранения появившейся ошибки, а также порекомендовать наиболее доступные кредитные организации для получения займа.

Почему могут не давать кредит с хорошей кредитной историей?

Идеальная кредитная история – это не всегда залог успешного получения необходимых кредитных средств. Безусловно, банковские работники учитывают предыдущий опыт клиента, его надёжность и способность выполнять финансовые обязательства. Но ему также могут отказывать в займе по таким причинам как:

- неплатежеспособность (слишком много займов, низкий уровень дохода для погашения задолженности);

- невыплаченный кредит (зачастую существует лимит на количество действующих займов у одного клиента);

- смена места работы (маленький стаж на новом месте), неофициальное трудоустройство;

- декретный отпуск;

- бракоразводный процесс;

- появление задолженностей по коммунальным или другим платежам.

Также порой ошибки при вводе данных сотрудниками банка приводят к тому, что клиенту приходит отказ. Иногда в базе данных на человека числится чужой займ. Это можно исправить, подав запрос в банк или кредитное бюро.

Если часто подавать заявки, это плохо?

Недавно в одном из отчетов Сбербанка была интересная информация – то, что влияет на персональный кредитный рейтинг заемщика, причем в процентах в зависимости от того, как часто это встречается. Расклад примерно такой:

Из этого можно вынести сразу несколько выводов:

- в первые месяцы кредит лучше платить без задержек;

- даже закрытые просрочки влияют на кредитный рейтинг;

- из-за закредитованности могут отказать;

- если запросов в БКИ от банков будет слишком много, в новом кредите могут отказать.

Примерно 30% дают кредитная нагрузка и частота обращения в БКИ.

Что касается нагрузки, с 1 октября 2019 года банки при обращении к ним за кредитом обязаны учитывать показатель долговой нагрузки клиента (ПДН). Формально банкам не запрещено выдавать кредиты тем, у кого их и так уже много – но им придется предусмотреть повышенные резервы по таким заемщикам. Другими словами, банку придется заморозить часть капитала, чтобы в случае дефолта заемщика не уйти в убытки.

Как отмечает Алина Бажулина, клиентов мотивируют предоставлять достоверные данные о своих доходах, иначе их считают «по среднему», что снижает шансы на положительное решение по кредиту:

Второй фактор – слишком частое обращение в БКИ. Банк расценивает это как попытку заемщика оформить сразу несколько кредитов в разных банках, что никак не говорит в пользу клиента. Формально клиенту не запрещено обратиться за кредитом в несколько банков – например, чтобы сопоставить условия и выбрать в итоге один. Но такие массовые обращения могут сыграть против заемщика, говорит Алексей Федоров:

При этом разные банки по-разному работают с БКИ. Как отмечает Григорий Шабашкевич из «Ренессанса», критичные факторы – это долговая нагрузка и проблемы с погашением имеющихся долгов, а частота обращения в БКИ, хоть и влияет, но не так существенно:

Правда, на практике все снова упирается в планы продаж и личные премии сотрудников, считает независимый банковский эксперт Наталья Бычкова. По ее словам, отказы в других банках не могут непосредственно влиять на вероятность одобрения кредита, гораздо важнее ПДН и наличие/отсутствие просрочек:

В любом случае, несколько отказов в разных банках – это повод задуматься о собственной кредитной истории. Может быть, есть какой-то старый забытый долг, возможно, есть исполнительное производство в ФССП или кредитная карта с минимальным долгом. Хуже – если есть долг, который заемщик не оформлял, это значит, что его данные украли и на него «повесили» кредит. Все это резко снижает шансы на получение нового кредита.

Наиболее частые причины отказа

Если клиент не соответствует ожиданиям кредитора, ему отказывают в кредите при хорошей кредитной истории. К распространенным причинам отклонения заявки относят:

- Нерегулярность выплат по предыдущим займам.

- Частые необоснованные оформления кредитов с последующим досрочным погашением.

- Слишком высокие или заниженные просьбы в кредитовании, несопоставимые с уровнем дохода.

- Если клиент брал кредит, но о нем не упоминается в КИ, нет возможности оценить порядочность и ответственность при погашении. Отсутствие данных оценивается негативно.

- Проблемы с законом у кандидата на заем, судимость близких родственников.

- Нестабильная работа, проблемное финансовое положение работодателя, подозрения в финансовой нечистоплотности руководителей компании.

- Отказ от предложенной банком дополнительной страховки. Кредит с высокой вероятностью не одобряют, если профессия заемщика сопряжена с высоким риском.

- Возрастные риски. Хотя программы кредитования дают широкий диапазон по возрасту, банки охотнее кредитуют клиентов от 25 до 45 лет. Если есть другие риски, банк склонится в сторону отказа по заявке.

- Недостаток стажа наемного труда. Банкиры должны быть уверены, что клиент выполнит обязательство, оставаясь трудоустроенным. Если на текущем месте работы человек устроился недавно, нет гарантий, что он не потеряет доход до завершения испытательного срока.

- Несоответствие между указанной в анкете должностью и заработком. Банк сверит переданные клиентом данные со средними показателями по региону. Если будет выявлено серьезное завышение, банк усомнится в правдивости заемщика. Опасны не только неправильные сведения, но и банальные ошибки в виде недостающего нуля или не в том месте поставленной запятой.

- Декретный период. Если банк узнает о временной нетрудоспособности, женщина может не получить заемную сумму, поскольку платить долг будет нечем.

- Период развода. Когда семейная пара расстается, возможно появление долгов, связанных с урегулированием вопросов раздела совместного имущества.

- Просроченные долги по квитанциям, счетам от других компаний, поставщиков. Банк оценивает ответственность человека по отношению к финансовым обязательствам перед другими юрлицами.

- Проблемы со здоровьем, включая хронические болезни, могут стать для банка поводом задуматься о способности к трудовому доходу и наличию заработка для выплаты займа.

Иногда проблемы с КИ доставляют сами банковские служащие или вовсе посторонние лица, воспользовавшиеся паспортными данными клиента. Кредитная история портится в одночасье, если специалист банка ошибочно отправляет в БКИ негативные записи. Получается, что сам заемщик не имеет понятия, что в истории появились негативные сведения, считая свою репутацию идеальной. Если бы человек проверил свою историю до обращения в банк, он смог бы убедиться в положительной КИ или наличии проблем.

Дополнительные 9 причин, по которым банк может отказать в выдаче кредита

Порой те ситуации, которые нам не кажутся особенными, для кредитора являются очень значимыми, и это в итоге приводит к отказу в оформлении кредита.

Отрицательный ответ в данном случае можете получить и вы, если:

Ваша работа относится к категории опасных для жизни.

Предположим, что вы работаете в пожарной службе или МЧС. Для каждого гражданина такая работа кажется героической, но для банка это не аргумент, а скорее «минус» в вашу сторону. Так как работа действительно рискованна, и вашей жизни часто угрожает опасность, вы можете не получить заем, потому что кредитор будет опасаться того, что вы не сможете его погасить.

Вы – многодетный отец или мать.

Как правило, именно семейные пары имеют больше шансов на получения кредита, ведь семьянин производит впечатление человека серьезного и надежного. Но, если вы обзавелись не только семьей, но еще и тремя-четырьмя детишками, то, переживая о том, будете ли вы платежеспособным и в дальнейшем, кредитор может отказать.

Вы выбрали ненадежного поручителя.

В ситуациях, когда для подтверждения вашей платежеспособности нужен поручитель, важна не только ваша кредитная история и репутация

Важно, чтобы и ваш поручитель был благонадежным гражданином без проблем с законом и долгами.

Вы предоставили недостоверные данные или были уличены в подделке документов.

Часто граждане, которым срочно необходима финансовая помощь, прибегают к оформлению «лжесправок» о высоком уровне доходов. Но помните, что это нарушение действующего законодательства

И если вас на этом «поймают», то вы не только не сможете получить кредит, но и имеете все шансы предстать перед судом за подделку документов.

Также будет считаться обманом и случайная ошибка, допущенная при заполнении заявления. Поэтому будьте бдительны и лучше перепроверяйте документы еще раз.

У вас неактуальная или редкая профессия.

В момент обращения в банк его сотрудники не только проверяют ваш теперешний уровень доходов, но и оценивают ваш уровень платежеспособности в будущем. Особенно это касается ситуаций, когда вы оформляете долгосрочный заем, например, ипотеку.

И если оказывается, что вы имеете профессию, но она не актуальна, то вам могут отказать. Это объясняется тем, что вероятно в будущем вы не сможете быстро найти другое рабочее место, и окажетесь безработным, а значит, и неплатежеспособным.

Вы часто меняете место работы.

Любое непостоянство с вашей стороны, а том числе и частая смена рабочего места, рассматривается банком как факт вашей ненадежности, поэтому будет гораздо лучше, если вы зарекомендуете себя, как человек постоянный и надежный.

У вас есть другие кредиты или долги.

Каждая кредитная организация обязательно проверяет своих заемщиков на наличие других долговых обязательств. Если оказывается, что у гражданина имеются и прочие займы, особенно если их сумма достаточно велика, то для кредитора – это большой риск одолжить вам взаймы, так как в один момент вы можете не справиться с уплатой процентов.

Вы не имеете никакого другого имущества, которое послужило бы залогом.

В ситуациях, когда оформляется ипотека, само собой разумеется, что у человека вряд ли есть собственное недвижимое имущество. Но когда необходимо просто занять крупную сумму денег, важно, чтобы у заемщика было какое-нибудь ценное имущество. Это может быть дом, квартира, дача или автомобиль.

В вашем регионе нет соответствующего отделения кредитной организации.

Сегодня трудно найти город, в котором бы не находились отделения всех известных банков. Но бывает и такое, что отделения в регионе нет, и поэтому вам могут отказать в займе денег из-за того, что кредитору будет неудобно следить за процессом погашения вами долгового обязательства.

А если к тому же возникнут какие-либо проблемы с неуплатой, то искать в другом районе заемщика для кредитора – хлопотное дело.

Помимо всех представленных причин, в конкретно вашем случае могут быть выявлены и прочие факторы, которые приведут к отказу. Помните, что банк не обязан и вряд ли будет уведомлять вас о причинах своего решения, ведь это его право одолжить или не одолжить денег.

Но в любом случае у вас всегда есть право обратиться в другую организацию с более «мягкими» условиями. Часто смягченные требования предъявляют молодые организации.

Но не спешите верить всем радужным перспективам

В каждой ситуации все-таки обращайте внимание на репутацию структуры, и только если опасений нет, смело обращайтесь с просьбой об оформлении кредита

Итак, причины отказа в кредите могут быть разными. Но все они — еще не повод отчаиваться, если вы попали в непростую финансовую ситуацию. Всегда есть возможность обратиться к другим кредиторам или же доказать свою платежеспособность в выбранном учреждении.

Вы берёте кредит на сомнительную цель

От цели кредита часто зависит, сможет ли клиент его выплатить. Например, если сейчас вы захотите взять кредит на развитие бизнеса — вам с большой вероятностью откажут. Из-за пандемии невозможно предугадать, как поведёт себя бизнес, и банки желают перестраховаться.

Если человек берёт кредит себе на лечение — например, чтобы сделать серьёзную операцию, то это стопроцентный отказ. А кредиты на стоматологическое лечение выдаются без проблем.

Совет:

Подумайте с точки зрения банка, насколько надёжна ваша цель. Кстати, банки не видят ничего плохого в кредитах на свадьбу или путешествия — хоть это и неосмотрительно для личного бюджета.

Что делать, если вы получили отказ в кредите

Никогда не подавайте повторную заявку в тот же банк.

Во всех кредитных организациях система настроена таким образом, что отказ в кредите придет автоматически. В среднем новую заявку осмысленно подавать через 2 – 3 месяца.

Попробуйте обратиться к другому кредитору.

Только не рассылайте сразу веер заявок + не стоит пользоваться различными «агрегаторами», которые обещают отправить заявки за вас. Подобная массовая рассылка тоже часто становится причиной, почему отказывают в получении ссуды.

Если у вас есть время

Исправьте имеющиеся недочеты

Наработайте стаж, погасите долги. Условно говоря, станьте более привлекательным клиентом.

Сформируйте положительную кредитную историю

Даже в тяжелых ситуациях существует возможность это сделать. Например, сервис «Кредитный Доктор» от Совкомбанка специально разработан для подобных ситуаций. Формирование положительной КИ потребует дополнительных трат, но достаточно небольших, учитывая дальнейшую возможность спокойно оформлять ссуды на выгодных условиях.

Материал подготовлен на основе: N353-ФЗ, данных ФС Росстат

Распространенные причины отказа в кредите

Кому-то отказывают из-за плохой кредитной истории, кому-то – из-за ее отсутствия. Кто-то уже закредитован так, что платеж превышает зарплату, а кто-то берет ипотеку, не имея до этого даже кредитной карты.

Любому из этих людей могут отказать в кредите без объяснения причин. Собственно, именно так сотрудники банков обычно и отвечают на вопрос о том, почему отказали в потребительском кредите.

Однако есть наиболее часто встречающиеся причины отказа в предоставлении кредита.

Низкая платежеспособность

Если у вас маленькая официальная зарплата, то и кредит вам дадут маленький. Либо вообще откажут в предоставлении средств в долг.

Что считать низкой платежеспособностью? В каждом банке мнение на этот счет свое, однако традиционно считается, что после уплаты ежемесячного взноса по кредиту у заемщика должна оставаться сумма, равная прожиточному минимуму. В том случае, если на кредит претендует человек с ребенком, его зарплаты должно хватать на детский и взрослый прожиточный минимум и оплату кредита.

Если вам отказывают из-за низкой платежеспособности, узнайте в банке, предусмотрено ли условиями кредитования привлечение созаемщика. Например, в Россельхозбанке, Сбербанке и других можно сделать созаемщиком любого человека, он не обязательно должен быть родственником.

Созаемщика, не являющегося близким человеком, можно привести даже в ипотечный кредит. Это не означает, что он получит половину квартиры. Он просто будет совместно с вами отвечать по обязательствам перед банком.

Если созаемщика брать вы не хотите, можете предложить банку поручителя. Этот человек не будет заемщиком, к нему вопросы у банка возникнут только в том случае, если вы по какой-то причине перестанете платить кредит.

Плохая кредитная история

В такой ситуации вы мало что можете сделать. Наиболее логичный вариант – обратиться в не слишком известный банк, который проще относится к подбору заемщиков.

Если вы не готовы брать крупную сумму под высокий процент, предлагаем вам оформить хотя бы кредитную карту и несколько месяцев ею активно попользоваться. После этого можете либо закрыть карту, либо оставить у себя, погасив задолженность.

Самое главное – не допустить просрочек по этой карте, ведь тогда цели вы не добьетесь. Аккуратно совершая платежи, попробуйте по истечении моратория на подачу заявки после отказа, повторно обратитесь в первый банк. Вероятность одобрения возрастет, ведь теперь последняя информация о вас в БКИ положительная.

Отсутствие кредитной истории

Если вы молодой человек, не так давно начавший работать, то вы наверняка ни разу не брали кредит. И это может стать для банка негативным фактором. Если человек ранее кредитовался где-либо, то банк, получив информацию из БКИ, может составить свое представление о заемщике.

Например, он будет знать, как часто возникали просрочки по кредиту, гасил ли клиент кредит досрочно или точно по графику. На основе этой информации банк станет предполагать, насколько аккуратно такой заемщик рассчитается с новым долгом.

А если человек приходит без кредитной истории, банк не имеет возможности судить о том, насколько дисциплинированным плательщиком он будет. Если сумма маленькая, банк сможет рискнуть и дать деньги. А крупной суммой он рисковать вряд ли будет.

Помочь в этом случае сможет покупка бытовой техники в кредит. Сумма будет вполне подъемная, переплата небольшая. Платить рекомендуем по графику, не опережая его, но и без просрочек.

Хорошая кредитная история

Звучит парадоксально, но отказывают в кредите даже заемщикам с хорошей кредитной историей. Например, тем, кто раз за разом берет кредиты и гасит их раньше срока.

Банк, предоставляя клиентам деньги, рассчитывает в течение определенного периода получать проценты за их использование. И если кредит возвращается досрочно, то планы банка нарушаются, он получает меньший доход, чем рассчитывал.

Поэтому иногда отказывают клиентам, которые, взяв кредит на 5 лет, возвращают его за год. Так что рекомендуем вам не закрывать кредиты слишком быстро, иначе в будущем могут возникнуть проблемы.

Ваш внешний вид и поведение в момент подачи заявки

Существует такое понятие, как скоринг. В соответствии с этой системой кредитный инспектор должен оценить потенциального заемщика, проставить ему определенный балл по ряду показателей.

Если сотрудник в своей оценке напишет, что вы пришли в банк в состоянии алкогольного опьянения и ругались матом, вряд ли вам предоставят деньги.

Если же вы грамотно разговариваете, прилично одеты и в целом производите хорошее впечатление, то вероятность одобрения заявки возрастет.

По каким причинам банки чаще всего отказывают кредитовать

Невзирая, на то, что выдача кредитов является заработком для банков, они все работают профессионально и просчитывают все детали работы с клиентами. Одним из самых важных факторов является платежеспособность клиента, т.е. его финансовые возможности обслуживать долговое обязательство, взятое на себя во время подписания договора.

Отметим несколько популярных причин, почему вам могут отказать в банке:

- плохая кредитная история;

- просрочки и задолженности по другим кредитам;

- большое количество уже взятых ссуд, даже если они успешно погашаются;

- банк откажет, если на плечах клиента будет более 3 иждивенцев – это считается большой финансовой нагрузкой;

- наличие судимости, проблем с законом, а также текущие судебные разбирательства;

- низкий уровень доходов (меньше 10 тысяч рублей в месяц);

- информация, указанная в анкете, не соответствует действительности. В частности, нельзя завышать уровень своих доходов, скрывать какие-нибудь негативные сведения;

- нет официального трудоустройства;

- мало рабочего стажа;

- клиент работает в МВД, МЧС, службе охраны, пожарной службе, Минобороны, т.е. занимается рисковой деятельностью. Банки выдают кредиты людям, работающим в таких условиях, только в случае, если они оформят страховку;

- отсутствуют справки, подтверждающие уровень заработка, занятость и прочее.

Как узнать точную причину отказа и решить проблему

Банки, к сожалению, могут не сообщать клиенту, почему отказали в кредите. Однако заемщик все-таки владеет правом узнать точную причину. Для этого работает бюро кредитных историй (БКИ). БКИ хранит кредитную информацию о каждом клиенте, обращавшемся в кредитно-финансовые учреждения. В отчете, который раз в год позволяется получить бесплатно, будут указаны все ваши заявки, как одобренные, так и отклоненные.

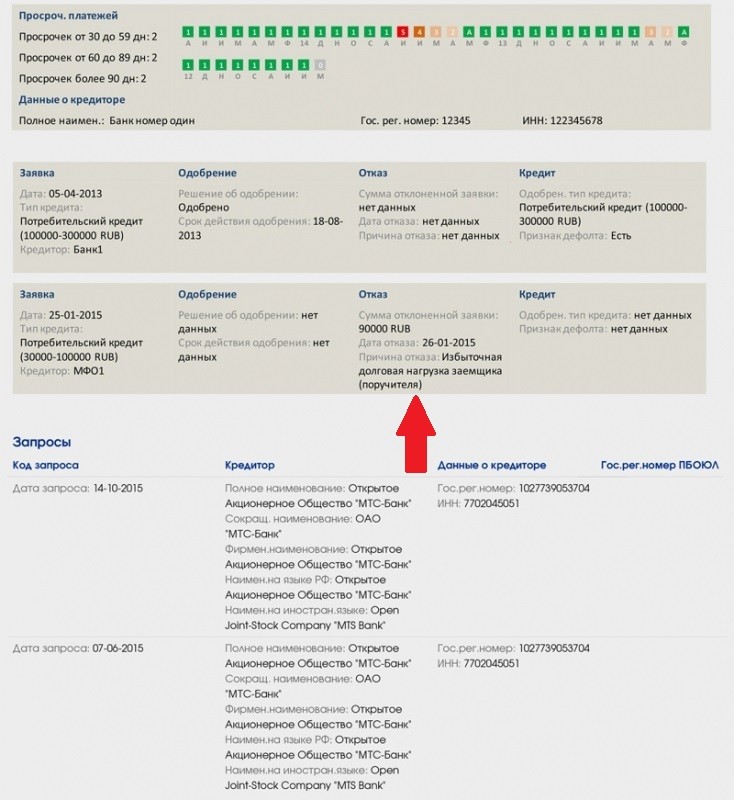

Банки и микрофинансовые компании, формируя данные о заемщике и передавая их в бюро, обычно сообщают, в силу чего обратившейся особе было отказано.

Как видите, все фиксируется в КИ. При этом если один банк вам отказал, для другого это будет негативным показателем и поводом поступить также. Чтобы исключить отказы в будущем, сначала узнайте свою кредитную историю и приступите к ее исправлению, если она негативна. Минимизировать риски отказа помогут следующие рекомендации:

Как видите, все фиксируется в КИ. При этом если один банк вам отказал, для другого это будет негативным показателем и поводом поступить также. Чтобы исключить отказы в будущем, сначала узнайте свою кредитную историю и приступите к ее исправлению, если она негативна. Минимизировать риски отказа помогут следующие рекомендации:

- внимательное заполнение заявки на кредит;

- предоставление не только обязательных документов, но и дополнительных (заграничный паспорт, права, выписки с банков о своевременном погашении текущих или закрытых кредитов, справка, подтверждающая наличие источника пассивного дохода, чеки по крупным покупкам и т.п.);

- открытые депозитов, участие в зарплатном проекте (по возможности), таким категориям клиентов кредиторы, как правило, не отказывают в кредите;

- скорейшее погашение просрочек, продолжительность которых составляет не более 30 дней;

- помощь в получении кредита от кредитных брокеров >

- приглашение поручителей, залоговое обеспечение;

- погашение кредитов/займов или их объединение через оформление рефинансирования, чтобы уменьшить избыточную долговую нагрузку и др.

Соблюдение этих простых правил, конечно, не гарантирует на 100% положительный вердикт, но значительно увеличивает шансы на одобрение.

Причина отказа

Каждого желающего получить кредит волнует причина отказа в кредите всеми банками и как исправить ситуации, у кого можно взять в займы. Но всё же есть главные критерии, по которым сотрудник банка выводит отрицательное решение в отношении заявки на кредит:

Возрастная категория клиента. По условиям оформления кредита, банки оказывающие услуги по выдаче кредита, рассматривают заявки клиентов с 18-летнего возраста, хотя это условие не соблюдается. Обуславливается это тем, что у большинства молодёжи 18-летнего возраста нет постоянной заработной платы, и они не полностью осознают всю ответственность, которую несет за собой получение кредита. Помимо этого, есть риск того, что парни внезапно могут стать призывниками на службу. Легким способом в получении кредита для молодых людей является условие, где требуется залог на имущество. Получить автокредит либо ипотеку молодые люди могут при стабильном заработке.

Неудачный первоначальный кредит. Здесь подразумевается то, что предыдущие кредиты, взятые клиентом были уплачены не в срок. Такую информацию о клиенте банки всегда считают отрицательной. Данному клиенту взять ссуду в банке будет практически невозможно. Необходимо будет использовать разные методы для улучшения прошлой кредитной истории.

Никогда не было кредита. Также получить отказ на кредит можно из-за отсутствии истории кредита. Потому что работники кредитного отдела не владеют информацией об ответственности клиента в отношении выплачиваемой суммы за кредит. Соответственно, при первоначальной подаче заявки на ссуду желательно заемщику брать маленькую сумму.

Фальшивые документы и информация. В наше время очень много предложений об оказании услуг подготовки необходимого пакета документов для получения кредита. С легкостью подготавливают трудовые книжки и необходимые виды различных справок. Но использовать такие методы при заявке на кредит категорически не рекомендуется, так как в банках очень быстро определяют такого рода документы. В таких ситуациях клиент получает мгновенный отказ, либо привлекается к уголовной ответственности за использование поддельных документов.

Маленькая заработная плата. Прежде чем оформлять заявку на получение огромной суммы денежных средств заявителю рекомендуется использовать калькулятор расчёта кредита. В том случае, когда выплачиваемая сумма выше половины одного месяца заработной платы с учетом положенных платежей, то клиенту с большей вероятностью вынесут отрицательное решение по кредиту. В таких ситуациях также учитываются иждивенцы, уровень жилья (владелец или арендатор), количество займов.

Количество реальных кредитов

Некоторые банковские организации обращают внимание на количество кредитов, оформленных на одного клиента. Иногда действующие 3-4 кредита являются препятствием для выдачи нового займа, так как сотрудники банка считают, что кредиты взяты не обдуманно и без какой-либо цели

И даже рефинансирование в подобных случаях не одобряют.

Трудовая деятельность в ИП

В банках с осторожностью смотрят на клиентов, занимающихся малым бизнесом. Ведь считают, что подобные клиенты в любое время могут остаться без заработка и возможности выплаты займа.

Нет постоянного телефонного номера

Одним из требования баков является наличие стационарного телефона (рабочего или домашнего). При оформлении заявки на кредит обязательно нужно указывать подобный номер телефона иначе может последовать отказ. Клиентам для получения займа необходимо иметь при себе список телефонных номеров следующих лиц:Руководителя;

Офиса работодателя;

Бухгалтера;

Друзей (не сотовый);

Знакомых (не сотовый).

Судимость. Причиной отказа может послужить судимость, которая была у клиента в прошлом. В банке всегда обращают особое внимание на данный критерий, если даже это относится к преступлению бытового характера.

Несовпадение информации о зарплате и работе. Сотрудники кредитного отдела часто анализируют сведения клиента со сведениями, которые были когда-то поданы в другие банки. И в том случае если выявляют несовпадение, то автоматически не подписывают одобрение на получение ссуды.

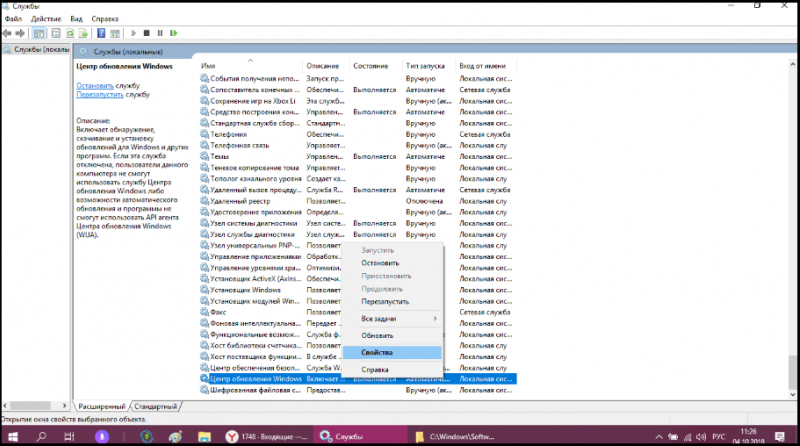

Работодатель в зоне риска

Определяя кредитоспособность клиента, банки рассматривают не только его текущее положение, но будущие риски. В равной степени важен и риск повышения обязательных расходов и риск падения дохода.

К рискам по доходу чаще всего относят вероятность задержки зарплат или остановки предприятия. Недоверие банка может вызвать не отдельный гражданин, но его работодатель. Обычно этому есть основания, но ошибки тоже случаются.

Так порядка 11 лет назад Дельта-банк счел ненадежным финансовое положение Белшины (одно из градообразующих предприятий города Бобруйска). В конце лета масса шинников получила отказы по потребительским кредитам. Положение Белшины в тот период не пошатнулось, но «отказники» потеряли возможность в течение месяца обращаться за новыми кредитами. Что интересно – другие банки в этот же период шинников не браковали.

Вывод – всегда возможны недоразумения.

Пополнениечерез Apple Payили Google Pay

Что делать, если банки отказали в кредите?

Если после подачи заявки, банковская организация ответила отказом, то первым делом хотелось бы знать, почему отказали в кредите. Зачастую, банк не раскрывает оснований принятого им решения и имеет право не объяснять причины. В свою очередь, заемщик при отсутствии должной информации не знает, что именно ему необходимо исправить, чтобы повторно подать заявку и ее согласовали.

Стоит отметить, что итоги рассмотрения всех анкет хранятся

не только в банке, но и передаются в бюро кредитных историй. И данная

информация доступна для любого лица. При этом первый запрос будет обработан

бесплатно. А вот каждый последующий обойдется в пределах 1500 рублей.

Таким образом, если в банке отказали в кредите, для достижения цели необходимо:

- Во-первых, выяснить причину отказа;

- Во-вторых, устранить выявленные недостатки;

- В-третьих, подать заявку повторно.

На первый взгляд все просто. Однако, не всегда можно быстро исправить замечания и устранить причину отказа. Как, например, в кротчайшие сроки повысить зарплату и пройти по пункту уровень доходов? Что делать в таких ситуациях? Рассмотрим общие рекомендации.