Платежные системы и электронные кошельки: для чего они нужны и как ими пользоваться

Содержание:

- 1.1 Понятие и признаки малого и среднего предпринимательства

- Условия потребительского кредитования в Мытищах

- Преимущества и недостатки электронных платежных систем

- Какая платежная система для заработка в интернете лучше?

- Как открыть расчетный счет в Россельхозбанке (РСХБ)

- Как продать валюту с транзитного счета

- Что выбрать на все случаи жизни

- Рейтинг электронных платежных систем

- Эволюция Платежных Технологий 20-хх

- Электронные платежные системы – что это?

- Отзывы о вкладах в Ульяновске

- Где находятся коды на карте Сбербанка?

- Преимущества платежных систем

- Понятие, структура, функции, как работают, термины

- На чем зарабатывают электронные платежные системы

- WebMoney

- Электронные кошельки других онлайн-сервисов

- Вводная

1.1 Понятие и признаки малого и среднего предпринимательства

Условия потребительского кредитования в Мытищах

Преимущества и недостатки электронных платежных систем

Большое количество платежных систем приводит к тому, что пользователю сложно сделать выбор в пользу одной из них. Каждая система имеет свои преимущества и недостатки, которые ограничивают выбор. Нужно учитывать наличие ограничений на проводимые операции, размер комиссии, сроки проведения платежей, возможность пополнения и вывода средств.

Обобщенно преимущества и недостатки электронных платежных систем приведены в таблице:

| Преимущества | Недостатки | |

|---|---|---|

| Webmoney | поддержка разных валют; безопасность; известность в России | высокая комиссия; привязка к программному обеспечению; более сложный вывод средств |

| Яндекс.Деньги | простота регистрации; выпуск собственных карт; низкая комиссия; простой вывод на карту | для повышения лимитов необходимо пройти идентификацию; работает только с рублями |

| QIWI | простота регистрации и пополнения кошелька; выпуск собственных карт; низкая комиссия на переводы | относительно высокая комиссия за вывод средств |

| Онлайн-банки | простота использования; комиссия ниже, чем при оплате через отделение; пополнение и вывод средств – по тарифам для карты или счета | не поддерживают оплату некоторых платежей; банки могут вводить лимиты на операции |

| Системы денежных переводов | низкая комиссия; обширная сеть пунктов отправки и выдачи переводов; скорость переводов; возможность отправки денег за границу и получения из-за границы | запрещены переводы, связанные с коммерческой деятельностью |

Как видно, из электронных платежных систем более приоритетными являются Яндекс.Деньги и QIWI, которые предлагают простую регистрацию и низкие тарифы. Онлайн-банки, как правило, используются для переводов с карты на карту и оплаты по счетам. Системы денежных переводов оптимально использовать для частных переводов (например, между родственниками).

При использовании электронных платежных систем не стоит забывать о безопасности. Современные электронные сервисы используют достаточно эффективные технологии, защищающие деньги клиентов. В частности, для входа в личный кабинет необходимо ввести логин и пароль, а также код из SMS, подтверждение оплаты также производится посредством специального кода из SMS-сообщения. Банки при подтверждении оплаты также требуют ввода кода из сообщения (технология 3-D Secure).

В то же время, пользователи должны и сами обеспечивать сохранность своих денег. Следует придерживаться таких основных правил:

- никому не сообщать логин и пароль от личного кабинета. Пароль при этом должен быть сложным и содержать буквы разных регистров, цифры и знаки;

- проверять адрес сайта, на котором производится оплата – слева в адресной строке должна быть пиктограмма замка;

- периодически проверять компьютер на вирусы и трояны, обеспечить антивирусную защиту в реальном времени;

- никому не сообщать код, который платежная система присылает в качестве подтверждения платежа;

- в случае подозрения на мошенничество – как можно быстрее связаться с банком и заблокировать свои карты.

В целом, основное правило безопасности платежей в интернете – быть внимательным и осторожным, проверять сумму платежа и сайт, на котором платеж производится; никому не разглашать конфиденциальную информацию.

Какая платежная система для заработка в интернете лучше?

Выбор становится шире с каждым годом, но некоторые платёжки со временем закрываются. На данный момент лидеров 6 и о каждом из них мы сейчас расскажем. Компании постоянно конкурируют, добавляют что-то новое, снижают комиссию, раздают бонусы и так далее.

Выбирайте платежную систему для заработка, опираясь на данный список:

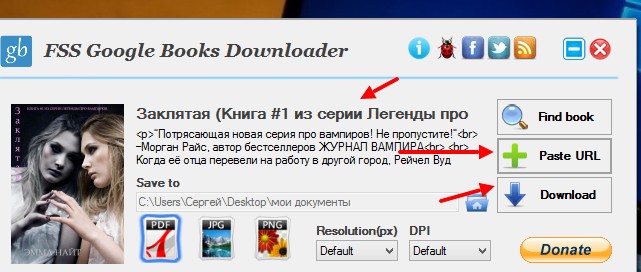

– настоящий гигант в своей нише, но только на территории России. Регистрация в Webmoney занимает несколько секунд, дальше обязательно нужно получить аттестат, предоставив сканы документов (паспорт и ИНН). По безопасности, это лучшая платёжка Рунета, особенно если управлять счётом через клиент. Возможностей у клиентов масса, комиссии приемлимые.

– огромную популярность завоевала платёжка за счет своей простой регистрации. Вводишь номер телефона, получаешь код в SMS, заполняешь данные и ты владелец электронного счёта. Удобная и простая работа, самые низкие комиссии, а самое главное – лёгкий вывод денег на карту. Для этого даже не требуется загружать сканы документов.

– ТОП платежных систем не обойдется без этого партнёра Сбербанка. Управление кошельком через сайт, требуется верификация, в том числе и для приема средств. Комиссии слегка завышены, к тому же за неактивность снимаются деньги. На счёте можно хранить только рублевую валюту.

– а это уже мировой лидер, который идеально подходит покупателям через интернет. Чтобы зарабатывать деньги на такой счет, придется использовать зарубежные системы (в Рунете их мало). Регистрация PayPal легкая, безопасность высокая, национальные валюты легко конвертируются.

– кошелек в этой платежке можно использовать для обмена электронной валюты. Здесь подключены почти все популярные платежные системы

Переводы мгновенные, а за счет легкого подключения, почти все известные сайты для заработка, уже добавили систему в список способов вывода.

– простота и высокая скорость работы привлекают внимание и к этой платежной системе. Комиссии повышенные, особенно когда выводишь деньги

С другой стороны, есть сайты для заработка, которые выводят средства только через эту платежную систему.

Выбирать платежную систему не стоит, лучше открыть кошельки сразу во всех платёжках. Зачем? Чтобы не появлялось барьеров, когда решите поработать через какой-нибудь сайт или кто-нибудь из ваших клиентов скажет, что у него есть только одна определенная электронная валюта.

Максимум час уйдет на регистрацию кошельков, желательно сделать это заранее.

Заработок на платежных системах

Все знают, что выгодно инвестировать в надежные активы, такие как золото или криптовалюту. Платежки Webmoney и Perfect Money предоставляют такую возможность, но чтобы получить с этого хороший выхлоп, нужен огромный стартовый капитал.

Также можно воспользоваться кредитной биржей Вебмани, чтобы раздавать деньги в долг и получать их с процентом:

На каждый желающий может предложить услуги кредитования, устанавливая любые условия. Способ интересный, но у него есть существенный недостаток.

Безопасность инвесторов хромает. Если просрочена выплата по кредиту, компания предоставляет паспортные данные и блокирует электронный кошелек, но что это дает инвестору? Всё что остается – идти в полицию с заявлением.

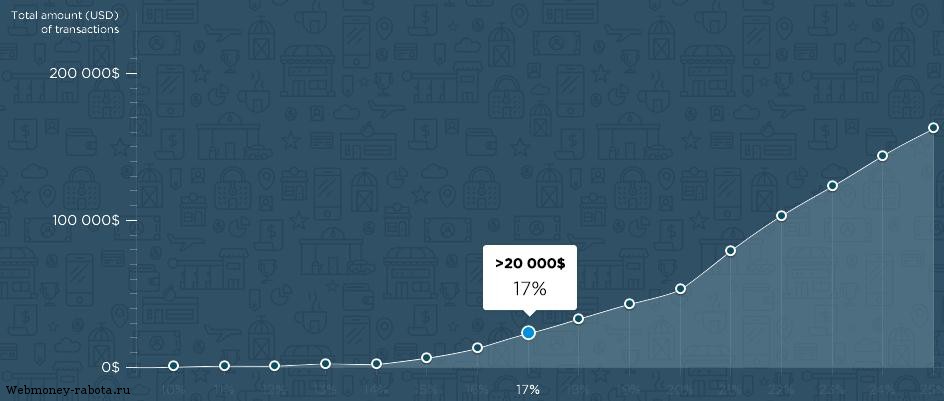

Есть один способ заработать на платежных системах без вложений. У некоторых из них есть партнёрская программа. Самые выгодные условия в , где процент от комиссии зависит от объёма транзакций приглашенными клиентами. Вам нужно просто привлекать новых пользователей, они совершают операции, вам начисляется часть комиссии.

В партнёрской программе 5 уровней, сначала выплачивается 5%-4%-3%-2%-1%. В будущем этот показатель можно повысить до 40%, но для этого приглашенные пользователи должны провести операций на огромную сумму. Зачисляются вознаграждения автоматически сразу после получения комиссии:

Заработок в платежной системе предлагается аналогичный. Берешь ссылку в личном кабинете, находишь новых клиентов и получаешь по 1% от их годового остатка на счету. Кроме этого, данная платёжка предлагает всем пользователям доходность в 7% от остатков на их балансах.

Виртуальные кошельки точно не будут лишними, поэтому прямо сейчас зарегистрируйте их, рано или поздно они пригодятся. Я сам пользуюсь всеми представленными платежными системами, так как сайты рассчитываются различной валютой, а чтобы не отказываться от их использования, пришлось даже открыть по несколько счетов.

Советую посетить следующие страницы: — Заработок на Facebook с Sarafanka — Как взять кредит на QIWI? — Заработок в интернете с моментальным выводом

Как открыть расчетный счет в Россельхозбанке (РСХБ)

Как продать валюту с транзитного счета

Что выбрать на все случаи жизни

Как мы сказали выше, далеко не каждый банк при оформлении карты дает выбор из всех трех платежных систем – какие-то в принципе работают только с одной системой (пример – находящиеся под санкциями крымские банки), у других для разных карточных продуктов предлагаются разные платежные системы.

Но если выбор все же есть, то нужно ориентироваться на свой сценарий использования карты, отмечает Дмитрий Сысоев из Brobank.ru:

Но главное, на что нужно обратить внимание – это тарифы по карте. Обычно банки взимают плату за оформление и обслуживание, и чем более высокий статус у карты, тем дороже она обойдется

Поэтому, чтобы не заплатить лишнего (тем более за ненужные возможности), лучше придерживаться такого принципа:

если нужно только снимать деньги и только в России – оформлять самую «дешевую» дебетовую карту с минимальной платой за обслуживание или вообще без нее

Скорее всего, это будет карта «Мир» с моментальной выдачей

Важно обратить внимание на условия снятия наличных – есть ли комиссия и можно ли снимать в «чужих» банкоматах;

если нужно иногда оплачивать что-то картой в России – то оформить карту с самым высоким кешбэком или такую, где при условии оплаты на определенную сумму в месяц обслуживание становится бесплатным. Платежная система тут не важна;

если нужно иногда выезжать за границу и там снимать/оплачивать – то выбирать лучшие условия по валюте

Если поездки планируются в страны Европы, то лучше выбрать Mastercard, если в США и другие страны – то Visa.

У некоторых банков можно подключать валютные счета к основной карте, а, например, у «Яндекс.Денег» это может быть вообще мультивалютный счет – тогда преимущества Visa или Mastercard уже не так важны, и можно выбрать карту просто с самыми низкими тарифами за обслуживание.

Кстати, пенсионеры тоже могут оформить карту Visa или Mastercard – но только если надолго уезжают из России (иначе за границей они просто не смогут получать свои выплаты).

Рейтинг электронных платежных систем

Спрос на электронные платежные системы начал расти с появлением интернет магазинов и рекламы в сети. Это удобный инструмент, который позволяет создать личный виртуальный счет, управляемый с любого устройства, имеющего доступ в интернет. Валюта подобного счета зачастую связана с какой-либо реальной денежной единицей, нередко являясь ее виртуальным эквивалентом.

Электронные платежные системы необходимы для осуществления покупок через сеть, оплаты интернет услуг, а также многого другого.

QIWI

- Популярность: средняя;

- Надежность: средняя;

- Достоинства: удобство в использовании, возможность использования с помощью карты, широкий функционал;

- Недостатки: система ненадежна, редко принимается вне России.

Система QIWI является довольно молодым платежным сервисом, который сегодня активно развивается на территории СНГ. Это удобный инструмент не только для электронных платежей, но и для реальных покупок с помощью специальной карты. К сожалению, надежность сервиса все еще подводит, что сказывается на мнении пользователей. Однако в будущем данная система может стать лучшей в России. Поэтому лишь пятое место.

Яндекс.Деньги

- Популярность: средняя;

- Надежность: средняя;

- Достоинства: возможность использования с помощью карты, широкий функционал, удобное пополнение и снятие;

- Недостатки: наличие мошенников в системе, привязка к электронной почте.

Система Яндекс.Деньги уже долгое время работает в данной сфере. Так как сервис Яндекс имеет множество сервисов для интернет покупок (поиск выгодных цен в магазинах, отзывы и многое другое), он решил также выступить и владельцем электронной платежной системы, с помощью которой будет производиться оплата. Данный способ платежа довольно удобен и безопасен, однако из-за более удачных альтернатив его популярность низка. Возможно, в будущем эта система станет лучше, однако сегодня она заслуживает лишь четвертое место.

Skrill (Moneybookers)

- Популярность: средняя;

- Надежность: высокая;

- Достоинства: универсальность, распространенность, надежность, широкий функционал;

- Недостатки: множество комиссий, функционирование на основе банковских систем.

Платежная система Skrill уже давно работает в сфере электронных платежей. Основным достоинством данной системы является ее универсальность, которая позволяет использовать кошелек как и для личного использования, так и для коммерческих целей. Система довольно удобна, проста и быстра, а все пополнения и выплаты связаны напрямую с банковскими структурами (выплаты и пополнения возможны только через банк). На основе этого Skrill получает третье место.

WebMoney

- Популярность: высокая;

- Надежность: средняя;

- Достоинства: хорошая система идентификации, универсальность, возможность использования нескольких валют, широкий функционал, распространенность;

- Недостатки: низкая популярность за рубежом, проблемы с обменом валют на другие электронные системы.

Платежная система WebMoney – крупнейшая на территории СНГ. Она уже долгое время работает в данной сфере, благодаря чему курс ее валют незначительно отличается от реальных денежных эквивалентов, а проблем с выводом или переводом практически не бывает. Стоит заметить широкий функционал WebMoney, который проявляется не только в платежах, но и в большом количестве доступных валют для хранения.

Система крайне удобна, но она не может конкурировать со следующими позициями, поэтому второе место.

PayPal

- Популярность: высокая;

- Надежность: высокая;

- Достоинства: идентификация пользователей, широкий функционал, распространенность, возможность использования для многих интернет покупок.

- Недостатки: недоступность для некоторых стран, необходимость ввода личных данных и их подтверждение.

Система PayPal является крупнейшей электронной системой в мире. Она является отличным инструментом для переводов и покупок через интернет. PayPal работает в 203 странах, используя 26 национальных валют. Именно такая доступность и удобство, а также высокий уровень безопасности при использовании делает данную систему лучшей в мире, благодаря чему она получает первое место в рейтинге.

Эволюция Платежных Технологий 20-хх

Всё давно уже сказано, но так как никто не слушает,

приходится постоянно возвращаться назад и повторять всё сначала.

Андре Жид

POS терминал больше не нужен или коммодизация

Что такое POS-терминал? Это компактное и защищенное аппаратное решение, специально созданное для того, чтобы принимать платежи в торговле по картам международных платежных систем. Он решает множество задач включая упрощение и стандартизацию процесса покупки, позволяет избавится от наличности и дает возможность мгновенной проверки платежеспособности клиента. Звучит солидно, есть только одно но — эта технология появилась в 1983-м году, почти 40 лет назад!

Вокруг POS терминала построена сложная экономика, в которой участвуют производители устройств и вендоры программного обеспечения, а также банки, платежные системы и лаборатории, которые занимаются проверкой и сертификацией терминалов EMVCo L1, L2 и L3, PCI DSS. Терминал нужно спроектировать и произвести в Китае, сертифицировать в лабораториях, ввести в страну и растаможить, продать, поддерживать и управлять жизненным циклом. И все это стоит денег, что в конечном итоге отражается в тарифной линейке для торговых предприятий со стороны банков и платежных систем, которые играют по принципу — мы свои проценты взяли, а вы крутитесь как хотите.

Процесс вымывания POS терминалов с вершины технологического прогресса происходил волнами и сейчас мы наблюдаем, вероятно, терминальную стадию. Пройден этап, когда китайскими и корейскими производителями была разрушена монополия Ingenico и Verifone на производство POS устройств и эксклюзивную поставку программного обеспечения. Затем на несколько лет небольшие mPOS машинки показали, что стоимость устройства может быть в десятки раз меньше. Правда споткнулись о PIN. Ну и наконец, в связи с директивами платежных систем, к 2021-му году прекращается эмиссия карт без NFC чипа. Концепция SoftPOS — способ принимать платежи без участия POS терминала вообще, является просто финальным аккордом. Сегодня есть техническая возможность принимать платежи при помощи пользовательских мобильных устройств — через NFC и QR.

Электронные платежные системы – что это?

- скорость оплаты – платежи, как правило, проводятся моментально;

- экономия – комиссия за такие платежи обычно ниже, чем при оплате через банк;

- конфиденциальность и безопасность – вводимые клиентом данные защищаются самыми современными инструментами;

- простота – пополнение электронных кошельков возможно в ближайшем терминале, а непосредственно платеж не требует заполнения бумаг.

Электронные платежные системы широко распространены: только в России их насчитывается несколько десятков, в мире же их число точно определить не представляется возможным. Крупные платежные системы (такие как PayPal, AliPay, Google Wallet и другие) являются международными и могут проводить трансграничные переводы и платежи.

Как видно, процесс оплаты через электронные платежные системы достаточно прост, и благодаря простоте, скорости и безопасности платежей они становятся все более популярными.

Отзывы о вкладах в Ульяновске

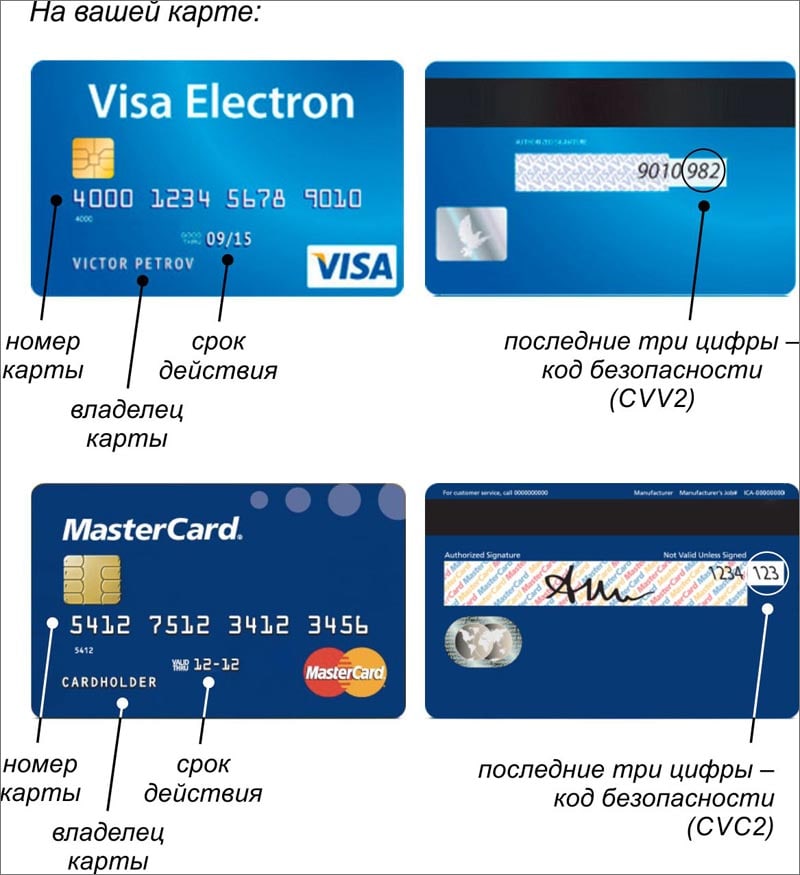

Где находятся коды на карте Сбербанка?

В большинстве случаев трехзначный код нужно искать на обратной стороне карты под лентой, на которой стоит подпись держателя. Иногда перед кодом указаны четыре последние цифры карточного номера. В отличие от рельефного номера самой карты цифровой код плоский. Исключением являются некоторые карты системы MasterCard, где защитный код имеет выпуклую структуру и нанесен на лицевую сторону.

Что означают коды карты

Преимущества платежных систем

- Возможность дистанционного открытия счета, простая онлайн регистрация учетной записи;

- Доступность различных валют, а также мультивалютных счетов;

- Быстрые международные расчеты (время проверки и «глубина» идентификации платежей значительно меньше, чем в банках, хотя может зависеть от суммы платежа);

- Возможность выпуска расчетных карт (в том числе корпоративных) ведущих мировых систем;

- Дистанционное управление счетом через Интернет из любой точки мира, в том числе с помощью мобильных приложений;

- Возможность вывода средств в банки или на счета в других платежных системах;

- Лояльность к нерезидентам.

Счетам, открываемым в европейских платежных системах, присваиваются номера в формате IBAN (International Bank Account Number), что делает реквизиты таких счетов практически неотличимыми от банковских. Возможно открытие мультивалютных счетов с выделенными номерами IBAN в каждой из необходимых валют, что позволяет принимать и отправлять международные переводы, избегая расходы на конвертацию.

Платежные системы, лицензированные в странах ЕС (например, в Литве, Латвии, Чехии и др.), как правило имеют доступ к единой платежной зоне евро SEPA (Single Euro Payment Area). По сути это доступ ко всему банковскому пространству Евросоюза (а также Норвегии и Швейцарии), позволяющий проводить международные платежи в евро по сниженным фиксированным тарифам.

Понятие, структура, функции, как работают, термины

Понятие и структура платежной системы.

По-большому счету ПС существуют в каждой стране. Они необходимы для нормального проведения денежных расчетов между продавцами и покупателями, различными экономическими субъектами. Связующим звеном в них выступают банки, которые обеспечивают переводы денег и хранение денежных средств.

Во все времена ценилась и ценится скорость расчетов. У банков, как правило, они производятся в течении банковского дня, иногда 2-3 дней. С развитием коммуникационных технологий, появлением электронных сервисов платежа, быстрота денежных трансферов возросла, вплоть до мгновенных онлайн-операций.

Современные платежные системы являют собой сочетание определенных правил и процедур, использования новых технологий и структурных решений, специализированных организаций, создающих возможности для безопасного проведения финансовых расчетов между их участниками.

Основные задачи и функции платежной системы вытекают из указанного определения:

- организовать её бесперебойную и безопасную работу;

- не допустить сбоев в производстве расчетных операций.

Принципы, на которых строится функционирование платежных систем в России и других стран в мире, выработаны практикой и закреплены в соответствующих соглашениях.

- ПС располагают основательной правовой базой.

- Информационная составляющая, принятые условия и установленные процедуры должны нести участникам полную картину о денежных рисках, которым они могут подвергнуться.

- Подробно оговаривается ответственность операторов и других субъектов.

- Обязательным условием является проведение окончательного расчета в день завершения сделки.

Участники платежной системы — банковские и небанковские организации, наделенные правом:

- совершать денежные переводные операции;

- производить процессинговые действия;

- оказывать расчетные услуги.

В ПС должен быть координатор всех основных участников. Так, российская платежная национальная система возглавляется Центробанком РФ.

К участникам ПС следует отнести также представителей коммерческих структур (продавцов) и покупателей, за чьи платежи и содержится все объединение.

- правила и договоры между её субъектами;

- коммуникационные сервисы и финансовый инструментарий, обеспечивающие денежные транзакции.

Основное назначение платежной системы – организовать оперативный расчет клиента с банком или продавцом.

Рассмотрим, как работают платежные системы.

- Сигнал о платеже из терминала торгового предприятия приходит в банк (эквайер), с которым у продавца заключен договор.

- Он отсылает данные в систему.

- Процессинговый оператор переправляет полученную информацию в эмитент-банк, где открыт счет плательщика.

- Эмитент проверяет платежеспособность клиента, если все нормально, направляет разрешение на операцию процессинговому центру.

- Оттуда сигнал возвращается к эквайеру, который проводит ревизию терминала у продавца и разрешает прием платежа.

Все это происходит за считанные секунды и оформляется в виде цифрового кода авторизации.

В результате каждая из сторон приобретает свою выгоду. Эмитент получает комиссионные. Торгово-сервисные структуры избавляются от затрат, связанных с обращением наличных денег (хранение, инкассация, оплата труда кассиров). Покупатели пользуются скидками, возможными в связи с уменьшением затрат у продавцов.

В целях защиты операций вся внутренняя информация передается по зашифрованным протоколам. Каждая транзакция защищается подтверждением в виде кодированного сигнала. В интернете операции дополнительно защищаются посредством привязки к персональному компьютеру.

Некоторые термины

Что такое транзакция? Транзакция в переводе с английского означает договор, обмен информацией или предметами. Транзакция в экономике подразумевает трансфер некой денежной суммы с одного банковского счёта на другой.

Банк-эмитент – кредитное учреждение, осуществившее выпуск конкретных расчетных карт. Они являются его собственностью, а клиенты имеют вправе пользоваться ими для проведения финансовых операций.

Провайдер платежных систем – так называется процессинговая компания, предоставляющая услуги платежного сервиса. Выступает как посредник между эмитентом, эквайером и коммерсантом-продавцом. Должна быть технически оснащена, иметь коммуникационные каналы с банками и субъектами коммерции.

Банки-эквайеры. Призваны взаимодействовать непосредственно с предприятиями розничной коммерческой сети. В них продавец открывает торговый счет, они занимаются обслуживанием терминала продавца. Отношения между сторонами выстраиваются на основе договора.

На чем зарабатывают электронные платежные системы

Основной доход поступает от комиссий за проведение транзакций. К примеру, Webmoney, один из лидеров на рынке цифровой наличности, с каждой операции пользователя удерживает 0,8%. Тариф распространяется как на внешние переводы, так и на действия между счетами одного пользователя.

Дополнительный заработок ЭПС получают от:

- Аттестации пользователей. Существует разные по возможностям кошельки. Чтобы совершать расширенный набор действий или переводить больше денег, нужно пройти аттестацию — предоставить данные паспорта, подтвердить номер телефона, встретиться с представителем компании для личной идентификации. Часто за услугу взимается комиссия.

- Использование терминалов. Пополнить кошелек можно разными способами, платежный терминал или партнерский банкомат — один из них. За операцию взимается комиссия. Например, сервис Яндекс.Деньги в зависимости от выбранного терминала удерживает от 0% до 19% за одно пополнение.

- Использование собственных карт. Для упрощения ввода и вывода денег ЭПС выпускают карты, обслуживание и сопровождение которых стоит денег. Плата берется за выпуск, снятие наличных, смс-информирование и другие операции.

Список неполный. Помимо перечисленных существует много других способов заработка — плата за подтверждение транзакций, комиссии от организаций-партнеров, оказание посреднических услуг и т.д.

WebMoney

Уникальная мультивалютная платёжная система Интернета, обеспечивающая мгновенное проведение взаиморасчётов между участниками системы. Деньги и прочие ценности участников данной системы хранятся в специализированных компаниях, которые называются Гарант. Каждый Гарант работает с определённой валютой, поэтому, чтобы стать участником WebMoney, необходимо заключить соглашение с одним или сразу несколькими Гарантами.

Для удобства пользователя, все его кошельки объединяются в одно хранилище, зарегистрированное под единым номером WMID. Данный номер вы можете использовать при обмене юридической информацией с другими участниками WebMoney.

Электронные кошельки других онлайн-сервисов

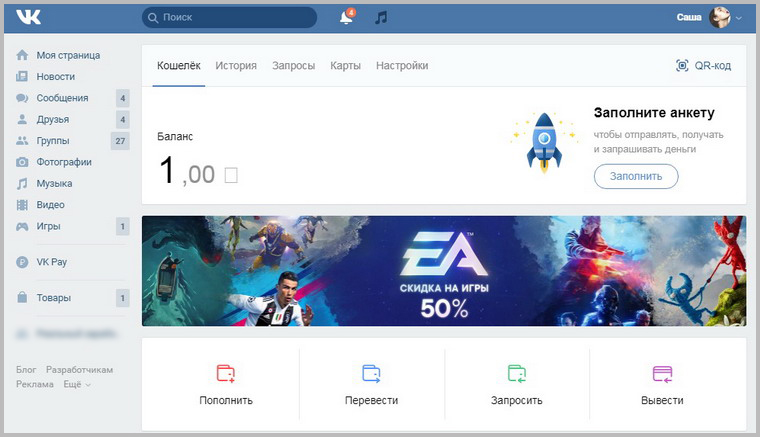

Тем временем в 2018 году на базе социальной сети ВКонтакте начал свою работу новый электронный кошелек под названием VK Pay. Многие финансовые операции осуществляются без комиссии. В их числе:

- пополнение баланса;

- вывод средств – до определенного лимита;

- перевод денег другим пользователям.

С его помощью удобно заниматься шопингом в онлайн-магазинах ВКонтакте прямо через свой аккаунт. Однако следует помнить, что вывод денег на банковскую карточку пока доступен исключительно гражданам Российской Федерации.

Любителям онлайн-игр будет полезно узнать, как пополнить кошелек Стим. Это не совсем электронный кошелек. Тем не менее, многие используют его как для пополнения аккаунта, так и для вывода средств на банковскую карту.

Для тех, кто в Интернете не только играет, но и ведет различную деловую активность, пригодится узнать способы, как пополнить кошелек Авито. А их не так мало:

- банковский перевод;

- кредитная карта;

- онлайн-кошелек;

- кассы Связного и Евросети;

- интернет-банкинг.

Электронный кошелек Подорожник пригодится как жителям Санкт-Петербурга, так и гостям северной столицы. Он понадобится для оплаты проезда в общественном транспорте. Пополнять оригинальный «кошелек» можно только в том случае, если это многоразовый абонент. Для этого используют:

- банковские карты;

- электронные кошельки;

- мобильный перевод.

Международные платежные системы и электронные кошельки в Интернете избавили нас от необходимости ходить в кассы и стоять в очередях, чтобы отправить или получить денежный перевод. С их помощью несложно платить коммунальные услуги или пополнить баланс мобильного, не говоря уже о том, чтобы открыть свой собственный бизнес в сети. А открыть электронный кошелек очень просто. В большинстве случаев для этого потребуется только номер мобильного или электронная почта.

Вводная

Сегодня платежные системы являются неотъемлемой частью рыночных отношений. Они позволяют значительно упростить передачу и хранение финансов, избавляя человека от различных рисков при использовании наличных денег. Также подобный способ платежей позволяет проводить оплату удаленно, что делает его отличным инструментом для заказа покупок и услуг.

Существует множество платежных систем, однако человеку вполне достаточно не более одного или двух подобных сервисов для регулярного пользования. Так как каждая подобная система имеет свои достоинства и недостатки, а также определенную степень надежности, изначально довольно трудно определиться с тем, кому же доверить свои платежи. Для решения данного вопроса и предназначен данный рейтинг платежных систем, который позволит сделать выбор в пользу лучшего сервиса. В качестве кандидатов на этот статус выбраны пять популярных платежных систем:

VISA

Международная платежная система, одна из самых распространенных в мире.

MasterCard

Вторая по популярности платежная система, используемая многими банками.

Контакт

Самая распространенная платежная система в России.

Элекснет

Русская платежная система, имеющая высокую распространенность и широкий функционал.

RBK Money

Платежная система, которая стремительно набирает обороты на территории Российской Федерации.