Что такое бинарные опционы и реально ли на них зарабатывать

Содержание:

- Стратегии опционов

- Что такое бинарные опционы простыми словами

- Что означает опцион: определение и сущность

- Лечение

- Риск-менеджмент в опционной торговле

- Опционы

- Какие бывают виды опционов

- Премия опциона

- Суть работы опционов

- Экзотические опционы

- Что такое деривативы и для чего они нужны?

- Реклама на нашем сайте

- Пример фьючерсного контракта

- MySQL Database

- Как изменить букву диска в Windows 10

- Сколько можно зарабатывать на БО и это развод или нет?

- Что такое опционы «пут» и «колл»

Стратегии опционов

Существуют четыре базовые стратегии для покупателей и продавцов опционов (Американские опционы):

Покупка опциона Call

Инвестор, ожидающий роста цены акций, может купить опцион Колл для покупки базового актива по фиксированной цене в будущем. Расходы при покупке опциона – премия продавцу. Инвестор не обязан покупать базовый актив, если рыночная ситуация будет ему не выгодна, но может сделать это в любой момент до истечения срока действия опциона.

Убыток инвестора ограничен премией по опциону, в отличие от неограниченного убытка при непосредственной покупке базового актива.

Держатель опциона Колл может продать свой опционный контракт в любой момент до истечения срока действия опциона. Это имеет экономический смысл в любое время, когда спотовая цена базового актива выше цены исполнения опциона. Инвестор получит прибыль в том случае, если цена базового актива вырастет больше, чем размер премии, которую он уплатил продавцу опциона.

Если цена базового актива к моменту истечения срока действия опциона упала ниже, чем цена исполнения опциона, держатель опциона не исполняет опцион и терпит убыток в размере премии.

Пример:

Если цена исполнения опциона Колл равна 1 000 рублей, а премия по опциону равна 50 рублей:

1 вариант: В течение срока действия опциона цена базового актива поднялась до 1300 рублей. Инвестор исполняет опцион (покупает базовый актив за 1000 рублей) и продает его на спот-рынке. С учетом уплаченной премии, прибыль инвестора составит 250 рублей.

2 вариант: В течение срока действия опциона цена базового актива упала до 900 рублей и выше не поднималась. В этом случае инвестор отказывается от своего права исполнения опциона и его убыток составляет 50 рублей.

Покупка опциона Put

Инвестор, ожидающий снижения цены базового актива, может купить опцион Пут для продажи базового актива по фиксированной цене в будущем. Инвестор не обязан продавать базовый актив, если рыночная ситуация будет ему не выгодна, но может сделать это в любой момент до истечения срока действия опциона.

Если цена базового актива до истечения срока действия опциона упала ниже, чем уплаченная продавцу премия за опцион, инвестор получит прибыль. Если цена базового актива не опустилась ниже цены исполнения опциона, инвестор потеряет только уплаченную по опционному контракту премию.

Важно отметить, что инвесторы, использующие опционы Пут, не обязательно должны владеть базовым активом. Можно продать базовый актив в шорт и откупить его, используя опцион

Продажа опциона Call

Инвестор, ожидающий снижения цены базового актива, может продать опцион Колл. За это он получает премию от покупателя опциона.

Если цена базового актива упала ниже цены исполнения опциона, покупателю опциона будет невыгодно его исполнение и прибыль продавца составит премия по опциону.

Пример:

Если цена исполнения опциона Колл равна 1 000 рублей, а премия по опциону равна 100 рублей:

1 вариант: Цена базового актива упала до 700 рублей и до окончания срока действия опциона не поднималась выше 1 000 рублей. Покупателю опциона невыгодно исполнять свой право и покупать базовый актив по 1 000 рублей, когда его можно купить на спот-рынке по 700-1 000 рублей. Он отказывается от исполнения опциона и прибыль продавца составит 100 рублей.

2 вариант: До окончания срока действия опциона цена базового актива поднялась до 3 000 рублей. Покупатель опциона исполняет свое право купить базовый актив по 1 000 рублей и продает его на спот-рынке по 3 000 рублей. Убыток продавца опциона составит 900 рублей.

Продажа опциона Put

Инвестор, ожидающий роста цены базового актива, может продать опцион Пут. За это он получает премию от покупателя опциона. Если цена базового актива в течение срока действия опциона будет выше цены исполнения опциона, продавец опциона получит прибыль в размере премии.

Если цена базового актива упадет ниже цены исполнения опциона, больше, чем размер премии, продавец опциона получит убыток.

Достоинства и недостатки опционных стратегий

Опционные стратегии имеют разные соотношения дохода и убытка в зависимости от выбранной стратегии. Достоинствами стратегий покупки опционов является ограниченный убыток (премия по опциону) и неограниченный доход. Недостатками стратегий продажи опционов является ограниченный доход и неограниченный размер убытка.

С точки зрения теории вероятностей более безопасными считаются стратегии покупки опционов. Опытные трейдеры используют продажу опционов, но только как часть сложных опционных стратегий.

Что такое бинарные опционы простыми словами

Бинарные опционы – это, простыми словами, еще одна разновидность сделок, подобных описанным выше, однако они проще и понятнее. Суть в том, что у бинарных опционов может быть только два состояния, которые грубо можно описать как «да» или «нет». Проще говоря, опцион или продается, или не продается.

При этом используется фиксированная система вознаграждения. То есть, на момент открытия сделки трейдер уже знает, сколько он получит, если его прогноз рынка будет верен.

На том же примере выше: клиент не просто бронирует столик, он точно знает, что он будет заказывать и сколько это будет стоить. Потому он строго к определенному времени заказывает определенный набор блюд. И они его будут ждать именно в это время. Если он придет раньше, еще ничего не будет готово, а если позже, то все уже остынет или испортится.

Что означает опцион: определение и сущность

Что значит опцион? По сути, опцион – это контракт, чье исполнение разнесено во времени, при этом:

- Опцион предусматривает внесение предоплаты;

- В течении всего времени действия цены производится перерасчет заработка или убытков сторон по нему.

Например, кто-то желает приобрести автомобиль с рук. Изначально эта покупка представляется ему крайне желанной, так как в данной местности автомобиль именно требуемой марки, да еще и в нужном техническом состоянии – большая редкость. Да вот беда: для покупки у человека нет достаточного количества денег. Но деньги в полном объеме гарантированно появятся у человека через 3 месяца. При этом продавец тоже хочет продать это авто и кто, как не заинтересованный покупатель предложит ему большую цену?

И вот продавец предлагает покупателю заключить опционный контракт, в рамках которого первый обязуется продать данную машину покупателю через 3 месяца по той цене, которую стороны «застолбят» на настоящий момент. Покупатель должен заплатить залог за покупку авто – к примеру, 10% от цены контракта, но будет иметь право отказаться от покупки в случае чего

Продавец же от продажи отказаться права не имеет! (Это важно)

В этом случае существует 3 исхода:

- Покупатель просто ждет, пока к нему поступят деньги, текущая рыночная стоимость этого автомобиля под действием объективных рыночных факторов никак не меняется и через 3 месяца каждый в этой сделке получает желаемое: покупатель – авто; продавец – деньги.

- Вдруг выясняется, что у машин данной модели присутствует заводской брак в трансмиссии. Да такой, что производитель отзывает все эти машины у пользователей. Это обстоятельство безусловно роняет цены на рынке и притягательность потенциального приобретения в глазах покупателя. Если рыночные цены на данные машины падают больше, чем на 10%, то покупателю выгоднее тогда вообще отказаться от дальнейшей реализации сделки. Да, он потеряет свой залог, но в таком случае он усугубит свои потери, так как купит авто дороже, чем он сможет купить его на открытом рынке.

- Авторитетные рейтинговые агентства называют автомобиль данной модели самой безопасной и модной машиной года (или даже десятилетия). Рыночная цена этого авто поднимается под воздействием растущих потребительских предпочтений. Здесь уже отказаться продавать машину должен продавец, ну, или потребовать пересмотра условий сделки. Но он-то как раз сделать этого и не может – таковы условия контракта. Так что скорей всего, опцион будет исполнен, и покупатель будет страшно этим доволен – еще бы, так вовремя прикупил себе по дешевке престижный автомобиль!

Лечение

Риск-менеджмент в опционной торговле

Напомню возможные варианты развития событий по сделкам с опционами:

- Цена БА идет в сторону, выгодную покупателю контракта. Он либо исполняет его, либо закрывает досрочно (за счет встречной позиции). Потери равны премии, но прибыль за счет роста стоимости БА перекрывают их.

- БА идет в направлении, невыгодном для покупателя. Контракт можно не исполнять после экспирации, убытки ограничены премией или стоимостью опциона.

- С точки зрения потенциальных потерь продавцы Путов и Коллов находятся в более невыгодном положении так как в теории их убыток не ограничен. Стоимость БА может меняться в любом диапазоне, страйки могут быть даже отрицательными. При неблагоприятном стечении обстоятельств можно не только обнулить депозит, но и заиметь долг перед брокером. Речь идет о непокрытых продажах, когда базового актива у продавца нет.

Пример расчёта

Например, при покупке Колла со страйком 130 000 премия (стоимость опциона) составляет 4590 руб. за контракт, в Квике эти данные указаны в столбце «Предложение Call». Потери в худшем случае не превысят 4590 руб.

В момент входа в рынок:

- При покупке блокируется ГО в размере 6856,83 руб.

- При продаже – ГО растет.

Подбирая минимальный капитал, учитывайте именно гарантийное обеспечение. Оно может возрастать, поэтому нужен запас прочности депозита. В целом, РТС довольно дорогой инструмент, опционы на фьючерсы на акции обойдутся дешевле. Для старта рекомендую как минимум 20-30 тыс. рублей и аккуратную работу с минимальными объемами.

Что касается убытка, то, если видите, что прогноз неверен, зафиксируйте текущую ситуацию, открыв обратную позицию. Можете наметить для себя положение «виртуального стопа» и фиксировать убыток вручную. Например, при пробое уровня или прохождении определенного расстояния в пунктах.

Снижение рисков в опционной торговле

При работе на ФОРТС и продаже непокрытых опционов обязательна страховка таких позиций. Без этого рискуете попасть на неудачное изменение цены базового актива и потерять как минимум весь капитал.

При покупке опционов такого требования нет, но и здесь есть методы снижения рисков. Иногда удается сделать портфель безрисковым с небольшой доходностью. Ниже разберем несколько примеров повышения надежности торговли. Подробнее о тактике работы с этими инструментами рассказывает пост про анализ и стратегии опционов, сейчас ограничимся разбором нескольких тактик снижения риска при продаже непокрытых контрактов:

- Sell Strangle. Методика подразумевает продажу Колла и Пута с одной датой истечения, но разными страйками. Strike Колла выше, чем у Пута, это обязательное условие, иначе смысл конструкции теряется. В итоге получаем прогнозируемый риск портфеля и диапазон цен базового актива, при которых торговля окажется как минимум не убыточной.

- Sell Straddle. Тактика напоминает предыдущую, но здесь совпадают не только даты экспирации, но и страйк. За счет этого несколько меняется форма кривой изменения стоимости портфеля в зависимости от цены исполнения. В отличие от продажи Стрэнгла, здесь нет плато в верхней части.

- Sell Butterfly. Более сложная конструкций, но риск в отличие от 2 предыдущих подходов не безразмерен, нет вероятности слить депозит. Даже при работе с минимальным объемом придется иметь дело как минимум с 4 контрактами. Если депозит небольшой и работаете, например, с Ri, капитала может не хватить для продажи бабочки. Есть 2 способа построения этой модели – с использованием только Путов или Коллов, а также с применением обоих типов контрактов. В последнем случае используется комбинация продажи Straddle и приобретения Strangle. За счет бабочки выделяется диапазон страйков, когда портфель позиций будет убыточным (потери ограничены), в остальное время получаем фиксированный профит.

- Sell Condor. Подход похож на бабочку с тем отличием, что на кривой должны получить плато вместо пика. Как и в предыдущем примере строится и с использованием только Коллов/Путов, и с разными типами контрактов.

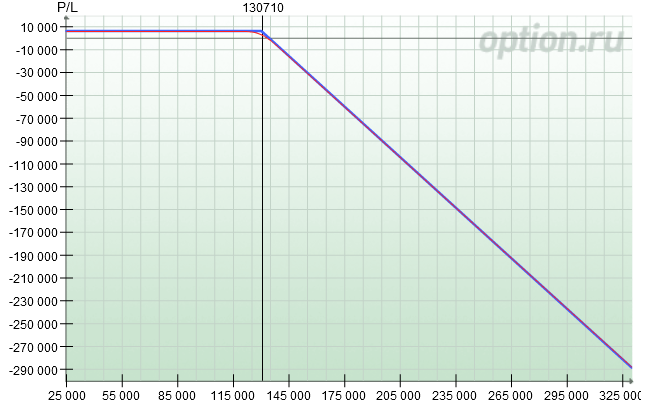

Если продавать без страховки, то убыток будет нарастать по мере изменения стоимости базового актива. На рисунке ниже – кривая изменения результата при продаже непокрытого Колла на фьючерс на индекс РТС.

Обратите внимание на правую часть графика, нет ограничителя убытка. Новички именно так и сливают депозиты, открывают позиции, не ожидая резкого движения графика БА, и теряют весь капитал за 1 сделку

Опционы

Опцион — это договор, который дает право (но не обязанность!) на покупку или продажу актива в будущем. Если условия по фьючерсному контракту обязательны к исполнению, то покупатель опциона может передумать и отказаться от сделки. Свобода выбора отражена в названии инструмента, которое происходит от английского «option». У покупателя опциона всегда есть две опции: либо потребовать исполнения условий контракта, либо отказаться от него.

Пример: в апреле мукомол купил у фермера опцион на покупку пшеницы. Когда наступит осень, мукомол сможет потребовать поставку зерна на заранее оговоренных условиях — и фермер будет обязан выполнить это требование. Однако, если пшеница не потребуется, мукомол просто не будет исполнять свой опцион.

Еще одно отличие опциона от фьючерса — возможность не только купить, но и продать актив.

По этой причине все опционы делятся на два вида: call (колл) и put (пут)

- Колл-опцион дает право на покупку актива. Например, в примере с покупкой пшеницы мукомол владеет именно call-опционом.

- Пут-опцион дает право на продажу актива. Например, можно купить акции Apple за $115 и пут-опцион с такой же ценой исполнения. Если курс акций просядет, вы все равно сможете продать их за $115 согласно условиям контракта. Если же цена вырастет, вы потеряете лишь стоимость опциона.

Последний пример наглядно показывает, для чего нужны опционы: это отличная страховка от изменения курса базового актива. Такой дериватив позволяет зафиксировать цену на будущее, пожертвовав небольшим процентом прибыли.

Основные параметры опциона

Многие параметры, которые мы разобрали в разделе о фьючерсах, актуальны и для опционов. У каждой бумаги есть название и тикер, базовый актив и его количество, а также дата экспирации. Но гарантийного обеспечения у опциона нет: мы покупаем его за полную цену.

Также у этого дериватива есть несколько специфических параметров

- вид опциона — пут или колл;

- премия — собственно, цена опциона;

- страйк — цена, по которой держатель опциона может купить или продать базовый актив.

Пример: откроем таблицу пут-опционов на акции Apple с экспирацией через месяц. На момент написания статьи акции стоят $115. Как видно из таблицы, пут-опцион с таким страйком обойдется нам в $6,15.

Доска опционов на акции Apple.

Если через месяц курс акций упадет ниже $108,85, мы просто продадим акции по опциону за $115, потеряв лишь размер премии. Однако, чтобы выйти в прибыль, нам теперь потребуется курс не ниже $121,15 — иначе опцион просто не окупится.

Какие бывают опционы

Для опционов действует практически такая же классификация, как и для фьючерсов. Оба дериватива используются как на товарных, так и на сугубо финансовых рынках. Однако, в практической торговле чаще всего встречаются лишь два вида опционов: на акции и на фьючерсы.

Опционы на фьючерсы работают по тому же принципу. В данном случае фьючерс становится базовым активом.

Какие бывают виды опционов

Что же такое опцион, это, простыми словами право на осуществление сделки или обязанность, если говорить о продавце. Однако бывают разные типы опционов. Разделяются они две основные категории: американские и европейские. Рассмотрим их подробнее.

Американские

Данный тип опционов, это, простыми словами, сделка, которую закрыть можно в любой момент. На предыдущем примере это значит, что столик в кафе будет забронирован с 14 до 18 часов и в любой время, когда клиент появится (в рамках указанного периода), он сможет его занять.

Европейские

Европейский тип опционов – это, простыми словами, такой контракт, который можно исполнить (выкупить актив) только в момент окончания сделки. На предыдущем примере: предположим, что клиент обязан явиться в кафе строго к 18 часам. Столик до этого момента будет занят, и он не сможет за него сесть. Если же клиент не явится к 18 часам, то столик опять же будет занят уже следующим клиентом и потому он тоже не сможет за него сесть. Чаще всего используется американская схема, как более простая и удобная.

Премия опциона

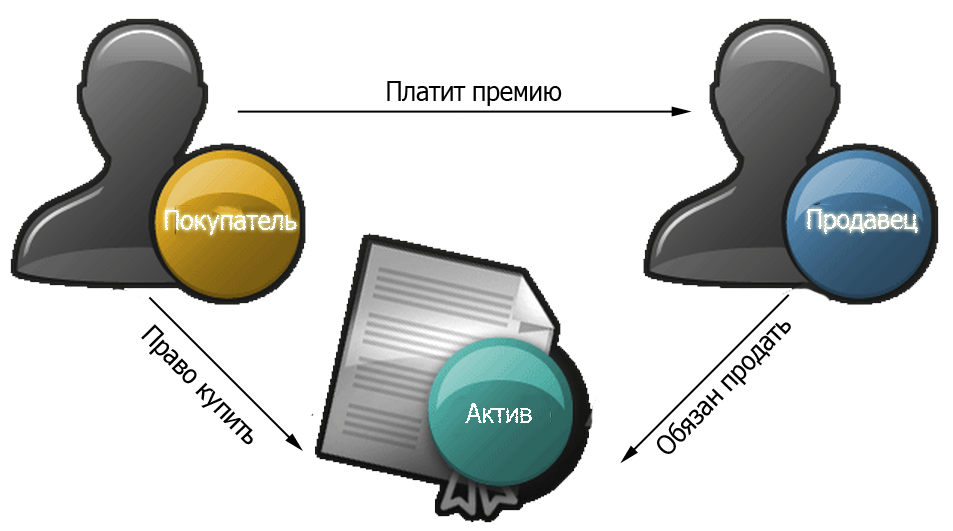

Премия опциона — это сумма денег, уплачиваемая покупателем опциона продавцу при заключении опционного контракта. По экономической сути премия является платой за право заключить сделку в будущем.

Часто, говоря «цена опциона», подразумевают премию по опциону. Премия биржевого опциона является котировкой по нему. Величина премии, обычно, устанавливается в результате выравнивания спроса и предложения на рынке между покупателями и продавцами опционов. Кроме этого, существуют математические модели, позволяющие вычислить премию на основе текущей стоимости базового актива и его стохастических свойств (волатильности, доходности, и т. д.).

Суть работы опционов

Существуют такие понятия, как фьючерс и опцион, которые по определению практически идентичны. Но фьючерс – это обязательство и покупателя, и продавца. А опцион – обязательство только для продавца. Во втором случае покупатель получает право выбора: либо приобретать базовый актив, например акции, либо не покупать его. Во втором случае потеря ограничивается исключительно ценой контракта.

Понять, что такое опционы простыми словами, можно на примитивном примере, взяв на рассмотрение пекаря и фермера. Пекарь готовит сдобу хорошего качества из пшеничной муки по предзаказу, а фермер обеспечивает поставки пшеницы. Но при этом у него есть конкурент по бизнесу

Для пекаря важно получать пшеницу по выгодной для него цене, чтобы его бизнес не стал убыточным. Фермер, в свою очередь, предлагает гибкую ценовую политику для удержания клиента. Судя по этому примеру, пекарь предлагает фермеру купить у него право, то есть опцион, на 10 тонн урожая зерна грядущего года по текущей цене, например, 10 монет за тонну

Он сразу отдает незначительную премию в виде 2%, то есть 2 монеты от величины всей стоимости сделки – 100 монет за право покупки. Благодаря этому опциону фермер будет обязан продать оговоренное количество зерна по установленной стоимости и в указанный срок.

Из этого примера можно понять, как работает этот контракт. Опционный договор – это финансовый инструмент, который не дает равных прав и обязанностей покупателю и продавцу в определенных сделках. В любом случае покупатель опциона будет всегда в выигрыше, независимо от обстоятельств. В том случае, если цена контракта в будущем периоде возрастет, например, станет не 10, а 12 монет, то пекарь сможет воспользоваться своим правом и купить 10 тонн все равно за 100 монет. А если же стоимость рыночная на определенный товар падает, то пекарь просто отказывается от договора и теряет небольшую премию в размере 2%, а значит, дальше идет покупать у конкурентов.

Итак, что же такое опцион:

- это неравноправный финансовый инструмент, предлагающий покупателю и продавцу абсолютно разные условия;

- контракт, который покупателю дает право совершить покупку или отказаться от нее. А продавцам он устанавливает обязательства, которые те обязуются выполнять. В данном случае, купить или продать базовый актив – пшеницу. Но обычно на финансовых рынках базовыми активами являются акции или биржевые индексы;

- документ, напечатанный на листе бумаги, стоит всего 2% от общей стоимости сделки. На 100% сделка может быть совершена только в зафиксированном будущем периоде по истечении срока договора.

Необходимость опционов

Опционы дают право покупателям обезопасить свои позиции, как видно на рассмотренном примере. В менеджменте этот риск носит название хеджирование. Контракты очень востребованы у спекулянтов из-за большого плеча, примерно 50:1. То есть акции приобретаются всего за 2% от их реальной стоимости. Но в этом моменте появляются и большие возможности, и огромные риски.

Какие риски возможны при торговле опционами

Опционная торговля – это своеобразный вид деятельности, непохожий на другие. В нем есть целый список индивидуальных терминов, таких как внутренняя стоимость, цена Strike, коэффициенты чувствительности разного типа, в том числе дельта, гамма, бета и другие. То есть даже опытные трейдеры, строящие свою работу на торговле акциями, должны будут переучиваться, если решат заняться опционами – весьма прибыльным делом. Опционы не продаются без покрытия, то есть их нельзя шортить. Если трейдер прогнозирует увеличение стоимости акций, то ему нужно купить «колл», если снижение, то «пут». Обычно продавцом обоих опционов «колл» и «пут» является маркет-мейкер. Прибыль он получает лишь в том случае, если трейдер допускает ошибку.

Лучшие брокеры бинарных опционов:

| Брокерская контора | Мин. депозит | Мин. ставка | Бонус | Демо-счет | Лицензия |

| 10$ | 1$ | До 100% | Да | ЦРОФР | |

| 100$ | 5$ | До 150% | Да | ЦРОФР | |

| 5$ | 1$ | До 110% | Да | ЦРОФР | |

| 9$ | 1$ | До 60% | Да | ЦРОФР | |

| 200$ | 24$ | До 100% | Да | IFSC |

Экзотические опционы

Опционный контракт, при заключении которого оговаривается вид базисного актива, объём контракта, цена покупки или продажи, тип и стиль, называется стандартным (standard) или «ванильным» опционом (plain vanilla option). С развитием рынка в условия опционных контрактов стали включать дополнительные переменные в ответ на запросы покупателей, вызванные особенностями риска, который они хотели бы хеджировать опционами. Так как внебиржевой рынок опционов отличается гибкостью, то дополнительные оговорки просто отражались на величине премии, уменьшая или увеличивая её.

Особо удачные изобретения стали предлагаться на рынке в массовом порядке. Так возникли нестандартные (non-standard) или экзотические опционы (exotic options или просто exotics). Временем появления рынка экзотических опционов считается конец 80-х годов.

К экзотическим относят

- Азиатский опцион

- Барьерный опцион

- Бинарный опцион

- Диапазонный опцион

- Сложный опцион

- Свопцион

Что такое деривативы и для чего они нужны?

В случае если вы начали увлекаться инвестированием в последние годы, то, безусловно, уже слышали понятие «дериватив».

Вокруг деривативов существует множество слухов и сплетен. Считается, что CDO явились одной из причин текущего кризиса. Многие эксперты считают, что оставшиеся деривативы, рынок которых продолжает расти, могут окончательно уничтожить американскую банковскую систему.

Что же такое эти самые деривативы и так ли они страшны, как принято считать среди экономистов.

Для простейшего определения дериватива можно сказать, что это инструмент, оценка которого зависит от стоимости другого инструмента, который затем называется базовым активом. Этим базовым активом могут быть акции, облигации, государственные ценные бумаги, товары, валюты и т. д. Так, на цену контракта влияет цена актива.

Сущность

Стороны, торгующие деривативом, фактически обсуждают условия контракта, который будет определять финансовые потоки, возникающие в результате сделки, основанные главным образом на изменениях стоимости базового актива(ов).

Производные финансовые инструменты доступны для всех классов рыночных активов и связанных с ними рисков: процентного риска, валютного риска, риска капитала, товарного риска и кредитного риска.

Использование

Все производные инструменты могут быть использованы в одном из трех контекстов: хеджирование, спекуляция и арбитраж.

- Хеджирование ‒ субъект, владеющий или намеревающийся приобрести базовый инструмент, может занять позицию по производному инструменту с целью хеджирования от колебаний цены базового инструмента. Эта стратегия ограничивает убытки, понесенные в случае неблагоприятного колебания цен, но в свою очередь, как правило, подразумевает отказ от части потенциальных выгод от владения базовым активом, в некоторой степени по тому же принципу, что и страхование.

- Спекуляция ‒ субъект, ожидающий изменения цены базового актива, может занять позицию по производному инструменту. Деривативы обычно позволяют занять позицию на большую условную сумму, но с относительно низкими начальными инвестициями. Это называется кредитным плечом. В этом случае перспективы прибыли важны, если стратегия окажется успешной, но потери могут быть столь же важны.

- Арбитраж ‒ субъект обнаруживает несоответствие между рыночной стоимостью производного инструмента и его базовой стоимостью. Затем он одновременно занимает позиции на спот-рынке базового актива и производного инструмента. Такой тип стратегии позволяет получить минимальную прибыль по каждой сделке, но без риска. Она должна осуществляться систематически в целях получения значительных прибылей.

Арбитраж оказывает положительное влияние на рынки, устраняя несоответствия, что делает процесс определения цены более эффективным. Спекуляция приносит ликвидность на рынки и тем самым облегчает хеджерам поиск контрагента для хеджирования.

Пример

Разберемся, как используются производные на простом практическом примере.

Так что если погода окажется отличной, а урожай у них небывалый, то фермер будет в максимальной выгоде. Думайте об этом как о страховом полисе, и это означает, что хеджирование на самом деле страхует от риска на активе.

Классификация

Основными видами деривативов являются фьючерсы, опционы, форварды и свопы.

Форвардные контракты похожи на фьючерсы, только разница в том, что они не торгуются на бирже.

Опционный договор предоставляет покупателю возможность, но не обязательство покупать / продавать договор в заранее определенную дату.

Свопы ‒ это контракты, в которых две стороны обмениваются финансовыми инструментами.

Это наиболее распространенные виды производных.

Реклама на нашем сайте

Пример фьючерсного контракта

К примеру фермер (или любой другой условный поставщик) заключал с покупателем товара контракт, по которому он был обязан заранее в определенную дату продать определенное количество зерна за определенную цену, а покупатель обязывался на этих условиях купить это зерно. Таким образом оба избавляли себя от риска изменения цены в будущем.

Теперь давайте разберем этот пример уже более подробно. Итак, представим, что вы бизнесмен и засеиваете поля затрачивая на это 500 тысяч рублей. К осени вы хотите снять урожай и продав его получить доход в размере 700 тысяч рублей необходимых Вам для дальнейшего развития и функционирования вашего бизнеса.

Представим что текущие цены на зерно составляют 100 рублей за килограмм. Эта цена способна обеспечит вам доходность в размере 700 тысяч рублей. Вы идете на биржу и заключаете фьючерсный контракт на тот объем зерна, который вы планируете продать.

С этого момента вы застрахованы от любых будущих изменений цены так если к моменту продажи зерна цены упадут до 80 рублей за килограмм и от продажи зерна вы заработаете только 550 тысяч рублей вместо необходимых 700, то человек, с которым Вы заключили фьючерсный контракт будет обязан возместить вам разницу в размере 150 тысяч рублей.

В итоге вы получите необходимые вам 700 тысяч рублей. А в том случае если цены вырастут до 120 рублей за килограмм, то Вы с продажи Вашего зерна получите уже 850000, но в этом случае уже Вам нужно будет возместить разницу человеку с которым вы заключили фьючерсный контракт в размере тех же 150 тысяч рублей.

В итоге при любом раскладе вы останетесь при своих 700 тысячах рублей дохода. Другими словами, заключая фьючерсный контракт вы лишаете себя возможности получения сверхприбыли, но в то же время полностью ограничиваете себя от возможности получить убыток при падении цены.

Кто выступает контрагентом?

Наверно у вас возник резонный вопрос, а кто выступает контрагентом? Контрагентом может выступать такой же бизнесмен. Предположим у него завод по переработке кукурузы и ему в отличие от Вас нужно застраховаться от роста цены.

Здесь все тоже самое, только его задача не получить убыток при росте цены. Так как он покупатель, то ему нужно купить дешевле, а вы продавец — вам нужно продать дороже, по приемлемым для себя ценам.

На этой как бы точке вы сходитесь и заключаете контракт и оба ограничиваете свои риски за счет друг друга.

MySQL Database

Как изменить букву диска в Windows 10

Ноя 15, 2015 21:02

Сколько можно зарабатывать на БО и это развод или нет?

Чтобы здесь получить прибыль, следует применять выгодную стратегию и безошибочно определить условия торговли

Данные сделки дают возможность быстро увеличить начальный вклад, но важно помнить о доле риска. Финальный заработок на бинарных площадках будет взаимосвязан с размером депозита и первоначальными вложениями, поэтому он практически неограничен

Только не стоит рассчитывать на моментальное увеличение капитала в несколько раз без особого труда — подобное могут предлагать только аферисты.

Прежде, чем отдавать реальные суммы в обменные операции, непременно стоит поторговать без рисков на демо-счете хотя бы 7-14 дней (лучше вовсе месяц) и без особой спешки. Лишь убедившись в том, что можно извлекать выгоду из активов, стоит открывать реальный торговый счет.

Пробуя на практике БО — что это такое и как на них заработать, ключевым моментом является стартовый капитал и максимальные риски в торговле (до 3-5%).

Основной смысл получения прибыли сводится к стоимости: средняя цена фиксируется в момент официального приобретения актива и остается стабильной до окончательного выполнения. Так риск покупателя опциона является фиксированным, а продавцы сильно рискуют в сложившейся ситуации.

Пример — стратегия 15 мин:

Что такое опционы «пут» и «колл»

Опционы, по сути, представляют собой производные контракты, которые дают покупателю право купить или продать базовый актив или ценную бумагу, на которой основан контракт, к установленной дате истечения срока действия и по определённой цене.

Эту цену часто называют «ценой страйка».

По сути, это сумма, за которую деривативный контракт можно купить или продать

- Опцион «колл» покупается, если трейдер ожидает, что цена базового актива в течение определённого периода времени вырастет.

- Опцион «пут» покупается, если трейдер ожидает, что цена базового актива в течение определённого периода времени упадёт.

Опционы «пут» и «колл» также можно выпускать и продавать другим трейдерам. Это приносит доход, но накладывает определённые обязательства по отношению к покупателю опциона.

Изображение от The Balance 2018.