Причины инфляции

Содержание:

- Основные типы инфляции

- Выгодна ли дебетовая карта Тинькофф Блэк?

- Изучайте стратегию, читайте отчеты, высчитывайте Шарпа

- Почему дефляция опасна для экономики?

- Из чего состоит формула

- Почему высокая инфляция — это плохо?

- Дополнительно

- Виды антиинфляционной политики

- Контакты

- Программы проверки битых ссылок

- Индекс потребительских цен как показатель инфляции

- Открытая инфляция

- Виды инфляции

- Подготавливаем стены

- Последствия инфляции

- О данных

- Причины и последствия

- Регулирование и управление инфляцией

- Обменные пункты банков Уфы на онлайн карте

- А как же доллары

- Последствия инфляции

- Отрицательные последствия инфляции

- Что это такое инфляция и как работает

- Дополнительно

- Как считают инфляцию?

- История понятия инфляция

- Получающим кредиты

- Инфляция в России в 2014 году

- Номера телефонов горячей линии банка Открытие

Основные типы инфляции

- сбалансированная – характеризуется равномерным увеличением цен, одновременно на все группы товаров. В данном случае увеличение среднегодовой цены тянет за собой увеличение банковского процента, и таким образом ситуация стабилизируется;

- несбалансированная – характеризуется неравномерным увеличение цен, причем по-разному на определенный вид продукции.

Инфляция может быть ожидаемая и неожидаемая:

- Ожидаемая – увеличение цен вызвано ростом спроса на товары, которые относятся к категории первой необходимости. Данный вид инфляции можно спрогнозировать.

- Неожидаемая — характеризуется резким увеличением цен, что негативно влияет на денежный оборот. Увеличение цен приведет к экономическому истощению, как государства, так и граждан.

Выгодна ли дебетовая карта Тинькофф Блэк?

Исходя из тарифов, возможно два варианта использования карты:

- Когда на карте храните меньше 50 000 рублей и основная сумма тратится на покупки.

- Когда на карте храниться сумма больше 50 000 рублей, совершаются покупки, но баланс меньше указанной цифры не опускается.

Просмотрел статистику за прошлый год, было интересно узнать сколько денег удалось сэкономить с помощью карты.

- Проценты на остаток по карте принесли мне 4 900 рублей (округлил в меньшую сторону).

- Кэшбек принес мне 8 900 рублей.

- Общая сумма за год составила 13 800 рублей.

Выводы делайте сами, стоит ли оформить карту или нет. Лично мне данная сумма не кажется лишней – это как минимум годовой абонемент в спортзал.

Ниже, два примера с расчетами.

Если на карте меньше 50 тысяч рублей

Когда на балансе карты меньше 50 тысяч, за ее обслуживание приходится платить 99 рублей в месяц.

Однако в конце каждого месяца банк начисляет 3,5% годовых на остаток по счету (зависит от ставки рефенансирования). Размер стандартного кэшбэка за совершение покупки — 1%, а повышенного кэшбэка, который предоставляется за приобретение товаров из определенных категорий — 5%. Список таких избранных категорий вы можете определить самостоятельно, выбрав из предложенного списка.

Предположим, что у вас на счету в конце месяца 15 000 рублей, при этом за тот же месяц вы потратили на покупки те же 15 000. Из этой суммы 5 000 рублей было потрачено на приобретение товаров с повышенным кэшбэком, а остальные 10 000 — с обычным кэшбэком в размере 1%.

В таком случае:

- 350 рублей вернутся в виде кэшбэка;

- 62,5 рублей составят проценты;

- 99 рублей придется заплатить за обслуживание карты.

Таким образом вы дополнительно получите за месяц 313,5 рублей и будите в плюсе с учетом платы за обслуживание.

За год ваша экономия составит 3762 рубля просто за то что вы пользуетесь картой.

Если на карте больше 50 тысяч рублей

В этом случае ежемесячного платежа за пользование картой нет.

Предположим, у вас на карте лежит 60 000 рублей, и вы тратите на покупки те же 15 000, из которых 5 000 рублей уходит на приобретение товаров с повышенным кэшбэком.

В таком случае за месяц вы сэкономите 700 рублей:

- 350 рублей вернется в виде кэшбэка;

- еще 250 рублей составят проценты на остаток средств.

За год ваша выгода составит 7200 рублей. Как вам такой бонус?

Изучайте стратегию, читайте отчеты, высчитывайте Шарпа

Чтобы понять, как ПИФ зарабатывает, надо посмотреть документацию. Нам бывает написано много полезной и интересной информации, серьезно Оцените, какие активы входят в состав фонда, как часто управляющий меняет структуру бумаг, начисляются ли на них дивиденды. Это нужно, чтобы понять, за счет чего ПИФ зарабатывает – дивидендов и купонов, разницы между ценой покупки и продажи или за счет чего-то еще. Придерживается ли управляющий спекулятивной стратегии или предпочитает, как Баффет, держать всё при себе?

Также для оценки отчетности используйте коэффициенты, например, Шарпа, Сортино, альфа- и бета-. Не буду расписывать, что означает каждый из них и как его считать, благо есть специальный сервис, где уже всё подсчитано и даже отсортировано. Велкам: http://pif.investfunds.ru/analitics/coefficients/.

Почему дефляция опасна для экономики?

Спад цен на продовольствие и услуги хорош только для населения. Экономике страны же он наносит огромный урон.

За пример возьмем следующую ситуацию: до обрушения цен килограмм колбасных изделий можно было купить за 360 рублей, после — за 300 рублей. Для потребителя, на первый взгляд, это несомненный плюс – нужно меньше денег. А теперь давайте посмотрим на дефляцию со стороны производителя продукта питания. Несмотря на то, что упали цены на сырьевые материалы, прибыль предприятия так же стала ниже. Теперь за килограмм товара производитель получит лишь 300 рублей, что практически на 17% меньше, чем до дефляции. Для того чтобы хоть как-то увеличить доходы во время периода отложенного спроса, производителю придется еще больше уменьшать стоимость итогового товара и урезать заработную плату работника. Бесконечно делать это невозможно, поэтому часть производств станут банкротами. А те производители, которые выживут во времена дефляции, будут вынуждены еще больше сокращать зарплаты и оптимизировать производство. Это приведет к снижению налоговых выплат и застою в экономике.

Дефляционная спираль

Для любого глобального снижения цен характерна, так называемая, дефляционная спираль. Алгоритм ее возникновения можно описать следующим образом:

- Прежде всего, падает спрос на товары и услуги по той причине, что потребитель начинает откладывать деньги, ожидая еще больший спад цен.

- Население начинает более глобально запасаться деньгами, изымая их из оборота.

- Предложение предприятий становится выше, чем спрос населения.

- Поскольку спрос потребителей уменьшается, производитель снижает цену на товар или услугу с целью увеличения товарооборота.

- Поскольку урезание цен приводит к падению доходов, многие предприятия объявляют себя банкротами и ликвидируются.

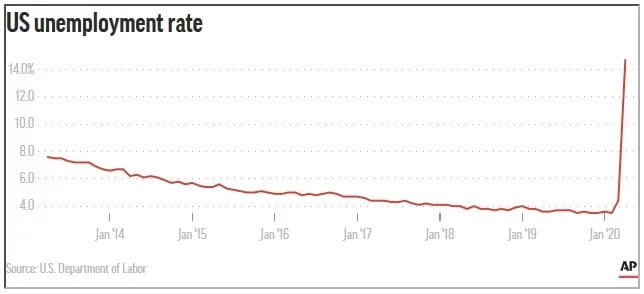

- Сокращение количества производств приводит к массовой безработице.

- Спрос на товары и услуги, по-прежнему, уменьшается.

- Снижение прибыли предприятий приводит к тому, что производитель не может оплачивать налоги и прочие долги.

- Кредитование урезается, займы становятся дорогими для потребителя.

- В условиях массовой безработицы люди еще активнее начинают сберегать средства.

- В очередной раз падает стоимость на предложения производителей.

- Снова падает спрос на рынок товаров и услуг.

- Ожидается дальнейшее урезание цен.

Почему возникает дефляция?

Всего различают четыре механизма возникновения такой экономической обстановки:

Увеличение спроса на деньги.

Такая ситуация возникает в том случае, если население начинает массово запасаться деньгами — делать вклады в банковских организациях или хранить их дома. Это приводит к снижению цен, уменьшению денежного оборота и к увеличению ценности валюты. То же происходит, например, и тогда, когда в стране «ходят» две валюты. В такой ситуации населению выгоднее вкладываться в одну из них, в то время, как вторая оказывается в дефиците.

Уменьшение объемов выдаваемых кредитов.

Также к сокращению денежного оборота может привести и снижение кредитования. Его причинами могут стать как экономическая обстановка, так и ограничительные меры государства. Первая ситуация приводит к снижению процентной ставки, что обесценивает кредитование как бизнес. Во втором случае, контроль государства приведет к разрушению отрасли, на которую ограничено кредитование, что также снизит денежный оборот в экономике.

Увеличение производства при условии отсутствия спроса на него.

Если рост производства не сопровождается увеличением заработной платы населения, а также увеличением денежного оборота, он рано или поздно приведет к дефляции. Падение цен обусловлено избыточным производством товаров, на который отсутствует спрос. То есть население предпочитает откладывать деньги, а не тратить их на покупки.

Чрезмерное регулирование экономики государством.

Чрезмерное регулирование денежного оборота и резкое изменение минимальной процентной ставки Центрального банка России также приводят к урезанию стоимости товаров и услуг.

Как избежать дефляции?

Мероприятиями по предупреждению и сглаживанию дефляции являются:

- Уменьшение налогообложения для компаний, среднего и малого предпринимательства, производств.

- Снижение ключевой ставки Центробанка для того, чтобы сделать условия кредитования более привлекательными для потребителя. В этом случае выдача займов увеличивается, регулируется спрос, и выравниваются цены на товары и услуги.

Примеры дефляционных процессов

В мире зарегистрировано три крупнейших случая возникновения дефляции:

- 30-е годы 20-го века — Великая депрессия.

- 80-е годы 20-го века в Японии.

- Финансовый кризис 2008 года.

Из чего состоит формула

Почему высокая инфляция — это плохо?

Высокая инфляция — это всегда плохо. И для экономики, и для бизнеса, и для финансовых рынков, и, конечно, для жителей страны. Люди принимают очевидные финансовые решения: избавляются от денег, тратят их как можно скорее, вкладывая в ценные товары, недвижимость, покупают иностранную валюту. Становится невыгодно делать сбережения, открывать вклады, клиенты банков снимают деньги со счетов.

Обычно высокая инфляция еще и малопредсказуема — разгоняется или движется скачками. Из-за роста нестабильности на финансовых рынках предпринимателям становится невыгодно брать долгосрочные кредиты. Невозможно планировать наперед — а ведь это важнейшее условие для роста инвестиций и экономики в целом.

Особенно сильно инфляция бьет по бедным людям, которые живут на фиксированные доходы. Ведь у более состоятельных людей есть способы полностью или частично защититься от инфляции — например, получая проценты по вкладам или инвестируя на финансовом рынке. Именно поэтому инфляцию иногда называют налогом на бедных.

Дополнительно

Виды антиинфляционной политики

- Адаптация – государство и население адаптируются к экономическому положению: росту цен и индексации доходов.

- Ликвидация – меры, направленные на снижение инфляции, путём экономического упадка и безработицей.

В случае, если виды антиинфляционной политики не сработали, государству требуется проводить денежную реформу, т.е. изменение финансовой системы государства, которое разделяется на:

- Дефляция – процесс изъятия валюты из обращения ведущее к сокращению денежного оборота.

- Деноминация– процесс замены старой валюты на новую, с целью укрепления денежной единицы.

- Девальвация – процесс снижения курса государственной валюты относительно валютам мирового рынка; уменьшение золотых запасов государства.

- Ревальвация – процесс увеличения золотого фонда и валютного курса национальной денежной единицы.

- Нуллификация – процесс объявления государственной валюты недействительной и её замена на новую.

Измерить уровень инфляции можно с помощью индекса цен. Индекс измеряется формами расчёта: индекс потребительских цен, цен производителей и индекс ВВП.

Смотрите также:

- Ценные бумаги

- Рынок труда. Безработица

- Экономический рост и развитие. Понятие ВВП

- Роль государства в экономике

Контакты

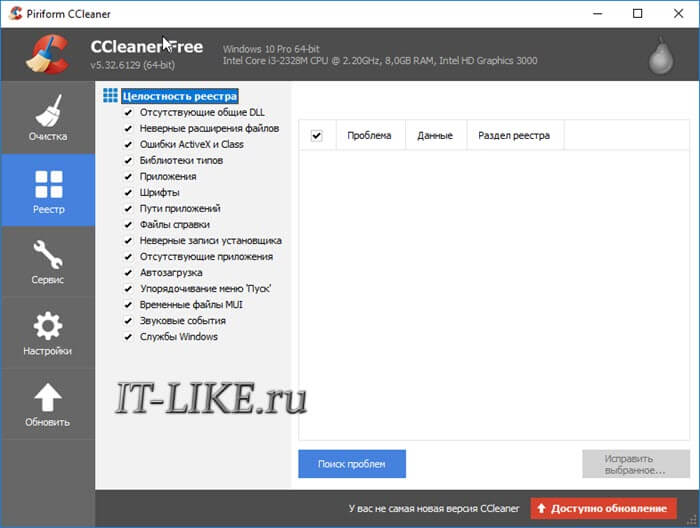

Программы проверки битых ссылок

Самый качественный (по моему опыту) анализ сайтов делается с помощью программы Xenu’s Link Sleuth. Простой пример – только с ее помощью мне удалось найти нерабочие видео ролики на сайте. Все остальные способы находили недействующие ссылки в традиционном их понимании (формата <a href>), а Xenu сканирует все встречающиеся URL адреса на страницах, даже если они не форматированы как ссылки.

Скачать программу можно здесь – скачать Xenu’s Link Sleuth

Сейчас покажу, как ей пользоваться. После запуска установленной проги будет открываться пустое окно, в котором нажимаем на пиктограмму страницы (подписанную как Check URL).

Там вписываете адрес своего сайта и жмете ОК.

Программа отсканирует полностью все существующие на указанном домене страницы – выставит их статус, тип, title страницы (если существует), уровень вложенности и другие характеристики. Тут можно не только битые ссылки отслеживать.

Нормальные адреса подсвечены зеленым, битые – красным цветом. Можно просто пролистать список в поисках битых, но это долго, лучше сразу сделать выборку. Сверху вкладка View, в ней ставим галочку Show broken links only. В списке останутся только нерабочие красные линки.

Следующий шаг – найти место, где каждая нерабочая ссылка находится (на какой странице). Для этого правой кнопкой мыши щелкаем по порядку и в контекстном меню выбираем URL properties.

Там указана страница (-цы) где есть эта ссылка.

Открываете нужную страничку, проверяете и исправляете. Иногда программа дает ложные срабатывания – это значит, что она при проверке не смогла «достучаться» до адреса – это мог быть временный сбой сервера, поэтому совету все важные ссылки проверять вручную перед удалением.

Индекс потребительских цен как показатель инфляции

ИПЦ – один из важнейших экономических показателей, на его основе рассчитывается уровень инфляции. Случается и так, что стоимость корзины снижается за счет сезонности продуктов питания или снижения цен на позиции в некоторых регионах. Процесс называют дефляцией.

По значению показателя легко понять, как меняются расходы граждан, если перечень остается неизменным. Уровень инфляции оказывает влияние на различные сферы экономики. На его основе:

- Изменяется ключевая ставка, что влияет на ставку рефинансирования ЦБ, а в итоге на проценты по кредитам и депозитам;

- Рассчитываются индексации зарплат, пенсий, пособий;

- При высокой инфляции падает стоимость облигаций, что невыгодно компаниям;

- Предприниматели и экономисты рассматривают показатель для прогнозирования.

Факторы инфляции

Причины роста цен бывают монетарные и немонитарные. Почему за те же деньги можно приобрести меньше? Федеральным законом обязанность в регуляции показателей возложена на ЦБ РФ, который обеспечивает устойчивость национальной валюты.

Монетарные факторы:

- Доступные кредиты по низким ставкам вызывают большой потребительский скачок и провоцируют повышение цен, невозвраты, увеличение массы электронных денег. Цены растут еще и потому, что производство не успевает за спросом;

- Нестабильность национальной валюты;

- Несбалансированность государственных финансов. С одной стороны расходы правительства должны подкрепляться адекватным ростом доходов населения. Важнейшие из непроизводственных расходов: содержание государственного аппарата, оборона, правоохранительные органы. То есть, чем больше средств уходит на поддержание системы, тем выше должен быть уровень зарплат граждан. Но повышение социальных выплат на 1% ВВП провоцирует рост инфляции на 0,6-0,7%, в то время как те же инвестиции в экономику всего 0,3-04%.

Немонитарные факторы:

- Дисбаланс в отраслевых и макроэкономических отраслях. Сырьевые и производственные кризисы, неурожаи становятся причиной колебаний стоимости производства, дефицита бюджета. К этому же приводит опережающее развитие одного из подразделений на фоне общей отсталости;

- Уровень затрат труда и ресурсов на производство единицы ВВП. Чем выше добавленная стоимость, тем стабильнее экономика государства;

- Большой объем инвестиций в одну из отраслей экономики. В этом случае производители получают авансовые средства, не подкрепленные производственными возможностями и товарами. Например, после роста инвестиций в строительство увеличилось количество долгостроев;

- Отсутствие конкуренции на рынках;

- Психологические причины. Нагнетание давления в обществе, необоснованное прогнозирование катастрофы запускает рост спекуляций.

Стабильная инфляция способствует росту деловой активности, налоговых сборов, чем меньше ее показатель, тем сложнее новым компаниям выходить на рынки. Скачки приводят к обесцениванию сбережений, кредитов, ценных бумаг, безработице, стагнации экономики. Дефляция снижает объемы кредитования, провоцирует сберегательное поведение среди населения, таким образом, огромная масса средств вымывается из производственных секторов. Предприятия сокращают рабочие места и сворачивают программы развития.

Расчет ИПЦ

Формула расчета ИПЦ – это математическая пропорция. Стоимость потребительской корзины в настоящий момент делят на стоимость в ценах базового года и умножают на 100%. Базовый год при этом обозначается 100. Если результатом вычисления становится 105,6, значит, уровень инфляции составляет 5,6%.

Существует базовый индекс потребительских цен или БИПЦ. Это перечень, из которого исключены категории расходов для получения более точного результата. Из перечня убирают позиции, которые регулируются федеральными и административными властями или подвержены сезонности: фрукты и овощи, расходы на ЖКХ, стоимость топлива и проезда в пассажирском транспорте.

Открытая инфляция

Открытая инфляция — одна из разновидностей инфляции, которая проявляется в общем росте цен. Открытая форма не вносит дисбаланса в рыночные механизмы: рост цен на одних рынка нивелируется их снижением на других. Это можно объяснить продолжением работы рыночных механизмов, которые посылают ценовые сигналы в экономику, стимулируют расширение предложения, производства, подталкивают инвестиции.

Открытая инфляция — вполне естественное явление в мировой экономике, которое способствует развитию рынков, поэтому бороться с открытой инфляцией нет необходимости, но нужно держать ее под контролем, так как неконтролируемый рост уровня цен способен ослабить экономику.

Виды инфляции

Основные виды инфляции и степень их в процентном выражении представлены в таблице.

| Ползучая | До 10% в год |

|---|---|

| Галопирующая | От 10 до 50% |

| Гиперинфляция | От 50% и выше |

Характеристика видов:

- Ползучая (умеренная, вялотекущая, естественная). Такое явление – признак стабильно развивающейся экономики страны. Медленный и постоянный рост цен приводит к увеличению производства, приросту денежной массы внутри страны. Платежный оборот ускорятся, стоимость кредитов снижается. Развитие производства стабилизирует отношение количества денег к товарному предложению, поддерживая индекс инфляции на нормальном уровне. Проще говоря – в стране растут цены, и увеличиваются доходы людей.

- Галопирующая. Характеризуется интенсивным, скачкообразным ростом цен. Такое состояние несет опасность для экономики, преобладает явления в развивающихся государствах.

- Гиперинфляция. Состояние экономики, когда индекс инфляции составляет тысячи или десятки тысяч процентов. Происходит, когда правительство страны проводит избыточную эмиссию денежных средств для компенсации недостатка бюджета. Это приводит в парализации хозяйственного механизма, процветанию бартерного обмена. Гиперинфляция возникает во время войны или кризиса. Например, в России в начале 90-х годов максимальный индекс был зафиксирован на уровне 2600%.

Существует такое понятие как «хроническая инфляция», когда процесс имеет затяжной характер. Если рост цент сопровождается уменьшением темпов производства, то применяют термин «стагфляция» (от слова «стагнация»). Последнее становится главной причиной роста безработицы, падения уровня и качества жизни.

Подготавливаем стены

Последствия инфляции

Последствия инфляции могут быть катастрофическими. В частности, данный процесс приводит к фактическому обесцениванию всех имеющихся денежных запасов в виде вкладов, кредитов, остатков на банковских счетах.

Ценные бумаги также обесцениваются. В результате этого явления возникает расхождение в оценках между денежными запасами и денежными потоками. В свою очередь всё это может привести к обострению проблемы эмиссии денег.

Инфляция способна искажать показатели рентабельности, процентных ставок, ВВП

При этом важно заметить, что рост ценовых показателей практически всегда инициирует падение валютного курса национальной денежной единицы

О данных

Причины и последствия

С одной стороны, в экономике есть денежная масса, с другой – товары и услуги, которые производятся в стране и которые обеспечены этой денежной массой. Когда по какой-то причине денег становится больше, то получается, что эти “лишние” средства не обеспечены товарами. Так и возникает инфляция, если объяснять простым языком.

Но почему денег становится больше? Причины возникновения инфляции:

- Государство включило печатный станок, чтобы покрыть возросшие расходы, например, на ведение войн, выплату долгов, выполнение предвыборных обещаний по увеличению зарплат и т. д. В результате баланс нарушается. Инфляция растет, а производство нет. На руках у населения возникает переизбыток денег, спрос на товары и услуги увеличивается и может привести к возникновению дефицита.

- Непродуманная политика Центробанка, одной из функций которого является регулирование денежно-кредитного рынка с помощью ключевой ставки. Низкая ставка приводит к снижению процентов по кредитованию. В результате граждане и предприятия получают слишком много свободных денег, которые пускают в оборот. Наоборот, слишком высокая ключевая ставка дает обратный эффект. Никто не хочет брать дорогие кредиты, спрос падает, производство замирает. Возникает дисбаланс.

- К такому же результату приведет массовый невозврат кредитных средств по причине слишком лояльных условий их выдачи.

- Чрезмерное количество монополий. Для тех, кто не знает, это когда одно крупное предприятие контролирует рынок продукта или услуги. Там нет места конкуренции, поэтому цену монополист устанавливает, какую захочет.

- Баланс нарушается и в случае снижения объема производства в стране, который становится меньше объема денег.

Это далеко не все причины. В каждой стране есть и свои, специфические. Например, слишком большая зависимость от импорта, что приводит к обесцениванию национальной валюты. Или высокий уровень коррупции в стране, когда на руках оказывается много “легких” денег и их вкладывают в элитную недвижимость, другие предметы роскоши. Продавцы этим пользуются, взвинчивая цены до небес.

Социально-экономические последствия инфляционного процесса:

- Снижение уровня жизни населения и заметное расслоение общества на бедных и богатых.

- Утрата доверия к национальной валюте и массовый спрос на устойчивую иностранную.

- Дефицит товаров, падение производства.

- Снижение доходов предприятия, как следствие, увеличение безработицы. Предприятия стараются сократить расходы, сокращая персонал.

- Социальная напряженность в обществе, рост преступности.

- Потеря доверия к власти и ее экономической политике, что может вызвать самые непредсказуемые последствия.

- Стагнация в экономике или ее спад.

Регулирование и управление инфляцией

Управление инфляцией – это процесс не простой, он целиком и полностью зависит от решений правительства страны. Здесь ситуацию можно расценивать двояко – необходимо сдерживать раскручивание спирали инфляции и поддерживать производителей, создавая им благоприятные условия для развития бизнеса.

Стабилизация роста цен и доходов населения – основная задача сектора экономики государства. В случае активной борьбы с инфляцией может произойти падение темпов роста ВВП. Такая политика называется дефляционной. Поэтому к регулировке показателей инфляции следует подходить комплексно, учитывая все возможные факторы; необходимо правильно выявлять причины, методы проявления и способы её воздействия на экономические процессы. Для благоприятной экономической ситуации в стране обычно стимулируется инфляция и дефицит госбюджета, а также монополизм поставщиков и производителей.

Для того, чтобы управлять инфляцией применяют два типа экономической политики:

- направление на сокращение бюджетного дефицита, то есть происходит регулировка эмиссии денежной массы в соответствии с ростом показателей ВВП;

- регулирование цен и доходов населения способом определения уровня прожиточного минимума или потребительской корзины, которые должны согласоваться с динамикой роста цен.

Если правительство страны будет уделять внимание некоторым мерам по снижению инфляции, то экономическая ситуация в стране будет под контролем. Наиболее эффективным способом воздействия на уровень инфляции является применение политики влияния на процентную ставку или ставку рефинансирования центральных банков в современной рыночной экономике

Наиболее эффективным способом воздействия на уровень инфляции является применение политики влияния на процентную ставку или ставку рефинансирования центральных банков в современной рыночной экономике.

Сокращение разницы между деньгами и товарами следует посредством финансирования сельского хозяйства: выдавать кредиты под залог будущего урожая, устанавливать государственные закупочные цены на потребляемые в сельскохозяйственном производстве ресурсы для поддержания рентабельности товаропроизводителей данного товара и возможной платежеспособности сельхоз работников.

Развитие инвестиционного поля позволит увеличить оборачиваемость собственных денежных средств страны.

Беспрепятственные связи между предприятиями по вопросам поставки и сбыта продукции либо сырья на межрегиональном уровне способствуют более эффективному развитию производства государства в целом и росту уровня ВВП.

Установление налога на прибыль для предприятий в соответствии с его рентабельностью, а не установление фиксированных ставок в значительной мере положительно скажется на объёмах производства, на которые будет нацелен хозяйственник.

Обменные пункты банков Уфы на онлайн карте

А как же доллары

Последствия инфляции

Инфляция оказывает негативное влияние на сферы производства, вызывая безработицу, невозможность регулирования системы экономики, обесценивание национальной валюты и кредитов. В сфере денежного распределения происходит перераспределение финансов в ходе увеличения доходов людей, выплачивающих долги по указанным процентам и уменьшение доходов кредиторов; фиксированные доходы обесцениваются, нанося негативное воздействие на население; снижение потребления в ходе обесценивания доходов; доходы определяются по товарам и услугам, которые может позволить человек, а не по доходу на одного взятого индивида; малая покупательная способность, приводящая к «мнимым» доходам, т.е. тем доходам, которые не поступают в финансовую систему государства

В сфере экономических отношений: предприниматели не определяются с ценовой категорией на производимые товары, покупатели не понимают какая цена приходится приемлемой на данный товар и что выгодней приобретать, поставщики ресурсов производят бартер на сырьё, получая реальные вещи, а не обесценивающуюся валюту; уменьшение кредитов; основные показатели, такие как, ВВП, процент и рентабельность, искажаются, приводя к падению курса валюты государства на международном рынке. Деньги теряют важность и актуальность, не выполняя роль средства обращения, что приводит к финансовому провалу. Финансовые запасы обесценены (кредит, финансы на счетах, вклады). В ходе инфляции наблюдается большее производство товаров, а при умеренном темпе роста цен происходит достижение высокого уровня занятости населения и создания продукции; при издержках продукции происходит сокращение объёмов производства

Инфляция разделяется на предвиденную – ценообразование предусмотрено государственным бюджетом и непредвиденной – неравномерное распределение финансов.

Отрицательные последствия инфляции

Инфляция вызывает негативные последствия:

Обесцениваются доходы.

Особенно беднеет население с фиксированным доходом — номинальная зарплата остается прежней, а реальные доходы падают.

Обесцениваются накопления.

Снижается покупательная способность денежной единицы.

Сокращается потребление.

Растет социальная напряженность.

Кредиты обесцениваются, от этого банки неохотно дают займы. В то же время выигрывают заемщики, взявшие кредит по фиксированной ставке — получив и потратив более «дорогие» деньги, они отдают кредит уже более «дешевыми» деньгами.

Высокие процентные ставки стимулируют не производство, а спекуляцию.

При гиперинфляции продавцы и покупатели перестают понимать, какая цена является оправданной. Активизируется бартер — натуральный безденежный обмен. В итоге деньги перестают работать как мера стоимости и средство обращения, происходит крах финансовой системы.

Что это такое инфляция и как работает

Таким образом, инфляция — это обесценивание денег, вызванное увеличением денежной массы. Отсюда можно сделать вывод, что в экономически благополучных государствах уровень инфляции должен стремиться к нулю. Однако на самом деле наблюдается совершенно противоположная картина. И что самое главное, чем выше темпы развития экономики, тем выше вероятность роста инфляции.

Инфляция бывает не только в экономически благополучных государствах, для лучшего понимания приведу пример. Как известно, развитая стабильная экономика привлекательна для бизнесменов и инвесторов. Крупные международные компании постоянно осваивают новые рынки, создают филиалы, привлекают специалистов. Но некоторые ресурсы, особенно такие, как человеческие, ограничены. Поэтому для найма высококвалифицированных специалистов руководство компаний вынуждено повышать уровень заработной платы, привлекая в государство дополнительную валютную денежную массу.

В обороте у населения растет количество денег, увеличивая тем самым и его потребности, что, в свою очередь, вызывает рост цен. Этот пример, может быть, не является классическим, но он наиболее понятно объясняет механизм инфляции в экономически благополучном государстве.

В большинстве же случаев инфляция вызывается прямо противоположными причинами. В периоды кризисов уровень экономики падает. Снижаются доходы предприятий и частного бизнеса, являющихся основными источниками налоговых поступлений. Государство вынуждено сокращать в бюджете расходы, вызывая негативные настроения среди населения. Для того что бы выровнять ситуацию, государство либо берет кредиты у более благополучных государств или компаний, либо печатает дополнительные деньги. В том и другом случае общая масса денег растет, вызывая их обесценивание и рост цен внутри страны.

Дополнительно

Более подробная информация об инфляции в России :

- Таблицы текущей и исторической инфляции в России по месяцам и по годам

- Графики инфляции по месяцам, показывающие инфляцию от месяца к месяцу

- Графики инфляции по месяцам, показывающие уровень инфляции в годовом исчислении

- Годовые графики — показывают инфляцию по годам

- Настраиваемые аналитические графики позволяют строить графики за произвольный период и сравнивать инфляцию в разных странах за разные периоды

- Калькуляторы инфляции позволяют рассчитать уровень инфляции, изменение цен и покупательной способности денег со временем

Как считают инфляцию?

Росстат ежемесячно рассчитывает инфляцию на основании стоимости потребительской корзины. В этот

входит около 500 товаров и услуг – практически все, что может понадобиться обычному домохозяйству.

Набор этих товаров и услуг определяет Росстат. Каждый год он оценивает суммарные расходы жителей всей страны и отдельных регионов и смотрит, какие виды товаров и услуг оказались самыми востребованными. Именно их он включает в корзину. Скажем, из круп самыми популярными оказались гречка, рис и манка – они и вошли в корзину, а полба и киноа – нет.

В эту корзину попадают не только продукты, одежда, билеты на транспорт и услуги ЖКХ. В ней также есть мебель, техника, строительные материалы, игрушки и даже корма для домашних животных.

Когда на рынке появляются новые товары и услуги и это приводит к изменению потребительских предпочтений домохозяйств, то немного меняется и состав потребительской корзины. Например, сейчас в нее входят смартфон, энергосберегающая лампочка, электронный тонометр и установка пластиковых окон. А раньше их цены не учитывали при расчете инфляции.

Стоимость потребительской корзины каждый месяц разная. Это изменение и считается официальной инфляцией.

Подробнее об инфляции читайте в статье Инфляция: почему растут цены и кто может их сдержать».

История понятия инфляция

Я веду этот блог уже более 6 лет. Все это время я регулярно публикую отчеты о результатах моих инвестиций. Сейчас публичный инвестпортфель составляет более 1 000 000 рублей.

Подробнее

Как было сказано выше, в периоды, когда государству было необходимо применять меры для выхода из сложных экономических ситуаций, оно начинало выпускать дополнительные объемы денежных средств. В случае войн это делалось для закупки вооружений, при голоде – закупки продовольствия и т.д. Денежная масса, не подкрепленная товаром, рано или поздно обесценивается, снижается ее покупательная способность. В результате этого начинается рост цен при неизменном уровне доходов населения.

Впервые термин «инфляция» был использован во время гражданской войны 1861—1865 в США, а повсеместно стал использоваться после первой мировой войны, когда многие государства-участники столкнулись с серьезными экономическими проблемами. В переводе с латинского «инфляция» — это вздутие, что довольно точно характеризует данный процесс в экономике.

Рекомендую посмотреть мое видео об инфляции в России, пока смотрите не забудьте подписаться на ютуб-канал.

Получающим кредиты

Инфляция в России в 2014 году

Номера телефонов горячей линии банка Открытие

Банк Открытие обслуживает и физических, и юридических лиц. Деления по каналам не предусмотрено, поэтому все клиенты звонят на один из ниже представленных номеров:

- 8-800-700-78-77 — главный номер горячей линии, действителен для всех жителей России.

- +7 (495) 787-78-77 — для клиентов из Москвы и Московской области.

Линия работает круглосуточно, что очень удобно, ведь есть возможность звонить в любое время, без привязки к московскому времени. Для жителей регионов это особенно комфортно.

Горячая линия по кредитным продуктам

Банк Открытие не выделял линии для обслуживания клиентов по кредитным продуктам. Получить консультацию по данному вопросу можно по основному номеру либо по московскому.